東大グレアムです。

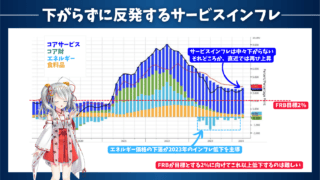

既にFRBのパウエル議長はインフレターゲットである2%からのオーバーシュートを認めるように政策転換をしていますが、そもそも何故FRBのインフレターゲットは2%なのでしょうか?

FRBの金融政策の2つの使命

FRBには雇用の最大化と物価の安定という金融政策の2つの使命があります。

消費者や企業が計画を立てるとき、または長期間借りたり貸したりするときに価格の上昇や下降を心配する必要がない場合、価格は安定していると見なされます。

連邦公開市場委員会(FOMC)は、個人消費支出(personal consumption expenditures、PCE)物価指数の年次変化によって測定される、長期的な2%のインフレ率が連邦準備制度の責務と最も一致していると考えています。

この長期的な目標を達成するために、FOMCは平均2%のインフレを達成しようとしています。

家計や企業が長期的に2%のインフレを合理的に期待できる場合、貯蓄、借入、投資に関して健全な決定を下すのに役立ち、経済がうまく機能することに貢献します。

What economic goals does the Federal Reserve seek to achieve through its monetary policy?

インフレに関する基本

インフレとは、経済における財とサービスの価格の総合的で持続的な上昇のことです。

インフレ率は物価指数を使用して推定できます。これは、経済全体の価格がどのように変化しているかを示します。一般的な計算は、1年前からの変化率です。たとえば、物価指数が1年前より2%高い場合、それは2%のインフレ率を示します。

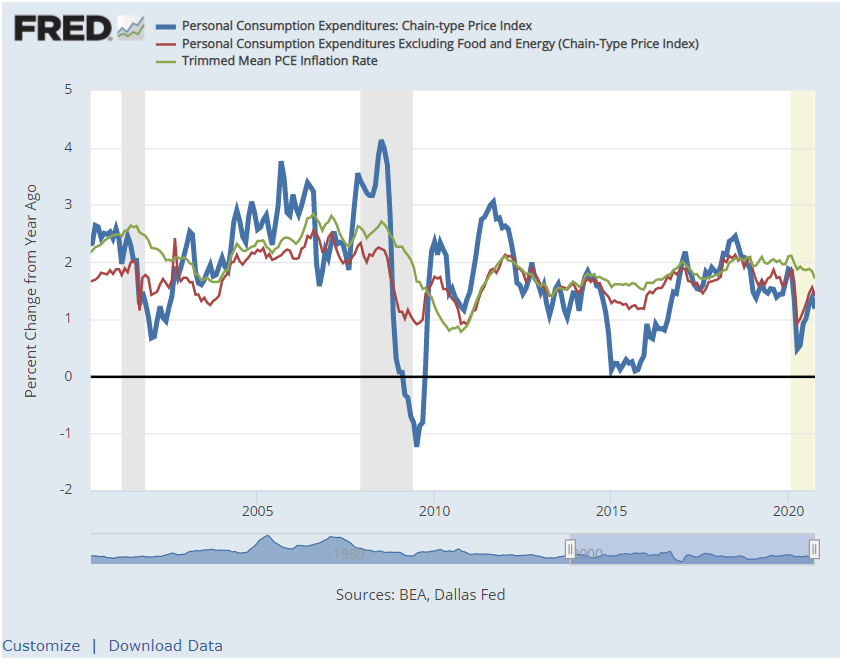

経済学者や政策立案者が注目する1つの指標は、個人消費支出(PCE)物価指数です。

米国商務省経済分析局によって作成されたこの指数は、米国の消費者がさまざまな商品やサービスに支払う価格を説明しています。これには、車、食品、衣類、住宅、ヘルスケアなどに関連するさまざまな価格が含まれています。

FRBの2%インフレ目標がどのように実現したか

FRBは2%のインフレ率を物価の安定と一致していると解釈しています。そのため、2012年1月に2%の明示的なインフレ目標を採用しました。

長期目標に関する2016年の声明で、FOMCはインフレ目標が対称的であることを明確にし、インフレがこの目標を上回ったり下回ったりし続けているかどうかを考えるようになりました。

インフレターゲットの詳細

FRBの目標は、個人消費支出(PCE)総合価格指数の年次変化に基づいています。

米国の一般家庭の価格に焦点を当てることが合理的であるため、他の指標(たとえば、食料とエネルギーの価格を除くコアインフレ)ではなくヘッドライン・インフレ率(総合インフレ率)を目標とします。

インフレ目標は長期間にわたって達成されることを意図しています。インフレは常に2パーセントである必要はありません。

これはインフレがある短期的な期間に2パーセントでなければならないという意味ではなく、金融政策は、インフレが時間の経過とともに目標に向かって移動し、供給または需要のいずれかに予測できない変化がない場合、中期的に2パーセントに達するように設定する必要があります。

青線:PCE総合価格指数(FRBが目標としている指標)

赤線:コア個人消費支出(PCE)価格指数:食料とエネルギーの価格を除外したもの。

緑線:トリム平均PCE価格指数:その特定の月に最も上昇した、または最も低下した価格の項目を除外したもの。

FOMCが正のインフレをターゲットにする理由

1.測定バイアスが存在するため

正のインフレターゲットを設定する理由は、インフレを正確に測定することが非常に難しいためです。インフレを推定するために使用される物価指数は、必ずしも経済のすべての商品とサービスを含むとは限りません。

またこれらの指数にはわずかな上向きのバイアスがあるため、観察されたインフレ率がたとえば1または2パーセントの場合、実際の測定値はおそらくそれよりも低く、ゼロやマイナスである可能性があるためです。

2.金利を引き下げる余地を残すため

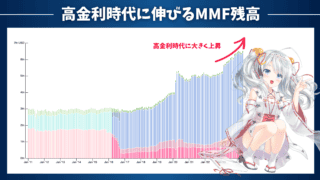

金利とインフレは比例する傾向があり、インフレ率が高いほど、金利が高くなります。

より高いレベルの金利は、景気後退の場合にFRBが金利を引き下げる余地を与えます。金融政策が伝統的な金利チャネルを通して機能できるようにするクッションとなります。

3.デフレを回避するため

デフレは同率の正のインフレよりも経済に有害であると考えられています。

マイナス2%のインフレ率(2%のデフレ率)のコストは、2%のプラスのインフレ率のコストよりも高くなります。

インフレターゲットが重要である理由

インフレターゲットが重要である理由は、長期的なインフレ期待をしっかりと固定するためです。

インフレ期待が重要である理由は、現代の経済理論がインフレ期待は実際のインフレの重要な決定要因であるとしているからです。

企業と家計は、賃金契約交渉や企業の価格決定などの経済的決定を行う際に、予想されるインフレ率を考慮に入れています。これらの決定はすべて、実際の価格上昇率に反映されます。

したがって、インフレの目標を述べ、その目標に関する信頼性を維持することは、FOMCがインフレに関して国民の期待を管理するのに役立ちます。次に、これはFRBの責務に従って価格の安定を達成するのに役立ちます。

The Fed’s Inflation Target: Why 2 Percent?

Why does the Federal Reserve aim for inflation of 2 percent over the longer run?

追記

米国株投資家の多くは金融環境を左右するFRBの動向に注目していると思いますが、インフレターゲットが2%であることは自明の事実として疑問視されることはほとんどありません。

今回の記事の多くはセントルイス連銀とFRBの説明から引用したものですが、”何故インフレターゲットが2%でなければならないのか”については、完全に納得のできる説明ではないような気がしました。

例えば完全に数学的に算出された場合、インフレターゲットが1.79%であることが正しい可能性もあると思いますが、どの説明を読んでも2%でなければならない理由は書いていないんですよね。

結局は人間にとって2%付近のインフレ率が感覚的に妥当と判断されるということに過ぎないのではないかと考えています(読者の中に1.79%でも2.34%でもなく2%でなければならない理由を知っている方がいれば教えてほしいです)。

そのようなあいまいな基準なのだとすれば、測定されたPCE総合価格指数が2%を若干上回っていたり下回っていたりした場合に、何か金融政策を実施しなければならない明確な理由って存在しないのではないかと思ってしまいます。

PCE総合価格指数に測定の振れ幅があることを認めているのであればなおさら。

・・・

現在においてはFRBの影の使命は政府の赤字国債の引き受け(財政ファイナンス)と株価の安定ですからねw

もう1つのFEBの責務である雇用の最大化についても、私は識字率の向上や教育機会の格差解消、職業訓練など政府の政策が担うべき役割であって、中央銀行が負わされる役割ではないのではないかと思っています。

雇用情勢を見て金融緩和していたらいつまでたっても金融緩和をやめられないと思うんですよ。

そもそも失業率は遅行指標だしマッチングの問題や本人の意思もあるわけで、根本的な課題は上記のような政府の政策で解決するべきでは。

最近では人種間・ジェンダー間の就労格差の解消のために金融緩和とかもありましたね()

まあ結局、中央銀行は財政ファイナンスと株価維持のために良いように使われる運命であり、独立性も実際には存在しないということなのでしょう。

・・・

今週は16日にFOMCがあります。債券買い入れのデュレーション長期化が発表されるかもしれませんね。

みんなのFXは必須のFX口座!特別コラボを実施中!

皆さんそう思っていますよね?

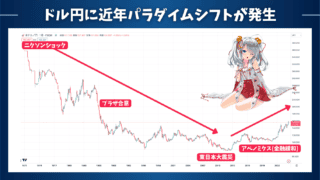

悲しい話ですが、これからの時代、日本円の資産だけを保有しているのは危険です。

と思う人もいますよね? でもこれには大きな落とし穴があります。

皆さんは日本円で給料をもらっていますよね?

であれば、今後見込まれる将来の日本円の給料という資産に対して、あなたは大きな為替リスクを有していることになります。

そう、将来の給料に対する為替ヘッジが必要な時代になってきているのです。

※さらに詳しい解説はこちら

ではどうすれば良いのでしょう?

具体的な解決策としては、みんなのFXで低レバレッジでドル買い円売りを行えば解決します。

私自身、実際にみんなのFXを活用して爆益中で、超オススメです! ※みんなのFXと特別コラボを実施中!

たった1日で28万円もの金利収入(スワップ)をゲットしてます!

と思う人は多いでしょう。

実は私自身、投資初心者の頃は「FXはギャンブル」と誤解していました。

ただ、実際には「ハイレバレッジは怖い」「ハイレバレッジはギャンブル」が正しい認識です。

「低レバレッジのFX」ならギャンブルではありません。

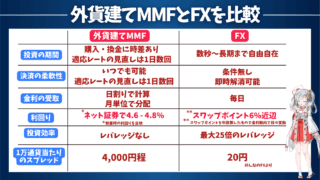

極端な話、レバレッジが1倍であるなら、あくまでもFXであるとはいえ、実質的には外貨預金をしているのと同じ感じになりますよね。

しかも実は、外貨預金の金利よりも、FXのスワップ(金利)の方が利回りが大きいのです。

低レバレッジでのFXの重要性が伝わったでしょうか?

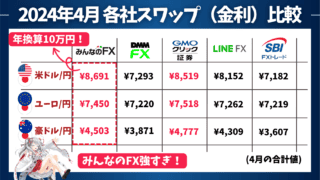

ちなみに、使う口座はみんなのFX一択となっています!

- スワップを先に受け取れる

- スワップに課税されないまま再投資が可能!

- スワップ分の納税を繰り延べ可能で、税金分も複利運用が可能!

- 業界最高水準のスワップ(ドル円1Lotで年換算約10万円!)

- 取引コストが安い:業界最狭水準のスプレッド手数料

- 初めてでも安心:1,000通貨取引OK!サポートも万全

- 多彩な情報:通貨ポジションや経済指標等の幅広い情報が提供されている

- TradingViewの有料サービス(月額49.95ドル)の一部を無料で使用可能

- 国内FX会社であり、申告分離課税で税率が20.315%

これらを満たすFX口座を持っていないだけで、FXで稼ぐ上で圧倒的に不利と言わざるを得ません。

これらの条件を満たすのがみんなのFXです。

そして、今なら私のブログ経由でみんなのFXを口座開設した方に以下の特典をプレゼントするタイアップ企画を実施しています。

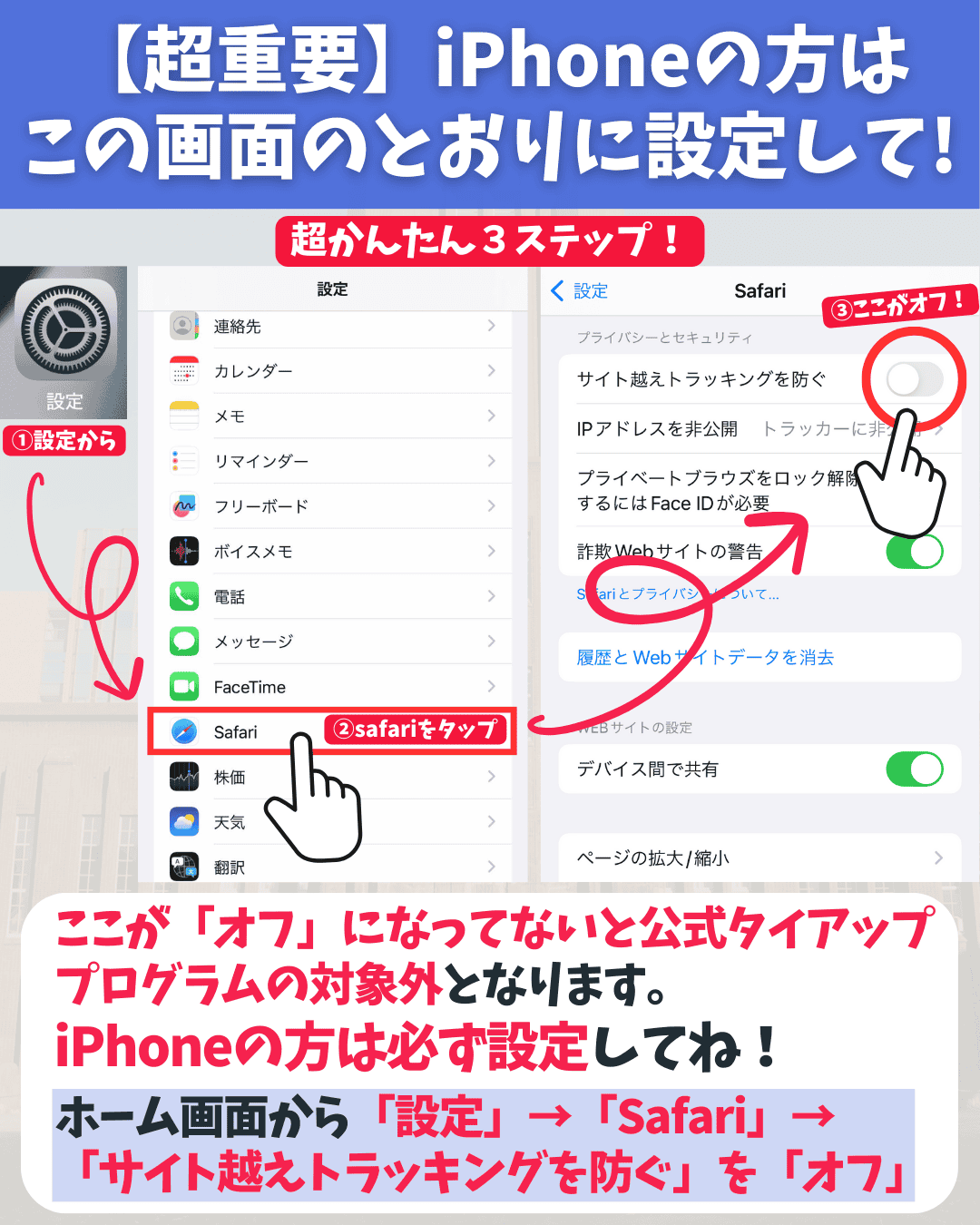

- Cookieが無効になっているとキャンペーン対象外となります。特にiPhoneの方は必ずCookieを有効化してくださいね。

- ホーム画面から「設定」→「Safari」→「サイト越えトラッキングを防ぐ」を「オフ」に切り替えると設定できます。詳しい手順はこちら。

私は本当にいいと思った会社としかタイアップしません。

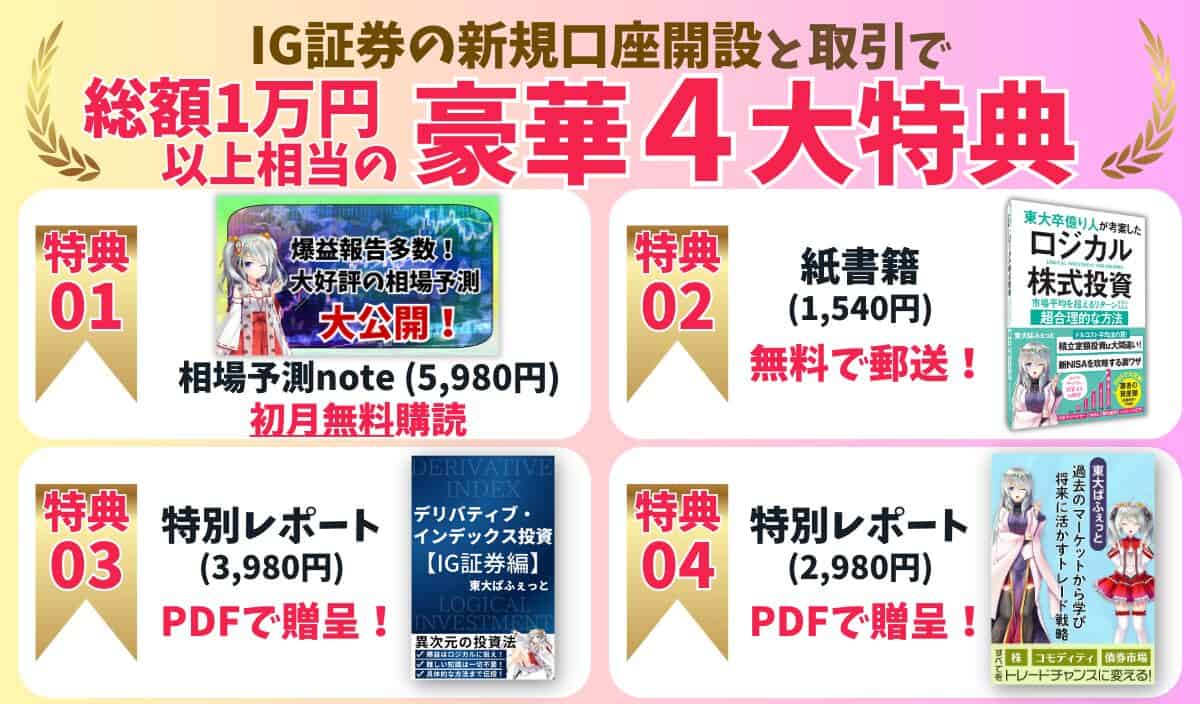

- 相場予測note初月無料購読

- 最大100万円!キャッシュバック

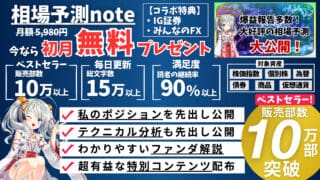

通常月額5,980円で提供している相場予測noteを初月無料でプレゼントしています!

真似するだけで簡単に毎日スワップを受け取る手順については、以下の記事で初歩から解説しています!

将来の給与所得を為替ヘッジする必要性は以下の記事で解説しています!

相場予測noteを無料お試しできるキャンペーン!

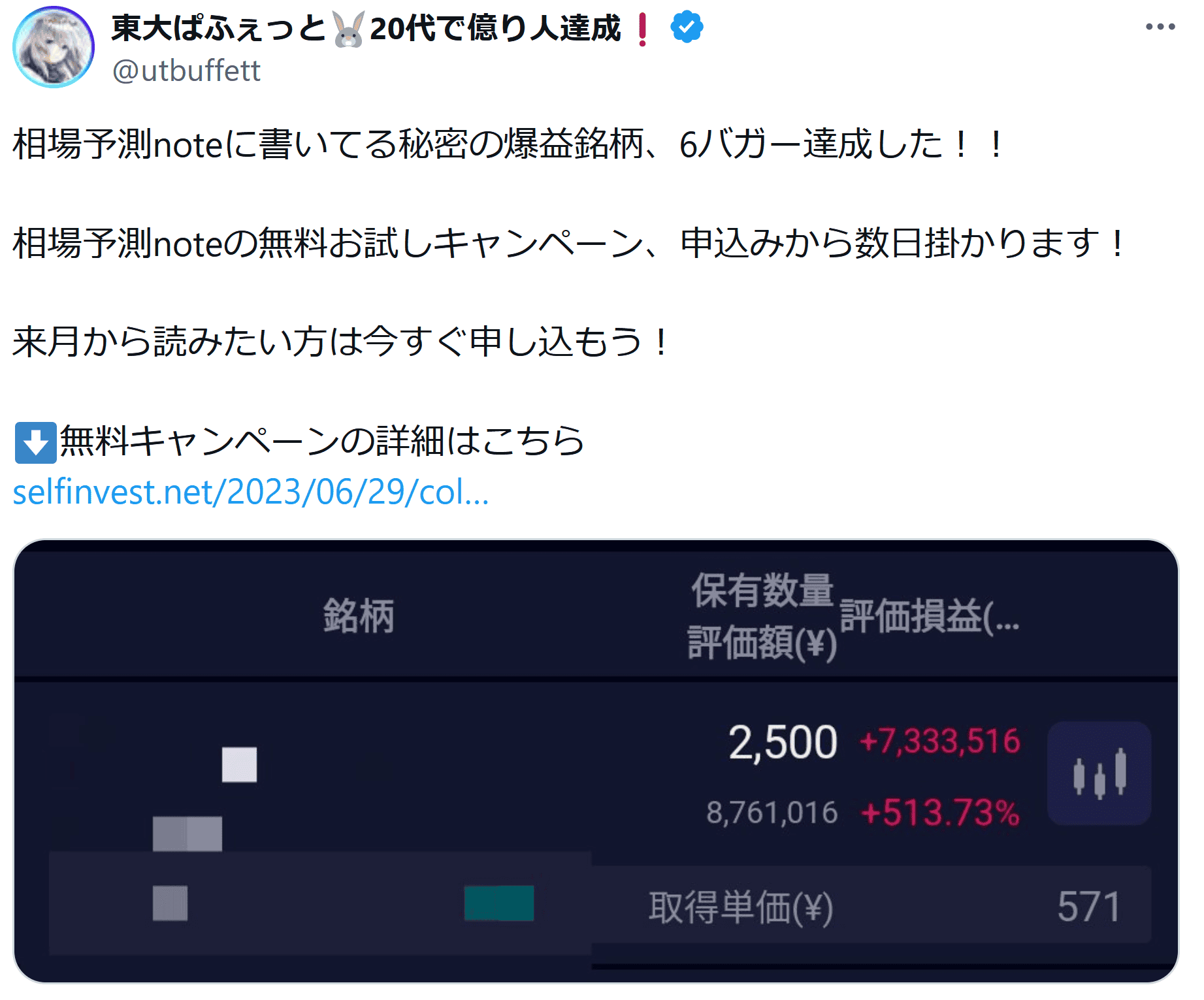

- 相場当てまくりの相場予測noteを無料で読める!

- 秘密の爆益銘柄を無料でチェックできる!

- 紙書籍が郵送されてくる!

- 総額1万円相当を無料でプレゼント!

超豪華な特別キャンペーンをIG証券様が実現してくれました!

- 私の相場予測を無料で読める!

- 総額1万円相当のプレゼントを無料でゲットできる!

IG証券でしか取り扱っていない投資対象が山ほど存在するため、私のように幅広い投資対象へ投資するなら必須の口座ですね!私自身もIG証券を利用しています!

秘密の爆益銘柄も公開中!

ブログの記事は全て無料で読めますが、相場予測noteに関しては有料記事となっています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ