東大グレアムです。

お久しぶりです。最近は調べることなどが多くてブログに手を回せていませんでした。

現在米国株市場はIPOバブルに沸いています。

しかし、私はあくまでファンダメンタルズに基づいて投資をしたいと考えているので、IPO銘柄への投資は見送りました。

その代わりに、まだ過熱しきっておらず、成長の余地が十分に存在すると考えられる分野を調べていました。

主要株価指数

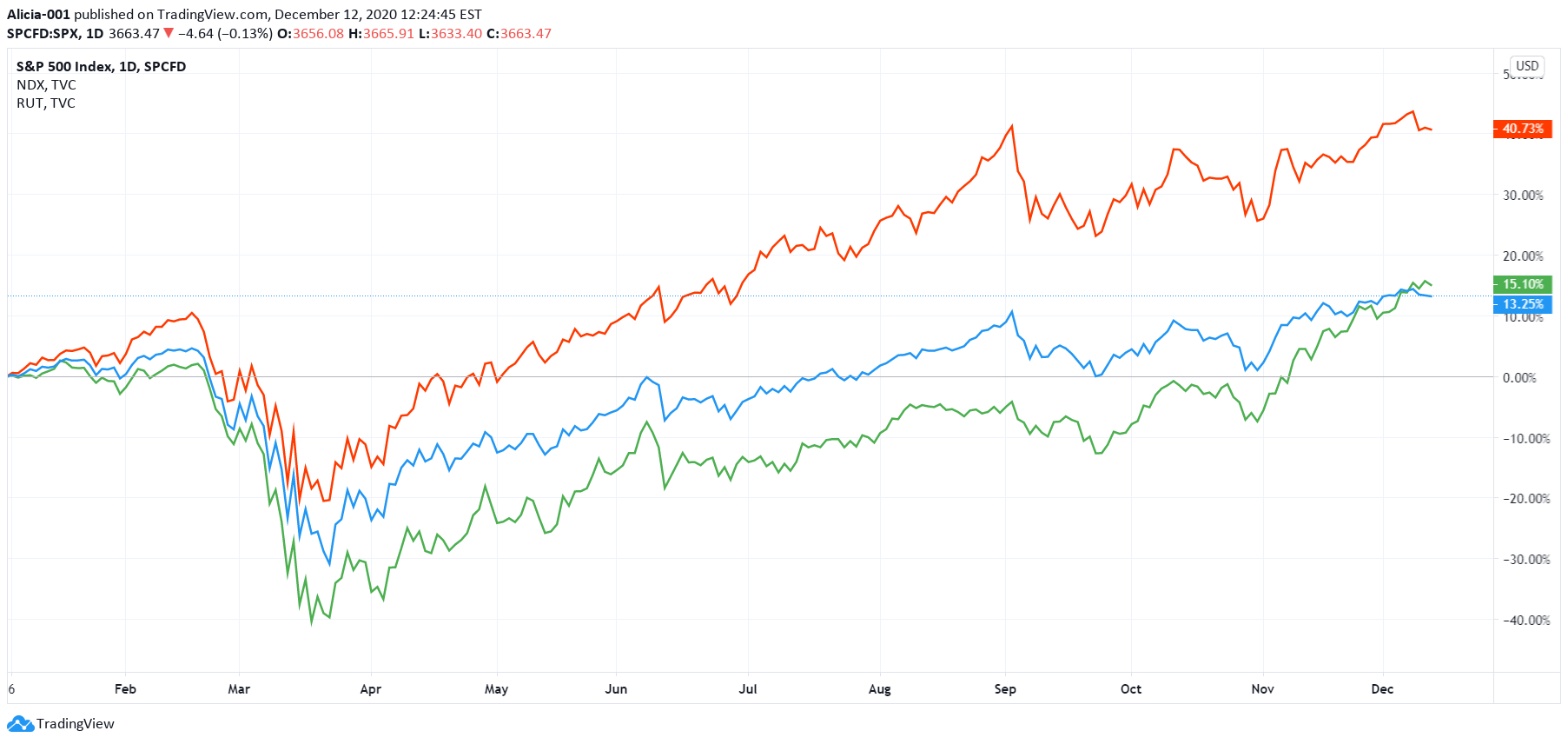

S&P 500(青線)、NASDAQ 100(オレンジ線)、Russell 2000(緑線)の年初来チャートです。

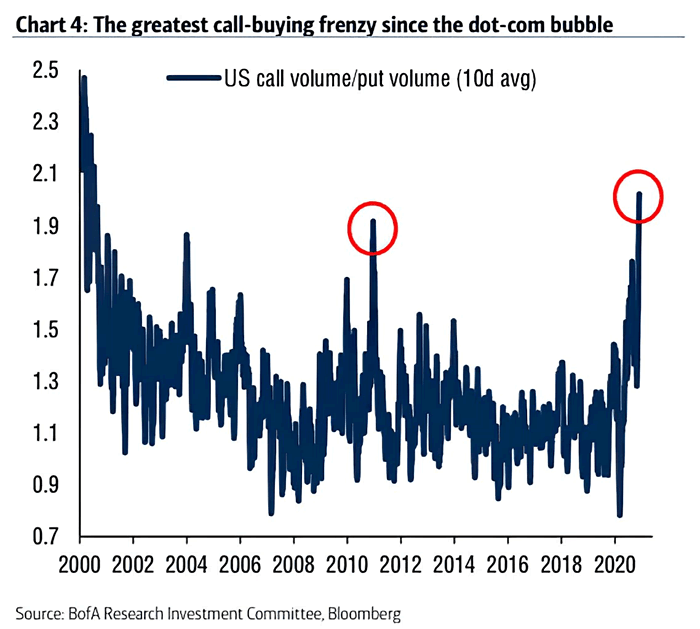

NASDAQ 100は12月11日の終値が9月2日を下回っており、9月のコールオプションバブル崩壊、実質金利の底入れ以降は他の指数に劣後しています。

Russell 2000は対照的に好調であり、景気回復の初期段階を示唆しています。

S&P 500 Map

S&P 500の1ヶ月のヒートマップです。

IPOやEV・クリーンエネルギー関連といったバブル銘柄に市場の注目が集まっており、GAFAMは9月以降はあまり上がりませんね。

長期金利

10年金利(青線)、20年金利(オレンジ線)、30年金利(緑線)の1ヶ月チャートです。

ワクチンの開発状況や財政支援策、国債入札状況などによって日々変動していますが、11月9日のワクチンのニュースで急上昇して以後はレンジを突き抜けるような動きにはなっていません。

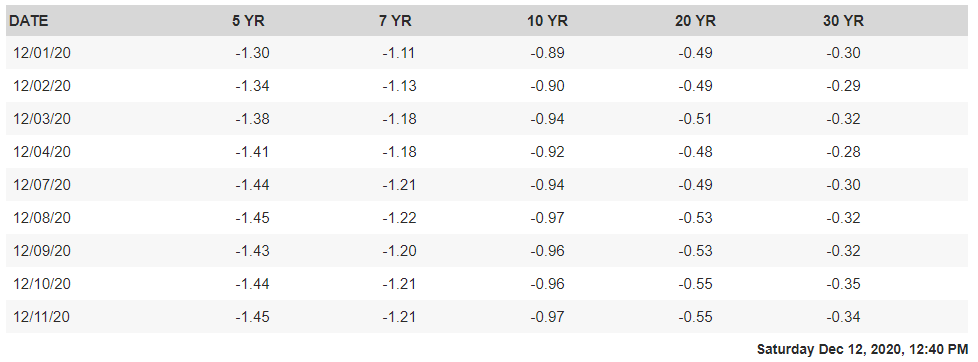

実質金利

長期側の実質金利は再びかなり下がってきました。これはインフレ期待が上昇しているためです。

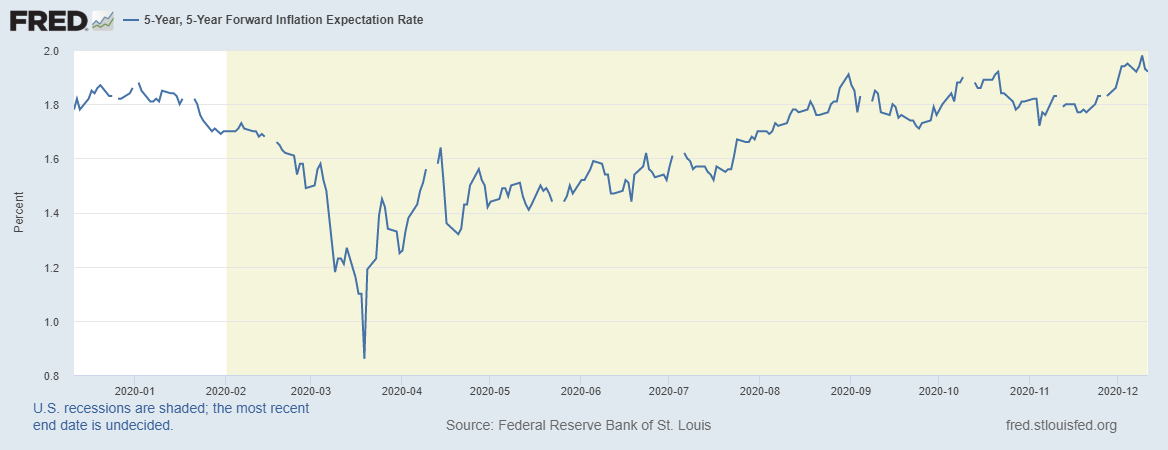

インフレ期待がコロナ前を超える

10年ブレークイーブン・インフレ率

5年先スタート5年物インフレスワップ・フォワードレート

10年ブレークイーブン・インフレ率(10年利付債の流通利回りから10年物価連動債の流通利回りを差し引いた値)は12月9日に1.91、5年先スタート5年物インフレスワップ・フォワードレート(5年後から5年間の平均インフレ率に関する市場参加者の予想)は同日に1.98を記録し、コロナショック後の最高値を更新するとともに、コロナ前の水準を大きく超えています。

インフレリスクは過小評価されている

BlackRockが12月6日に発表した2021年の投資見通しによれば、現在のインフレ期待は過小評価されており、投資家はより高いインフレレジームに備える必要があります。

生産コストの上昇

製造拠点の国内/近接諸国への回帰により、グローバル・サプライチェーンの再配線と国内労働者の交渉力上昇が起こり生産コストが上昇する可能性がある一方で、企業が利益率を保護するために価格決定力を発揮する余地があります。

新しいフレームワーク

中央銀行は、以前のインフレのアンダーシュートを補うために政策の枠組みを変更することにより、目標を上回るインフレで経済を熱狂させることを厭わないことを示唆しています。

政治的圧力

Covid-19ショックへの必要な対応である財政金融政策革命は、中央銀行のインフレ傾倒に対するより大きな政治的制約の危険を冒しています(財政ファイナンス)。中央銀行は、望ましくない財政状態の引き締めを防ぐために、名目利回りの上昇を抑制している可能性が高いと見ています。

2021 GLOBAL OUTLOOK A new investment order

インプライド・ボラティリティ

S&P 500のインプライド・ボラティリティ(IV)であるVIX(青線、右軸)とNASDAQ 100のIVであるVXN(オレンジ線、左軸)の3ヶ月チャートです。

大統領選挙以降、継続的に低下してきたIVが12月9日に急上昇しているのは気になりますね。

ゴールドは実質金利の低下に遅れて追従

ゴールド(青線、左軸)と10年実質金利(赤線、右軸)の8月以降のチャートです。

直近の実質金利はワクチン報道の11月9日をピークとして継続的に低下してきましたが、ゴールドはビットコインへの資金流出の影響もあり11月30日以降に遅れて追随しています。

暗号資産(仮想通貨)

ビットコイン

ビットコインは2017年12月の高値とほぼ同じ水準で切り返しています。

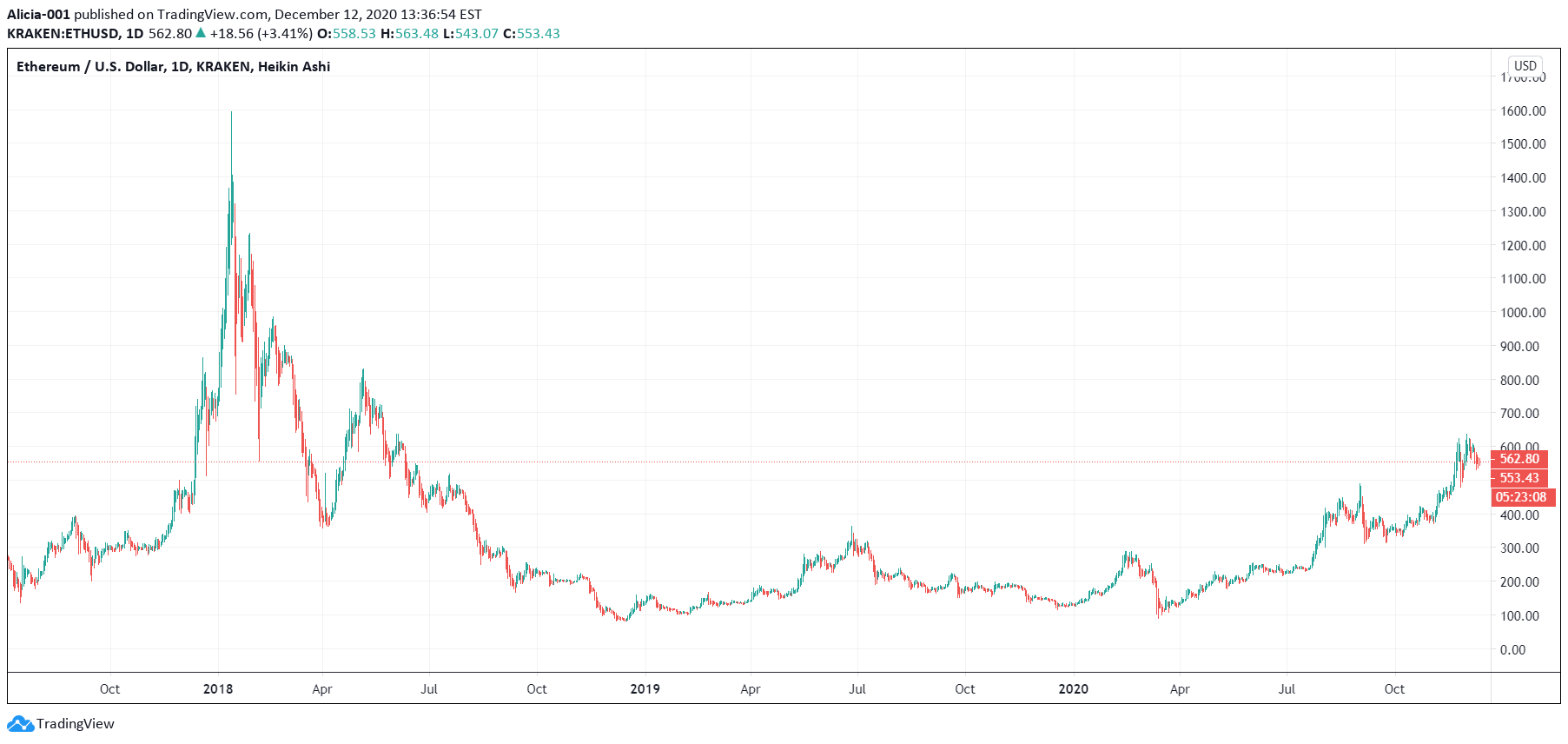

イーサリアム

リップル

イーサリアムとリップルは2017年12月の高値と比較するとはるかに低いです。直近の値動きはややブームがピークアウトしたような感じではあります。

株式ポジショニングと市場センチメントはバブルを示唆

GSのセンチメントインジケーターは歴史的なオーバーウェイトを示唆

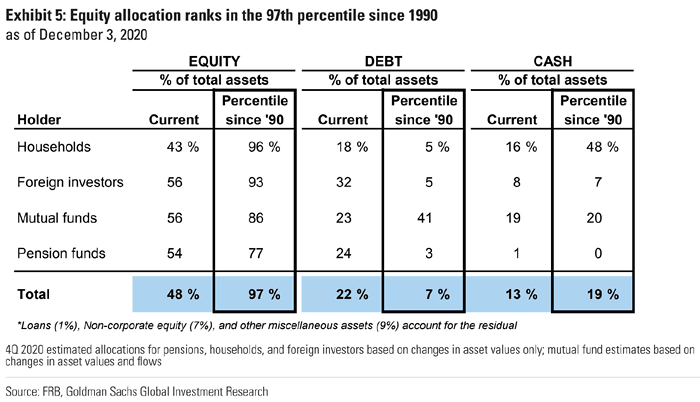

株式へのアセットアロケーションは1990年以来97パーセンタイルの超高水準

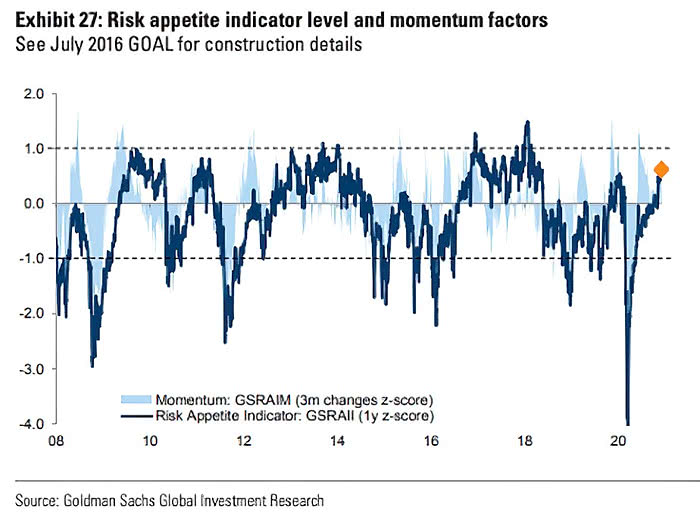

GSのリスク選好指標はコロナショック前を超えてポジティブな領域

コールオプションの過熱がドットコムバブルを超える

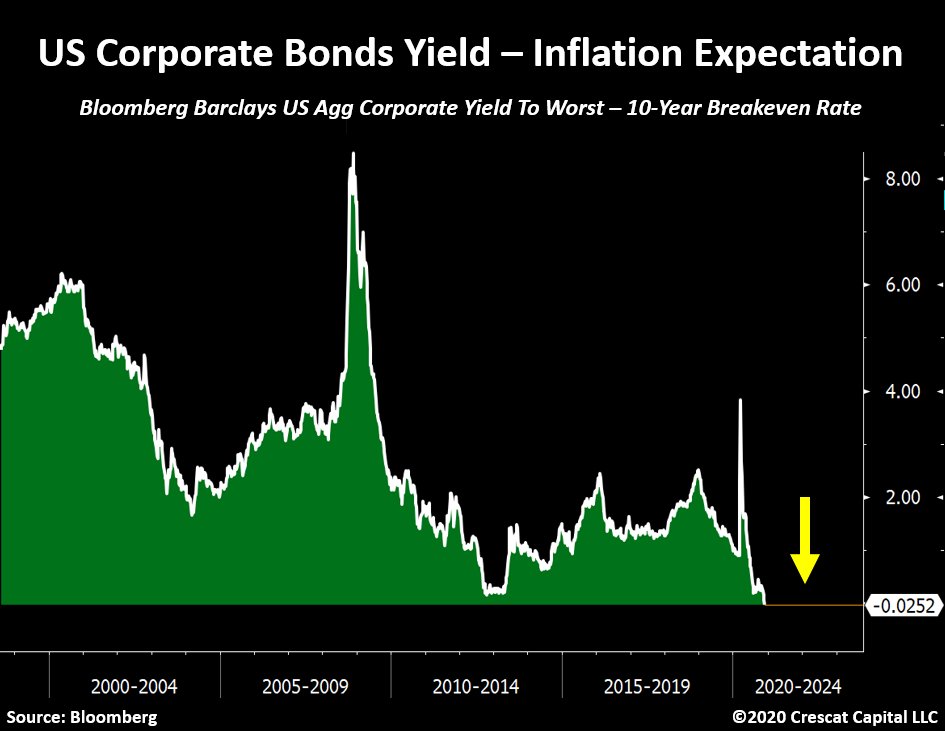

社債の利回りが史上初めてインフレ期待を下回る

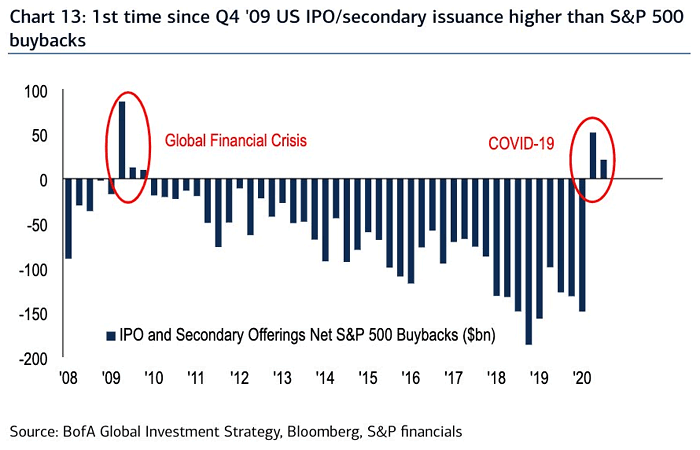

GFC以来初めてIPO/増資による株式発行額がS&P 500企業の自社株買い額を超える

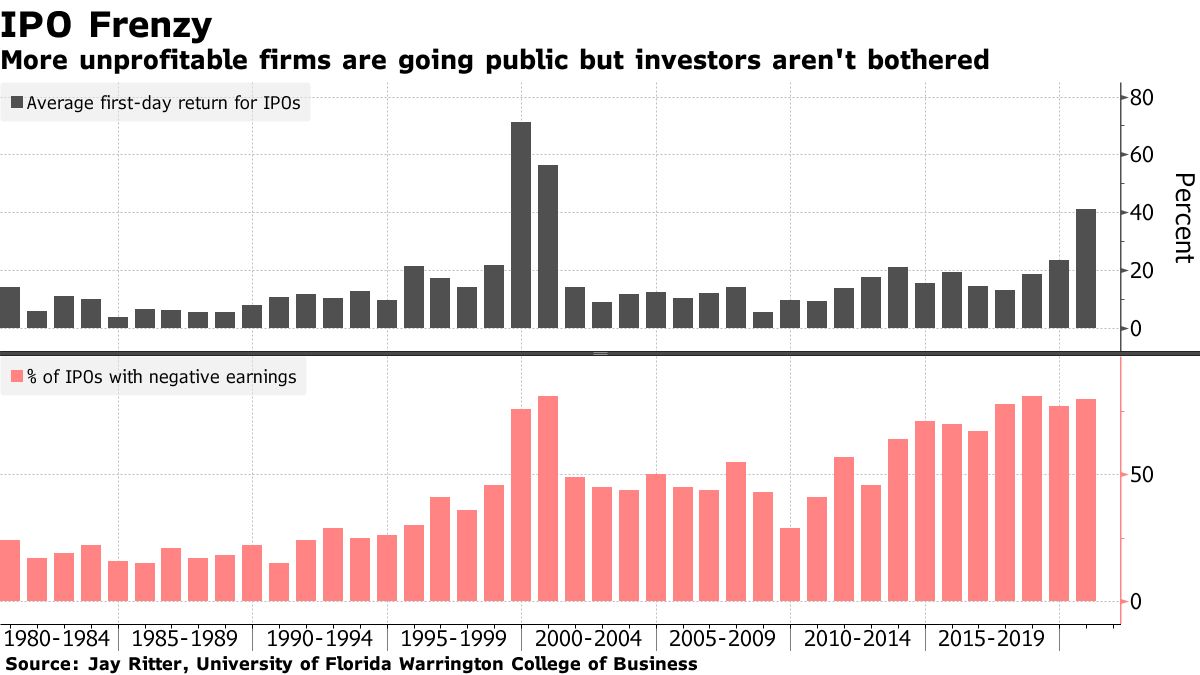

IPOにおける不採算企業の割合が高まっているが投資家は気にせず資金投入している

IPO Mania Sweeps Over Robinhood Crowd and Stokes a 111% Rally

もはやバブルとしか言いようがない状況になっています。

直近のIPO銘柄の価格上昇もバリュエーションを無視したものとなっていますが、フォースの鍛錬を極めた個人投資家達には何の恐れもないようです。

どんな企業でも個人投資家がお金を出してくれるので、IPOする企業にとっては非常に好都合な環境です。

私は全銘柄調べたうえで全てスルーしましたが、鍛錬が足りないということなのかもしれません。

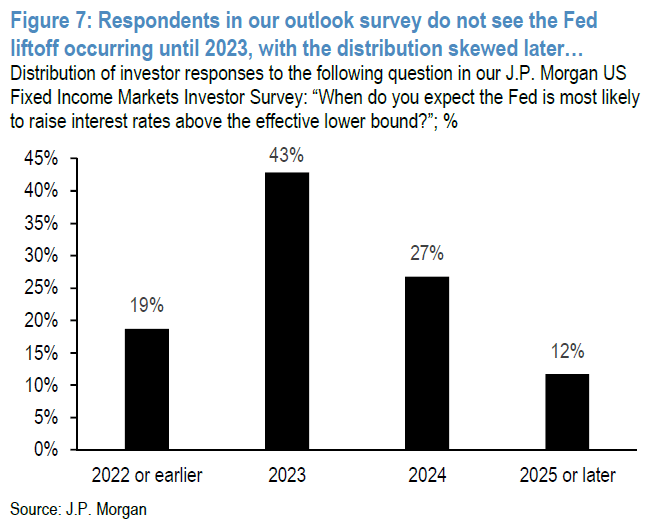

調査回答者のほとんどは2023年までFedが利上げしないと考えている

このようなバブルを引き起こしたのも、政府と中央銀行の財政ファイナンスによって超緩和的な金融環境ができてしまったことが原因です。

バブルは必ず崩壊して将来に禍根を残す運命にあるわけで、ロックダウンという不必要に全体主義的な政策をしたうえで、対象を限定しない過剰な金融緩和によってバブルを引き起こしたことは後に責任を追及されてしかるべきであると考えますが、投資家には政策の是非について論議するよりも状況に応じて適切な投資戦略を立案することのほうが大切でしょう。

オンライン不動産売買プラットフォーム銘柄に投資をします

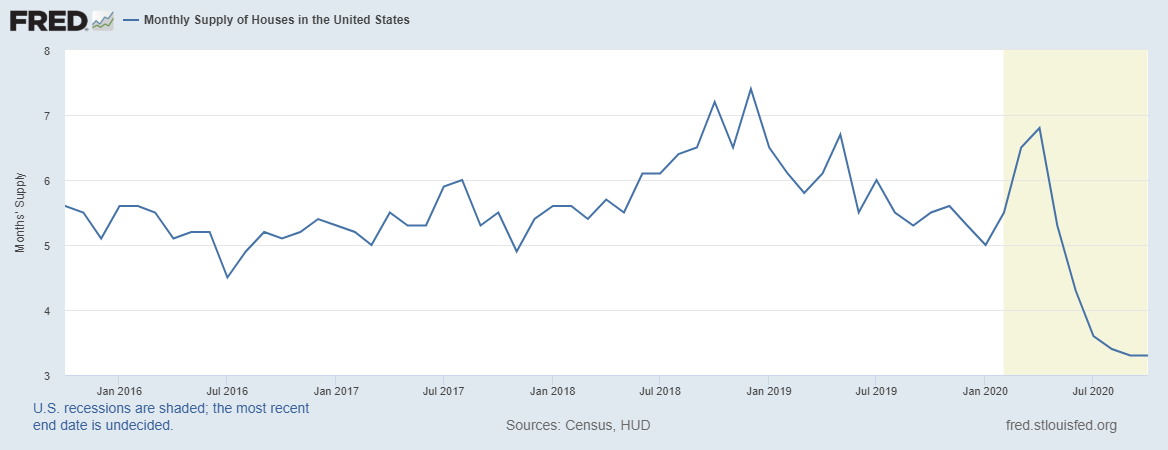

米住宅供給はコロナショック以後激減

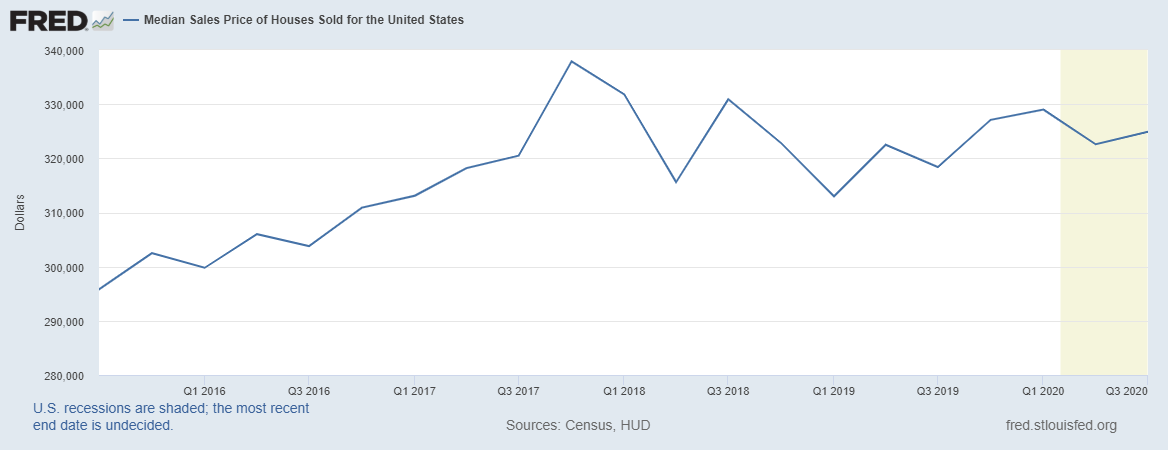

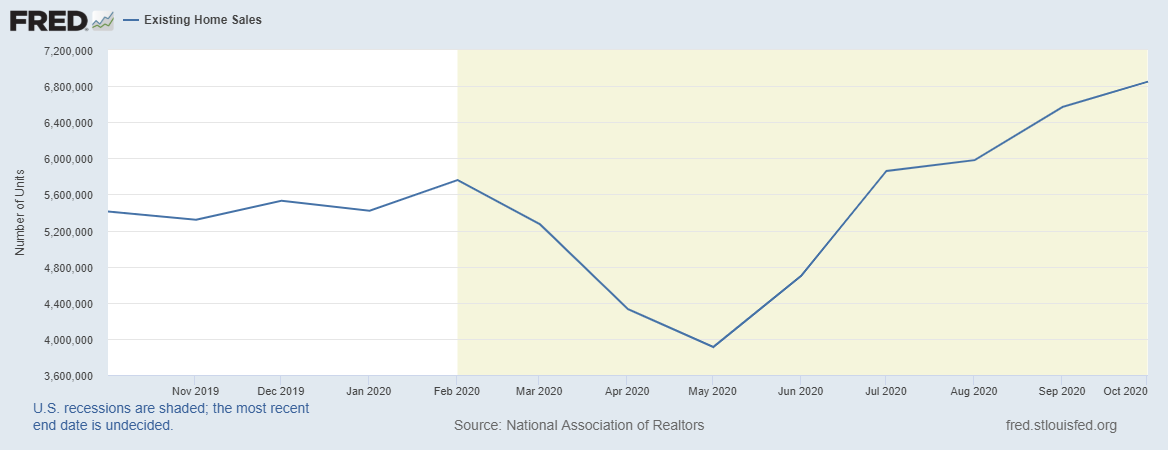

米住宅価格の中央値は2020/Q2で落ち込むもQ3で回復

米既存住宅販売は6月以降急上昇

米30年固定金利住宅ローン平均は過去最低を記録

過去を振り返ると住宅需給の逼迫は住宅価格の高騰に先行していました。

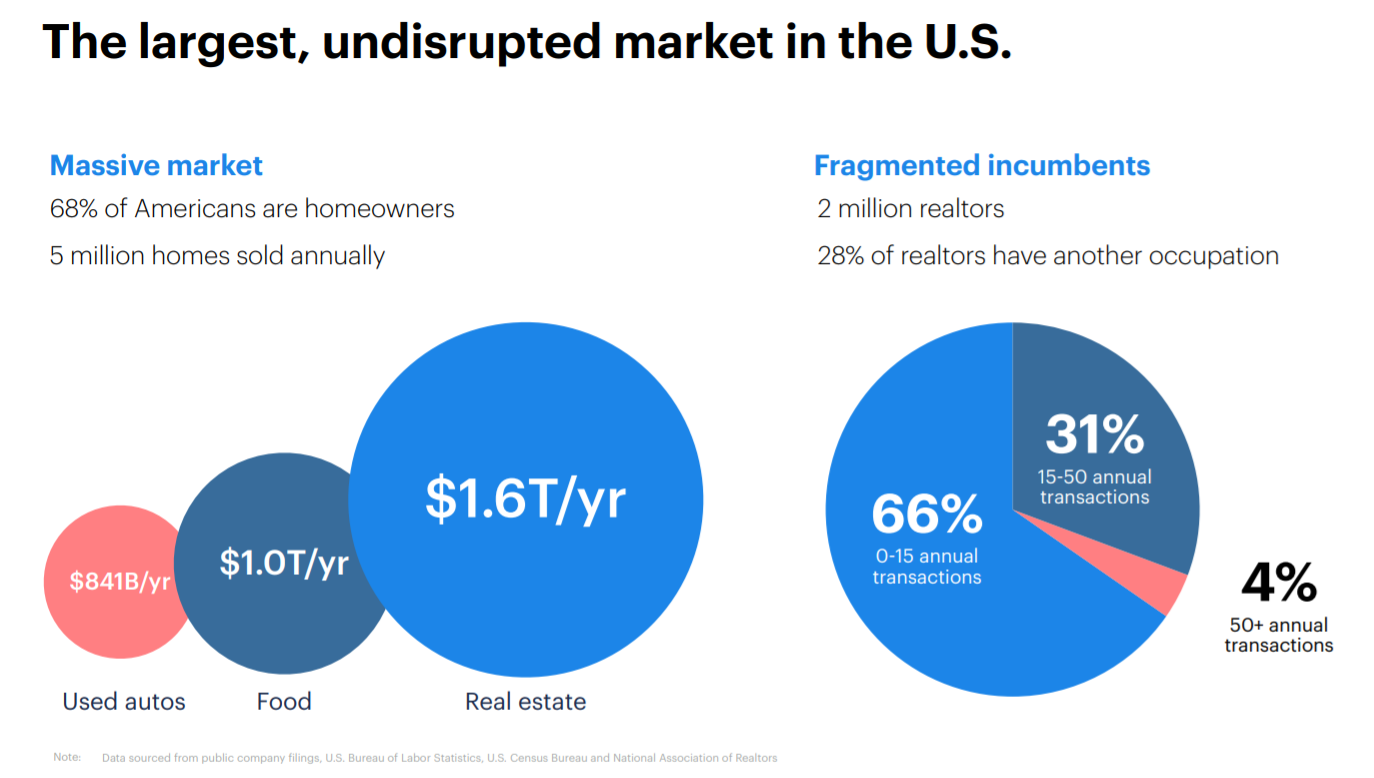

不動産はDisruptされていない最大の市場

Covid-19による在宅勤務と持ち家保有の流れがワクチン完成後も続くトレンドであること、住宅ローン金利の低下とインフレは不動産市場にとっては追い風であり財政ファイナンスを考えるとFedの方針転換は困難であること、オンライン不動産売買プラットフォームのTAMが巨大でありCovid-19によって加速したデジタルトランスフォーメーションによってDisruptされていく余地が大きいことを考えると、将来性はかなりあると考えました。

業界各社のIRを見て比較検討した結果、Zillow Group/Opendoor/eXp World Holdingsへの投資をしようと考えています。

まとめ

・インフレ期待はコロナ前を超えた。BlackRockによれば現在のインフレ期待は過小評価されており、投資家はより高いインフレレジームに備える必要がある。

・株式ポジショニングと市場センチメントは現在がバブルであることを示唆している。

・マクロ的な追い風とTAMの大きさ、今後デジタルトランスフォーメーションによってDisruptされていく余地が大きいことからオンライン不動産売買プラットフォーム銘柄へ投資をする予定。

相場予測noteを無料お試しできるキャンペーン!

- 相場当てまくりの相場予測noteを無料で読める!

- 秘密の爆益銘柄を無料でチェックできる!

- 紙書籍が郵送されてくる!

- 総額1万円相当を無料でプレゼント!

超豪華な特別キャンペーンをIG証券様が実現してくれました!

- 私の相場予測を無料で読める!

- 総額1万円相当のプレゼントを無料でゲットできる!

IG証券でしか取り扱っていない投資対象が山ほど存在するため、私のように幅広い投資対象へ投資するなら必須の口座ですね!私自身もIG証券を利用しています!

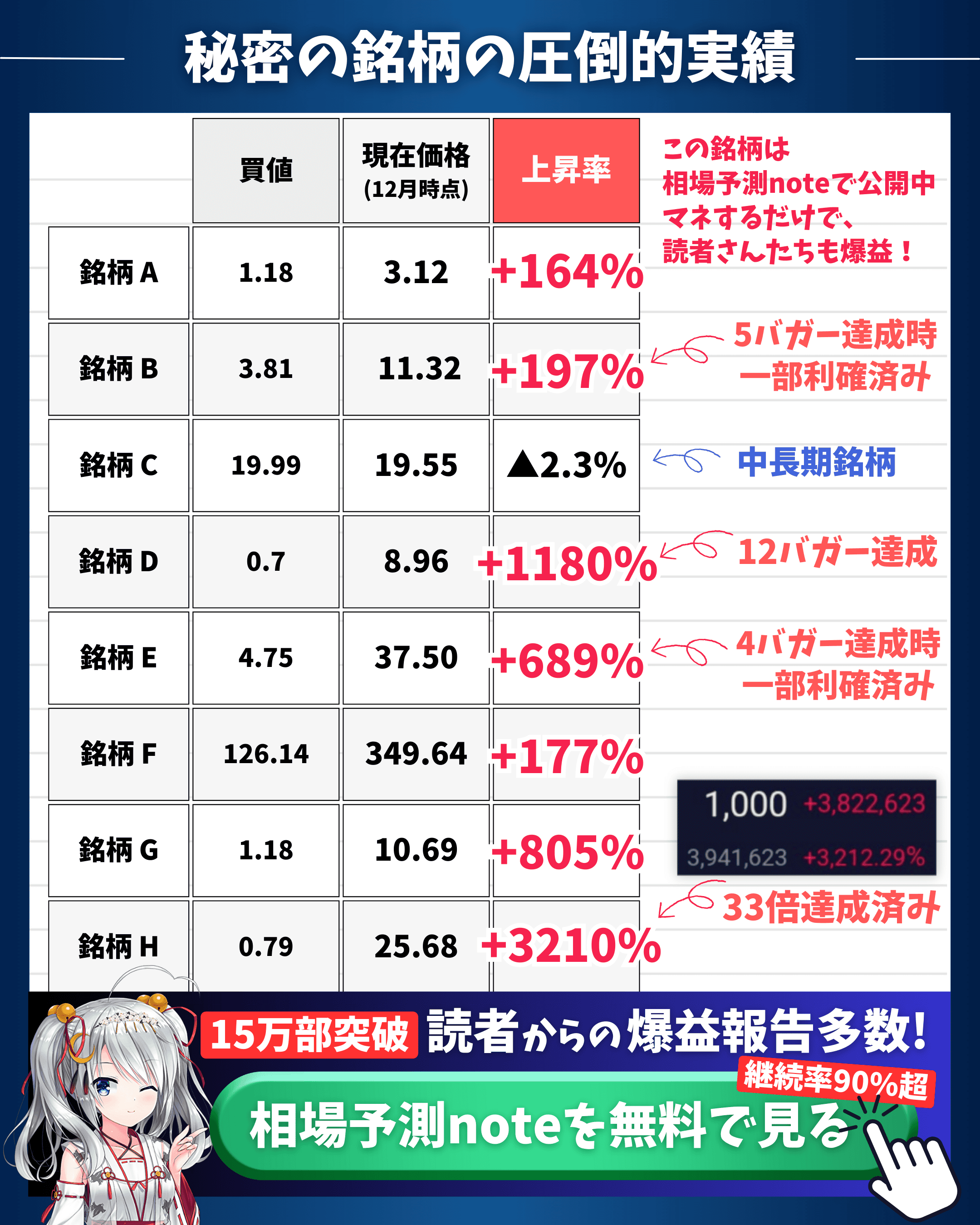

秘密の爆益銘柄がヤバい!

30倍超えの銘柄もある!

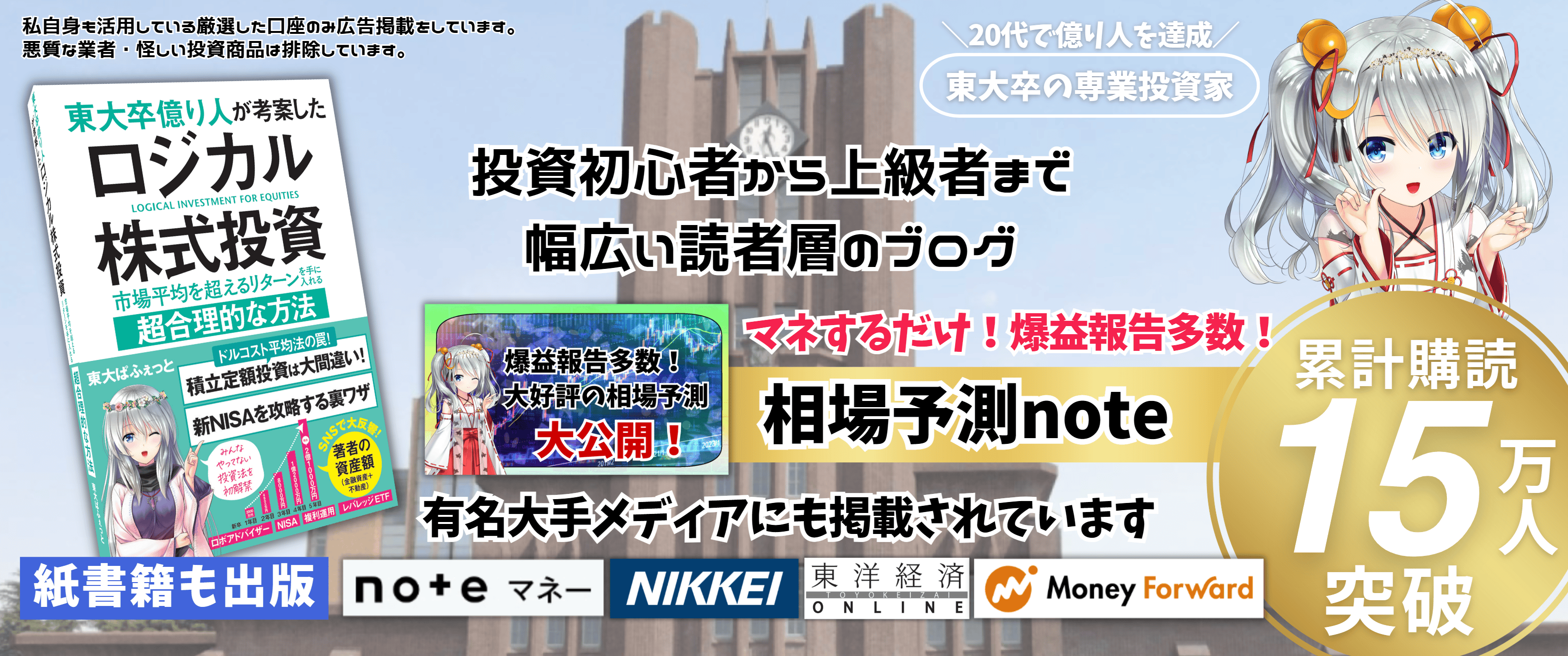

ブログの記事は全て無料で読めますが、相場予測noteに関しては有料記事となっています。

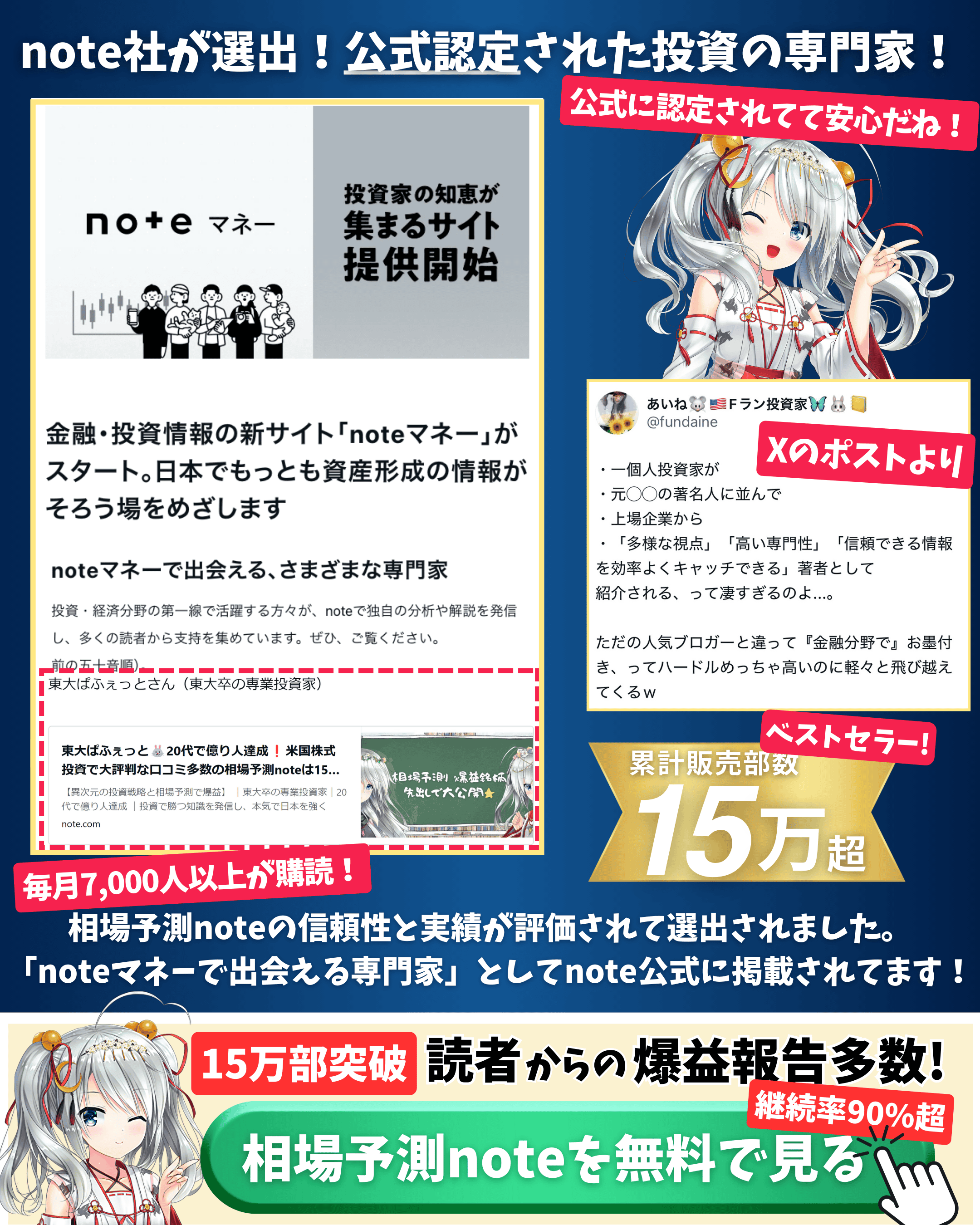

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ