レバレッジド・逆ドルコスト平均法は理論自体は通っていますが、暴落があったときのダメージはとてつもなくでかいため、レバレッジド・逆ドルコスト平均法の即全力実践は絶対にしないでください。

ちなみに以下記事の続編です。

まえがき

レバレッジド・逆ドルコスト平均法の即全力実践は絶対にしないでください。

レバレッジド・逆ドルコスト平均法についてついに述べないといけないときが来てしまいましたね…。

なんかいきなり赤文字ですごい注意書きだ!

理解してない人に噛みつかれると相手するのが面倒リスクがかなり高い方法なので、ちゃんと理解せずにこの方法を用いるのは極めて危険ですので。

本音漏れてるけど大丈夫?

・・・。

分からない部分を丁寧に質問してくださるのは全然構わないですよ♪

本記事の対象読者層

- 【決定版!】ドルコスト平均法のマヤカシを数学的に暴く!!の記事において「総合リスク」を揃えることで「ドルコスト平均法は資産運用の時間分散において期待リスクあたりのリスクがむしろ悪化していることを示せている」ということを理解している

- ハイテクグロース株に投資する理由【資産運用の時間分散を改めて考察する】を読み、なぜ東大ぱふぇっとがハイテク株・グロース株に投資しているかを理解している

- 【図解】複利効果を図で解説!【レバレッジETFの複利効果と減価を図で解説してみた】に書いてある複利効果を理解している

- 【レバレッジETF】差分と比率という数学的概念【VOOが元値に戻ってもレバレッジETFは減価する!?】にあるように、毎日複利の結果、VOOが買値より上向いていてもレバレッジETFは買値より下がっている可能性があることも理解している

- 【まとめ】レバレッジETFの活用方法3種類まとめに書いたように、現金を持ちつつレバレッジETFを持つくらいなら、その現金を使ってVOOを買うほうが金利分得するということを理解している

まずはこの辺りは理解してからにしましょう。

理解していない人からの批判への対処法に苦悩しているのが伝わってくるぞい

いえ、足並みが揃っていない状態でレバレッジETFにぶち込むのは大変危険なので。認識を揃えようとしているだけですよ♪

それはそうと、ドルコスト平均法の記事で「ドルコスト平均法は資産運用の時間分散において期待リスクあたりのリスクがむしろ悪化している」ってどういうこと?

批判へ対応するよりもそっち書くべきだったよねやっぱ・・・。後で書きますよもう…。(涙目)

レバレッジド・逆ドルコスト平均法の概念

上記の部分をちゃんと理解してくださっている前提で、まずは概念をぶん投げます。

概念ぶん投げで大丈夫?

というか逆に、概念ぶん投げで理解できていなかったら危険なのでレバレッジド・逆ドルコスト平均法を使うのを避けるべきです。

(説明放棄を論理で補強しやがったこいつ・・・。)

普通にドルコスト平均法を行った場合

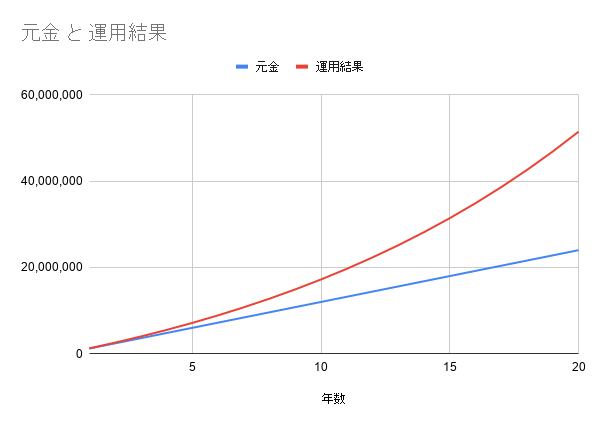

以下は毎月10万円をドルコスト平均法でVOOにぶち込んでいき、年率7%で20年間運用した場合の元金と運用結果です。(会話形式つかれた)

最終的には2400万円を元本としてぶち込んで、だいたい5000万円ちょいになります。

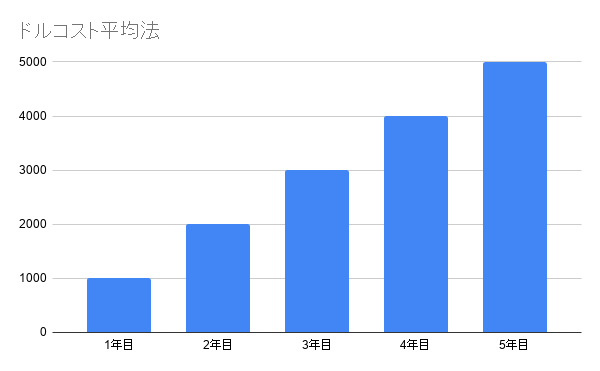

ドルコスト平均法に関する最高に良質な記事に基づくと、資産運用の時間分散が出来ていない状態ですね。

こうなっているわけですね。資産運用の時間分散が出来ていませんね。

さて、ここからは運用結果の赤い線で考える方法と、投資元本の青い線で考える方法がありますが、ひとまずはモデル化が楽なため投資元本の青い線で考えることにしますね。

レバレッジド・逆ドルコスト平均法で投資元本を擬似的に増やす

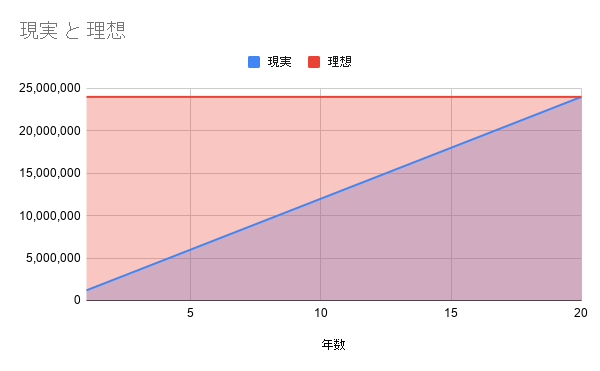

本来、資産運用の時間分散を完璧に断行するのであれば、現段階で2400万円を一括投資するのが理論上は正解となります。

ところが、現実問題としては今手元に2400万円は存在しないわけですね。この理想と現実のギャップを埋め合わせる必要があるわけです。

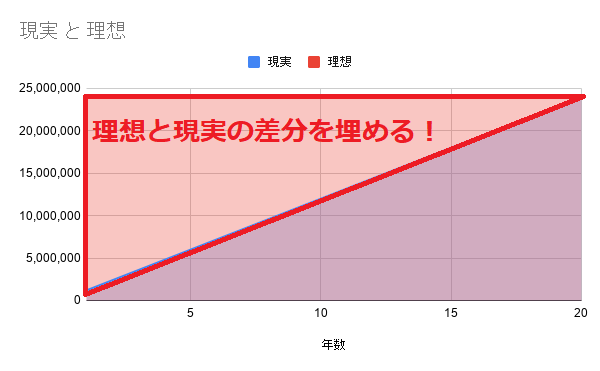

そこでレバレッジド・ドルコスト平均法の出番なわけです!

最初の数年間は全力で3倍レバレッジETFにぶち込みます。(図のオレンジ部分)

7年目の途中で実質的に2400万円の投資元本を投入した形になるため、それ以降は徐々にレバレッジETFを売却しつつ通常のETFをドルコスト平均法で買い増していきます。(図の緑の部分)

これで資産運用の時間分散が実現できるわけですね。

レバレッジド・逆ドルコスト平均法の理論上のメリット

さて、まずはレバレッジド・逆ドルコスト平均法の理論上のメリットについて言及していきます。

レバレッジETFのメリット①:資産運用の時間分散ができる

投資初期の段階は、投資出口段階に比べて本来ならば運用額及び累積投資元本が低いわけですね。

レバレッジETFを適切に用いることで、投資初期の段階でも運用額及び累積投資元本を擬似的に拡大できるようになります。

レバレッジETFのメリット②:リスクあたりのリターンのコスパが改善される

ご存知の通り、資産運用の時間分散を行った場合、リスクあたりの期待リターンは向上します。

え?ご存知でない?

…。それはすみませんでした。またちゃんとドルコスト平均法について書かなきゃ…。

レバレッジド・逆ドルコスト平均法の理論上のデメリット

一方、理論上でのデメリットも明らかに存在します。

レバレッジETFのデメリット①:金利分は確実に損をする

デメリットその①として、金利分は確実に損をするということが挙げられます。

そして、金利分は確実に損するデメリットと、リスクあたりのリターンが改善するメリットのどちらが大きいかは不明です!

参考までに、VOOの経費率(年率)は0.03%ですが、SPXLの経費率(年率)は0.95%となっております。この差分は確実に損をするわけですね。

レバレッジETFのデメリット②:ギャンブル性が増す

リスクあたりのリターンは改善しており、期待値的にはレバレッジド・逆ドルコスト平均法を用いたほうがリターンが改善すると言えます。

一方で、もしも暴落があった際のダメージは莫大なものになります。当然ですね。レバレッジETFを用いているのですから。

レバレッジド・逆ドルコスト平均法の即全力実践は絶対にしないでください。

そもそも全力で株にぶち込む必要があるのか

レバレッジド・逆ドルコスト平均法は本来初年度では120万円しか投資できる余力がないところを、

レバレッジETFを用いて無理やり360万円分を運用してしまおう!期間全体で見ればその方がリスクあたりのリターンは改善されているはずだ!

という思想です。これは理論上は通っているのですが、

そもそも3倍レバレッジを掛けてまで株にぶち込む必要があるか?

という問題があるわけです。

つまり、全世界株式インデックスでも買っておけば年率5%程度は伸びていくのがほぼ保証されているのに、わざわざレバレッジETFを使ってレバレッジを掛ける必要があるか?ということです。

結局ハイテクETFとかグロース株にぶち込めば良くね?

結局ハイテクETFとかみたいな、リターンが高そうなセクターETFにぶち込めば良くね?ってのがあるんですよね。詳しくは以下記事で書きましたが、VGTとかQQQってSPXLのような経費率ではありませんから。

なお、TECLのようにハイテクセクター3倍レバレッジETFにぶち込む戦闘狂もいるようですが。

ライフサイクル投資術

すごい本の存在をフォロワーさんに教えていただいたんですよ。

お前どうせ株の本読まないじゃん

…。まあそれはさておき、とりあえずAmazonの内容紹介とレビューを見てくださいよ

さまざまな金融商品に投資してリスクを下げる「分散投資」の重要性はよく知られている。

本書は、もうひとつ「時間の分散投資」について、そのメリットと手法を解説したものだ。具体的には、若いときにレバレッジを使えば、

リスクを減らしつつ生涯リターンを50%近く増やすことができる。

つまり、若いときにお金を借りて投資するのは賢明なやり方だ、

ということである。

すげえ!神かよ!同じこと考えてるじゃん!

まあ株の勉強を本1冊しかやってないような私が思いつく程度のことは誰かしら先人がやってるとは思っていましたけどね。ほんとにドンピシャな本があるとは。早く読みたい。

読んですらいない本をおすすめするという暴挙にでるとは…。

ていうか書いてあるレビューの内容もすごいんですよ!これは必見ですよ!

レビューを読ませるためにリンクを踏ませようとするとは小癪な…。

いやその、レビューの引用って著作権的に大丈夫なのか分からないし…(これはガチ)

ってわけで、アマゾン欲しい物リストに入れといたのでこの本買ってください。いや、買って頂いたら読むしかなくなるのか…?

そもそも論理で殴ったらこの本と同じところまで到達している時点でこの本を読む必要あるのか…?

ちなみにブログのために本を買うと投資費用を回収できません。ブログ月収は15000円ですから。最低賃金の1/10以下な気がする。

※応援クリック多かったら、レバレッジド・逆ドルコスト平均法の具体的なやり方の記事書きます。

追記:レバレッジETF考察の更新について

レバレッジETFについては適切な理解が必須と考えております。

適切な理解が出来ていないと、様々な理解度の方々が自分の理解度の範囲内でしか物事を見ることが出来ず、いろいろな意味で危険ですからね。

というわけで本ブログではブログ記事という単体の切り取り情報でレバレッジETFを取り扱うことは停止しております。

体系的なまとめとしてnoteをご用意いたしましたので、よろしければこちらを御覧ください。適宜アップデートも行います。

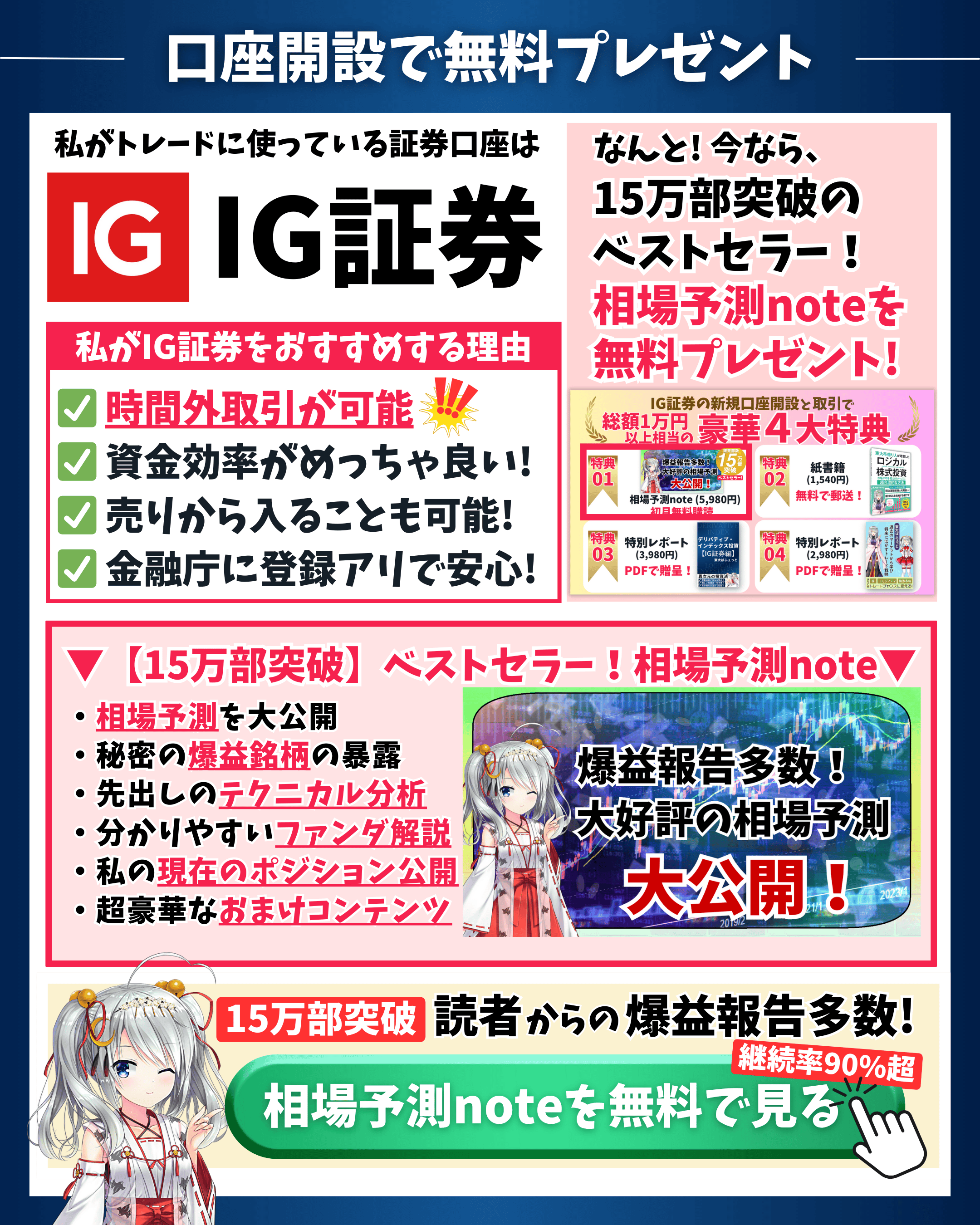

相場予測noteを無料お試しできるキャンペーン!

- 相場当てまくりの相場予測noteを無料で読める!

- 秘密の爆益銘柄を無料でチェックできる!

- 紙書籍が郵送されてくる!

- 総額1万円相当を無料でプレゼント!

超豪華な特別キャンペーンをIG証券様が実現してくれました!

- 私の相場予測を無料で読める!

- 総額1万円相当のプレゼントを無料でゲットできる!

IG証券でしか取り扱っていない投資対象が山ほど存在するため、私のように幅広い投資対象へ投資するなら必須の口座ですね!私自身もIG証券を利用しています!

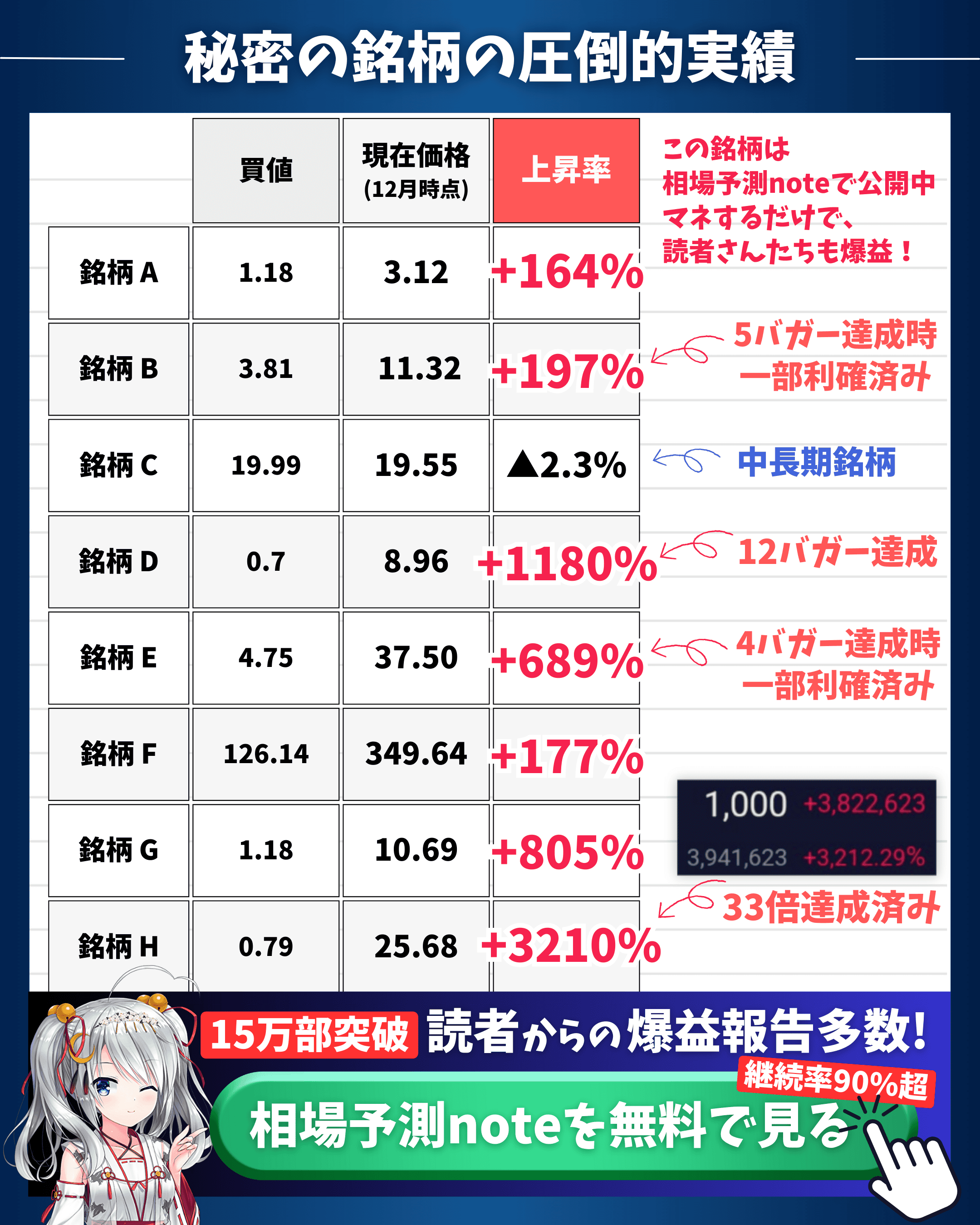

秘密の爆益銘柄がヤバい!

30倍超えの銘柄もある!

ブログの記事は全て無料で読めますが、相場予測noteに関しては有料記事となっています。

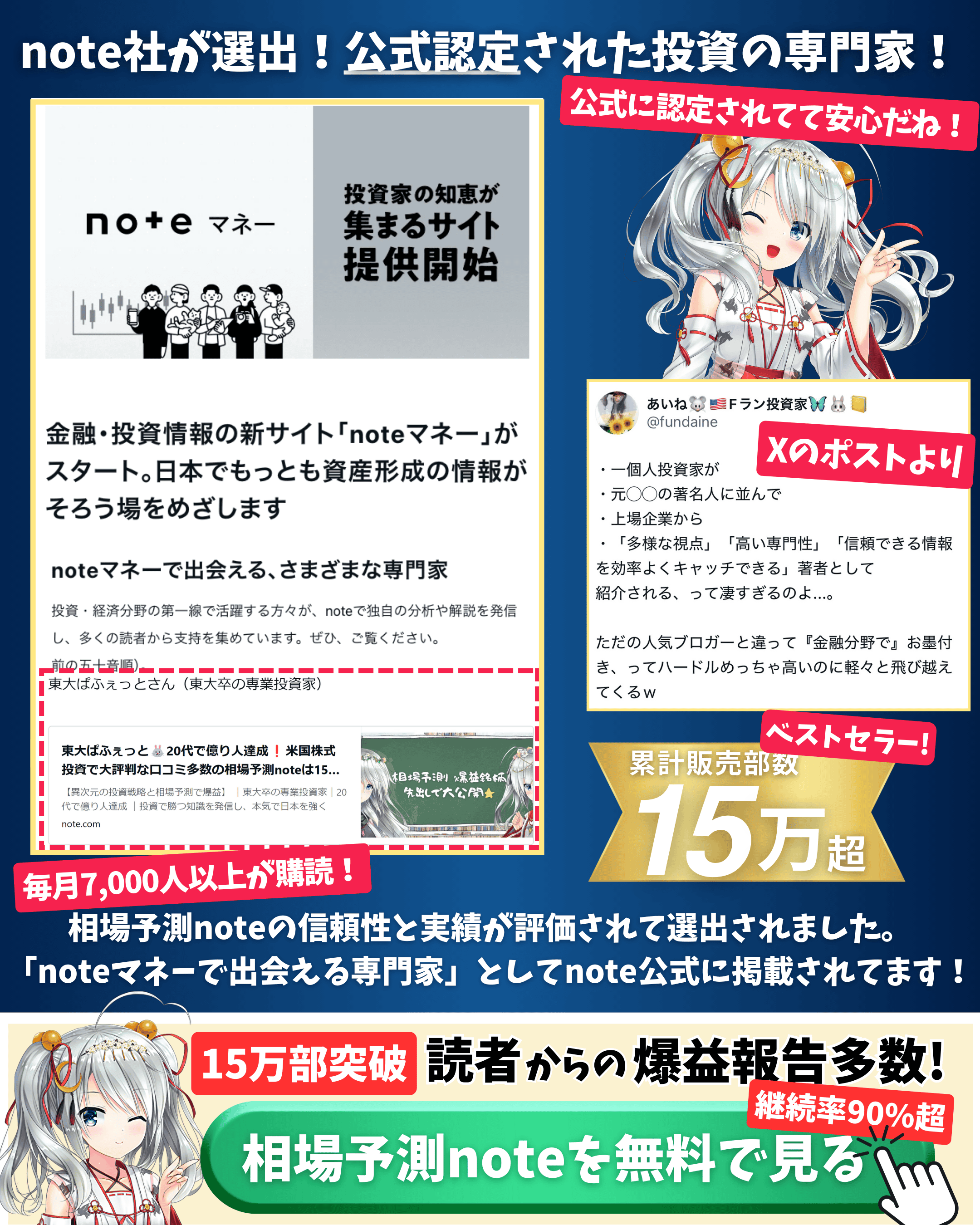

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ