レバレッジETFについて数日間書いている全ての発端たるTweet。ここ最近レバレッジETFが流行っている火付け役とも言えるでしょう。(自称)

まえがき

東大ぱふぇっとは実はレバレッジETFについてあまり考察しておりませんでした。

ところが例のツイート以来、レバレッジETFってめちゃくちゃすごいんじゃないか?と思い始めた次第です。というわけでここ一週間ほど、レバレッジETFについて書いているわけです。

今回は以下のような項目についてまとめて解説します。

- レバレッジETFは金利分だけ信託報酬が高い

- 可変レバレッジド・ポートフォリオ

- NISAとの併用による節税枠拡張

- レバレッジド・逆ドルコスト平均法←New!

これさ、自動生成される目次と本質的には一緒じゃない?

記事書き終わって初めて目次が自動挿入されるんですよ。プレビューして初めて気づいたんです(涙目)

レバレッジETFは金利分だけ信託報酬が高い

レバレッジETFの本質は、借金をして利子を払い3倍のポジションを取ることにあります。

かつてはBNDを保有して保守的なポートフォリオを構築していましたし、現在もポートフォリオの8%程度の現金を保有している以上、借金をして利子を払い3倍のポジションを取るくらいならまずはBNDや現金を株に突っ込めば良い、となります。

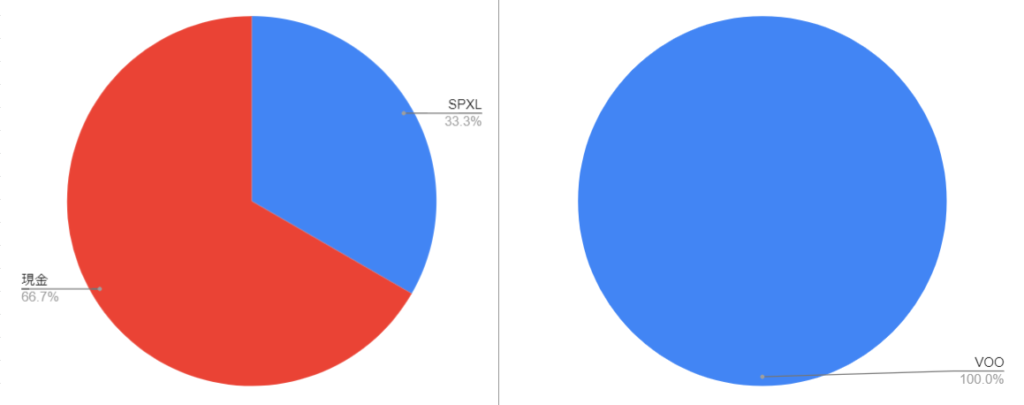

例えばですが、ポートフォリオのうちSPXL(VOOの3倍レバレッジETF)を1/3保有して残りを現金で持つよりは、現金を全て株に突っ込んでVOOを100%にした方が金利の分だけお得になるわけですね。

上図は本質的には同じですが、SPXLを持っている左側は借金をしている分だけ金利が発生し、信託報酬に金利が上乗せされているわけですね。

現金を持った上でレバレッジETFを買うくらいなら、現金をVTIに変えろということですね。

つまり、

BNDや現金を保有している限りレバレッジETFについて考察する必要はない!w

はい。おしまい。

この結論に達した以降、東大ぱふぇっとはレバレッジETFについて一切考えたことがありませんでした(言い訳)

で、冒頭のツイートをしてレバレッジETFに関して考え始め、ばーーーーーっと論理を回して結論を脳内では出してるんですが、それを文字に起こす作業が大変なわけですね。その作業に1週間掛かっているわけです。数学の答案書くのめんどくさいんですよまじで。脳を直結して概念を非言語のまま伝達出来たら楽なのに、まだそのような情報伝達手段が存在しないため、いちいち言語に翻訳して日本語に書き直して伝えなくてはいけないわけですね。未だに言語を情報伝達の媒介手段としているのが間違っていると言えるでしょう。

レバレッジETFを持つと強制フルインベストメントになる

そう、現金を持っているのにレバレッジETFを持つことは、無意味に借金して金利を払っていることになるんですよ。

ということは総合的にロジックすると、レバレッジETFを持った瞬間にフルインベストメント以外あり得ないwww

※まあ全部論理で考えても仕方ないので生活防衛資金は持ちますよ。

さて、駄文はこのくらいにして、レバレッジETFの活用法まとめ3種に入りますね。

可変レバレッジド・ポートフォリオ

前に和製バフェット将軍の以下の記事を紹介致しました。まあこの記事コメント欄で新たな指令を拝命したのですが。

なお、可変レバレッジド・ポートフォリオというのは超天才ロジカル投資術ブログであるロコハウス様(神)(尊い)の記事にて詳述されています。

天才すぎる。

ロコハウス様が天才過ぎるので、凡人たる私がかいつまんで翻訳します。

ここでもまた、ロコハウス様の脳内を言語化し、それを東大ぱふぇっとが言語を媒介として読み取り、脳内に概念を蓄積し、再度翻訳しているわけですね。つまり伝言ゲームが行われているということです。

(レバレッジETFマジで理解が浅いので間違ってるかも)(あと、あまり深く読み込む時間を確保できなかった)(言い訳)(予防線)

可変レバレッジド・ポートフォリオの翻訳

神(ロコハウス様)の御言葉をなるべく平易にまとめます。(間違ってるかも)

保有対象

- VOOの3倍レバレッジETF(SPXL)

- 米長期国債の3倍レバレッジETF(TMF)

- レバレッジの特にない普通の債券ETF(BND)

それぞれの役割

- SPXL:富の源泉。VOOの3倍の値動きなので当然莫大なリターン狙い。

- TMF:VOOに対しある程度の逆相関を持つ長期国債ETFに対し、3倍のレバレッジを掛ける。SPXLが下がった時にはTMFが上がることが多いため、全体としてリスクを減らせる。

- BND:ポートフォリオの守護神。金融危機でも下落幅が小さい。レバレッジETFの価値が大きく減価したときでもリバランスにて再び買い増す資金に充当する。

結局どうなるの?

(過去データを見る限りでは)VTI100%のポートフォリオに比べて以下のようなメリットがあります。

- 年率リターンが高い

- 最も下落したときの下落率が低い

- リスクに対するリターンのコスパが良くなる

※適切にリバランスをする前提。保有比率がかなり大切。比率については原典たる聖書を読みましょう。

こんな感じでしょうか。なおレバレッジETFに関する知識はマジで浅い(そもそも株に関する知識が浅い)ので、間違ってるかも。

ていうか、金融用語のリスクと、一般的な日本語的な意味のリスクを別個に扱っていますね。東大ぱふぇっとと思想が同じですね。東大ぱふぇっとはロコハウス様のお告げを受けたのかもしれません。いや、ロジカルを突き詰めた先にある答えが同じなだけかも。真実はいつもひとつ!!

NISAとの併用による節税枠拡張

「ロジカルモンスターなので年初にSPXLにぶち込みましたわ」

と言われて初めて気づきました。一般NISAは120万円しか枠がありませんが、ここに全部レバレッジETFをぶち込むことで、実質360万円分の枠になるわけですね。(冒頭のツイート再掲)

レバレッジETFについてロクに考えたこともなかったのを恥じるべきですねこれは。

ブログ始めて良かった。

なお、どうやら原典たる聖書はこちらのようです。

ロコハウス様が天才すぎるwww

私の存在価値はなさそうですね。今まで本当にありがとうございました。本業に集中します。

NISA枠を全部SPXLにぶち込んで、残ったお金でさっきの可変レバレッジド・ポートフォリオをやれば良いはず。(たぶん)

タイトル見て論理で殴るだけで記事内容がだいたい分かるので、ロコハウス様は神ですね。実は記事まだ見てないんです(怠惰)(土日祝を返上して仕事しなきゃいけないくらいなのでマジで時間ない)

※もちろん、運用額が数百万円以上ある方向けの投資方法です。万人に向いているわけではありません。

レバレッジド・逆ドルコスト平均法

レバレッジETFとドルコスト平均法って性質が逆な部分が多い気がするんですよね。(適当)

とすると、東大ぱふぇっと含め大抵の方々はドルコスト平均法をなかば強制的に用いる必要がある以上、レバレッジETFを上手く組み合わせてドルコスト平均法のデメリットと、レバレッジETFのメリットを打ち消せるのではないか?という理論ですね。

ドルコスト平均法のメリット・デメリット、レバレッジETFのメリット・デメリットをまとめると以下のようになります。

- ドルコスト平均法はレンジ相場に強いが、レバレッジETFはレンジ相場に弱い

- ドルコスト平均法は上昇相場に弱いが、レバレッジETFは上昇相場に強い

- ドルコスト平均法は下落相場に弱いが、レバレッジETFは下落相場に強い

- ドルコスト平均法は資産運用の時間分散に逆行するが、使い方次第でレバレッジETFは資産運用の時間分散に寄与する

詳しくはこちらの記事に書きました。

※ちなみに和製バフェット将軍殿、四天王としての責務を果たせていますかね?ドルコスト平均法にせよレバレッジETFにせよ複利にせよ、そこそこ良い記事出せてるんじゃないか!?(上司に手柄をアピールする系の部下)

※ほんとはレバレッジド・逆ドルコスト平均法の保有比率について今日は投稿する予定だったのですが、寝不足で気持ち悪くなってきたので下書きに入れてたこの記事を投稿してます。まとめが先にくる謎現象をお許しください。この記事を下書きに入れてから色々と他の記事を書いたので、ちょっと時系列的におかしいとこあるかも。すみません。

元気が出たら、レバレッジド・逆ドルコスト平均法について脳内で考えている内容を言語化できるでしょう。

追記:レバレッジETF考察の更新について

レバレッジETFについては適切な理解が必須と考えております。

適切な理解が出来ていないと、様々な理解度の方々が自分の理解度の範囲内でしか物事を見ることが出来ず、いろいろな意味で危険ですからね。

というわけで本ブログではブログ記事という単体の切り取り情報でレバレッジETFを取り扱うことは停止しております。

体系的なまとめとしてnoteをご用意いたしましたので、よろしければこちらを御覧ください。適宜アップデートも行います。

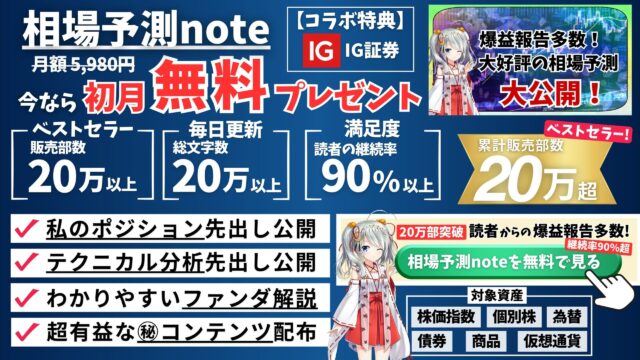

相場予測noteを無料お試しできるキャンペーン!

- 相場当てまくりの相場予測noteを無料で読める!

- 秘密の爆益銘柄を無料でチェックできる!

- 紙書籍が郵送されてくる!

- 総額1万円相当を無料でプレゼント!

超豪華な特別キャンペーンをIG証券様が実現してくれました!

- 私の相場予測を無料で読める!

- 総額1万円相当のプレゼントを無料でゲットできる!

IG証券でしか取り扱っていない投資対象が山ほど存在するため、私のように幅広い投資対象へ投資するなら必須の口座ですね!私自身もIG証券を利用しています!

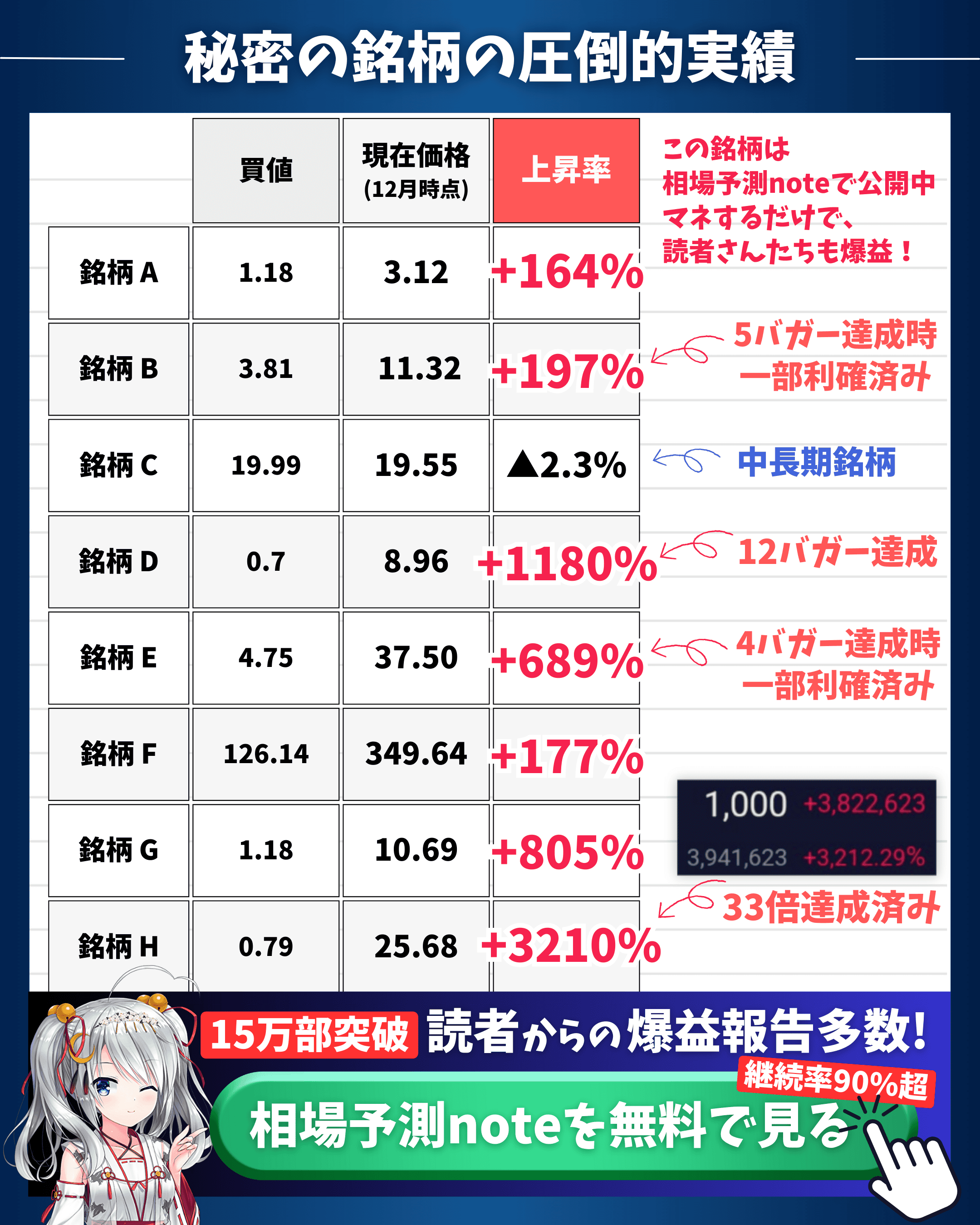

秘密の爆益銘柄がヤバい!

30倍超えの銘柄もある!

ブログの記事は全て無料で読めますが、相場予測noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ