東大ぱふぇっとです。

最近は日本でも投資ブームが来てますね。

それもそのはず、日本人にとって資産運用はもはや必須なんですよね。

日本ではバブル崩壊以降、実質賃金はほとんど上がらず、しかも少子高齢化で現役世代の社会保障費負担が増加しています。

それに加えて、将来ほんとに満足のいく年金がもらえるかは甚だ疑問🐰💔

そんな状況下、自分の老後は自分で守るために資産運用はマストなんですよね。

そして資産の運用先として人気なのが米国インデックスですよね。これは投資初心者の間でもかなり浸透してきた気がします。

普通であれば、海外の株式に投資するなんて投資初心者にはリスクが大きいようにも見えます。

ただ日本経済がオワコンの中、むしろ投資初心者にとっては日本株より米国株の方が安全なんですよね。

しかもインデックス投資であれば個別の企業を細かにチェックする必要もないし、ほったらかしでいいので初心者向けと言えます。

米国株インデックスとして、最も有名なのは”S&P500”と”全米株式(VTI)”ですよね。

そしてよくある質問がこれ。

「日本株がオワコンなのは分かった。そして米国株インデックスに投資すればいいのも分かった。でも結局”S&P500”と”全米株式(VTI)”だったらどっちに投資すればいいの?」

今回はこの疑問に対して、ずばり答えを出しちゃいます!

S&P500と全米株式の定義

まずはS&P500と全米株式の定義をしっかり見ていきましょう。

S&P500とは?

S&P500とは、S&Pダウ・ジョーンズ・インデックスLLCが公表している米国の代表的な株価指数の1つです。

米国株式市場に上場している企業から代表的な500銘柄を時価総額で加重平均し、指数化しています。

S&P500指数は米国株式市場の時価総額の約80%を網羅しているため、米国の相場全体の動向を知る上でも役立つ指標ですね。

ちなみにS&P500の採用基準は以下の通りです。

- 米国企業

- 時価総額が131億ドル以上(金額は随時見直し)

- 高い流動性があること

- 浮動株比率が10%以上

- 直近四半期利益が黒字

- 直近1年間の利益が黒字

※2022年3月末時点

時価総額が131億ドル以上なので大型株しか採用されませんね。

しかも黒字であることが条件なので、若くてまだ赤字を掘ってる会社は採用されません。

ちなみに日本で買える代表的なS&P500連動型投資信託は以下です。

| 信託報酬 | 運用会社 | 積立NISA | |

| SBI・バンガード・S&P500インデックス・ファンド | 0.0938% | SBIアセットマネジメント | 〇 |

| eMAXIS Slim 米国株式(S&P500) |

0.0968% | 三菱UFJ国際投信 | 〇 |

※2022年3月時点

米国市場で直接ETFを買うなら以下がお勧め。

| 手数料 | 運用会社 | |

| Vanguard S&P 500 ETF (VOO) | 0.03% | バンガード |

| iShares Core S&P 500 ETF (IVV) | 0.03% | ブラックロック |

| SPDR Portfolio S&P 500 ETF (SPLG) | 0.03% | ステートストリート |

※2022年3月時点

全米株式とは?

全米株式はその名の通り、米国株式市場に上場している企業のほぼ100%をカバーすることを目指したものです。

米国株式市場には2022年2月時点で約4100社の企業が上場しており、全米株式はその全てを対象とします。まさに米国経済全てに投資をすることになりますね。

日本で買える代表的な全米株式型投資信託は以下です。

| 信託報酬 | 運用会社 | 積立NISA | |

| SBI・V・全米株式インデックス・ファンド(SBI VTI) | 0.0938% | SBIアセットマネジメント | 〇 |

| 楽天・全米株式インデックス・ファンド(楽天VTI) | 0.162% | 楽天投信投資顧問 | 〇 |

※2022年3月時点

米国市場で直接ETFを買うならVTI一択でいいと思います。

| 手数料 | 運用会社 | |

| Vanguard Total Stock Market Index Fund ETF Shares (VTI) | 0.03% | バンガード |

ここまで見ると投資信託で運用するなら、S&P500でも全米株式でもSBIの商品が信託報酬手数料が安く魅力的であることがわかりますね。

ということで投資初心者の方はまずはサクッとSBI証券で口座開設しちゃいましょう。

S&P500と全米株式のリターンを比較

早速、S&P500と全米株式の比較に入っていきましょう。

まずは最も重要なリターンの比較から。

ちなみにここでは、長期のリターンを比較するためにS&P500は”IVV”を、全米株式は”VTI”を用いています。

それぞれの各期間の配当込平均年率リターンの比較は以下。

| 1年 | 3年 | 5年 | 10年 | 20年 | |

| S&P500(IVV) | 4.92% | 18.86% | 15.95% | 14.52% | 9.20% |

| 全米株式

(VTI) |

3.71% | 18.11% | 15.37% | 14.24% | 9.54% |

※2022年3月31日から各期間をさかのぼって配当込平均年率リターンとして計算

S&P500と全米株式のリスクを比較

次に、リスクを比較しましょう。

資産運用の世界でいうリスクとは”リターンのばらつき”で表現されます。金融学的な意味でのリスクという意味です。

言い換えればボラティリティの大きさですね。

個別株をやったことある人ならわかると思いますが、上場したばかりでまだ赤字の企業とかってめちゃくちゃ株価の変動が激しいですよね。こういう株が”リスクが高い”と言います。

ちなみにリスクは標準偏差で表します。

S&P500と全米株式の各期間のリスクは以下の通り。

数字が大きいほどリスクが高いことを表します。

| 3年 | 5年 | 10年 | |

| S&P500(IVV) | 18.48% | 14.96% | 13.39% |

| 全米株式(VTI) | 19.41% | 15.64% | 14.15% |

出典:Yahoo Financeのデータを基に筆者が作成

S&P500と全米株式のリスクリターンを比較

次に、資産運用のパフォーマンスを見る上でとても重要な”シャープレシオ”を見ていきましょう。

シャープレシオは超簡単にいうと「リターン÷リスク」であらわされます。

つまりシャープレシオが高いということは、”低いリスクで高いリターン”を得たということができます。

ということでシャープレシオが高い方がパフォーマンスとして優れていることを表します。

S&P500と全米株式の各期間のシャープレシオは以下の通りです。

| 3年 | 5年 | 10年 | |

| S&P500(IVV) | 0.93 | 1.11 | 1.15 |

| 全米株式

(VTI) |

0.92 | 1.06 | 1.00 |

出典:Yahoo Financeのデータを基に筆者が作成

考察

ここまで見てくると既にお察しの通り、ほぼ全てのデータにおいてS&P500の方が優れていることがわかります。

唯一、S&P500のデータで劣っているのは20年間リターンのみですね。

つまり過去データ分析による定量的評価に基づけば、全米株式よりもS&P500に投資する方がいいことがわかりますね。

まあ、ほとんど大差ない結果なので今全米株式に投資している方は、わざわざそれを売却してS&P500に乗り換える必要はないと思います。

ただ、これから投資を始める方に対して、強いてどちらかを勧めるならば”S&P500”ということになります。過去データを用いた数字の上では。

さて、ここでは全米株式よりもS&P500の方が数字として優れていた理由を深掘りしてみましょう。

なぜ、一部の大型株のみに投資するS&P500の方がパフォーマンスとして優れていたのでしょうか?

ここからはあくまで推測ですが、1990年代後半以降の本格的なIT時代の到来で、米国市場の主役がIT企業に変わったことが主因と考えます。

IT企業が自社サービスの質を改善し、売上を拡大していくために最も重要な要素は”データ”です。

つまりデータの量が多ければ多いほど、自社サービスの質を高めることができ、新たに顧客を獲得し、更にデータの量が増えるという好循環に入るのです。

つまり、IT企業は「大きな企業が更に大きくなる」という性質があるんですね。

代表例がまさにGAFAMですね。

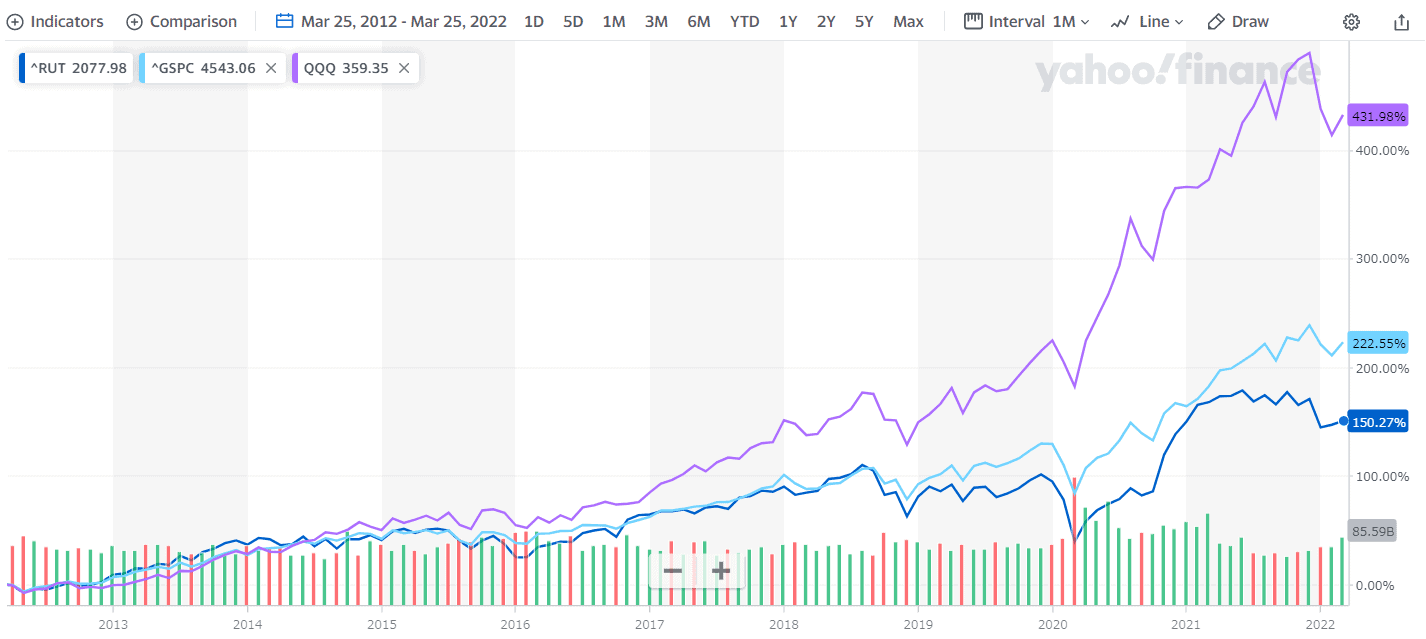

実際に、小型株のラッセル2000、大型株S&P500、大型IT株ナスダック100のリターンを比較してみるとこんな感じです。

青色:Russel 2000

水色:S&P 500

紫色:Nasdaq 100

出典:Yahoo Finance

出典:Yahoo Finance

まとめ

- S&P500は米国の大型株500社、全米株式は米国の全上場株4100社が対象。

- リターン比較では20年間のリターンを除いて、10年間以下の期間では全てS&P500が優れている。

- リスク及びリスクリターンの比較では全ての期間でS&P500が優れている。

- 定量的評価に基づくと全米株式よりもS&P500の方が優れいていることがわかる。

これらはあくまでも過去データを元にした分析に基づくものである点には注意が必要です。

投資とは過去ではなく未来に向かって行うものです。

あなたは車を運転するとき、バックミラーとフロントガラス、どちらを注視しますか?

当然ながら前ですよね。

今回のデータ分析に基づく考察は『バックミラーを見て前方を推測する』といった形であることに注意が必要です。

未来予測を踏まえた投資については【投資神託・予言書】毎月の短期ポジション★世界の未来予測★をご覧くださいね。

みんなのFXは必須のFX口座!特別コラボを実施中!

皆さんそう思っていますよね?

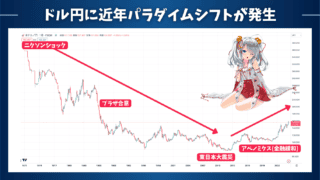

悲しい話ですが、これからの時代、日本円の資産だけを保有しているのは危険です。

と思う人もいますよね? でもこれには大きな落とし穴があります。

皆さんは日本円で給料をもらっていますよね?

であれば、今後見込まれる将来の日本円の給料という資産に対して、あなたは大きな為替リスクを有していることになります。

そう、将来の給料に対する為替ヘッジが必要な時代になってきているのです。

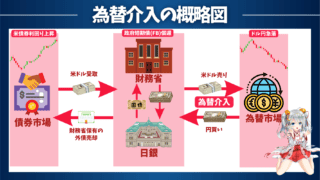

※さらに詳しい解説はこちら

ではどうすれば良いのでしょう?

具体的な解決策としては、みんなのFXで低レバレッジでドル買い円売りを行えば解決します。

私自身、実際にみんなのFXを活用して爆益中で、超オススメです! ※みんなのFXと特別コラボを実施中!

たった1日で28万円もの金利収入(スワップ)をゲットしてます!

と思う人は多いでしょう。

実は私自身、投資初心者の頃は「FXはギャンブル」と誤解していました。

ただ、実際には「ハイレバレッジは怖い」「ハイレバレッジはギャンブル」が正しい認識です。

「低レバレッジのFX」ならギャンブルではありません。

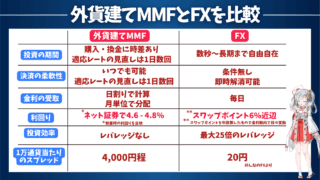

極端な話、レバレッジが1倍であるなら、あくまでもFXであるとはいえ、実質的には外貨預金をしているのと同じ感じになりますよね。

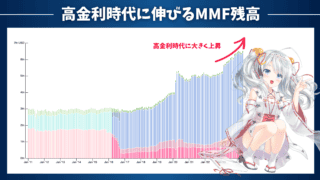

しかも実は、外貨預金の金利よりも、FXのスワップ(金利)の方が利回りが大きいのです。

低レバレッジでのFXの重要性が伝わったでしょうか?

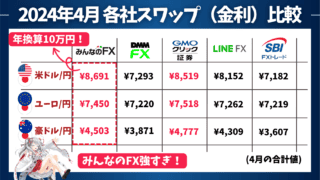

ちなみに、使う口座はみんなのFX一択となっています!

- スワップを先に受け取れる

- スワップに課税されないまま再投資が可能!

- スワップ分の納税を繰り延べ可能で、税金分も複利運用が可能!

- 業界最高水準のスワップ(ドル円1Lotで年換算約10万円!)

- 取引コストが安い:業界最狭水準のスプレッド手数料

- 初めてでも安心:1,000通貨取引OK!サポートも万全

- 多彩な情報:通貨ポジションや経済指標等の幅広い情報が提供されている

- TradingViewの有料サービス(月額49.95ドル)の一部を無料で使用可能

- 国内FX会社であり、申告分離課税で税率が20.315%

これらを満たすFX口座を持っていないだけで、FXで稼ぐ上で圧倒的に不利と言わざるを得ません。

これらの条件を満たすのがみんなのFXです。

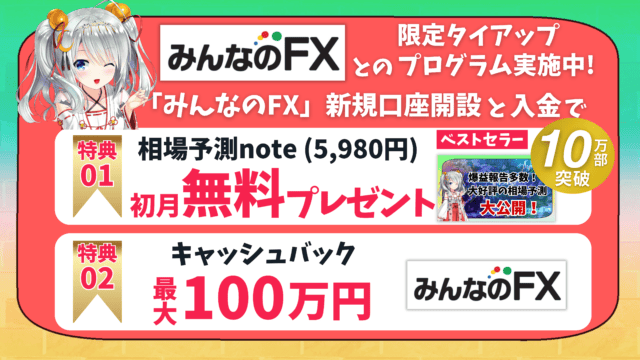

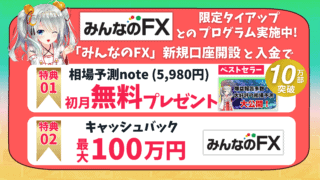

そして、今なら私のブログ経由でみんなのFXを口座開設した方に以下の特典をプレゼントするタイアップ企画を実施しています。

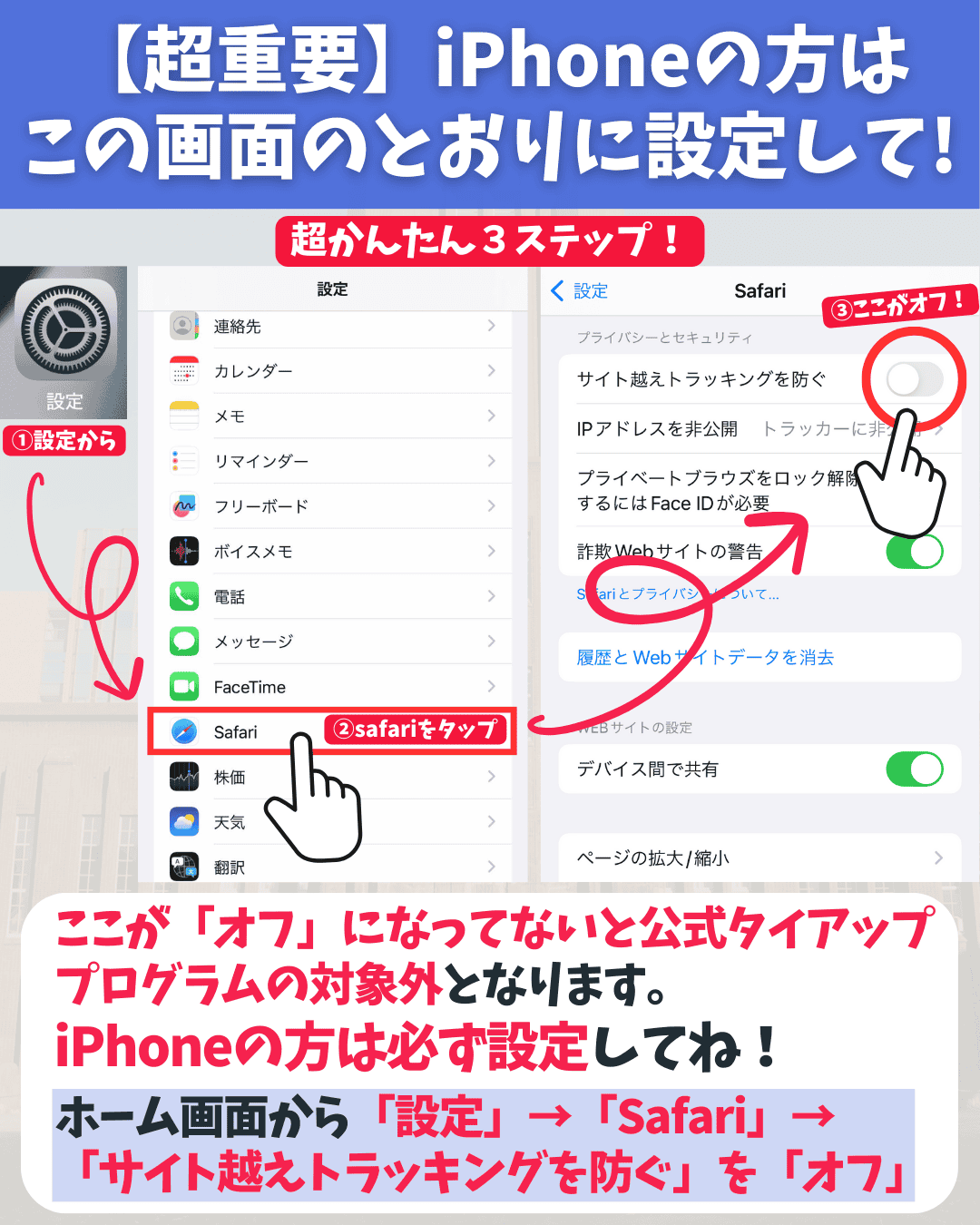

- Cookieが無効になっているとキャンペーン対象外となります。特にiPhoneの方は必ずCookieを有効化してくださいね。

- ホーム画面から「設定」→「Safari」→「サイト越えトラッキングを防ぐ」を「オフ」に切り替えると設定できます。詳しい手順はこちら。

私は本当にいいと思った会社としかタイアップしません。

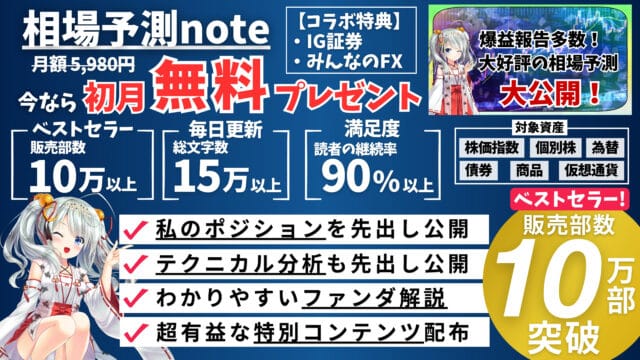

- 相場予測note初月無料購読

- 最大100万円!キャッシュバック

通常月額5,980円で提供している相場予測noteを初月無料でプレゼントしています!

真似するだけで簡単に毎日スワップを受け取る手順については、以下の記事で初歩から解説しています!

将来の給与所得を為替ヘッジする必要性は以下の記事で解説しています!

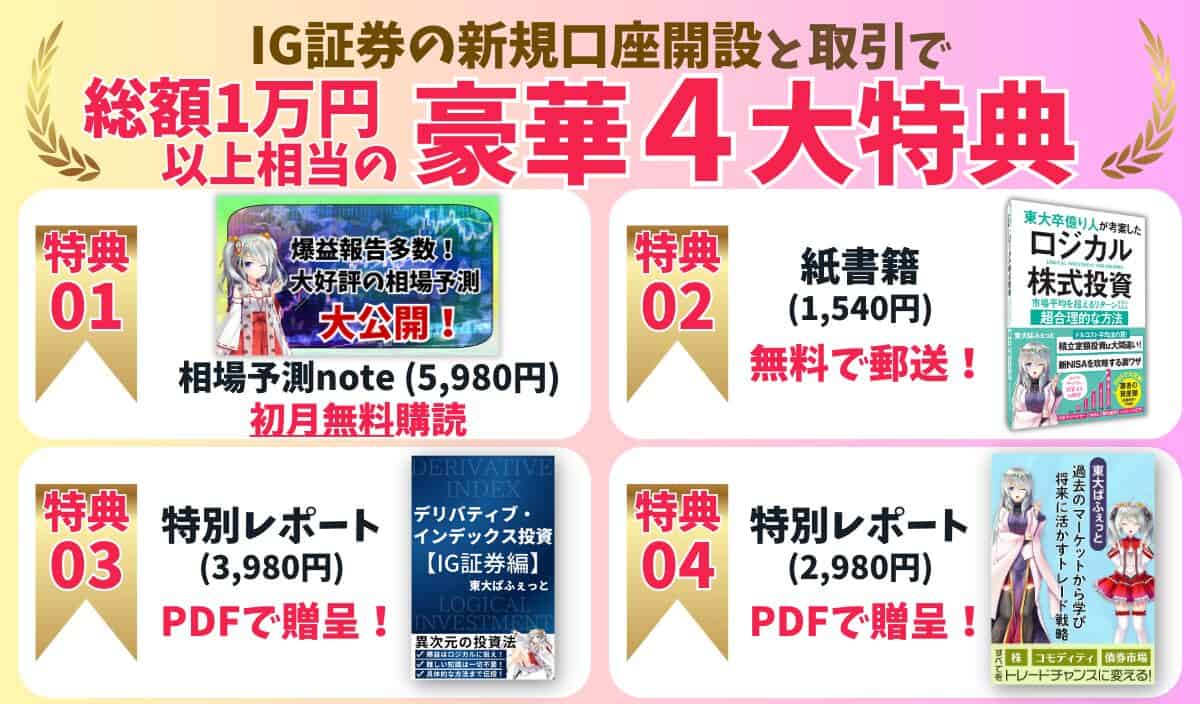

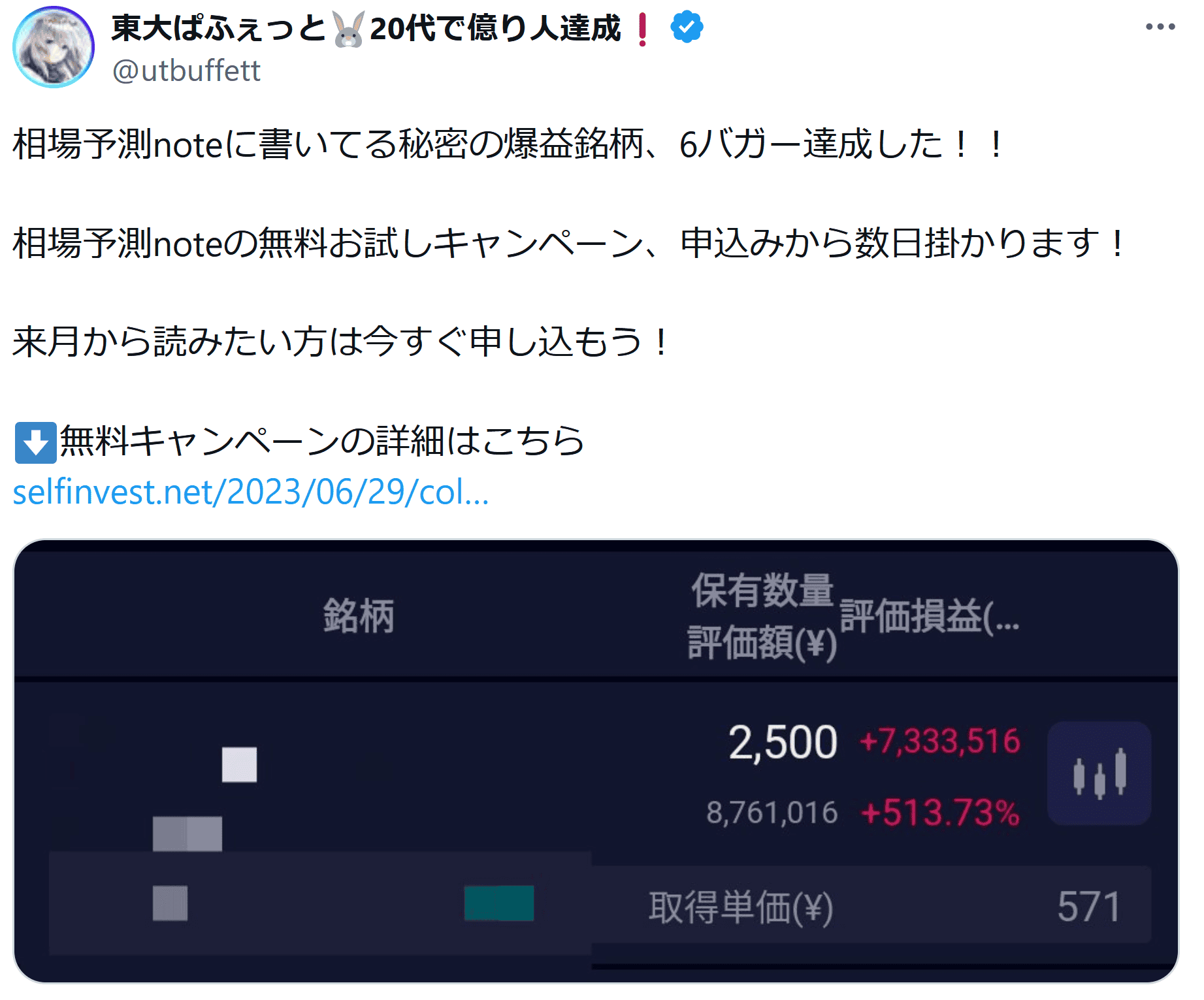

相場予測noteを無料お試しできるキャンペーン!

- 相場当てまくりの相場予測noteを無料で読める!

- 秘密の爆益銘柄を無料でチェックできる!

- 紙書籍が郵送されてくる!

- 総額1万円相当を無料でプレゼント!

超豪華な特別キャンペーンをIG証券様が実現してくれました!

- 私の相場予測を無料で読める!

- 総額1万円相当のプレゼントを無料でゲットできる!

IG証券でしか取り扱っていない投資対象が山ほど存在するため、私のように幅広い投資対象へ投資するなら必須の口座ですね!私自身もIG証券を利用しています!

秘密の爆益銘柄も公開中!

ブログの記事は全て無料で読めますが、相場予測noteに関しては有料記事となっています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ