皆さん、どうせなら早くお金持ちになりたいですよね?

インデックス投資であれば、20年後にはお金持ちになれるとされています。

と思っているのではないでしょうか?

そして、インデックス投資を超えるには、個別株投資しかない!と思ってる人もいますよね?

1つの銘柄に全資産を投入して爆益をしよう!という考え方はハッキリ言ってギャンブルです。

人生100回ギャンブルに挑戦して、1回成功すれば良いという考えの人は、この先を読んでも無駄です。

一方で、人生100回やって97回を安定的に勝ちたい!と思う人はぜひとも読んでみてください。

個別株投資は難しい

インデックス投資に勝つ!と考えた際、みなさんが真っ先に思いつくのは「個別株投資」でしょう。

しかしながら、個別株投資は非常に難しく、誰でも成功できるものではありません!

そして、インデックス投資に勝つ方法は個別株投資だけではありません。

まずは、個別株投資の弱点を解説しますね。

個別株投資で勝てる人はごくわずか

「20年前にNVIDIAを買っていれば大儲けできた」と言う人がいますが、実際にそれを実行できた人はどれほどいるでしょうか?

まず、誰も注目していない時価総額の低い時期にその株を見つける必要があります。

そして、株式市場の波乱の中で、その企業が将来上がるか下がるか分からない状態で、一度も手放さずに持ち続けることが求められます。

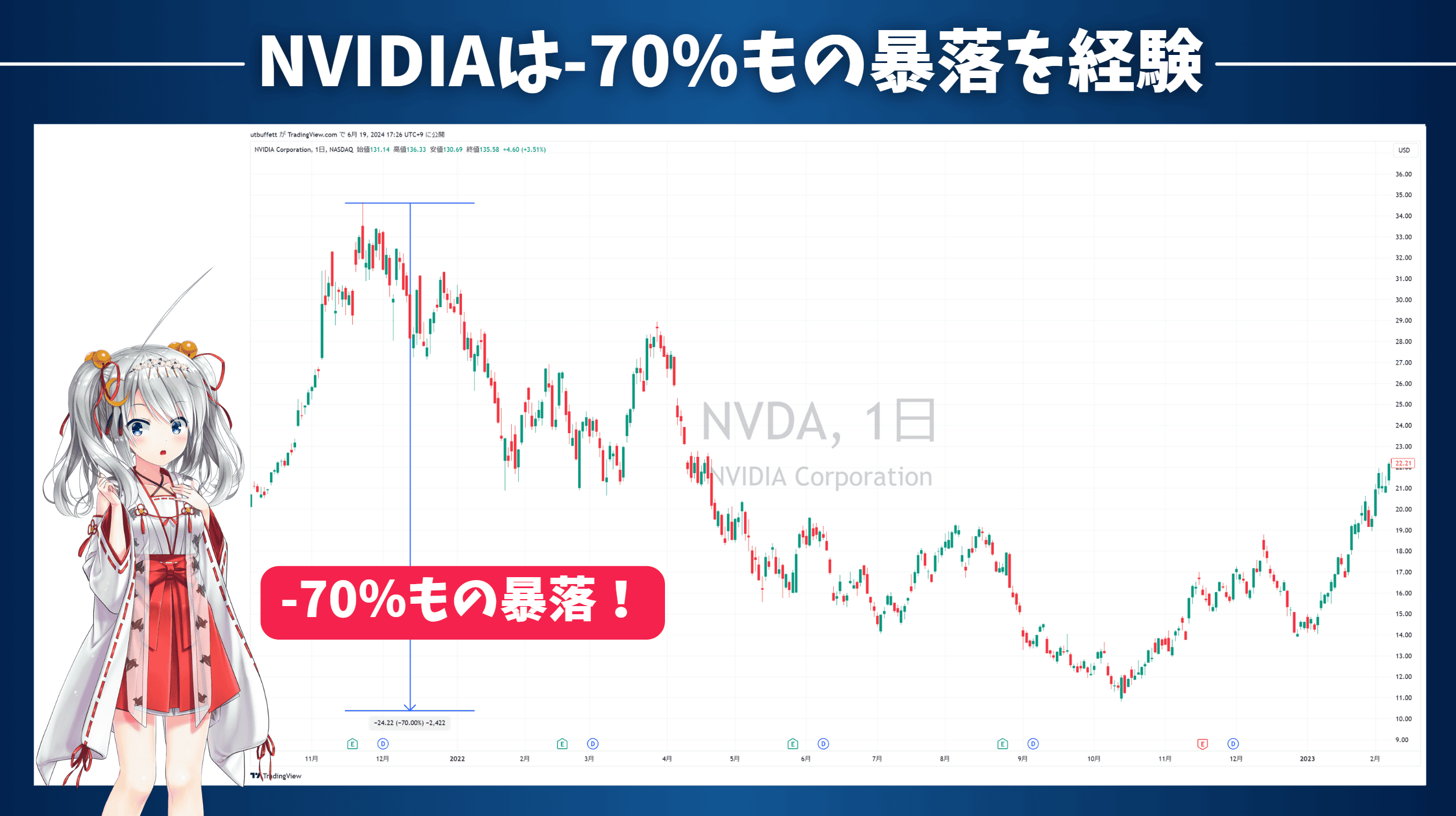

この20年間、NVIDIAは何度も暴落し、直近で見ても-70%もの暴落を経験しています。

その間、あなたはNVIDIAを持ち続けることができたでしょうか?

そして、今回の例では、持ち続けた株がたまたまNVIDIAだったため、これほど上昇しただけです。

もし銘柄選定を誤れば、何の成果も得られなかったでしょう。

「生存者バイアス」に気を付けよう!

昨今ではNVIDIAを持ち続けた人が成功事例となっていますよね。

そして大成功を収めてSNSで注目されたり、メディアに取り上げられる人もいますが、ほとんどの投資家は成功せず、誰にも気づかれずに終わるのが現実です。

大成功した生存者のみが注目され、その裏には爆損退場した死体が大量に転がっているのです。これが生存バイアスです。

- 個別株投資で勝てる人はごくわずか

- 「生存者バイアス」に気を付けよう!

この記事で紹介する手法

本記事で提案する投資手法は以下の点をポイントとしています。

万人向けの再現性がある

本記事で紹介する手法は、比較的高い再現性を持ち、実践可能で応用が利くものです。

万人向けの再現性が高い手法であることは非常に重要ですね。

投資判断に必要な時間が少ない

ほとんどの個人投資家は本業を持っており、投資に割ける時間が限られています。

投資判断のために多くの情報を集めたり、頻繁に売買を行ったり、市場の動向に常に張り付く必要がある手法は適していません。

特に、個別株の銘柄分析に時間を割ける人は少ないでしょう。

本記事で提案する手法では、個別株の銘柄分析は一切不要です。

この記事で提案する投資手法は、

- 万人向けの再現性がある

- 投資判断に必要な時間が少ない

良く言われる「時間分散」は間違ってる!

みなさん、「時間分散」という言葉を聞いたことがありますよね?

良く言われる「時間分散」には致命的な誤りがあります。

まずはその誤りについて、正しい認識を持ってもらいたいと思います。

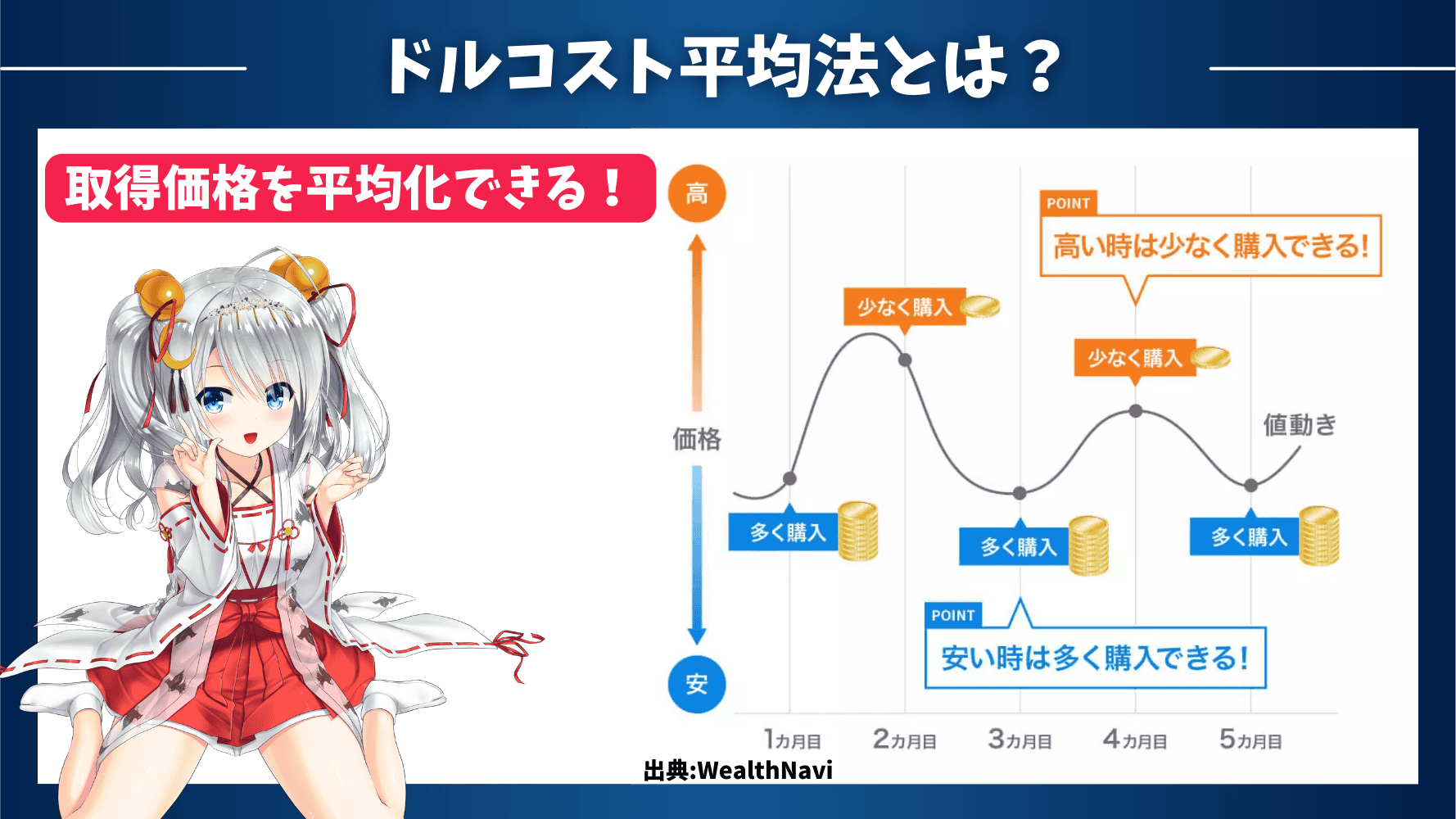

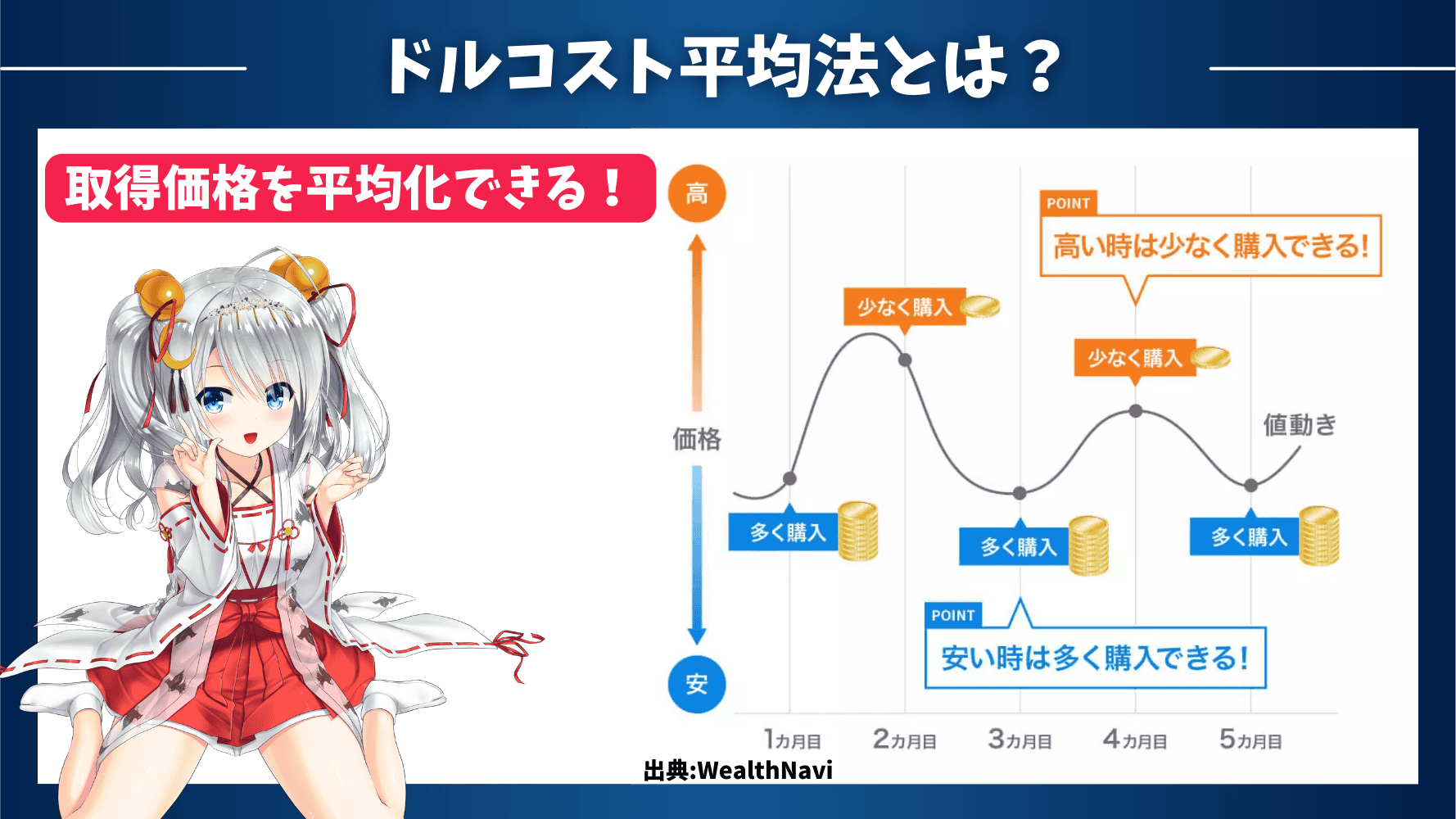

時間分散と聞くと、多くの人は以下のような図を思い浮かべるかもしれません。

これは時間分散だと信じている人が多いのですが、実はこの図は時間分散の二つの側面のうち、一つの側面だけを表しているに過ぎません。

この図が示しているのは、投資タイミングの時間分散です。

しかし、実際には運用の時間分散も意識する必要があります。むしろ運用の時間分散の方が重要です。

この概念は投資のベテランでも最初は理解に苦しむことが多いため、初心者には少々難しいかもしれません。

その前にまずは、一括投資と積立投資を考えてみましょう。

一括投資のデメリット

世の中では「一括投資は危険!分割投資をしよう!」と言われていますよね。

実際、投資初心者の場合、一括投資は危険です!

一括投資をした上で下落すると精神的につらいですよね?

そして、怖くなって安値で売ってしまうかもしれません。

一括投資をした結果、怖くて眠れない。

このような人たちは一括投資をしないほうが良いでしょう。

積立投資のデメリット

積立投資の場合、手元の資金を投資に回すのがどんどん後回しになってしまいますよね。

株価は長期で見れば右肩上がりなので、期待値的には毎日少しずつ株価が上がると考えられますよね?

であれば、最初から一気に投資したほうが、期待値的にはお得と考えられます。

運用の時間分散について、「期待値的には毎日少しずつ株価が上がるから、一括投資が良い!」という話だと誤解する人が多くいますが、全くもって別の話です。

では、運用の時間分散とは何かを説明しましょう。

運用の時間分散とは?

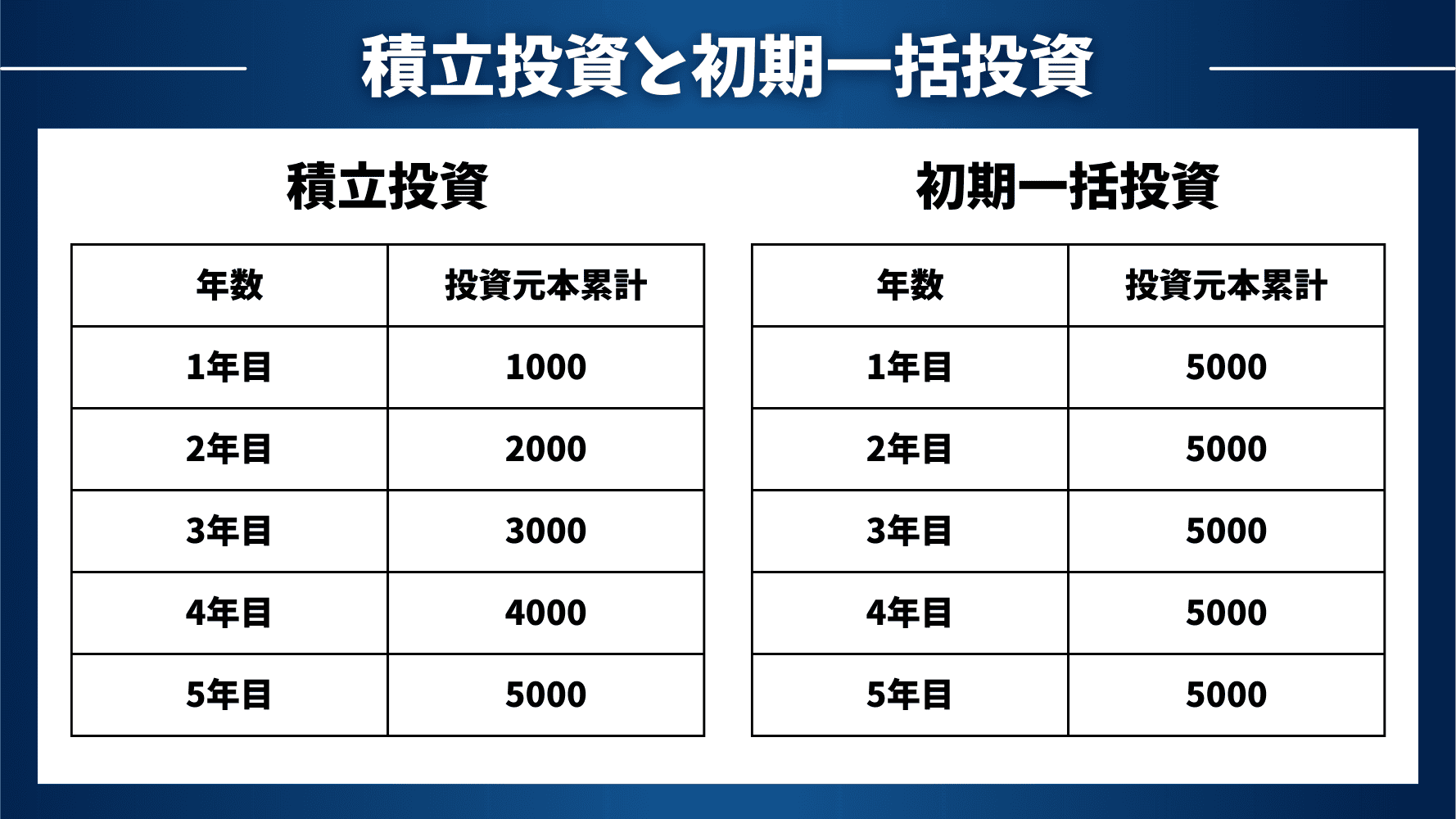

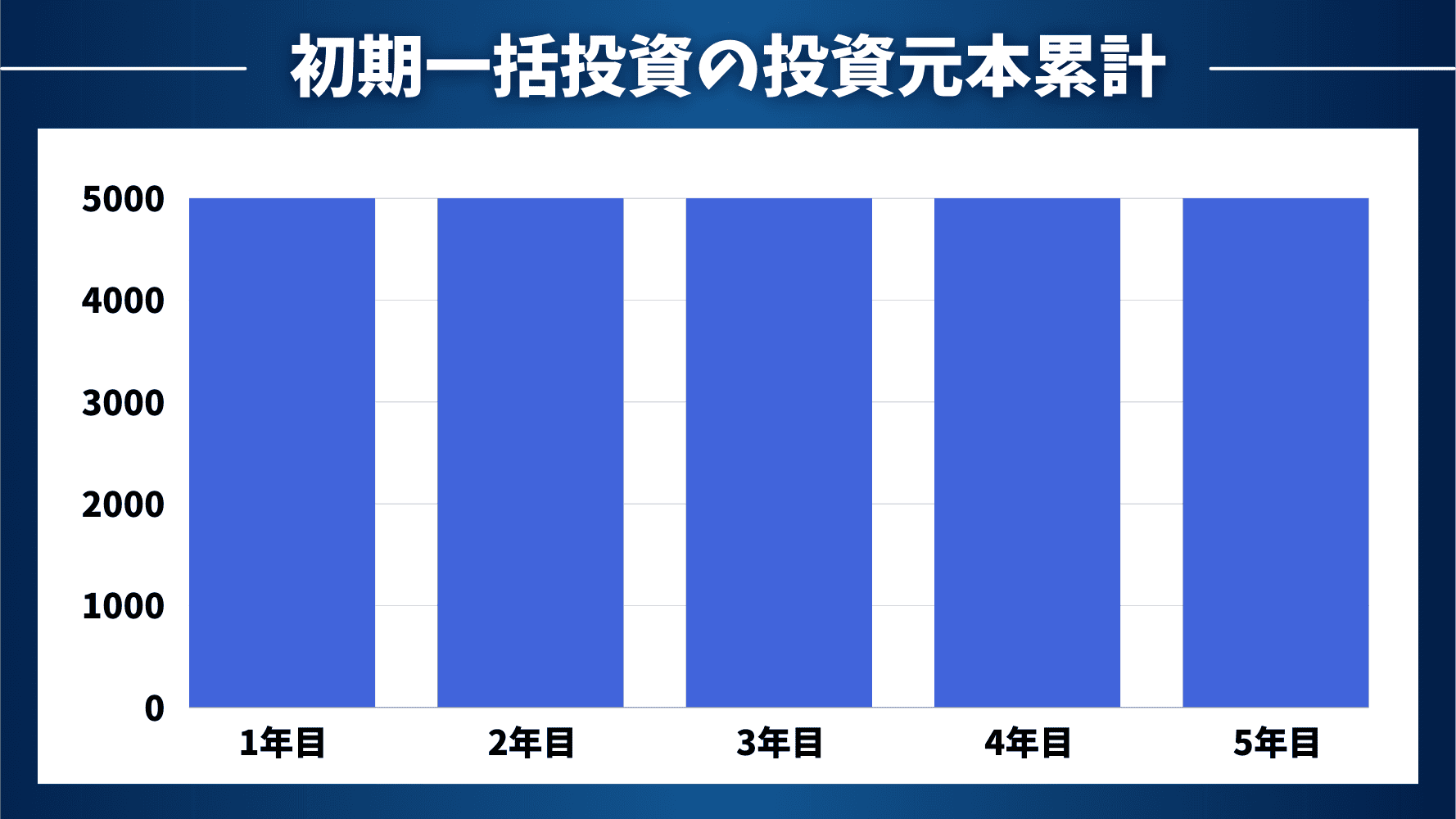

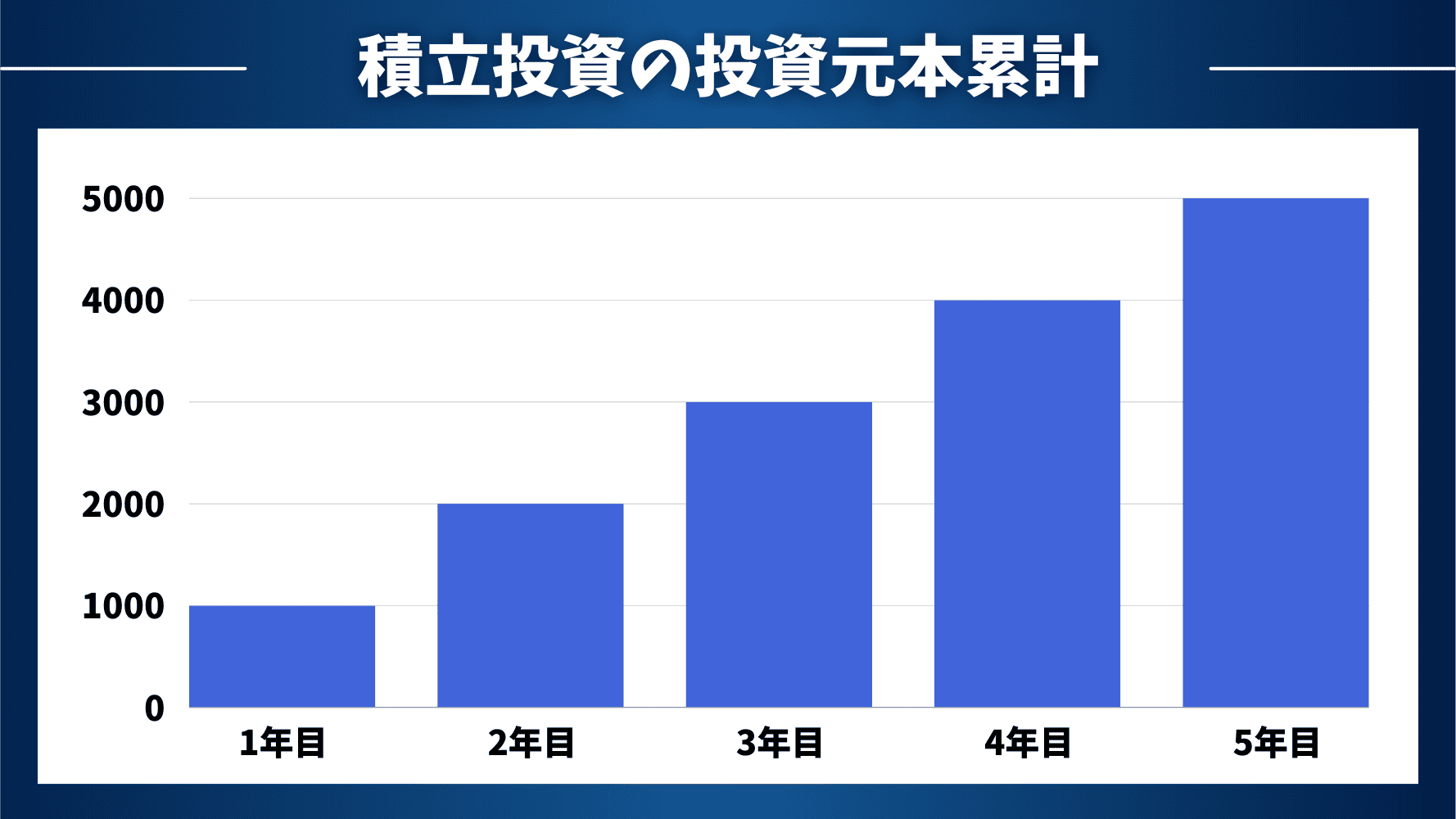

単純化のために、今回は投資元本に絞って説明します。毎年1000円ずつ積立投資する場合と、最初に5000円を一括投資してその後は積立をしない場合を比較してみましょう。

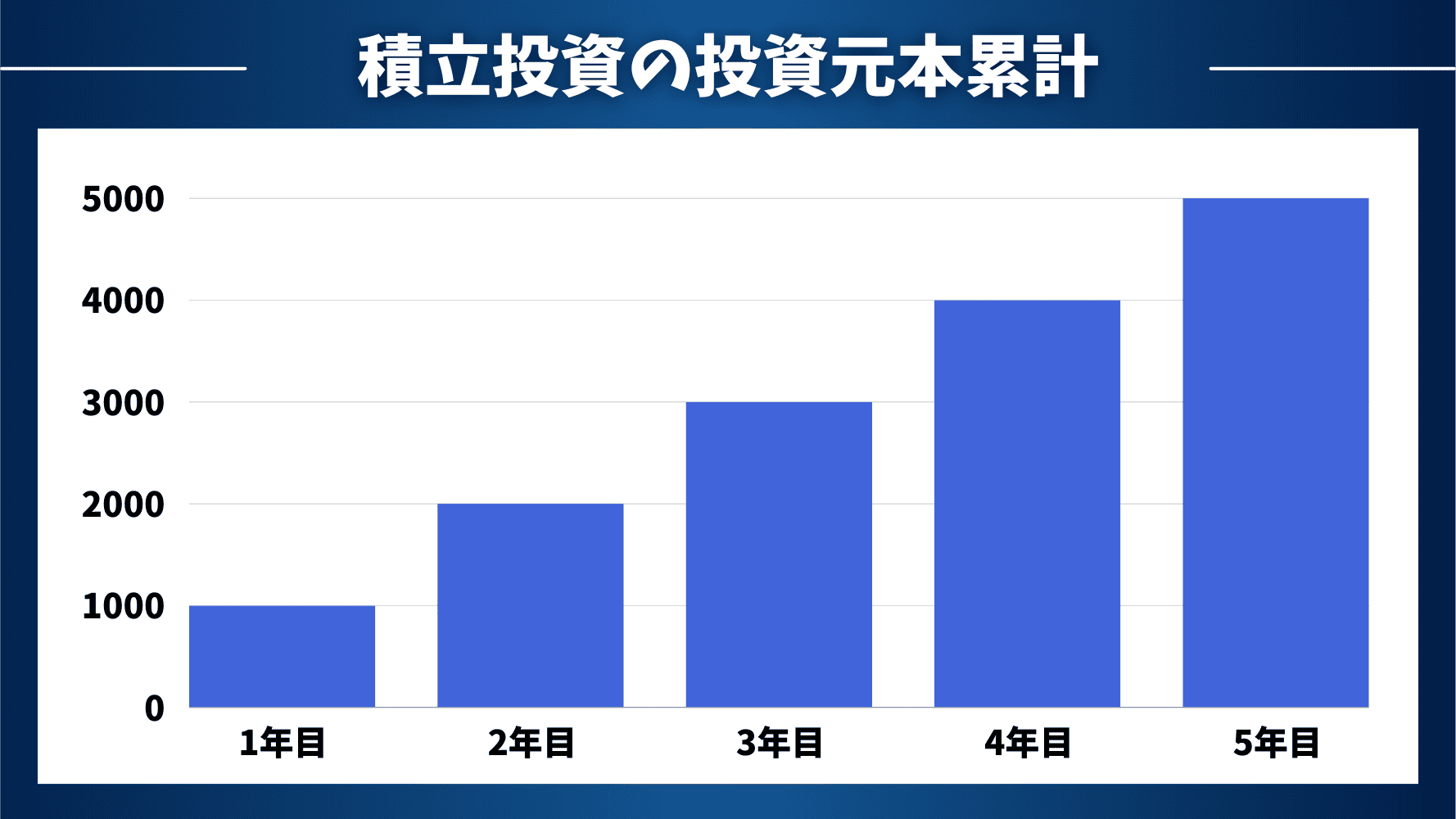

上の図のようになります。これを二つのグラフで可視化してみますね。

こうして可視化してみると、積立投資よりも初期一括投資の方が時間分散できているように見えませんか?

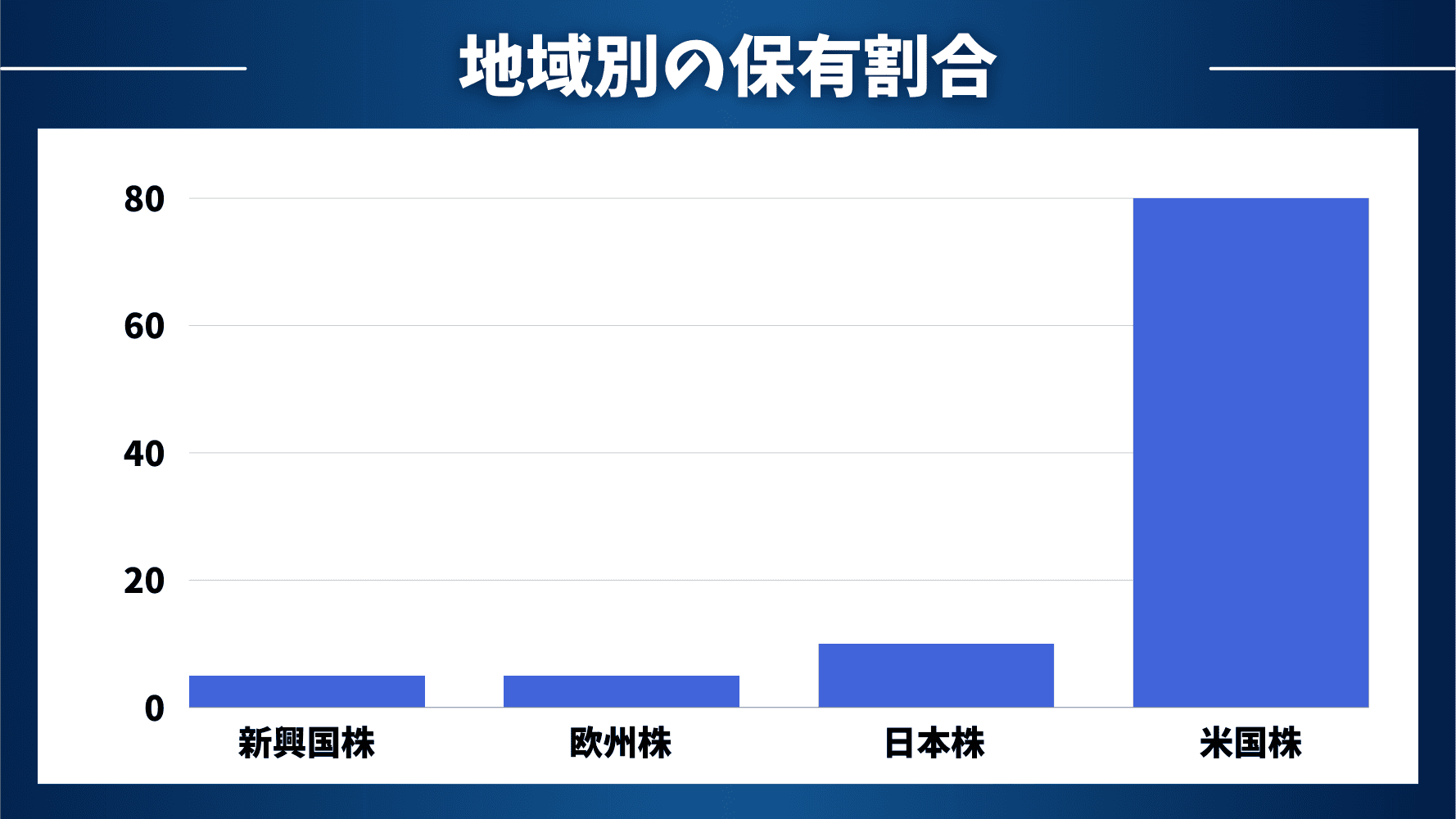

わかりやすくするために、地域別の保有割合のグラフを使って考えてみましょう。例えば、以下のような地域配分で株を保有しているとします。

これを見ると、誰が見ても米国に偏った投資をしていることが分かりますよね?

同じように、積立投資の累計元本のグラフでは運用額が各年に偏っていると分かりますよね?

積立投資は本質的には、運用年数が後になればなるほど投資元本が増えていくのです。

つまり、運用年数の後半に集中投資をしていることになります。先程の図を再掲します。

この図は時間分散ができているように見えますが、実際には投資タイミングの時間分散であり、運用の時間分散ではありません!

地域の分散は運用の分散になりますが、投資タイミングの時間分散は運用の時間分散にはならないのです。

時間軸という軸は特別な軸なのです。なぜなら、時間軸は連続している事象だからです。

この点に気づいていない投資家は多いですね。

実際に東大ぱふぇっとがこの概念をわかりやすく伝える記事を書いたところ、大反響となりました。

なお、この内容については、【時間分散として意味なし!?】ドルコスト平均法のマヤカシやデメリットを数学的にわかりやすく暴く!!【運用の時間分散】という記事で解説済みです。

もっと詳しく知りたい人は記事を読んでみてください。

運用の時間分散を実現する方法

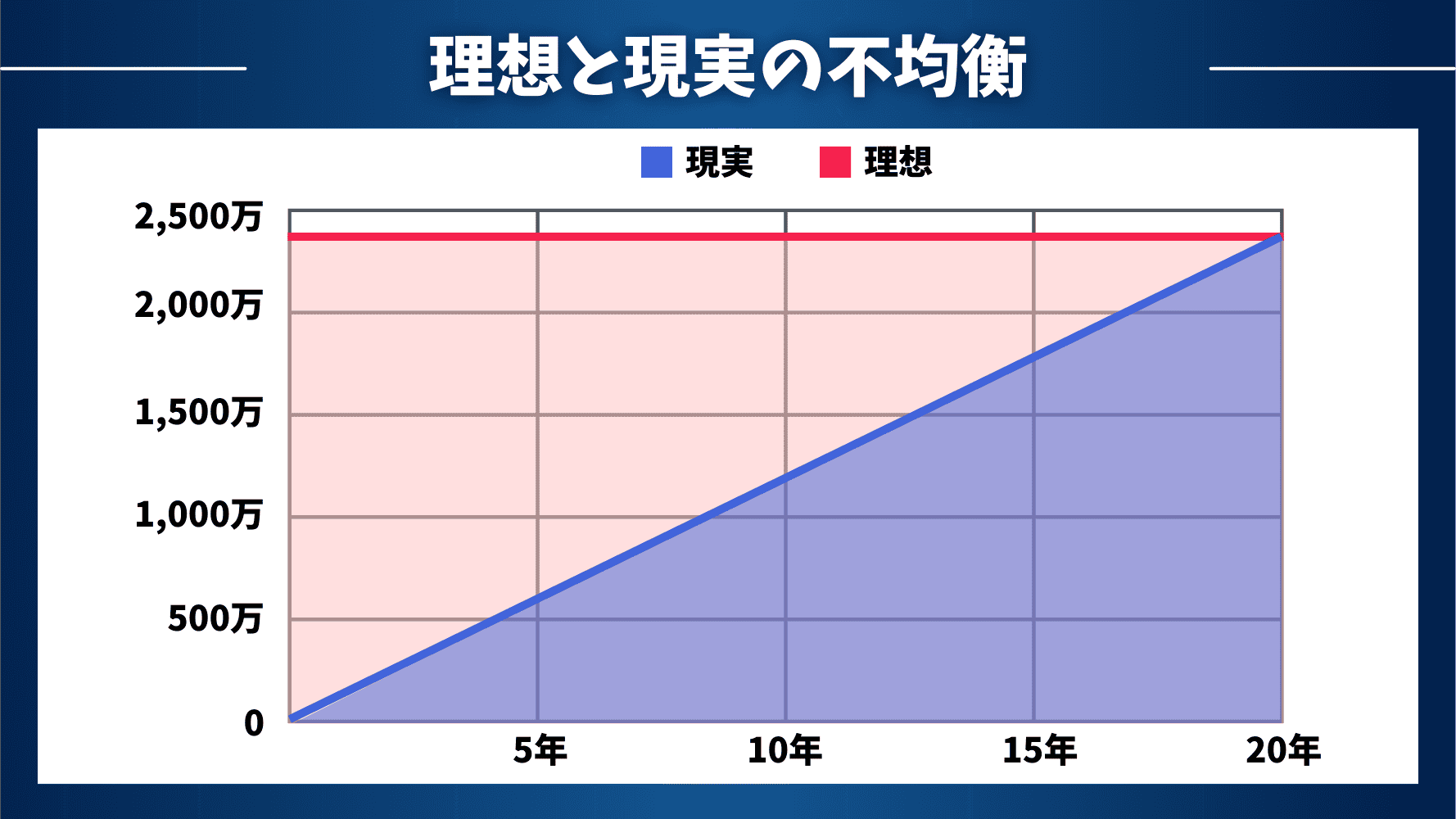

先ほど説明した中で最も重要なグラフを再度掲示します。

積立投資の場合、運用の時間分散ができていないという問題があります。

この問題を解決するためには、運用期間の初期段階でできるだけ多くの額を投資に回すことが重要です。

もう一度上記の図を見てください。

運用の初期段階において株式の保有額が少ないことが大きな問題でしたね。

これは基本的には避けられないことです。

なぜなら、毎月の所得から積立投資を行い資産形成に取り組む際、投資元本は初期段階では少ないのが当然だからです。

不均衡を解決する方法

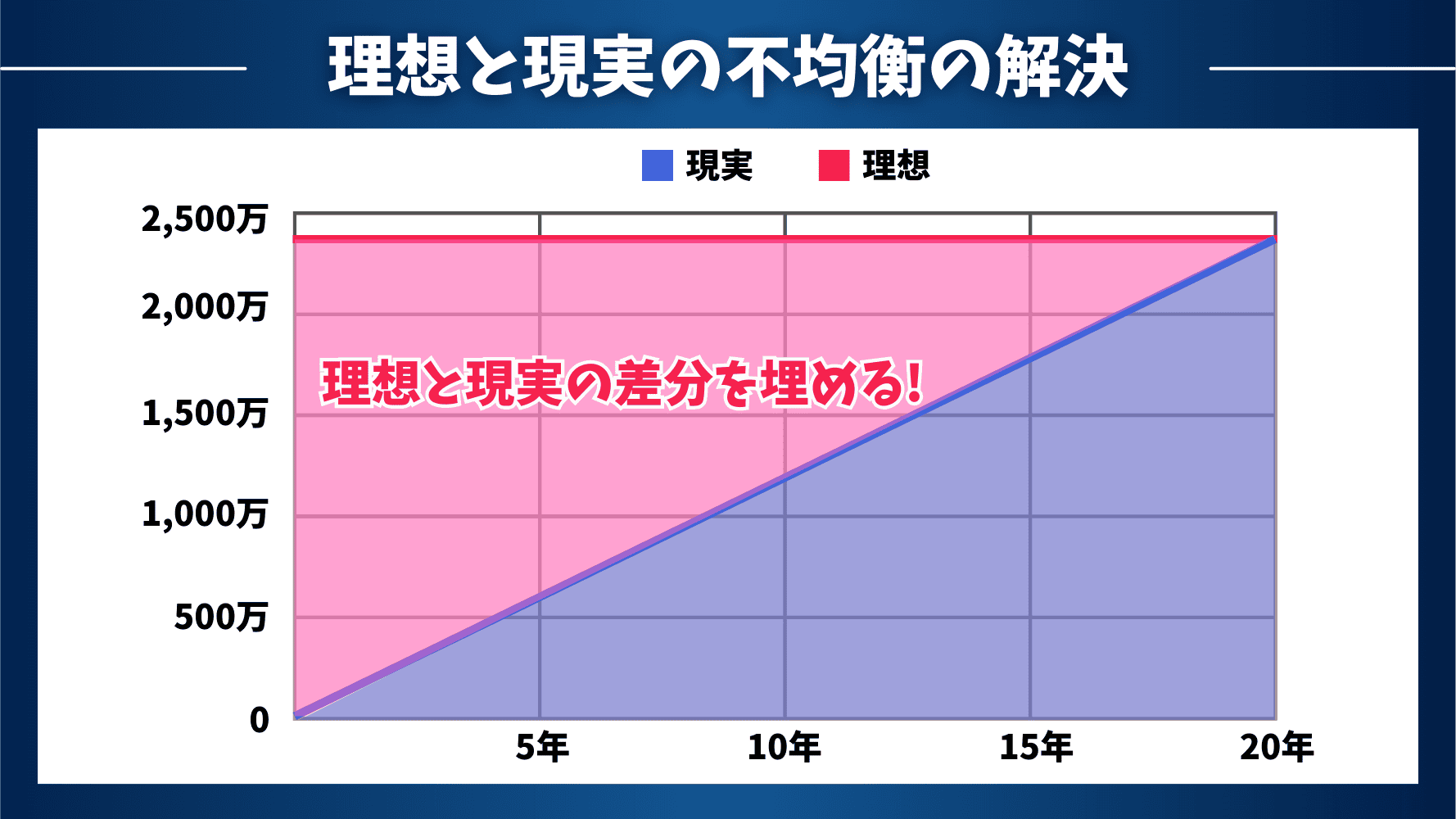

では、この不均衡をどうすれば改善できるでしょうか?

論理的な一つの解決策として、資産形成期の初期段階において余剰資金を最大限活用して投資することが挙げられます。

例えば、毎月10万円を積立投資した場合、20年後には合計で2400万円の投資元本になります。

上の図では、毎月10万円を積立投資し続けると、投資元本は青のラインのように推移します。

20年後には2400万円の投資元本になりますが、理想としては現在この瞬間に2400万円を一括投資したいですね。

次の図をご覧ください。

このように理想と現実の差を埋めるためには、余剰資金を最大限活用して株を購入することが有力な選択肢となります。

また、金融派生商品(デリバティブ)を活用することも提案します。

インデックスにレバレッジを掛ける

レバレッジが有効となり得る理由について考えてみましょう。

例えば、あなたが20年後の自分から無金利無担保で2000万円を借りられるとしたらどうしますか?

無金利無担保で借りられるなら、借りない理由はありませんよね。極端な話、定期預金に20年間突っ込んでおけば、わずかではあるものの利子をノーリスクでゲットできます。

さらに極端な例を出してみます。

もし200年後の自分から無金利無担保で2000万円を借りられるとしたらどうしますか?

当然、借りますよね。

だって100年後にはもうこの世にいない可能性が高いのですから。

2000万円を借りてS&P500に投資し、そのまま放置しておくでしょう。

これらは極端な例ですが、無金利で借りられるなら、未来の自分から借金して株を買うことで効率的に資産を増やすことが可能だということです。

現実には無金利での借金は存在しないため、なるべく低金利でレバレッジを掛ける方法を検討し、期待されるリターンに対して金利コストが十分に安い場合、レバレッジを利用する価値があると言えます。

ウォーレン・バフェットもレバレッジを用いている

世界的に有名な投資家ウォーレン・バフェットが経営するバークシャー・ハサウェイは、保険事業を通じて低金利での借り入れを実現しました。

多くの人は、バフェットがバリュー投資家として銘柄選定で市場を上回る成績を収めたと理解しています。

しかし、実際には、銘柄選定以上にレバレッジを用いたリターンが重要だったと多くの研究者が結論づけています。

※もちろん、インデックス投資ができなかった時代において、インデックス投資並みのリターンを出せる銘柄群を選定することができたのは素晴らしいことです。

バフェットは平均して1.7倍のレバレッジを利用していたとされています。

私たち個人投資家は、バークシャーのように保険事業を運営しているわけではないため、同じように低金利で借金をして投資を行うのは難しいでしょう。

また、現代ではインデックス投資を行うことが可能です。

ウォーレン・バフェットの成功を【レバレッジ×バリュー投資】とするならば、私たち個人投資家が目指すべきは【レバレッジ×インデックス投資】であると考えます。

レバレッジ×インデックスはコストが安い

本記事では、市場平均(株価指数)に対するレバレッジ型の投資を提案しています。

市場平均に対するレバレッジを用いることで、売買コストと金利コストを安く抑えることが可能です。

個別株に対してレバレッジをかける場合、各銘柄に対してレバレッジをかける必要があるため、単純に銘柄数が増えるほど売買コストも増加します。

また、金利コストも高くなります。

このため、個別株を中心にポートフォリオを構築するのは、売買コストや金利コストの面で不利となります。

また、個別株の場合、個別銘柄の分析が必要となり、万人向けの再現性も低くなります。

ただし、個別株投資を完全に否定しているわけではありません。興味のある方は個別株にも少し触れてみると良いでしょう。

※私が相場予測noteで紹介している個別株は実際に5倍以上になっています。

一方、ETFに対するレバレッジの場合、個別銘柄を複数取引するよりも売買コストを低く抑えることが可能です。

用いるレバレッジ手法の比較

レバレッジETF・レバレッジ投資信託(レバナスなど)

レバレッジETFは気軽に購入できる一方で、毎日の3倍複利による減価や、経費率が高いという問題があります。※QLDなど、2倍の銘柄もあります。

さらに、コロナショックの暴落時には値動きが3倍から乖離して損する現象も見られました。

また、レバレッジETFに関する規制も議論されており、暴落時に規制されると最悪の事態となります。

実際、レバレッジETFを取り扱う証券会社も「レバレッジETFは長期保有に向かない」と明記しています。

レバレッジETFは長期的に見ると、100倍になっているかもしれないし、-95%になっているかもしれないという性質があります。

そのため、レバレッジETFに全力投資するのはギャンブル的と言えます。

一方で、相場を見つつ安定的に運用するのであれば、QLD(ナスダック100の2倍レバレッジETF)はかなり良い選択肢と言えます。

実際に私自身、相場予測を毎日行いつつ、QLD、TQQQに投資をしています。

相場予測noteで私の相場予測を随時公開しているので、私の相場予測を見ながら投資をするのは非常に有力な選択肢でしょう。

CFD

レバレッジETF以外の手段として挙げられるのはCFD取引です。

レバレッジETFは毎日の3倍複利の影響で長期保有に向きませんが、CFD取引であれば毎日1倍複利(実際には単利レバレッジ)なので、長期保有に適しています。

例えばIG証券のCFDでは、ダウ、S&P500、NASDAQ100、Russell2000の株価指数に投資できます。

基本的にはS&P500およびNASDAQ100が投資対象となるでしょう。

IG証券はデリバティブの金融商品と取引銘柄が豊富で、Russell2000のように他社では取り扱っていない商品も取引可能です。

また、米国債の先物やプラチナ先物など、多彩な投資対象に一つの口座で投資できます。取引対象が多彩なIG証券なら、世界中の様々な事象を投資チャンスに変えることが可能です。

IG証券は品揃えが圧倒的なデパートと考えれば良いでしょう。

ただし、様々な対象に投資するのは初心者には難易度が高いでしょう。

まずは市場平均(NASDAQ100やS&P500などの株価指数)を購入することから始めることをお勧めします。

市場平均を超える個別株を発掘し続けたり、売買タイミングを正確に当て続けたりするのは困難です。

万人向けの再現性を考慮した結果、本記事では市場平均を購入し、レバレッジを掛けることで追加的リターンを狙う投資手法を推奨します。

投資対象国としては、現在の覇権国家であるアメリカを選択しています。

今後アメリカが没落するようであれば、投資対象国を変更する必要があります。

最適レバレッジ比率をどのように決めるか

CFD取引を用いれば、大きなレバレッジを掛けることが可能です。

市場平均は長期的には右肩上がりと言えますが、短期的には下落することもあります。大きなレバレッジを掛けている場合、大きく資産を減らし、損切りを強いられる可能性があります。

私は低レバレッジを基本とした投資を提案しています。

許容されるレバレッジ比率は1.5~2倍程度と考えられ、どんなにリスクを取る人でも3倍を上限とするべきでしょう。

これは許容されるレバレッジ比率の話なので、上述した様々な要素を考慮した上で、自信のない方は1.1倍や1.3倍といった低レバレッジを選ぶのが良いでしょう。

これまで述べてきた内容を理解すると、以下の結論に達することができます。

- 運用初期にはレバレッジ比率を高めに設定し、運用年数が経過するにつれてレバレッジ比率を下げていく。

- この投資手法なら、運用の時間分散を実現できる。

暴落の回避が最も重要!

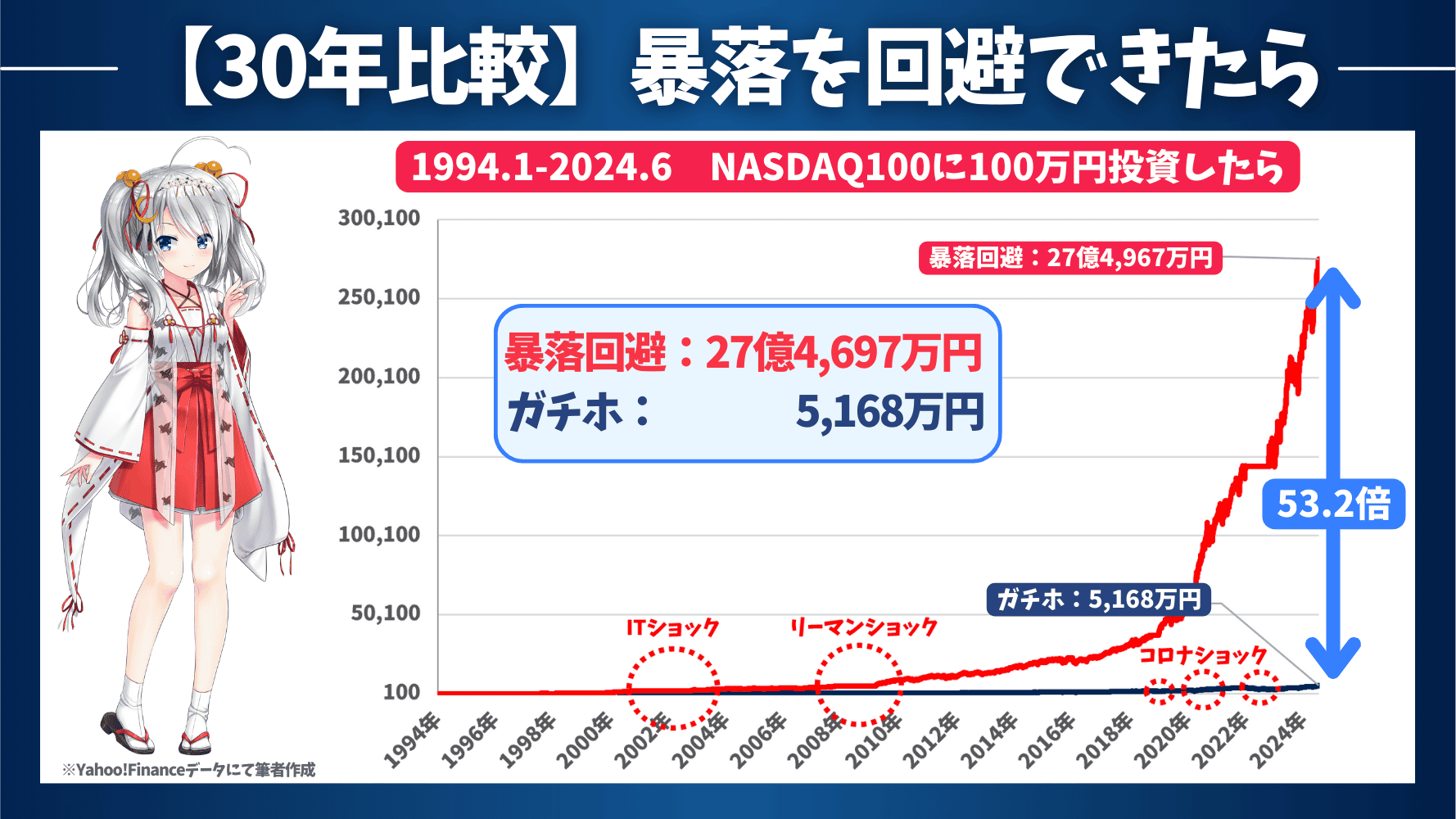

以下は30年前にナスダック100へ100万円投資して放置した場合と、暴落を回避した場合のリターンの比較です。

ナスダック100をガチホした場合は5,168万円となっていますが、暴落を回避した場合は27億4,697万円と53倍以上の結果になっています。

あくまで上記はレバレッジを掛けていなかったケースです。

普段はレバレッジをかけて運用を行い、暴落を回避することができれば、入金力が大きくなかったとしても、富裕層の仲間入りをすることも十分に可能です。

暴落時にポジションを減らして傷を浅くしたり、完全回避することができれば理想ですよね。

相場を予想することは可能か?

一般的に、相場予想は万人向けの再現性がありません。

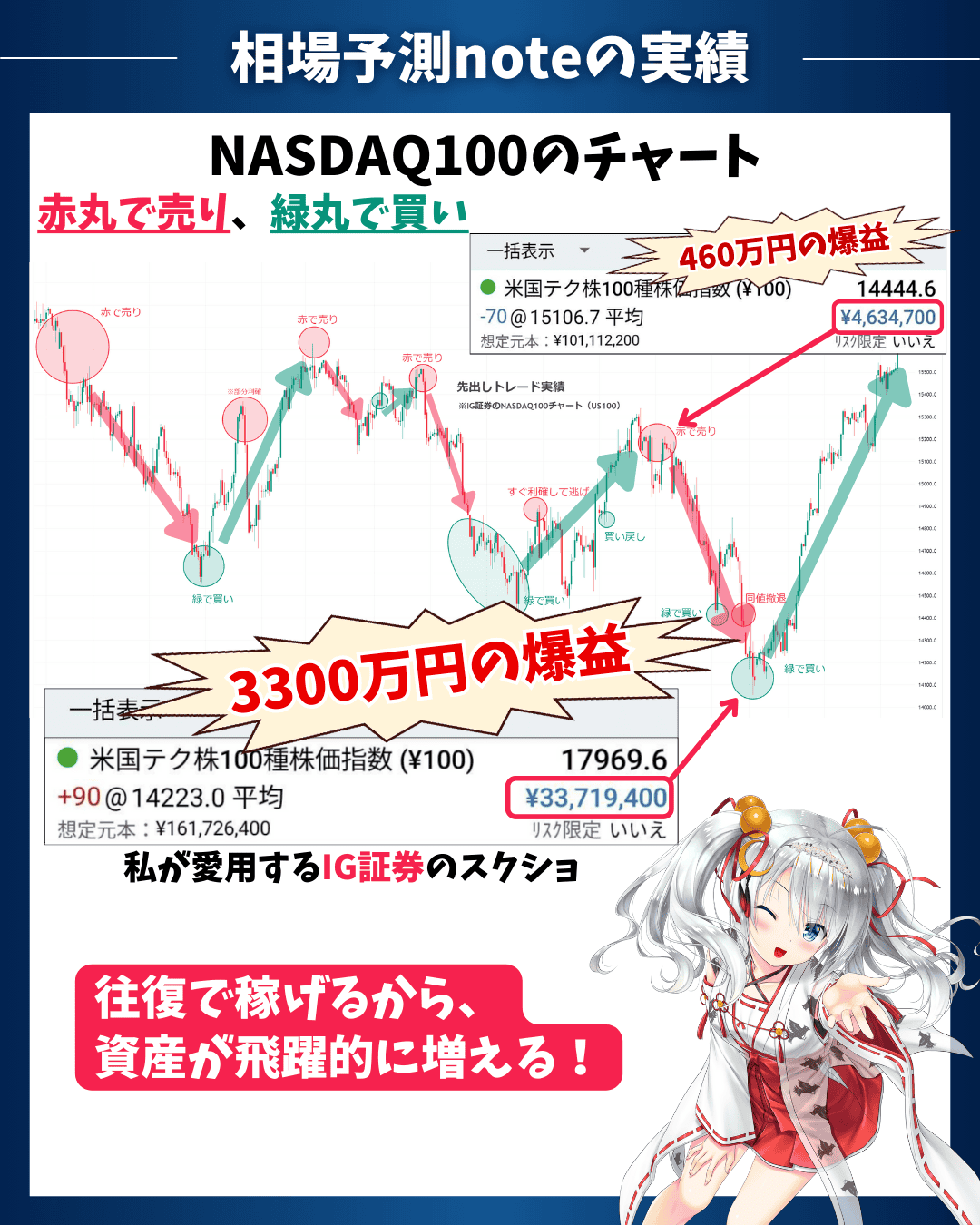

ただ、的中率が100%ではないものの、私は相場予測をかなり高い確率で当て続けています。

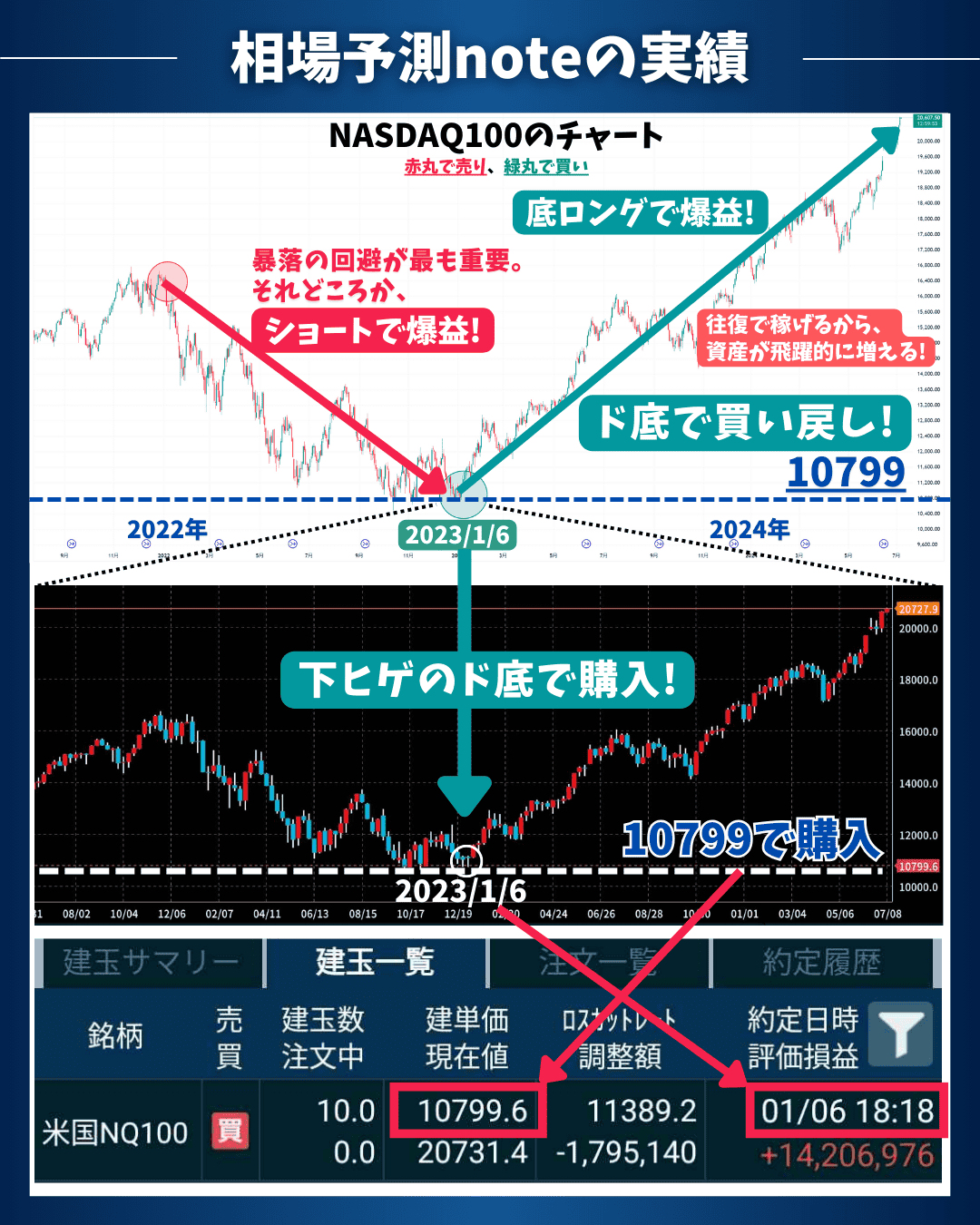

相場予測noteの実績は以下のようになっています。

数ヶ月単位での相場予測

これは2023年夏~秋の相場予測の実績です。

見れば一目瞭然ですが、見事に相場予測を当てまくっていますよね?

本当に当ててるの?と思う人もいるかもしれませんが、私は相場予測noteで事前に予測を公開しているので、もしもインチキをしていたら数千人の読者さんが黙っているはずがありません。

※数ヶ月単位のトレードで取引回数が多いので、スクショの証拠は割愛しています。スクショの証拠はこの記事をご覧ください。

年単位での相場予測

これは2022年~2024年という年単位の相場予測の実績です。

見れば一目瞭然ですが、見事に相場予測を当てまくっていますよね?

実際に2023/1/6に仕込んだポジションは今でも保有しているので、証拠のスクショはいくらでも用意可能です笑

※上記のスクショはCFD取引の画面です。特別キャンペーンを実施中のIG証券でもCFD取引が可能なのでチェックしてくださいね!

2023/1/6には同時に大人気のレバナスを購入しています。その際にツイートもしています。ツイートはこちら。※日時入りなので偽造不可能な証拠ですね!

私の相場予測noteが非常に高い精度だと十分に分かったことと思います。

正直言って、本業の仕事を行いながら投資の判断をするのは難しいですよね?

であるならば私に相場予測は外注を行い、方向性を委ねながら実質リターンを獲得していくことが合理的な判断となってきます。

実際、相場予測noteの読者さんには医者や経営者やエリートサラリーマンなどの本業が忙しい優秀な方が数多く購読してくださっています。

毎日たった200円で、相場予測をすべて私に外注できるのです。

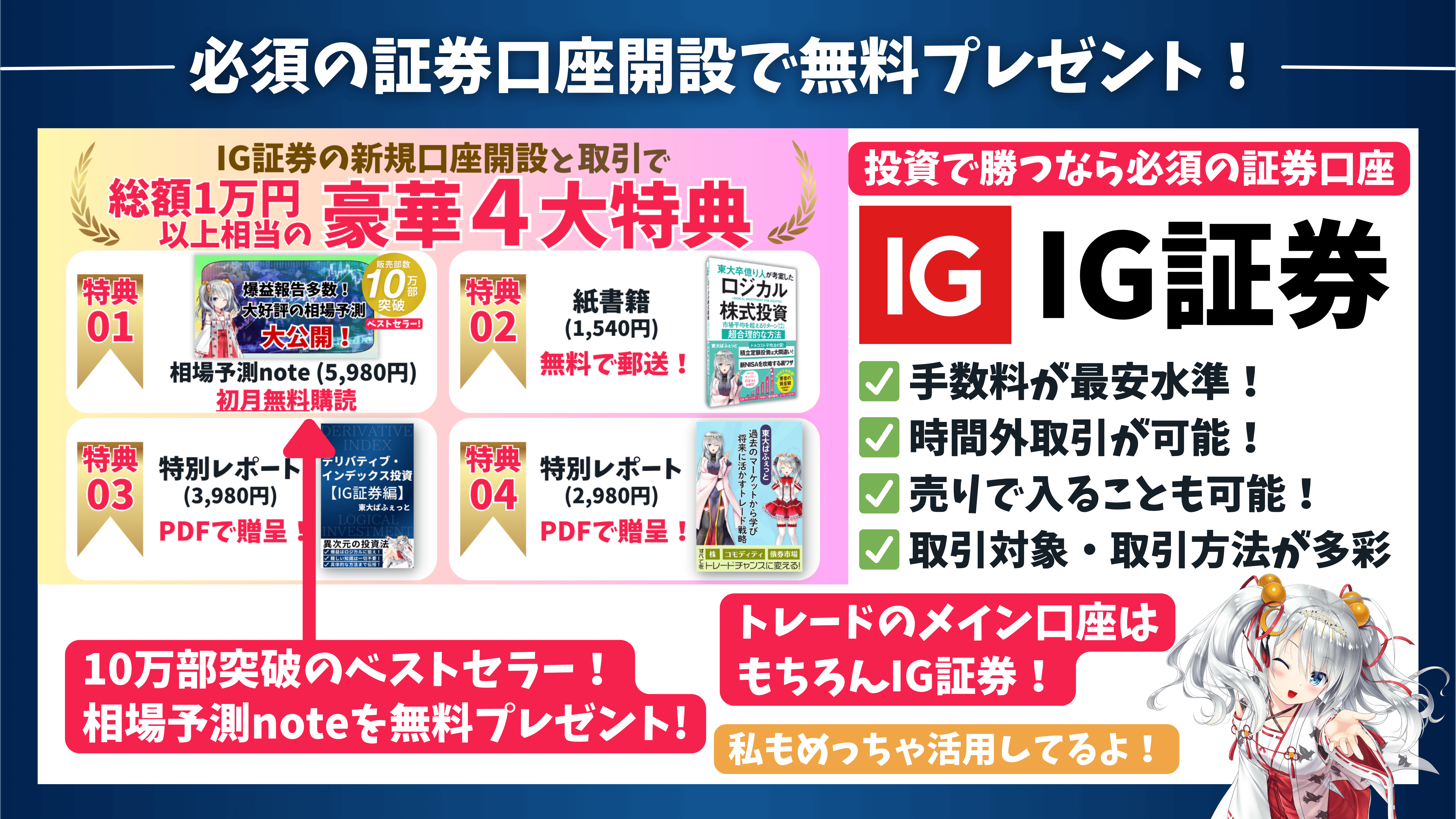

相場予測noteは本来であれば毎月5980円で提供している有料記事です。

という方も多いですよね?

そんな方に朗報で、現在は特別キャンペーン中で、無料プレゼントを実施しています。

世界的な証券会社であるIG証券とのタイアップによって期間限定で初月無料で相場予測noteの提供を行なっています。

IG証券は金融庁に登録のある優良証券会社であり、安心安全に利用することができます。

「詐欺師では?」と疑う人もいるかも知れません。

ただ、本当に詐欺師だとしたら、「金融庁に登録のある世界的な証券会社」と公式コラボで相場予測noteを提供することはできないですよね。

以下で詳しくキャンペーンの詳細についてはお伝えしていますのでご覧いただければと思います。

是非チェックしてみてください!

相場予測noteとFX noteを無料お試しできるキャンペーン!

超豪華な特別キャンペーンをウィブル証券様が実現してくれました!

✅特定口座で時間外取引が可能(楽天SBIではできない)

✅取り扱っている銘柄がダントツで多い!(楽天SBIは少ない)

✅手数料が圧倒的に安い(楽天SBIは高い)

✅米国株のショートができる(楽天SBIではできない)

私のように投資するなら必須の口座ですね!私自身もウィブル証券を利用しています!

さらに・・・

ウィブル証券だけできる強み

✅外貨建てMMFでの自動運用がある

→待機資金を自動的に運用してくれて、米ドル金利をゲットできる。

特許出願中なので、他社には真似できない!!

→運用額が大きくて待機資金が大きい人ほど、ウィブル証券が有利になる。

そしてなんと、私のブログ限定コラボで相場予測noteとFX noteの無料クーポンをゲットできます!

ブログの記事は全て無料で読めますが、相場予測noteとFX noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ