東大ぱふぇっとです。

結論から言います。IG証券で日本国債の空売り(下落で儲かるポジション)を開始しようと思います。

米国債を購入する記事を読んだ読者の方々の中でも、勘の良い人は「日本国債のショートはアリなのでは?」と気づいたようです。実際に相場予測noteの読者の方々はレベルが高いので、note読者の方々から「日本国債のショートはどうでしょうか?」とリプをもらったりもしています。

さて、米国債を購入する際の根拠は簡単にまとめると以下の通りとなります。

- 債券利回りの下落は、即ち債券価格の上昇である。

- 米国短期債の利回りは、政策金利に大きく紐づいている。

- 政策金利のピークは近く、近いうちに政策金利がは下げ始める。

- よって、米国短期債は近いうちに価格が上昇する。

このような根拠で私を始めとした大勢の方々がIG証券で米国短期債先物を購入しています。この辺りの話は以下記事にて詳しく解説をしています。

分かりやすいようにグラフも用いつつ丁寧に解説しているので、まだ読んでいない方は読んでおきましょう。

さて、ご存知の通り日本では超絶低金利政策が行われ続けています。

もはやギャグレベルでゼロ金利政策が行われ続けていますね。

ここでポイントとなるのは「もはやこれ以上利下げの余地がない」ということです。

- 債券利回りの下落は、即ち債券価格の上昇である。

- もはや利下げの余地がない。

- つまり、もはや債券価格が上昇する見込みは薄い。

政策金利の面からはこのように言えますね。

ここで重要なのは「債券価格が上昇する見込みは薄い」という点ですね。債券価格が上昇しにくいのであれば、債券のショートは負けにくいポジションと言えます。

株価が上がるか下がるかを50%ずつと仮定するなら、2回に1回は負けますよね。ところが、日本国債ショートでは負ける可能性が極端に低いのです。

※より正確に言うなら、日本国債ショートは期待値的にかなり有利なポジションと言えます。

というわけで、私はIG証券で日本国債のショートを開始します。

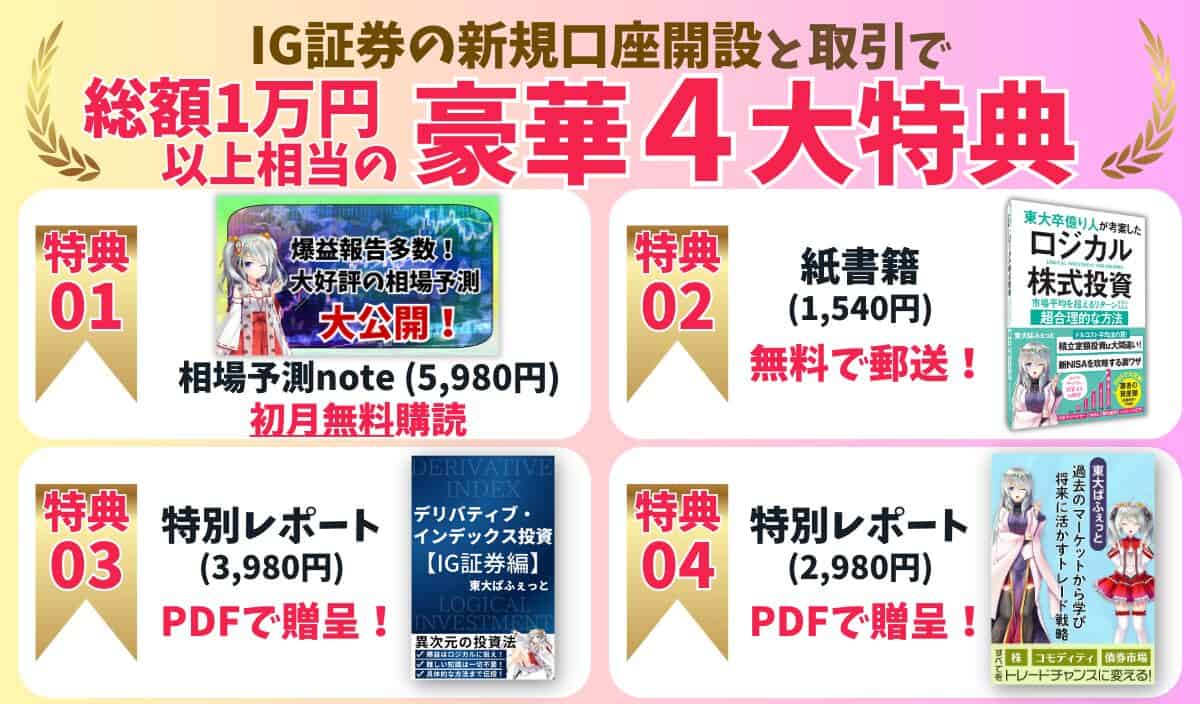

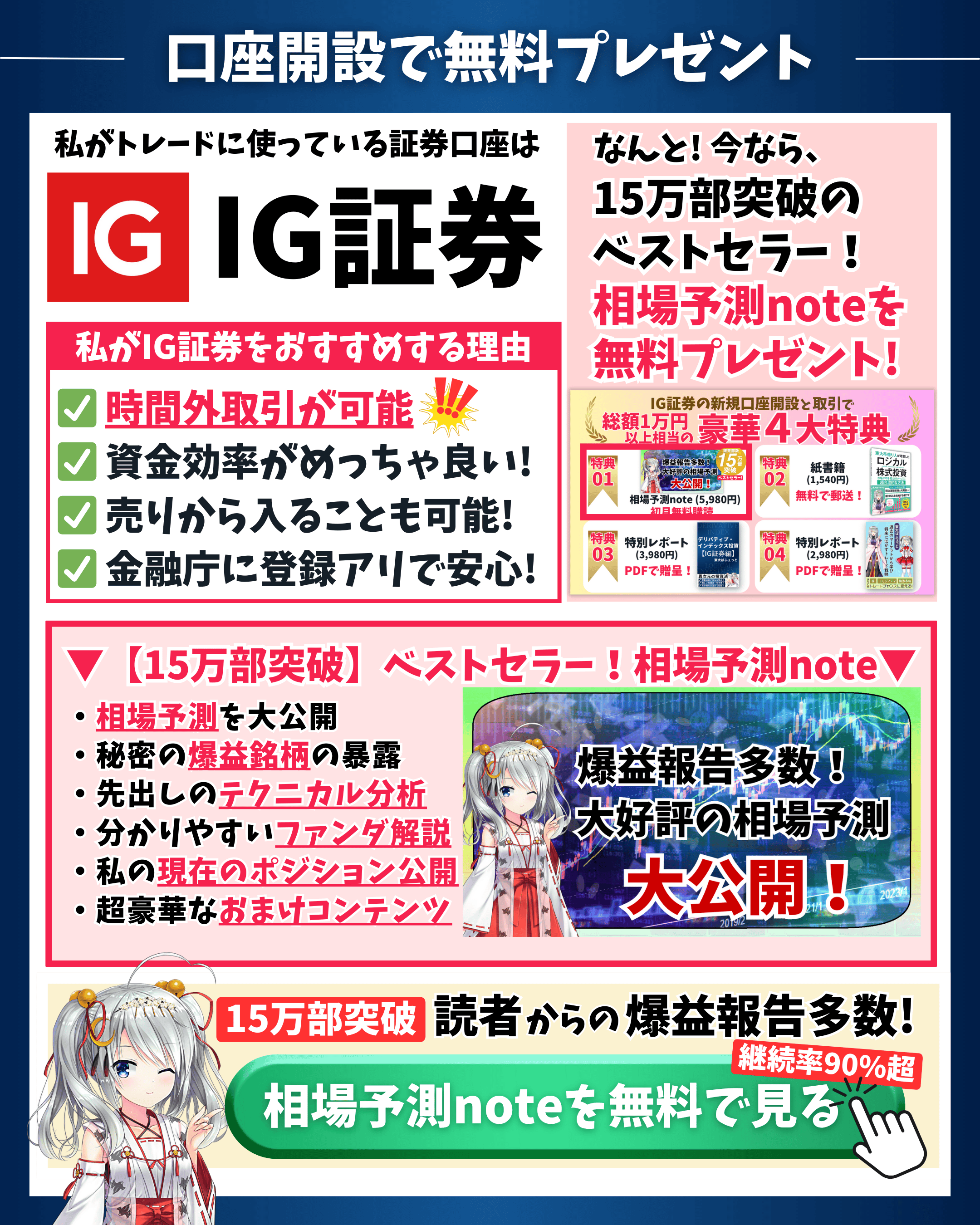

私はIG証券と特別なコラボを実施しています。新規口座開設して取引すると、以下の3プレゼントが無料でもらえます。まだ口座開設をしていない人は是非ご利用くださいね。

IG証券は『金融庁の認可を受けてる国内証券会社』です。申告分離課税20.315%の適用ですね。外資系の国内証券会社であり、海外FXではないです!海外FXは出金できないとかガチ詐欺多いから気をつけてね!

さて、日本株投資家や住宅ローンなどで国内不動産を保有している方々にとって、日本国債ショートはめちゃくちゃ重要な意味合いを持ちます。

というのも、日本株は当然ながら日本の政策金利の利上げに弱いからですね。ローン金利も当然ながら上がります。

金利上昇に強いポジションこそが日本国債ショートですので、日本株を持っている人やローンで国内不動産を保有している人は正直マジで日本国債ショートをやった方が良さげですかね。

為替は他の変数もあるし複雑ですから、日銀の政策変更に掛けるなら日本国債ショートの方がシンプルな戦略ですね。

以下、日本国債ショートについて詳しく解説していきます。

追記:日本国債については以下の記事も合わせてご覧ください。

債券価格と利回りの関係

至極当然すぎる話となりますが、債券利回りの上昇は、即ち債券価格の下落を意味します。

ここ混乱しがちな人は結構いるんですよね。

高配当株が叩き売りされたら、より高配当になりますよね。だって株価が下がっているんだから。

それと同じで、債券が叩き売りされて債券価格が下がると、利回りは上がるわけです。

利回りの上昇は、即ち債券価格の下落を意味する。

利回りと逆の関係である、とひとまず覚えておきましょう。

政策金利・債券利回り・債券価格の関係性

ここで、実際に利上げがすでに行われている米国における政策金利・債券利回り・債券価格を見てみましょう。

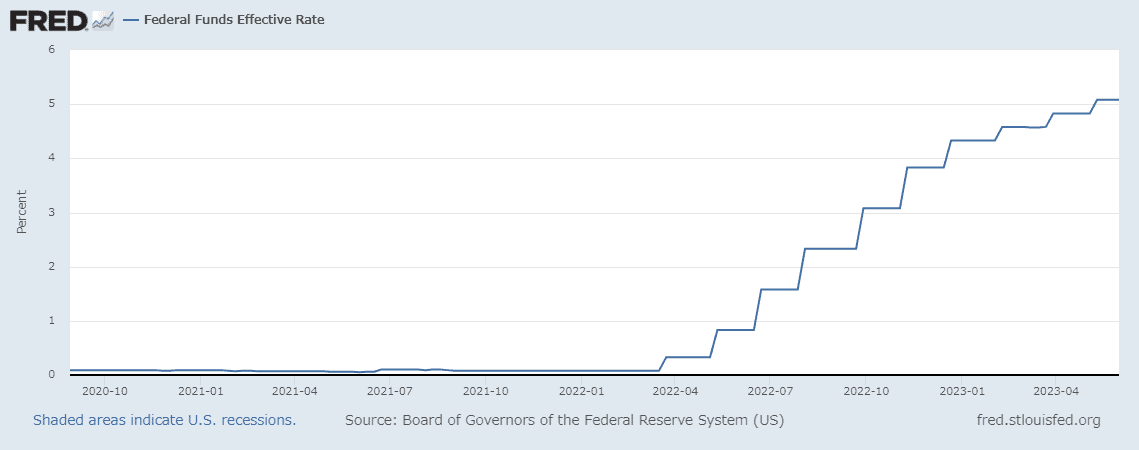

米国の政策金利

上図を見ると、2022年3月付近から政策金利が上昇していることがわかりますね。そして先程述べたように、短期金利は中央銀行の政策でほぼ決定されます。

債券利回りに最も影響を与えるのは政策金利です。

政策金利とは、中央銀行が設定する金利のことですね。この政策金利が市中の金利に大きな影響を与えていきます。

すごい分かりやすく言うと、短期金利を公開市場操作によって政策金利に誘導するんですよね。

つまり、短期金利は中央銀行の政策によってほぼ決定しているようなものです。

米国2年債利回り

では実際に米国2年債利回りを見てみましょう。

分かりやすく、2022年3月に赤線を入れておきました。2022年3月から政策金利が上がり始める!というのはぶっちゃけ前もって分かっていることなので、その前から債券利回りも上げ始めていますが…。

短期金利を公開市場操作によって政策金利に誘導するという「政府(中央銀行)主導による強制力」は当然ながらめちゃくちゃ強い影響を与えるわけです。

米国2年債価格

米国2年債の価格も入れてみましょう。

オレンジが米国2年債の価格です。

政策金利・債券利回り・債券価格はこのような関係性になっています。

- 政策金利が上がると、

- 債券利回りが上がり、

- 債券利回りの上昇は即ち債券価格の下落を意味する

このようになりますね。

より詳しく知りたい方は動画解説を見てくださいね。

日本国債の空売りが損を生む場合とは

以下、特に言及のない限り、政策金利の面からの解説となります。

政策金利の面から、日本国債の空売りが損をする場合を考えてみましょう。

先に書いたように、日本はこれ以上利下げの余地がありません。

この図からも明らかでしょう。

これ以上利下げの余地がないのであれば、日本国債の価格急騰はほぼないと言えるでしょう。

つまり、日本国債のショートは利益を生むか、またはトントン程度になりやすいと言えます。

この時点でめちゃくちゃ都合が良すぎる勝負であると言えますね。

ショート対象は日本国債10年債

米国債の場合は政策金利動向を売買根拠としていたので、ロングするのは短期債先物でした。長期債は他にも左右される要因が多いですからね。

一方で、日本国債の場合は10年債がショート対象となります。

日本の場合、政策金利以上にYCC(イールドカーブ・コントロール)が重要だからですね。

イールドカーブコントロール(YCC)

日本銀行が2016年9月に導入した「長短金利操作付き・量的質的金融緩和」の枠組みの一つ。政策金利の誘導目標に加え、長期金利の誘導水準(2020年12月現在、10年国債利回りを概ねゼロ%程度に設定)を定め、その水準になるよう国債買入れを実施すること。三菱UFJ信託銀行HPより

日本においては、YCCによって長期金利(10年債利回り)が0.5%程度になるように日銀が買い支えています。

日銀が買い支えているということは、日銀の買い支えがなくなれば日本国債は暴落することになる!ということは簡単に分かるでしょう。

このように、YCC修正・撤廃を売買根拠として、10年債ショートで良いという判断をしています。

IG証券で取り扱っている日本国債先物は10年債であることは既に問い合わせて確認済みですので、IG証券で日本国債をショートすれば良いですね。

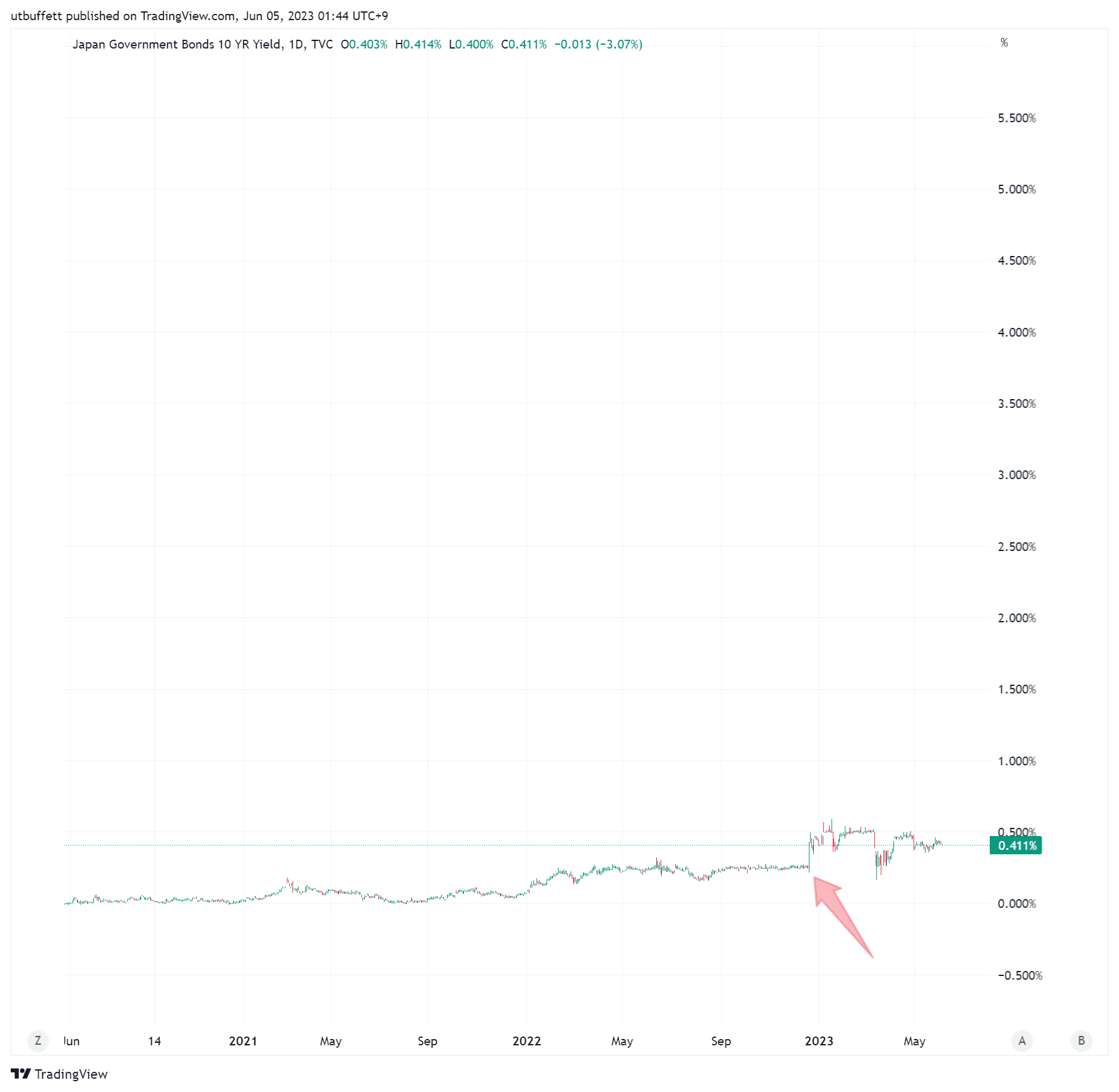

現在の日本国債の10年債利回りは?

2023年6月現在、日本国債の10年債利回りが0.5%程度になるように日銀が買い支えています。

実際に日本国債の10年債利回りを見てみましょう。

※利回りが4~5%程度になる想定で、縦軸スケールは調整しています。

このように、日本国債10年債利回りは0.5%近辺で推移しています。

なお、赤矢印のところで10年債利回りが急騰しています。これは日銀がYCCを修正し、買い支えるラインを0.25%から0.5%へと変更したためです。

上記のチャートは債券利回りですので、買い支えれば買い支えるほど債券利回りは下落し、チャートは下向きになります。

買い支える量を減らした結果、金利は上昇しチャートは上向きになる点に留意しましょう。

ここから日銀がYCCを修正していくたびに日本国債10年債利回りは上昇し、日本国債10年債の価格は下落していくことでしょう。

YCC修正を本格化していくと、さらに10年債利回りが上がる読みでさらに売られるという循環が生まれますね。

そして新規に出す債券の利回りも高くなっていきます。

とすればIG証券で日本国債ショートをしておく価値は高いと言えますね。

(参考)短期金利と長期金利

4/28の日銀金融政策決定会合では以下のように決まっています。

長短金利操作(YCC:イールドカーブ・コントロール)について。

- 短期金利:日本銀行当座預金のうち政策金利残高に▲0.1%のマイナス金利

を適用する。 - 長期金利:10年物国債金利がゼロ%程度で推移するよう、上限を設けず必要

な金額の長期国債の買入れを行う。

②長短金利操作の運用

長期金利の変動幅を「±0.5%程度」とし、10年物国債金利について0.5%

の利回りでの指値オペを、明らかに応札が見込まれない場合を除き、毎営業

日、実施する。上記の金融市場調節方針と整合的なイールドカーブの形成を

促すため、大規模な国債買入れを継続するとともに、各年限において、機動

的に、買入れ額の増額や指値オペを実施する。

簡単にまとめると、短期金利は-0.1%、10年債利回りは0.5%ですね。

10年債利回りが0.5%を越えたら、0.5%まで下がるように買い支えるということです。

YCC修正・利上げは行われるのか

アメリカではインフレが加速した結果、政策金利の利上げを行いましたね。今現在では5%付近まで政策金利が上昇しています。日本は0%付近のままですね。

このように、インフレ対策は利上げです。

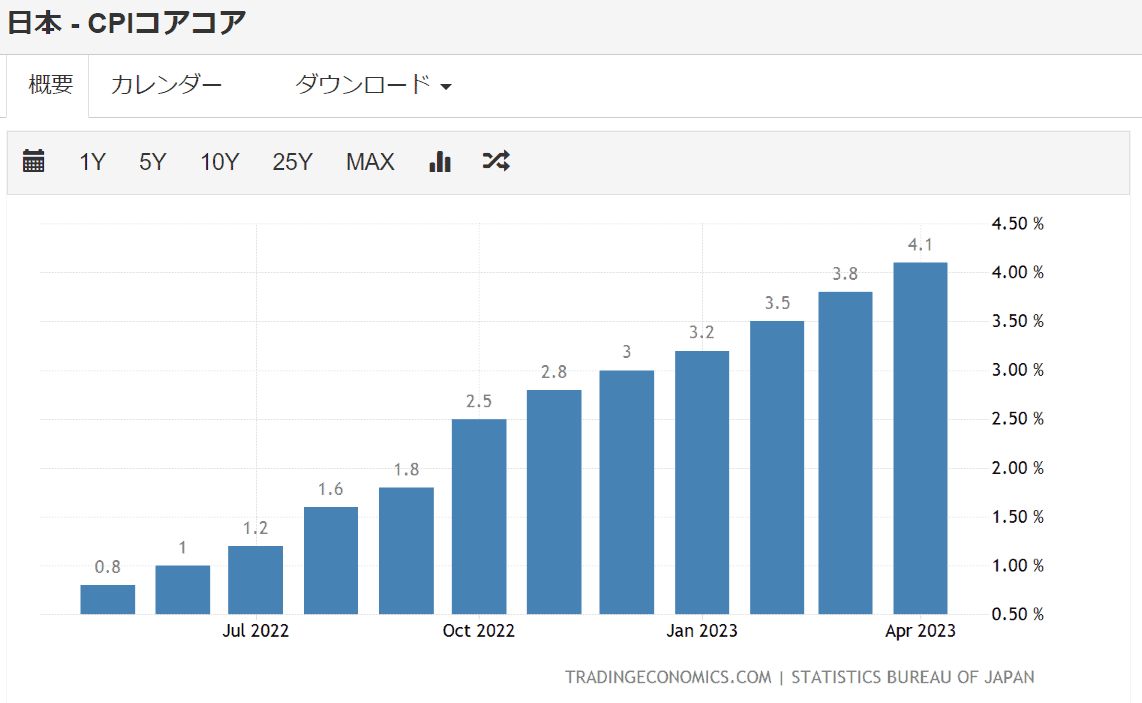

そして昨今、日本ではご存知の通りインフレが加速しています。

以下は日本のインフレ率(価格変動の大きい食料・エネルギー価格を除いたもの)です。

最新の4月のインフレ率(5月発表分)は4.1%にも上昇しています。インフレが加速していると言えるでしょう。

また、電気ガス価格激変緩和対策事業(要するにバラマキで電気代を無理やり安く抑えつけている)の影響を忘れてはいけません。

このバラマキ政策により、日本のインフレ率は不当に低く抑えられています。実質的には捏造です。

抑えた結果でもなお、4.1%にもインフレが加速しているんですね。

このあたりの話は動画で詳しく解説しているので、暇なときにでも見てくださいね。

インフレ率がヤバくなれば、普通に考えれば利上げが行われるでしょう。利上げが行われなければ物価高騰ですね。

というわけで、日本のインフレ動向は追っておく価値があります。

なお、この捏造は約1%ポイントです。現在のインフレ率は4.1%ですが、実質的には5.1%と言えますね。

但しこれは、エネルギー価格そのものの捏造値だけとなっています。

実際にエネルギー価格が上がっていれば、商品価格への転嫁も進むわけで…。

なお、生産者物価指数(PPI)はインフレ率よりもっと高いため、現状では製品への価格転嫁があまり進んでいないと言えます。価格転嫁が進めばインフレ率はより上がりますね。

ショートのタイミングはいつなのか?

ぶっちゃけた話、私はこの記事を公開するタイミングでIG証券での日本国債のショートを開始しました。但しポジション量は超少なめです。

そして、タイミングを見ながらショートポジションを厚くしていく予定です。

利上げをせずにインフレが収まってくれ~~とお祈りしているのが現在の植田新総裁です。

この祈祷師業を諦めて利上げに踏み切るタイミングでショートを持つのが理想ですね。

ショートのタイミングを考える上で、論点はいくつかあります。順に解説をしていきますね。

日銀金融政策決定会合の観点

日銀金融政策決定会合は当然ながら重要ですね。

ここでYCC修正が発表されるのは大いに考えられますからね。

日銀金融政策決定会合のスケジュールは以下の通りとなります。

- 6月15日(木)・16日(金)

- 7月27日(木)・28日(金)

- 9月21日(木)・22日(金)

- 10月30日(月)・31日(火)

- 12月18日(月)・19日(火)

YCCを修正して、誘導対象を10年債から5年債に変更するのも選択肢だと植田総裁が言及したりもしていますね。

インフレ率発表日の観点

政策金利動向、YCC動向に関して影響を与えるのはインフレ率ですね。

インフレ率がヤバくなれば、利上げをせざるを得なくなります。利上げをしなければ狂乱物価です。

インフレ率は原則として毎月19日を含む週の金曜日の午前8時30分に公表されます。

このタイミングはショート機会となり得ますね。

電気ガス価格激変緩和対策事業の観点

先にも述べたように、電気ガス価格激変緩和対策事業で日本のインフレ率は実質的には捏造されています。

電気ガス価格激変緩和対策事業は2023年9月分までが対象です。このことを考えると10月からはインフレ率が跳ねると考えられます。より正確に言うと、9月で終了→10月から価格高騰→11月発表分からインフレ率が跳ねる、となりますね。

また、連続してインフレ率が上がっているかを見るのであれば、12月発表のCPIまで見る感じでしょうか。

この辺りもショートのタイミングとなるでしょう。

なお、植田新総裁は、この捏造されたインフレ率を元にして「金融緩和の決定」を行っています。大本営発表に近い感じ…。

ただ、植田新総裁がこのインフレ率捏造に気づいていないはずがありませんよね。

万が一気づいていないのであれば、今すぐ私が日銀総裁をやった方がマシという話になります()

エコノミストも多分、このからくりに気がついているはずですね。コンセンサスで先出ししてショックを和らげる可能性もありますかね。

こういった話は日銀と報道機関が示し合わせている可能性があり、夏辺りから示し合わせつつ報道され始める可能性はあるかもしれませんね。

ショートのタイミングのまとめ

①日銀金融政策決定会合

スケジュールは以下の通りとなります。

- 6月15日(木)・16日(金)

- 7月27日(木)・28日(金)

- 9月21日(木)・22日(金)

- 10月30日(月)・31日(火)

- 12月18日(月)・19日(火)

②インフレ率発表日

毎月19日を含む週の金曜日の午前8時30分です。

③電気ガス価格激変緩和対策事業

2023年9月分で終了するので、10月からはインフレ率が跳ねると思われます。

これらのタイミングは海外勢もショート仕掛けてくるんじゃないかなぁ、などと思いますね。

ただ、時期の選定をせずとも、国債暴騰は基本的にあり得ないとは思われます。

現在、10年債利回りは0.5%程度ですので、どんなに買われても0.5%分しか債券利回りの下落余地がありません。その分しか国債価格が上昇する余地はないと言えます。よって、とりあえずショートを持つのも手かなと思いますね。

まとめ

日本の国債は年内にも長期金利の上限を引き上げざるを得なくなる一方で、ここからの金利の低下余地はほとんどないと思われるので、日本国債ショートは大敗しにくい割には大勝し易いポジションと言えます。

10年債先物ショートは、利益が出なかったとしてもトントン程度であり、一方で爆益のチャンスは有るのではないかと。

というわけで、私はIG証券で日本国債のショートを開始します。

私はIG証券と特別なコラボを実施しています。新規口座開設して取引すると、以下の3プレゼントが無料でもらえます。まだ口座開設をしていない人は是非ご利用くださいね。

ぶっちゃけた話、皆さんが口座開設をしてくれると、私のブログ更新モチベーションが高まります!!

私のブログ経由で口座開設をすると、皆さんはタイアップ特典を受けられるだけでなく、役立つ記事を無料で読めるというわけです。

私のブログではクソみたいなものは一切紹介せず、私自身が使っている本当に優良なものしか紹介していません。というわけで、口座開設をした上でこの記事をRTいいねして拡散しましょう!

そうすれば無料で公開する記事の品質が上がります!!!

なお、ここまでの解説が役立ったと思う方は、有料記事である相場予測note現在のポジション・未来予測・売買予定日☆も是非ともご覧頂ければと思います。当然ながら有料記事の方がよりクオリティが高いですからね。

また、今回の記事では政策金利・YCC限定として焦点を絞ってみました。

しっかりとRTいいねがされて拡散されるようであれば、日本国債ショートに関する続編として、政策金利以外の側面からも記事を書こうかなと思っています🐰💕

相場予測noteを無料お試しできるキャンペーン!

- 相場当てまくりの相場予測noteを無料で読める!

- 秘密の爆益銘柄を無料でチェックできる!

- 紙書籍が郵送されてくる!

- 総額1万円相当を無料でプレゼント!

超豪華な特別キャンペーンをIG証券様が実現してくれました!

- 私の相場予測を無料で読める!

- 総額1万円相当のプレゼントを無料でゲットできる!

IG証券でしか取り扱っていない投資対象が山ほど存在するため、私のように幅広い投資対象へ投資するなら必須の口座ですね!私自身もIG証券を利用しています!

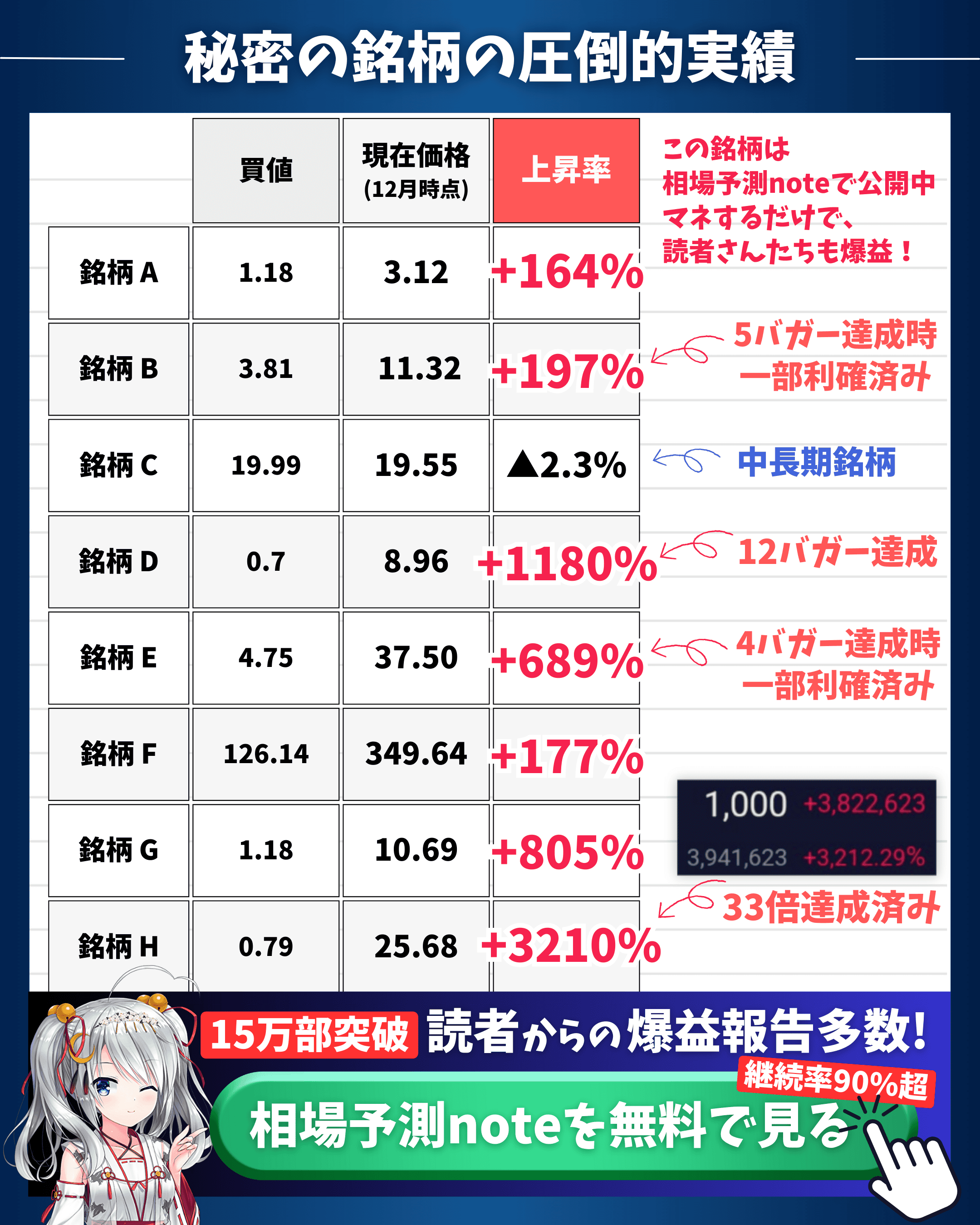

秘密の爆益銘柄がヤバい!

30倍超えの銘柄もある!

ブログの記事は全て無料で読めますが、相場予測noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ