東大グレアムです。

9月18日の市場は16日、17日に続いてハイテク株を中心に続落しました。

S&P 500とNASDAQ 100が50日移動平均線を下にブレイクアウトした一方で、好業績株は買われ、イールドカーブのスティープ化が進行していることから、実質金利の低下によるバリュエーション補正で上昇していた金融相場から、企業業績に焦点が当たる業績相場に移行しつつある可能性があります。

主要株価指数

S&P 500(青線)、NASDAQ 100(赤線)、RUSSELL 2000(緑線)の5日チャートです。

9月18日の市場はS&P 500が-1.12%、NASDAQ 100が-1.30%、RUSSELL 2000が-0.38%とハイテク株を中心に下落しました。

S&P 500 Map

ヘルスケアセクターが買われているものの、GAFAMを中心に、全面安となっています。

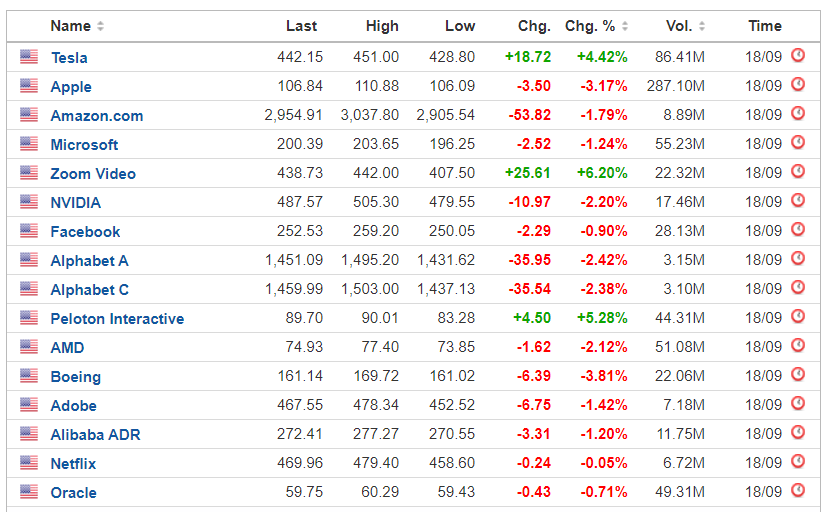

値動きの激しい株

Most Active – United States Stocks

値動きの激しい株を見ると、今まで人気であった銘柄の多くが売られている一方で、Tesla、Zoom、Pelotonが買われています。

Teslaは売られすぎた反動の上昇、ZoomとPelotonは特に決算が良かった銘柄であり、良好な経済指標によって経済の回復が確認されたこと、それを背景としてFedが追加の具体的な金融緩和策を示さなかったことで、実質金利の低下によるバリュエーション補正で上昇していた金融相場から、企業業績に焦点が当たる業績相場に移行しつつあることを示している可能性があります。

指数先物が50日移動平均線を下にブレイクアウト

S&P 500先物

NASDAQ 100 先物

S&P 500とNASDAQ 100の先物の年初来チャートです。

双方ともに9月18日に50日移動平均線を下にブレイクアウトしました。

これはコロナショック以後、1度も無かったことであり、ボリュームを伴った下落であることから、簡単には反発しない可能性が高いです。

一般的に下落相場の底では、出来高の減少傾向と共に株式市場は底入れします。

後になって見てみないと分からない部分は多分にありますが、仮に出来高がこのままピークアウトしていくようであれば、9月11日が底になる可能性はあります。

株価底入れの兆候としていた出来高のピークアウトは否定された上に50日移動平均線を下にブレイクアウトしたため、さらに下落する可能性は高まりました。

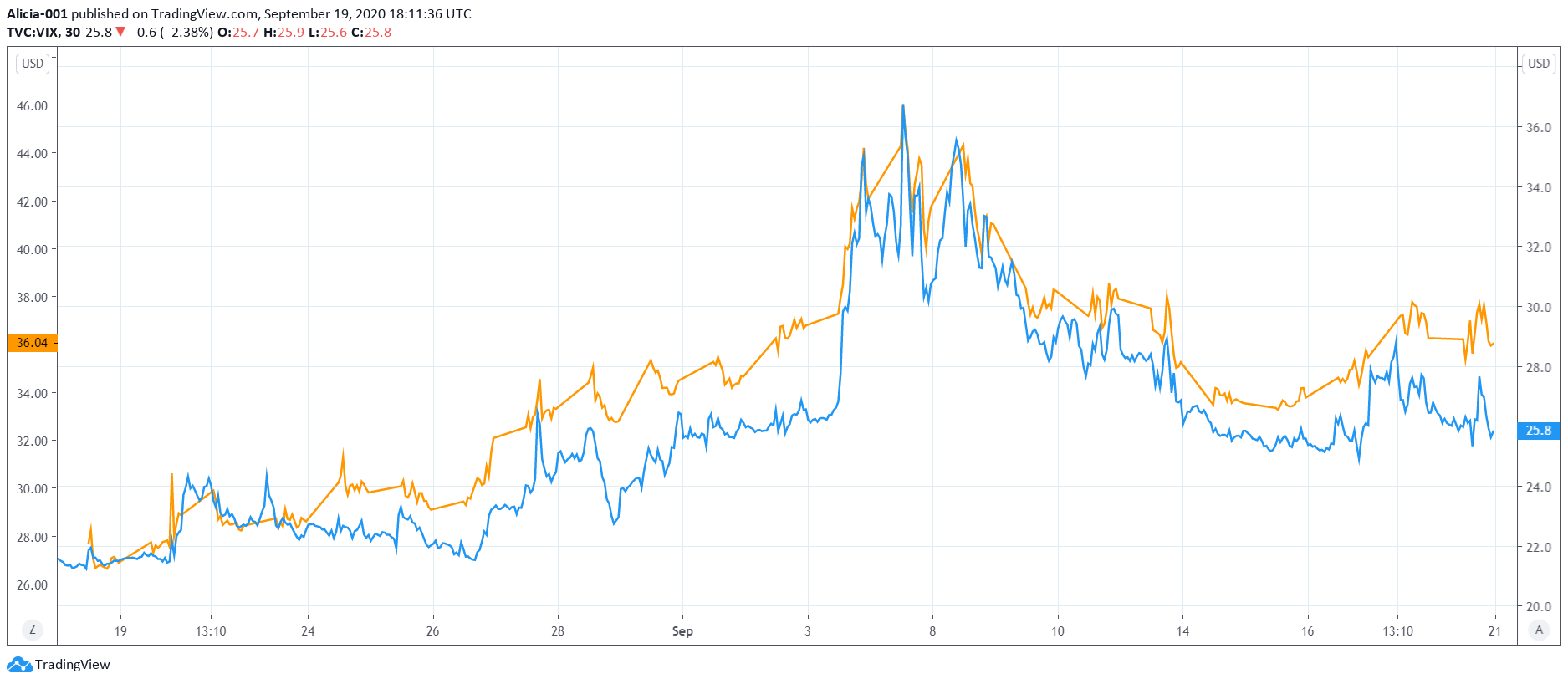

主要株価指数のインプライド・ボラティリティ

VIX(青線、右軸)とVXN(オレンジ線、左軸)の1ヶ月チャートです。

インプライド・ボラティリティはピークアウトしており、FOMCで上昇したものの、9月18日は株式市場とインプライド・ボラティリティが共に下落しました。

今回もコールオプションの過熱を背景とした上昇と下落であるため、8月の貴金属市場の過熱が収まった過程と同様の経過をたどる可能性が高いと考えます。

8月前半に金価格は実質金利から乖離して上昇し、過熱していましたが、その前兆としてインプライド・ボラティリティは7月後半から上昇していました。

その後金価格が実質金利から考えて妥当な値に収束するにつれ、相場の加熱が収まり、インプライド・ボラティリティが下落しています。

貴金属市場で8月前半に起こった過熱相場からの下落と同様の現象が、1か月遅れで株式市場でも起こったと考えられます。

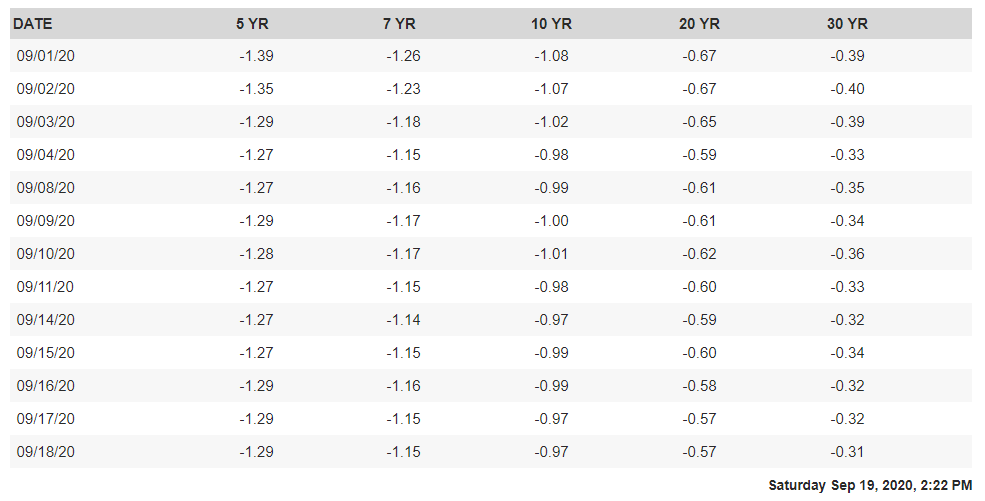

実質金利はスティープ化が進行

Daily Treasury Real Yield Curve Rates

実質金利は30年限が9月以降初めて-0.31まで上昇するなど、イールドカーブのスティープ化が進行しています。

株式市場のリバウンドの大部分は、長期債券利回りの急落が原因であり、これによって将来の配当、収益、およびその他のキャッシュフローの正味現在価値(NAV)が上昇しました。債券利回りの全体的な低下により、株式やその他の投資に比べて債券の魅力が低下しています。仮に30年国債の利回りが急上昇した場合、株式の上昇を支えてきた要因が崩れる可能性があります。

イールドカーブのスティープ化は景気後退の末期から景気回復の初期段階への移行を象徴づけるものであり、金融相場から業績相場への移行を示唆している可能性があります。

まとめ

・S&P 500とNASDAQ 100の先物はボリュームを伴い50日移動平均線を下にブレイクアウトしたため、さらに下落する可能性は高まった。

・今回の株式市場の動きはコールオプションの過熱を背景とした上昇と下落であると考えられることから、8月の貴金属市場と同様の過程をたどる可能性が高い。

・良好な経済指標によって経済の回復が確認されたこと、それを背景としてFedが追加の具体的な金融緩和策を示さなかったことで、イールドカーブのスティープ化が進行している。

・個別株や金利の動向は、実質金利の低下によるバリュエーション補正で上昇していた金融相場から、企業業績に焦点が当たる業績相場に移行しつつあることを示している可能性がある。

相場予測noteを無料お試しできるキャンペーン!

- 相場当てまくりの相場予測noteを無料で読める!

- 秘密の爆益銘柄を無料でチェックできる!

- 紙書籍が郵送されてくる!

- 総額1万円相当を無料でプレゼント!

超豪華な特別キャンペーンをIG証券様が実現してくれました!

- 私の相場予測を無料で読める!

- 総額1万円相当のプレゼントを無料でゲットできる!

IG証券でしか取り扱っていない投資対象が山ほど存在するため、私のように幅広い投資対象へ投資するなら必須の口座ですね!私自身もIG証券を利用しています!

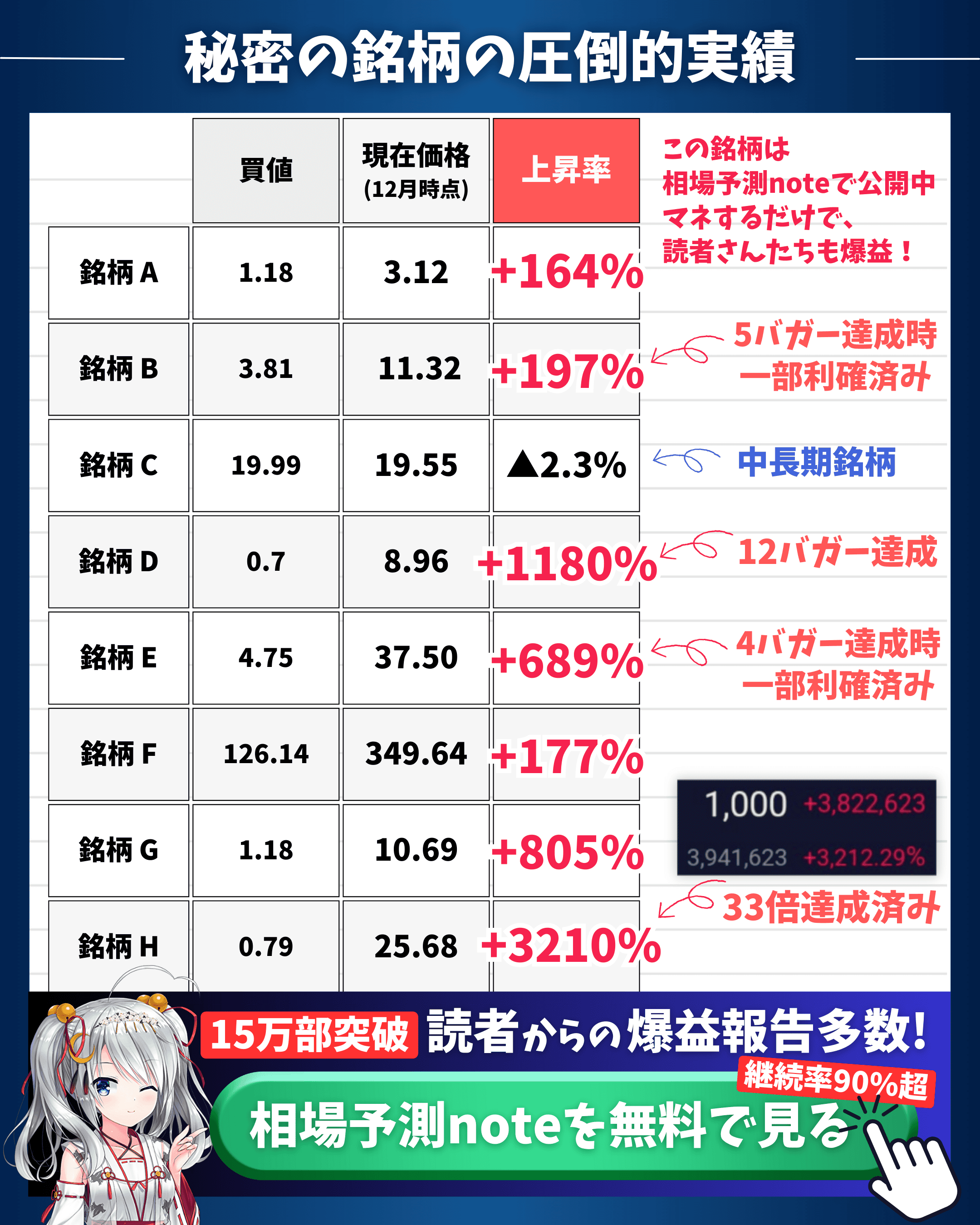

秘密の爆益銘柄がヤバい!

30倍超えの銘柄もある!

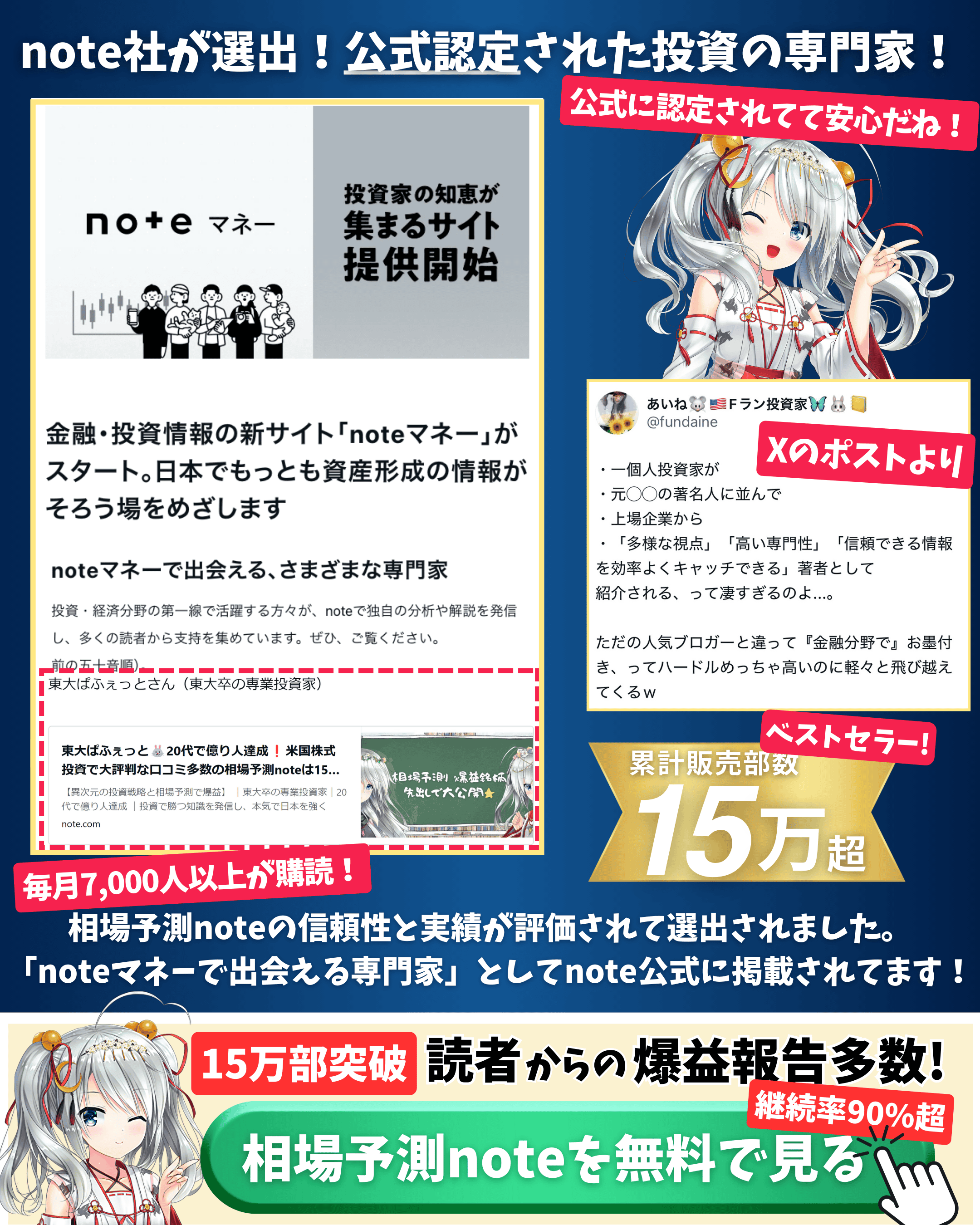

ブログの記事は全て無料で読めますが、相場予測noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ