東大グレアムです。

前回の記事に引き続き、インプライド・ボラティリティ(IV)について考察したCMEの記事を紹介していきたいと思います。IVについては前回の記事で説明していますので、まだ読んでいない方は併せてご覧ください。

金融政策と株価指数IVのサイクル

1990年から2000年のIVのサイクル

2000年から2008年のIVのサイクル

2009年から始まった現在のIVのサイクル

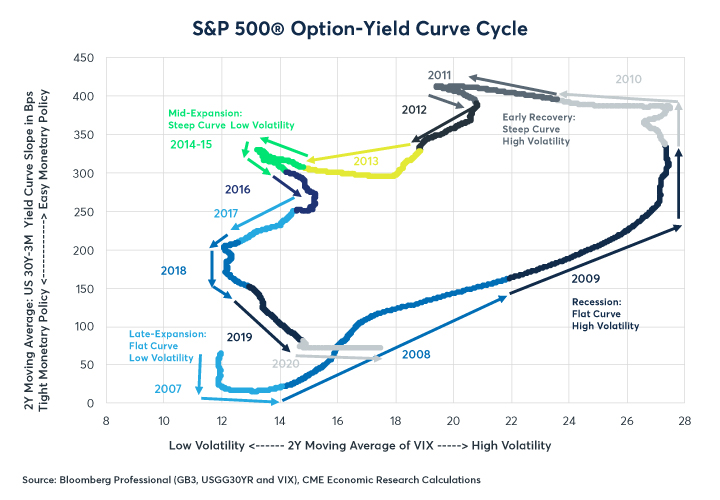

過去30年間で、金融政策と株価指数オプションのIVのレベルとの間に3つの完全なサイクルが見られました。このサイクルをより簡単に観察するために、IVの2年間の移動平均と、10年国債の利回りと3ヵ月のT-Bill利回りの差の2年間の移動平均を調べます。サイクルは4つの部分に分かれます。

景気後退

景気後退の特徴は、高く上昇していくIVと、多くの場合にフラット化/逆転した利回り曲線が、中央銀行が政策を緩和するにつれて急上昇(スティープ化)し始めることです。これは、1990年から91年、2001年、2008年、および2020年に起こりました。

初期の景気回復

初期の景気回復の特徴は、金融政策の緩和(急な利回り曲線)と、高いが徐々に低下するIVです。これは、1992-93、2002-04、および2009-12に起こりました。

経済拡大の中間段階

経済拡大の中間段階は、利回り曲線のスティープ化と低いIVによって特徴付けられます。これは、1994年から95年、2004年から2006年、および2013年から16年に起こりました。

経済拡大の後期段階

IVが抑制され失業率が低下すると、中央銀行は政策を引き締め始めます。経済拡大の後期段階は、イールドカーブのフラット化と低いIVの上昇によって特徴付けられます。米国は、1980年代の終わり、1997年から2000年、2006年半ばから2007年、2017年から19年にかけて、経済拡大の後期段階にありました。

2020年の景気後退

2020年の景気後退は、パンデミックの外因性ショックによって引き起こされたものであり、以前の景気後退のように、過度にタイトな金融およびその他の経済的不均衡の結果によって引き起こされたものではありません。しかし、パンデミックが発生する前でも、債券市場の懸念は明らかでした。利回り曲線のさまざまなセグメントが2018年第4四半期まで逆転し始め、利上げが行き過ぎであるとの市場の見方の中でFedは2019年に政策を緩和し始めました。 2019年、成長は3%から2%に鈍化し、2020年2月に景気後退に突入しました。

現在、市場にとっての課題は、安定した持続的な経済成長のレベルまでボラティリティを戻すのに、Fedの金融政策が十分緩和的であるかどうかです。ロックダウンが緩和されると、ほぼ全員がリバウンドを期待しますが、金融政策は、さらなる成長を推進するのに十分緩和的でしょうか?ある意味、これは奇妙な質問です。 Fedは金利をゼロ近くまで引き下げました。 Fedは、主に国債と住宅ローンに焦点を当てた前回の資産購入プログラムよりも、はるかに低い信用格付けの債券も対象とした幅広い量的緩和(QE)プログラムを実施しています。今回は地方債や社債についても対象としています。

そのような政策はオプションのIVと実現ボラティリティの両方を抑制すると考えられます。住宅ローン債・地方債・社債は、米国債と住宅所有者・地方自治体・企業の債務不履行(デフォルト)の可能性に関するショート・プット(プットオプションの売り)を組み合わせたものと見なすことができます。したがって、Fedが債券を購入すると、ボラティリティが減少し、保険証券が作成され、その過程で国債超過分のプレミアムが減少します。

これはかなり高度なことを言っています。

債券購入者は発行体のデフォルトリスクを引き受ける代わりに、それに対するリスクプレミアムを受け取ります。それがショート・プット(価格下落のリスクを引き受ける代わりに、それに対するリスクプレミアムを受け取る)と本質的に同じというわけですね。

Fedが国債より格付けが低い債券を購入するということは、デフォルトリスクを吸収する(つまり保険を提供している)ため、その分のリスクプレミアムが減少して利回りが減少し、債券価格が上昇しますね。

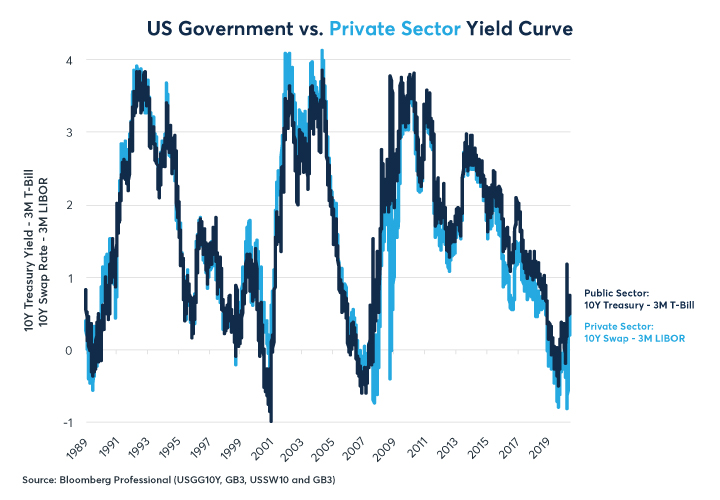

3ヵ月国債と10年国債の利回りの差

3ヵ月国債と10年国債の利回りの差は過去の景気後退と比較して例外的にフラットです。

他の指標をみると、Fedの金融政策はそれほど緩和的ではないように見えます。民間部門と公共部門の両方のイールドカーブは、もはや逆転していませんが、過去の景気後退からの回復期のようにそれほどスティープ化していません。 1991-93、2002-04、および2009-15では、3ヵ月と10年の利回りの差は、約300-400ベーシスポイント(bps)でした。現在、公共部門のイールドカーブでは100 bpsに近く、ICE LIBORとスワップ間では約30 bpsです。これは、景気回復について楽観的なイールドカーブのようには見えません。

LIBOR(London Interbank Offered Rate)とはロンドンの銀行間取引で資金供給元が提示する金利で、資金調達コストの指標として用いられています。

元々はBBA(British Bankers’ Association)が集計・発表していましたが、不正事件をきっかけにICE(Intercontinental Exchange) に運営が移管しました。

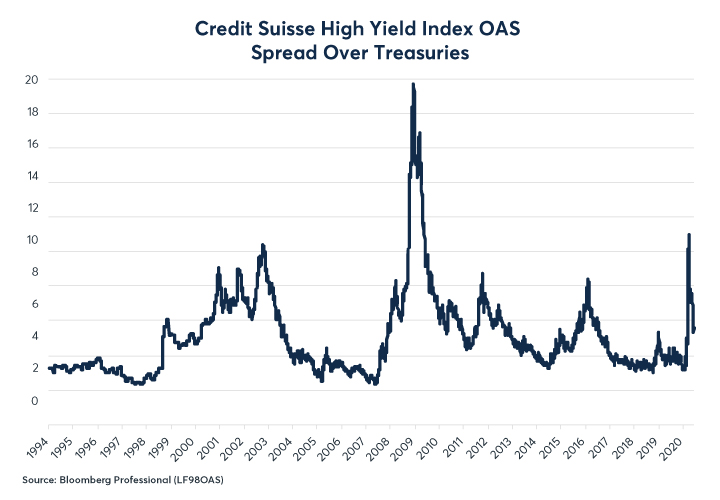

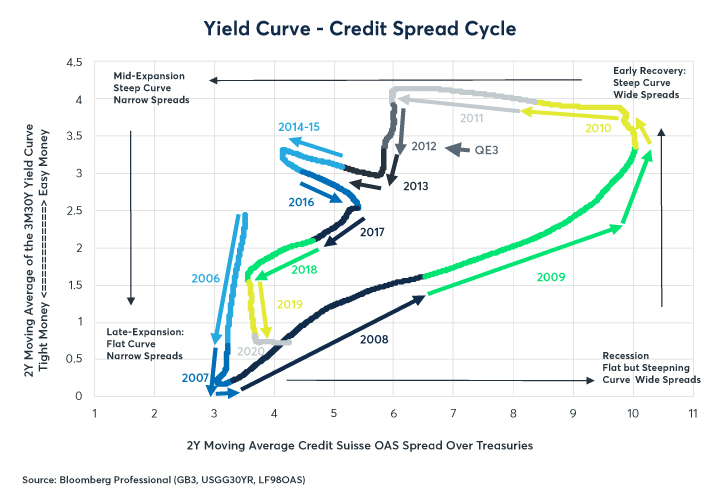

クレジットスプレッド

クレジットスプレッド(債権の債務不履行リスクに応じて上乗せされる金利、リスクプレミアム)も経済成長にさまざまなシグナルを送っています。 3月初旬、米国債に対するハイイールド債のスプレッドの広がりは、世界的な金融危機以来の最大の広がりを見せました。 その後、株式市場は下落のほとんどを取り戻し、Fedが資産購入プログラムに社債の購入を含めたため、スプレッドは縮小しましたが、2001年と2002年の景気後退期に見られた水準からはそれほど遠くありません。 2020年6月3日、クレディ・スイスのハイイールドインデックスオプション調整後スプレッドは、同等の満期の米国債の5.6%のレベルに達しました。 歴史的には、これは経済が力強い回復ではなく、弱い回復をすることを示唆しています。

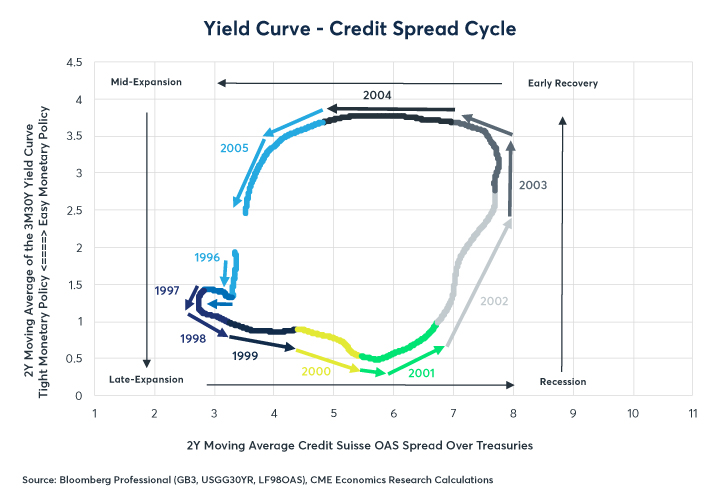

クレジットスプレッドのサイクル(1996-2005)

S&P500オプションのIVと同様のサイクルとなっています。

過去20年半の間、ハイイールド債市場は米国の金融政策と循環的な関係にあり、株式インデックスオプションで観測されたボラティリティと同様の循環関係にあることに注意することが重要です。

景気後退は、フラットな利回り曲線のスティープ化とクレジットスプレッドの拡大によって特徴付けられます。 初期の経済回復は通常、広いクレジットスプレッドの縮小と急な利回り曲線を特徴としています。 経済回復の中間段階では、クレジットスプレッドが縮小し、Fedの利上げを見込んでイールドカーブが急勾配からフラット化します。 最後に、経済拡大の後期段階では、イールドカーブがフラットで、狭いクレジットスプレッドが広がります。

クレジットスプレッドのサイクル(2006-2020)

今回のFedは、少なくとも現時点では、クレジットスプレッドに蓋をし続けているようです。 しかし、今回の景気後退はまだ終わっておらず、商品価格の下落と多くの伝統的な実店舗での苦痛を考えると、クレジットスプレッドの再拡大の可能性は排除できません。 特に、フォーリンエンジェル(3月下旬以前は投資適格であったが、その後格下げされた債券)の購入を除いてはFedがアクションを起こしていないハイイールド債についてはそうです。

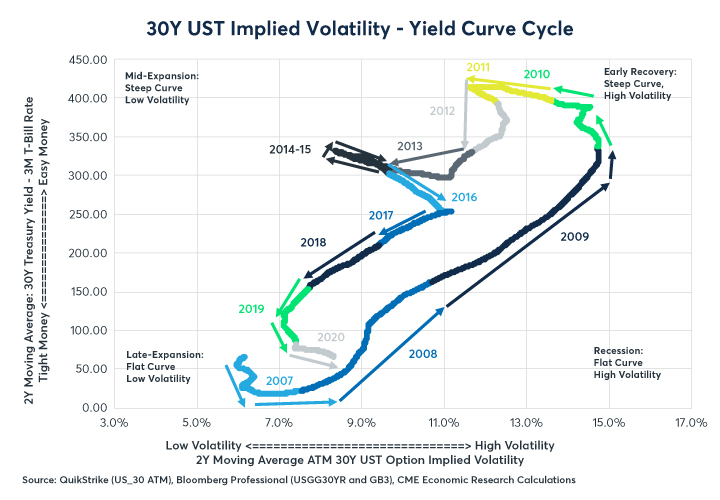

30年国債のオプションのIV

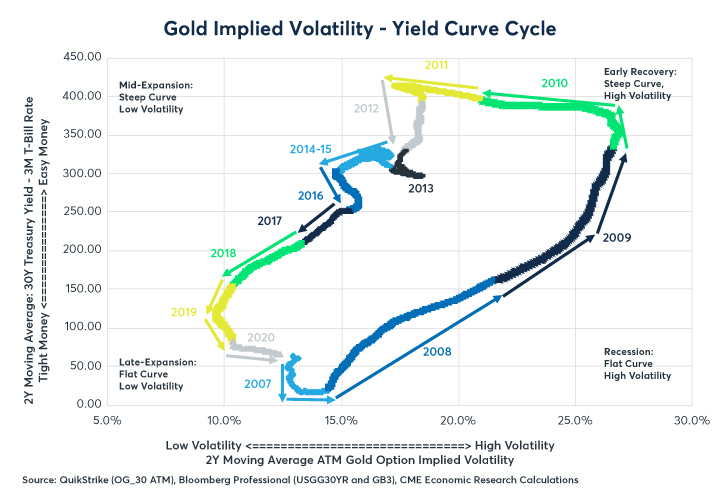

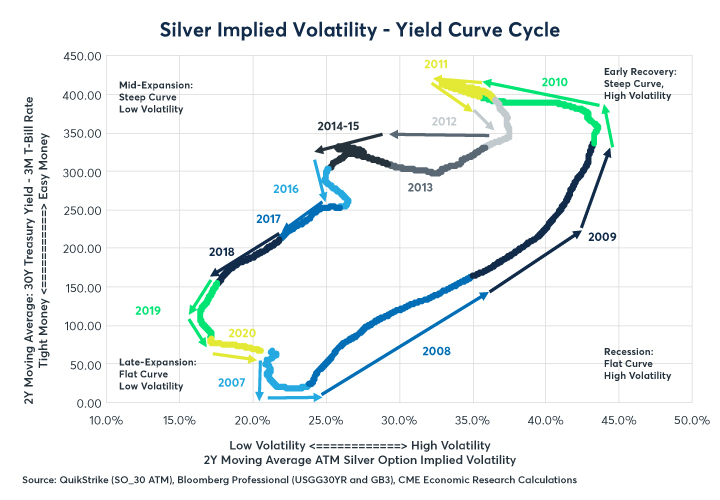

他の多くの市場のオプションも同様のサイクルをたどります。 これは、米国債(特に30年国債)のオプション・金/銀のオプションでも明らかです。

30年国債のオプションのIVはS&P500オプションのIVと同様のサイクルをたどっています。

ゴールドのオプションのIV

貴金属も同様です。

シルバーのオプションのIV

今回不透明な点はFedの金融政策がどの程度緩和的かということです。ゼロに近いFFレートと大量の量的緩和はボラティリティを低下させるのに十分でしょうか?過去にあったように、利回り曲線のスティープ化は、ボラティリティを抑えるために必要な前提条件でしょうか?または、米国の利回り曲線が、過去3回(1991年・2002年・2009年)の初期の景気回復と同程度のスティープ化を達成しなかったとしても、社債・住宅ローン・地方債を含むさまざまなクレジット商品の購入による量的緩和は、ボラティリティを長期的に低く抑えるのに十分でしょうか?これらの質問に対する答えはありません。Fedが経済をサポートする取り組みが、IVを一般的な経済拡大のレベルに戻すのに十分かどうかを確認するために、今後数年がどのように展開するかを見守る必要があります。

ポイント

・パンデミックが発生する前にも、債券市場は景気後退のシグナルを発していた。

・Fedの債券購入は超過プレミアムを縮小させる効果がある。

・イールドカーブやクレジットスプレッドは、弱い経済の回復を示唆している。

・ハイイールド債のクレジットスプレッドが再拡大する可能性がある。

・Fedが経済をサポートする取り組みが、IVを一般的な経済拡大のレベルに戻すのに十分かどうかを確認するために、今後数年がどのように展開するかを見守る必要がある。

金融政策と株価指数オプションのIVのサイクルを覚えおくと、今後の株式市場の方向性を見極めるのに役に立つでしょう。

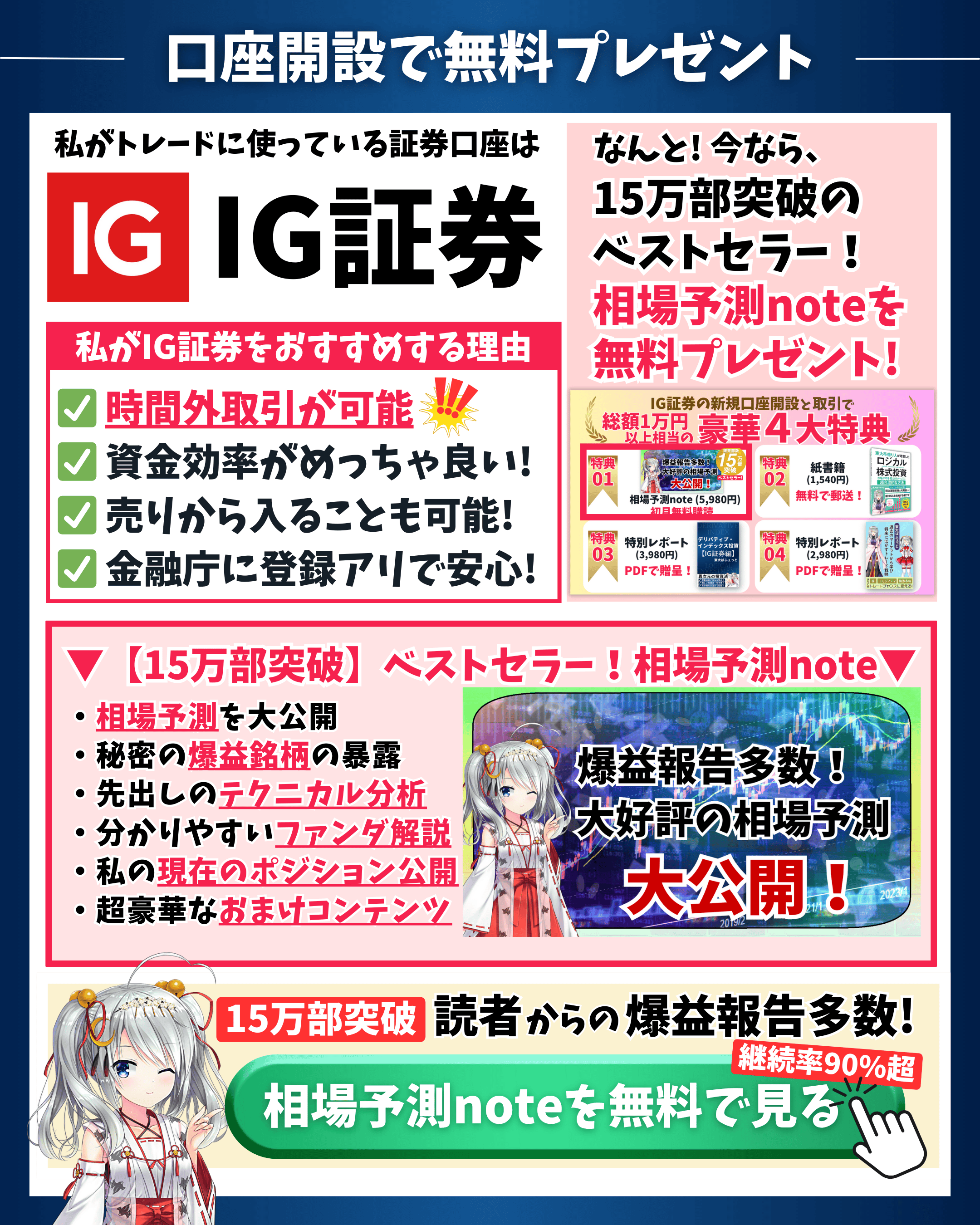

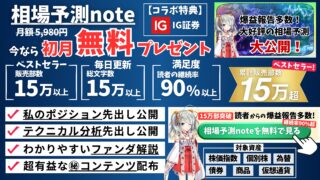

相場予測noteを無料お試しできるキャンペーン!

- 相場当てまくりの相場予測noteを無料で読める!

- 秘密の爆益銘柄を無料でチェックできる!

- 紙書籍が郵送されてくる!

- 総額1万円相当を無料でプレゼント!

超豪華な特別キャンペーンをIG証券様が実現してくれました!

- 私の相場予測を無料で読める!

- 総額1万円相当のプレゼントを無料でゲットできる!

IG証券でしか取り扱っていない投資対象が山ほど存在するため、私のように幅広い投資対象へ投資するなら必須の口座ですね!私自身もIG証券を利用しています!

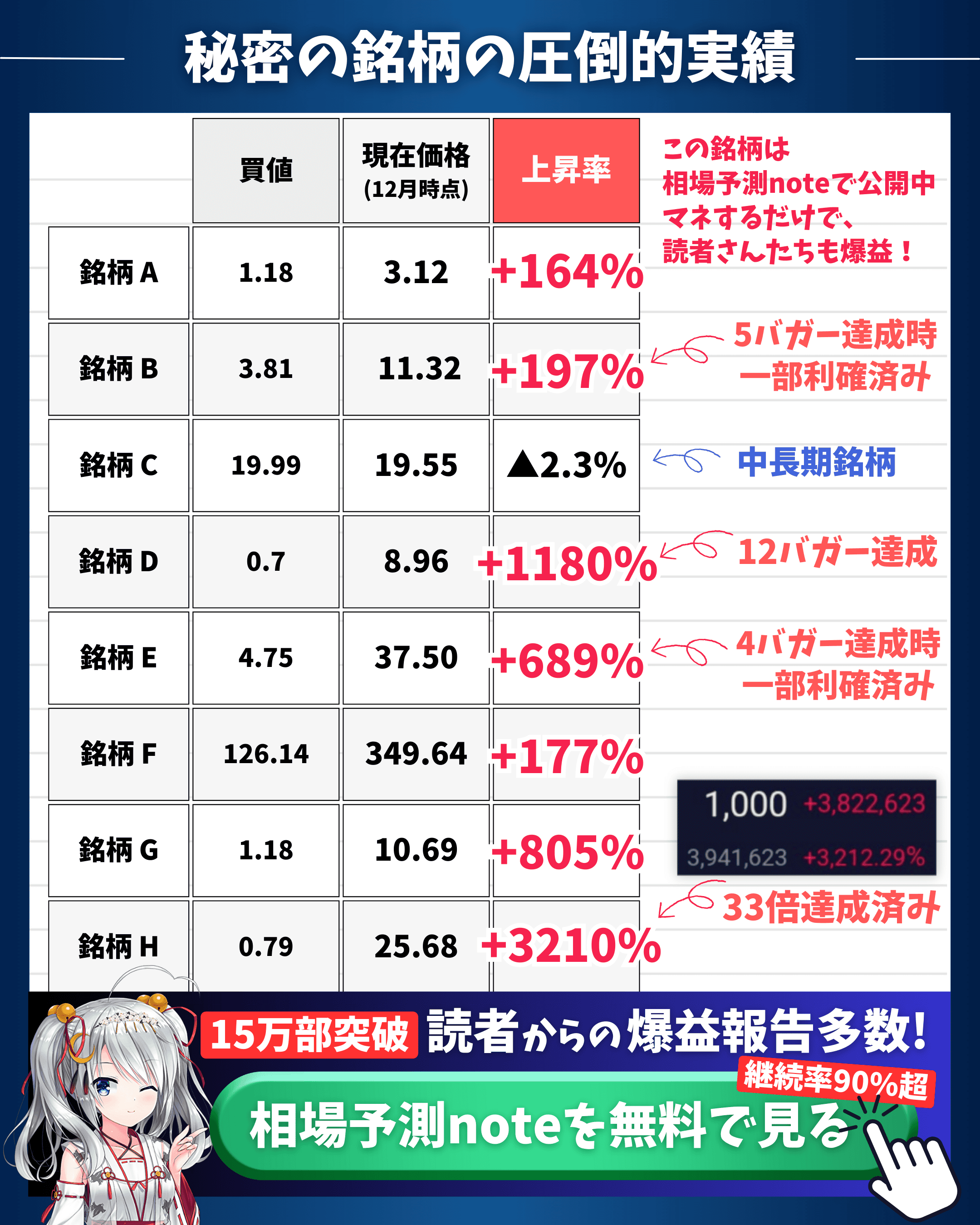

秘密の爆益銘柄がヤバい!

30倍超えの銘柄もある!

ブログの記事は全て無料で読めますが、相場予測noteに関しては有料記事となっています。

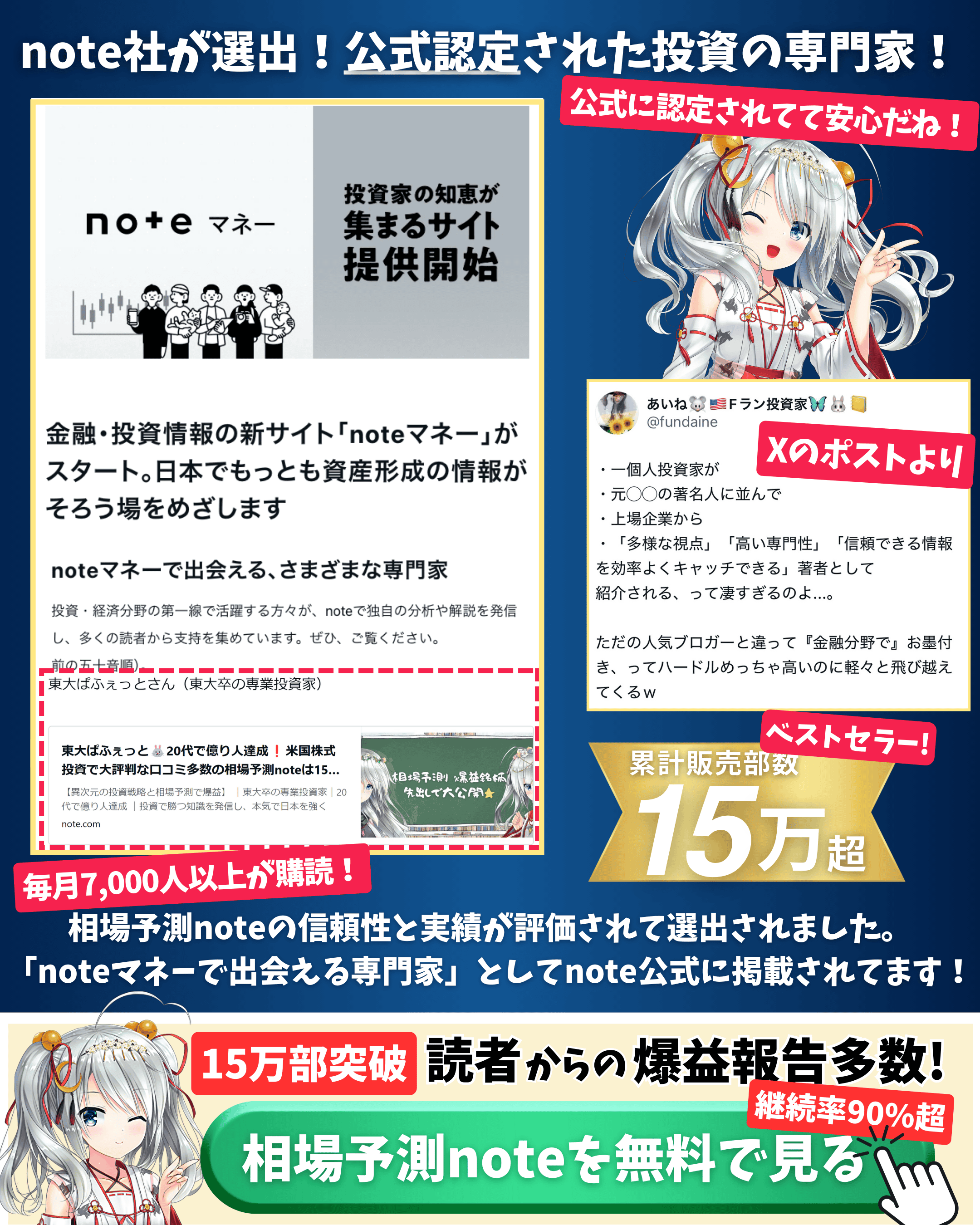

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ