東大グレアムです。

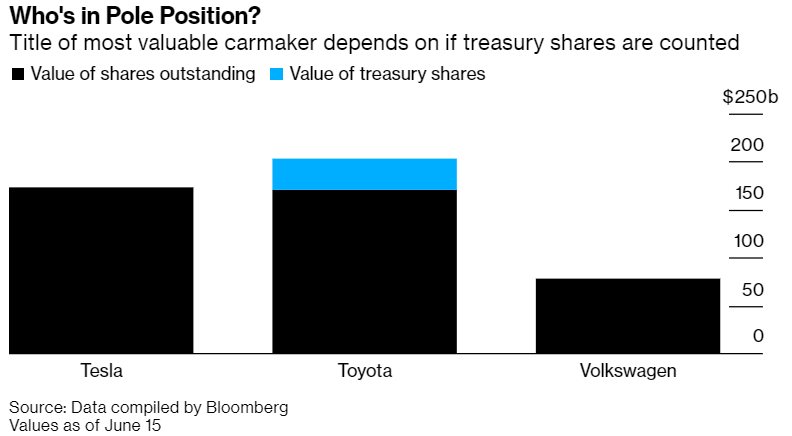

6月10日、電気自動車とクリーンエネルギーの会社であるTeslaの時価総額が初めてトヨタ自動車を抜き、世界1位になりました。

Teslaが自動車業界で時価総額1位に

Teslaのチャート

Tesla株の上昇率がすごい!

ナスダック100指数がほとんど平らに見えるレベル!!

自己株式も合わせた場合

Is Tesla Bigger Than Toyota or Not? Well, It’s Complicatedより引用

ちなみに、近年日本の会社は投資家への還元として自社株買いを積極的に推し進めてきており、自己株式として保有し続けているため、これらを合わせれば、まだトヨタのほうが株価総額は大きいといえます。

とはいえ、過去6年間の間に平均して2兆円の利益を上げ続けてきた企業と、1度も年間収益がプラスにすらなっていない企業の時価総額が比較される状況自体、ナンセンスとも言えます。

Teslaの株価が上がっている理由

最近流行りの新興SaaS銘柄のように、研究開発費やプラットフォーム維持代といった固定費が莫大である一方、変動費のほとんどが営業にかかる人件費だけで非常に低いビジネスでは、会計上赤字であってもキャッシュフローとその将来成長率を合わせて評価するという手法が成り立つのかもしれません(実際、新興SaaS銘柄の株価はこうした評価によって正当化されていると考える人もいるようです)。

しかし、自動車業界というのはモノを売るビジネスであって、変動費が高く非常に利益率が低い業界であるため、仮に投資家の期待通りにTesla車が売れるようになったとしても、現在の株価を正当化できるほどの利益が上がるようになるとは到底考えられません。

Teslaの株価は、同社の将来の成長をバラ色に見積もった投資家の過剰な期待値が織り込まれているといえるでしょう。

そもそも、何故Teslaがこれほどまでに過大評価されているかというと、それはFedの異常な金融緩和と財政出動によって過去最大級の過剰流動性相場が実現して余剰マネーがファンダメンタルズを無視してグロース企業に流入する環境であることに加えて、イーロン・マスクという経営者のカリスマ性がナイーブな個人投資家や投機家のマネーを引き寄せていると考えられるからです。

ちなみにヘッジファンドの一部には、こうした意味不明な高すぎる株価に対して、株価は適正値に必ず収束していくと考えて、Tesla株をショートすることが大好きな人間がおり、そうした人々は何度も焼かれて大損をしてきました。

Betting against Tesla has burned yet another hedge fund (TSLA)

バリュー株投資というのは同様の考え方に基づいてこの逆の投資手法をとっているわけです。つまり、現在の株価はファンダメンタルズと比較して低すぎるのだから、いつか適正な株価に収束していくと考えているわけです。

こうした、”市場の値付けが間違っており、自分だけは企業の本質的価値を知っている“と考える投資家は数多くいますが、実際には株価というのは必ずしもファンダメンタルズによって評価されているわけではなく、寧ろマクロ金融環境と需給によって支配されていることを考えれば、こうした考え方こそが傲慢であって、市場の値付けを”事実”として謙虚に受け止めるほかないことが分かります。

参考:A Viral Market Update IX: A Do-it-Yourself S&P 500 Valuation

マルキール教授によれば、効率的市場仮説が意味するものとは、市場参加者が合理的で株価が適正に値付けされていることではなく、市場の値付けが適正かどうか誰にも分からず、それ故市場をアウトパフォームすることが非常に困難であることです。

参考:Does Covid-19 Prove the Stock Market Is Inefficient?

Fedの社債救済は妥当か

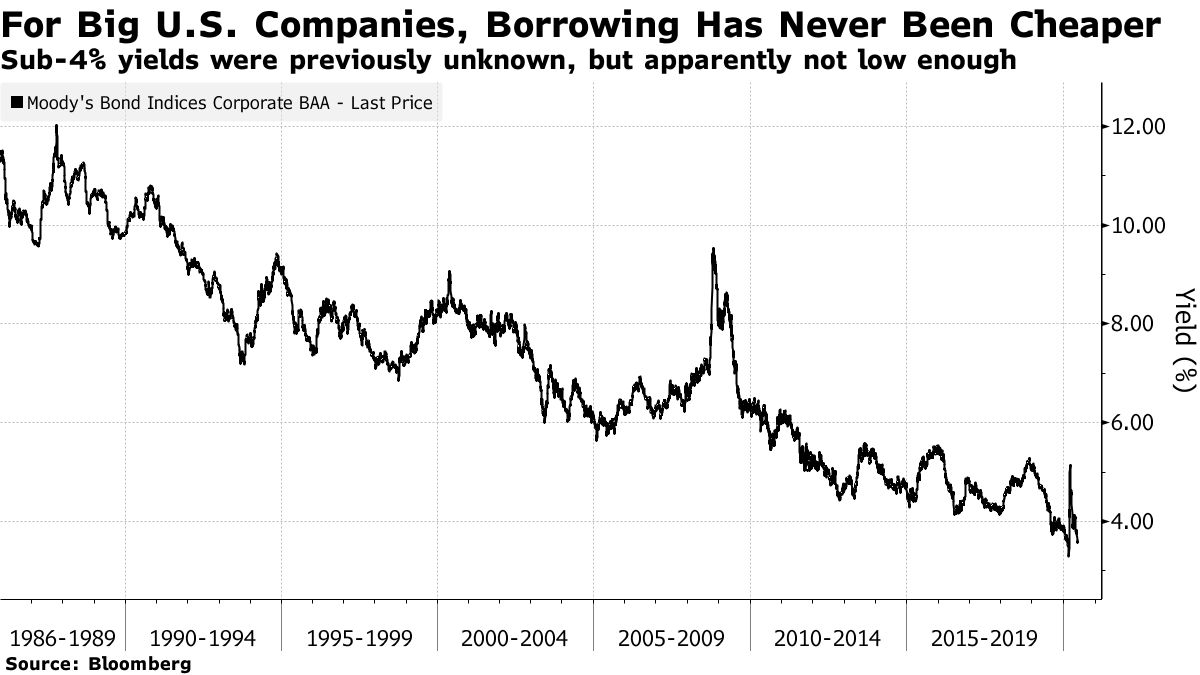

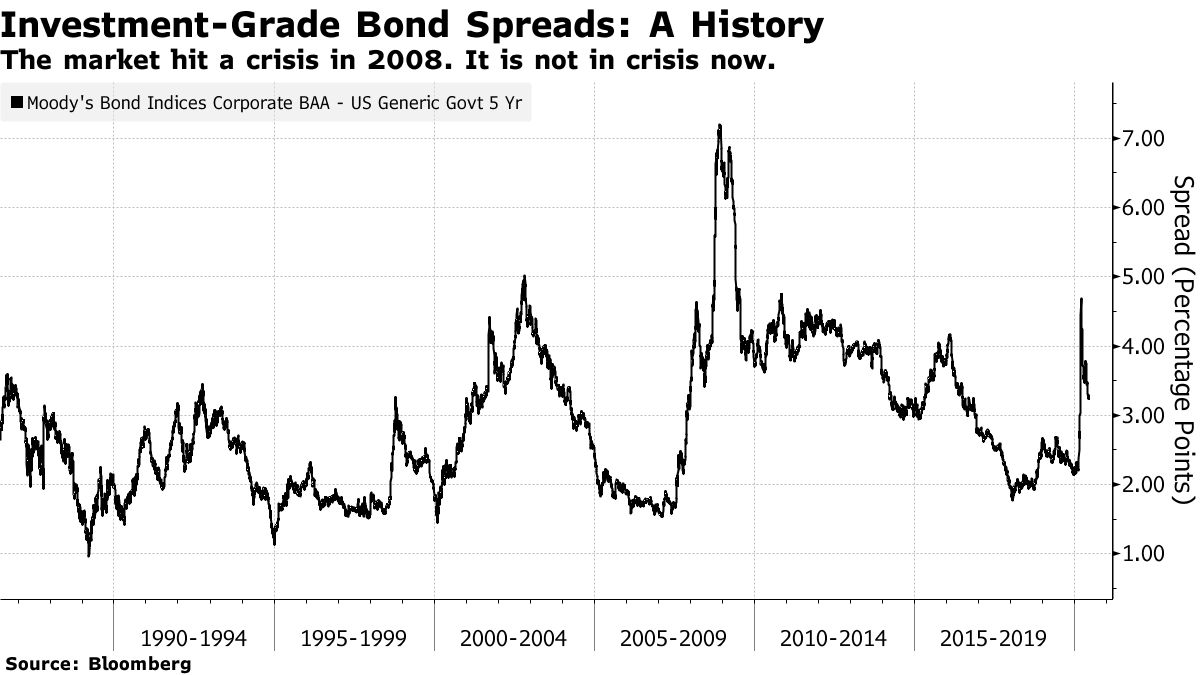

ファンダメンタルズから乖離した株価を生み出した過剰流動性相場ですが、社債市場を見る限り、Fedの施策が正当化される理由はないように思われます。

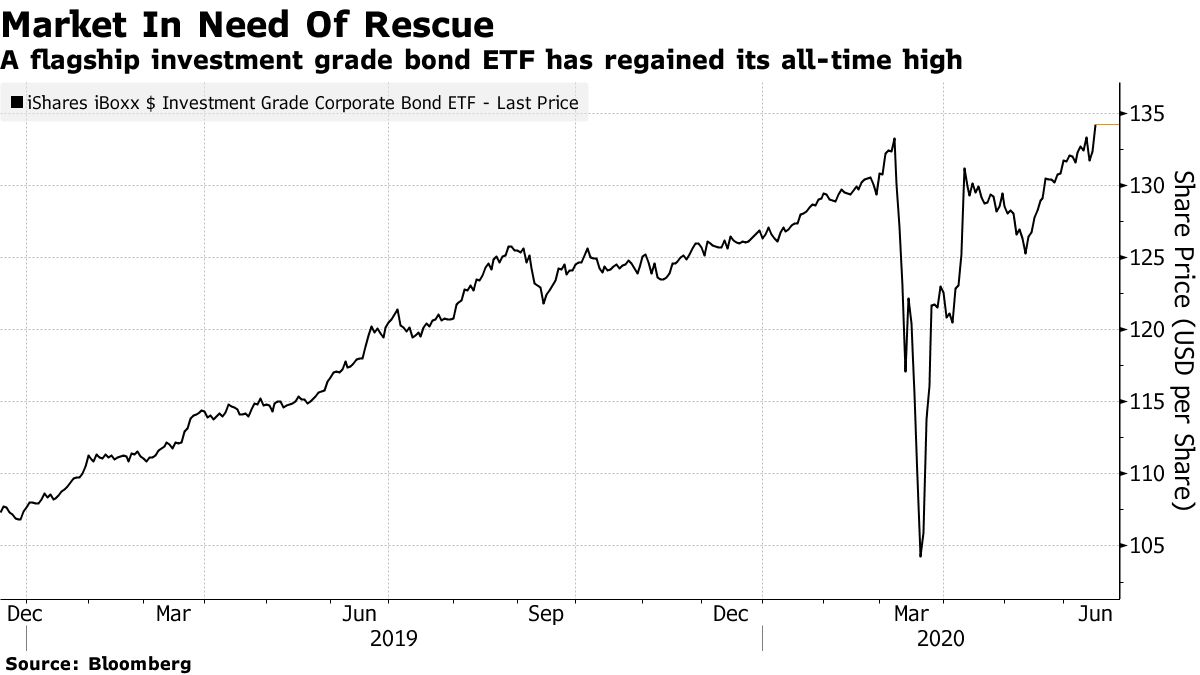

Fedが社債ETFではなく個別社債を購入すると発言したことで、米国投資適格社債ETFであるLQDは過去最高値を記録しました。

Fedはこの発表を、FOMCでVIXが跳ね上がって株価が大暴落した直後に行ったわけですが、それはFedの2つの使命が雇用の最大化と物価の安定ではなく、ゾンビ企業の最大化と株価の安定であることを示しているといえるでしょう。

最も低い投資適格グレードであるBAAの社債の利回りは、過去最低基準を記録しました。

社債と国債のスプレッドを見ると、数年前よりは高いですが、オバマ政権のどの時期よりも低いです。

こうした社債市場の状況を鑑みるに、Fedが全力を挙げて社債市場を救済する正当な理由を探すほうが難しく、このままいくとFedが株価の安定(笑)のために株を買わないという選択肢がますますなくなっていくことでしょう。

Fedは実際には何を救っているのか

Fedが実際に救っているものとは、株アプリを使って給付金で株を買ってギャンブルをしている個人投資家たちです。

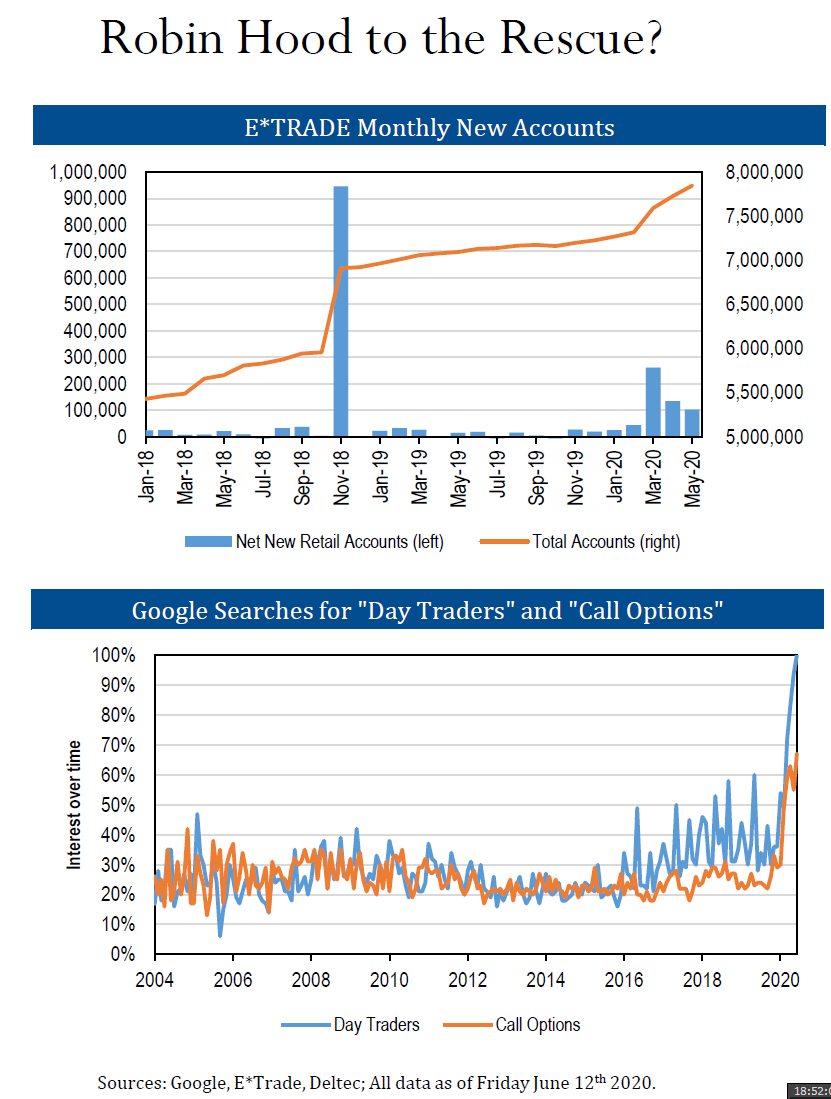

Robin Hoodは手数料無料の株アプリで、口座開設数が爆増しています。

また、メディアがコールオプション(株価が一定の値より値上がりすると利益を得る金融商品)を紹介したことで、使い方の検索数が増えていることが分かります。

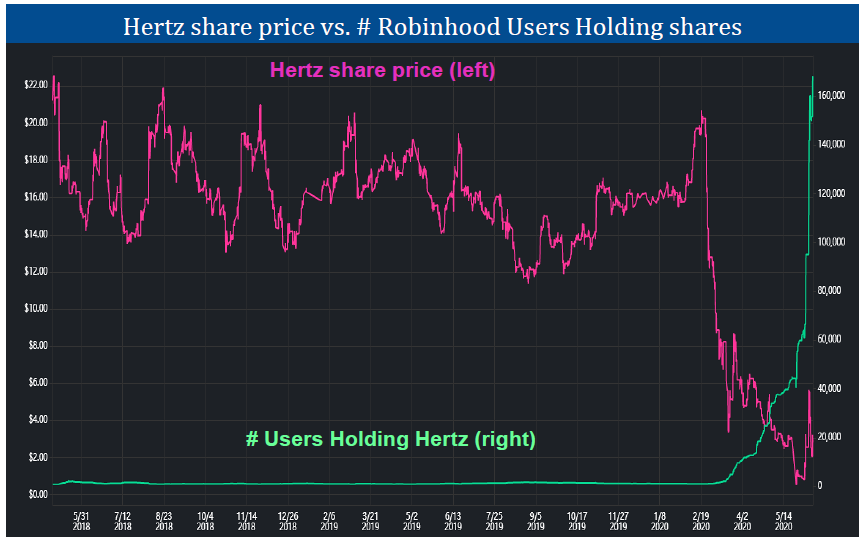

Herzは先月破産したレンタルカーの会社ですが、株価が値下がりするにつれて株主数が爆増していることが分かります。

レナウンと同じで完全にマネーゲームの様相を呈しています。

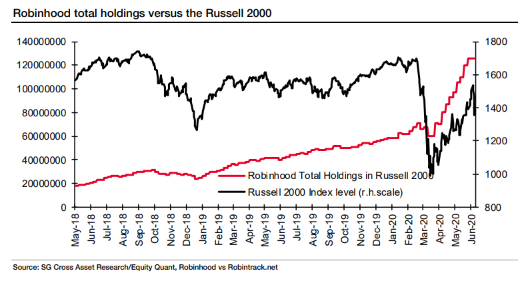

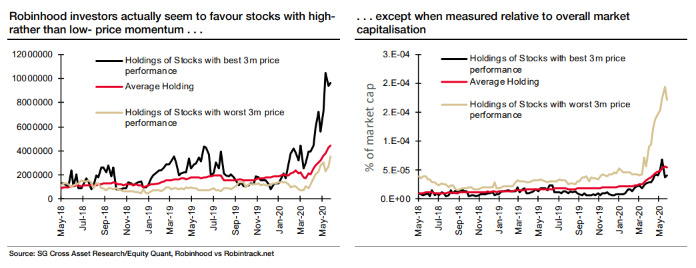

金余り相場で個人投資家が値上がり率やみんなが買っている株を見て、イナゴを繰り返した結果、自己実現的に個人投資家に人気の銘柄が上昇し、S&P500やヘッジファンドの保有銘柄のパフォーマンスを上回るまでになりました。

彼らはイナゴのプロなので、セクターを乗り移るタイミングも完璧です。

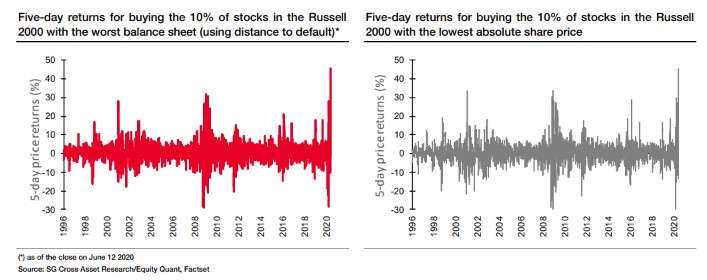

イナゴ投資家がバランスシートが悪い株や過去のリターンが悪い株、低位株に引き寄せられるのは、古今東西同じようです。

イナゴ投資家がこうした株に集まった結果、リターンがよくなるという謎の現象が発生しています。

イナゴ投資家にはファンダメンタルズは分からないので、何となく上がっている株に投資するのが結果的には正当化されています。

The Fed Will Rue This Mistake. Meantime, Be Merry

予想される結末

過剰流動性と個人投資家主導のバブルという構図は、ドットコム・バブルと同じです。

恐らくはFedが何かにつけて流動性を供給するたびにファンダメンタルズから乖離して株価が上昇し、いつかは崩壊することでしょう。そもそもバブルを発生させなければそれが崩壊することもないわけですが。

本来、株式市場には、お金というリソースを適切に配分する機能があります。投機マネーによってそうした役割が失われれば、ゾンビ企業数の増加と併せて潜在成長率を押し下げる結果となることでしょう。

全員を救おうとすれば、全員が不幸になるということを分かってはいても、それを実行するのは大変困難であるようです。

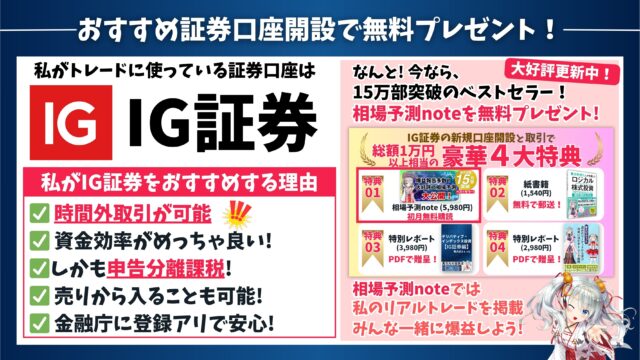

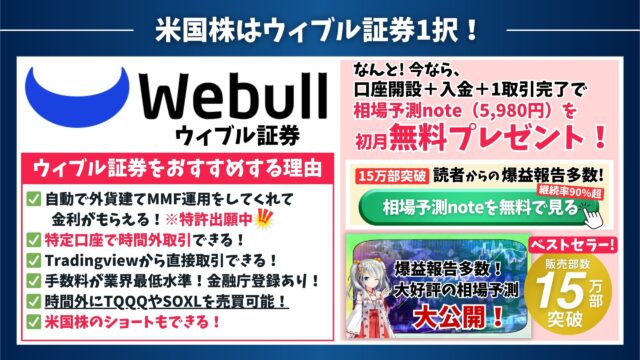

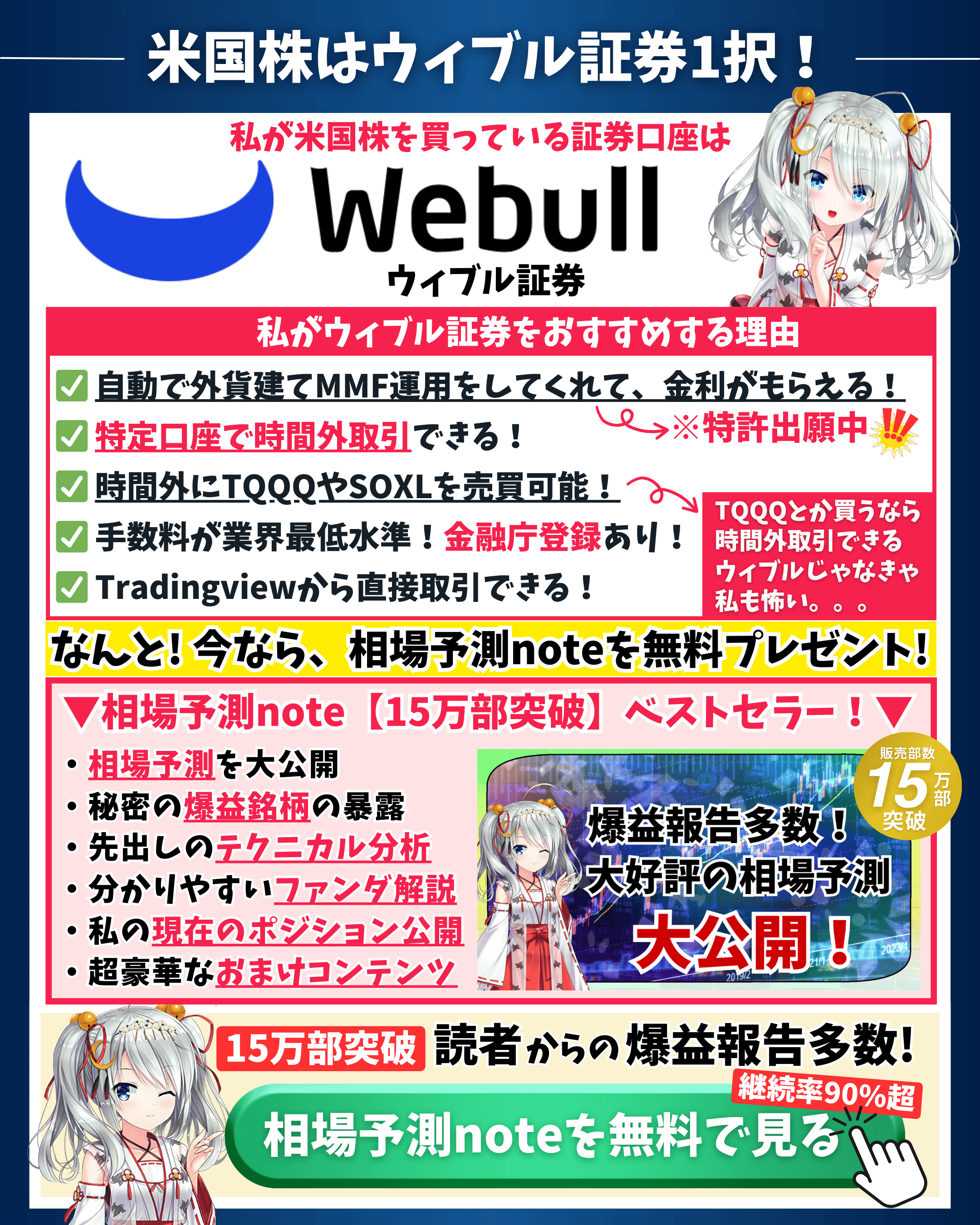

相場予測noteを無料お試しできるキャンペーン!

- 相場当てまくりの相場予測noteを無料で読める!

- 秘密の爆益銘柄を無料でチェックできる!

- 紙書籍が郵送されてくる!

- 総額1万円相当を無料でプレゼント!

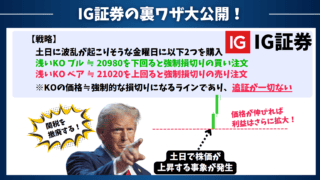

超豪華な特別キャンペーンをIG証券様が実現してくれました!

- 私の相場予測を無料で読める!

- 総額1万円相当のプレゼントを無料でゲットできる!

IG証券でしか取り扱っていない投資対象が山ほど存在するため、私のように幅広い投資対象へ投資するなら必須の口座ですね!私自身もIG証券を利用しています!

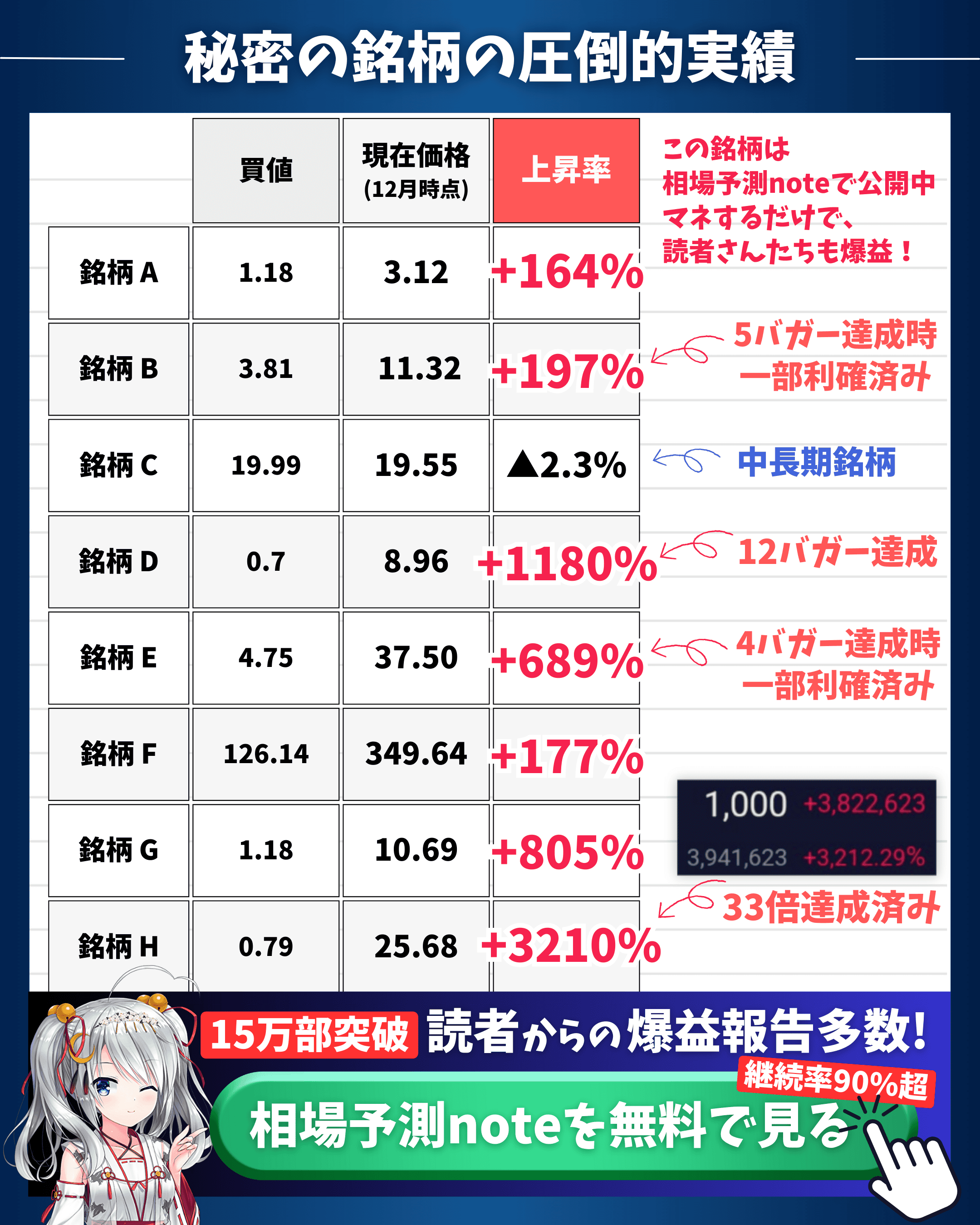

秘密の爆益銘柄がヤバい!

30倍超えの銘柄もある!

ブログの記事は全て無料で読めますが、相場予測noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ