東大グレアムです。

以下の記事で、低金利環境下での株式+債券のバランス型運用についての問題点を提示しましたが、解決策までは示していませんでした。

・株式+債券のバランス型運用は、株式100%よりも期待リターンは低下するものの、株式と債券の逆相関を前提に、リスクリターン比率を改善する目的で実施されている。

・低金利環境下では、リスクオフ時に株式と債券の相関係数が高まるため、バランス型運用は困難になった。

この記事に対して、以下のようなコメントをいただきました。

債券も株式もREITもコモディティ(主に金)も下がる状況であれば、あんまり逆相関は期待できないかなぁというのが正直な感想ですね。

長期金利が恒常的に1%台を割る環境だと債券のアップサイドも限られますしね。

(この限られる、というのはマイナス金利環境に突入しないことが前提です。)

BNDやAGGは米国10年債の金利が2%台ではまだ安全マージンがありました。

ポートフォリオの一部に2018年の年央頃にBNDを組み入れていて、この頃に購入した債券ETFであればギリギリクッションの役割を果たしました。しかし、昨今の0.5%~0.75%程度の低金利環境下では債券の代わりに配当貴族のような長きにわたって株主に配当を支払ってきた優良株式が債券の代わりになっていくんでしょうね。

(以下は永遠の米国株に強気なシーゲル教授の発言のため割り引いて考える必要はありますが)

> Professor Siegel: We’re going to get the cuts in dividends, but they’re not permanent. They should be restored. They should be strongly restored. And, one of the important things, if we’re looking forward to moderate inflation results from all this liquidity once we get back. You know, people buy stocks because the dividends go up with inflation, you don’t even need real growth. They come up because the selling price for what you’re selling has demand and strong. You can match that with a fixed income unless you’re buying tips, which of course have negative yields. There’s no way that you can compensate for that, that inflation on fixed income, you know, going forward.

> So, again, you know, four years in the 1950s and 60s, that’s what people bought, dividend paying U.S. stocks, some of the greatest bull markets we’ve had after a long period of very low interest rates such as we were experiencing. Now, those stocks did very, very well. You know, in many ways, the feeling I have is very much like near the end of World War I, where we had a lot of buildup of debt, a lot of liquidity, a lot of repressed demand. People couldn’t buy things rationing the war. And then when it was over, we had a spending boom. And stocks were definitely the beneficiaries of that. And I see that going forward. So, yeah, I think that type of investing will do well.

(https://www.wisdomtree.com/multimedia/podcasts/professor-siegel-on-the-markets-april-13-2020 のConference Call Transcriptから引用)

上記のコメントに対する私の回答です。

私もシーゲル教授の記事は読みました。

“債券の代わりに配当貴族のような長きにわたって株主に配当を支払ってきた優良株式が債券の代わりになっていく”

⇒その通りだと思います。https://www.investopedia.com/terms/f/factor-investing.asp

債券の代わりになる株を探そうとすると、連続増配実績があり、

High Quality, Low Volatilityな株式を探す必要がありますね。

スマートベータ系のETFも考えましたが、経費率が高かったり資産総額・出来高が少なかったりするものが多い印象です。

VIGは経費率が低く、資産総額も十分にあり、連続増配で財務面の選定も入っているので、個別株をピックアップする手間を考えるとこれで良いかなと思いますね。

このブログの読者には賢明なる投資家の方々が多くいらっしゃるので、コメント欄も勉強になるという意見もありますね!

ブログの内容もさることながらコメント欄がさらに勉強になりますね。

素晴らしいです。

ご教授ありがとうございます。

今回の記事では、債券ETFであるBNDの代わりにVIGを用いた場合に、どの程度の影響があるかどうかを検証したいと思います。

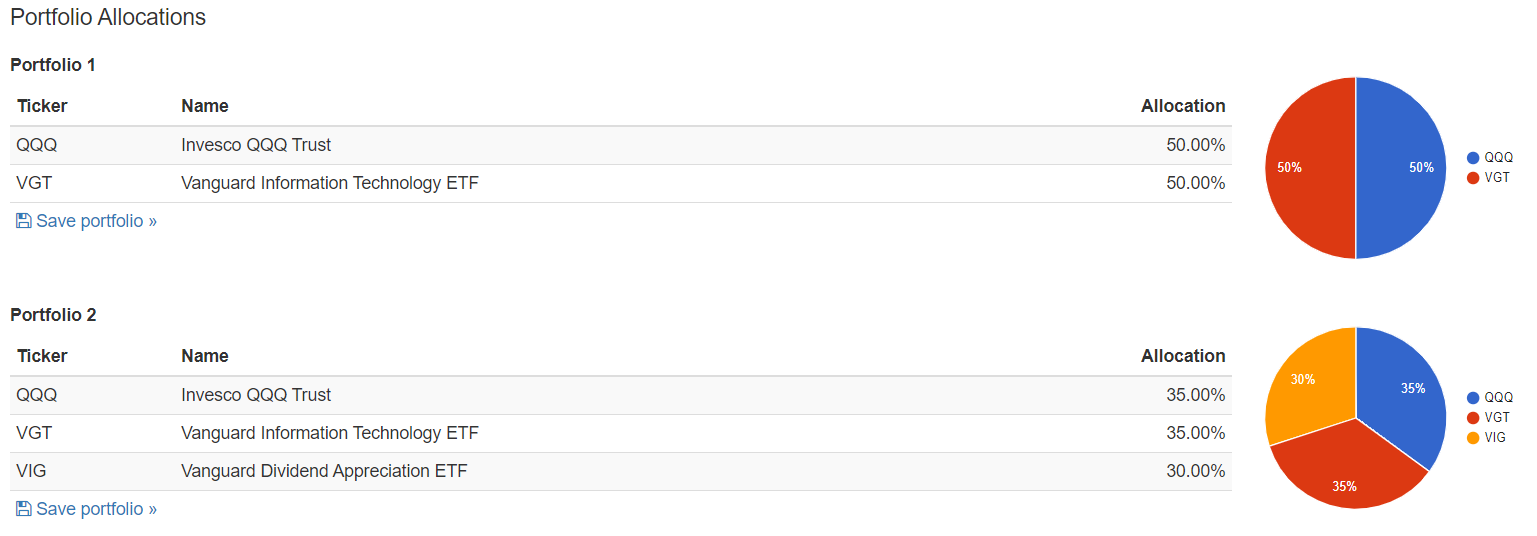

QQQ/VGTとVIGを組み合わせるアイデアは以下の記事でも紹介されていますね。

https://selfinvest.net/2020/05/09/new-proposal-easy-balance-investment-with-3-etfs-portfolio/

用いるツールはPortfolio Visualizerです。

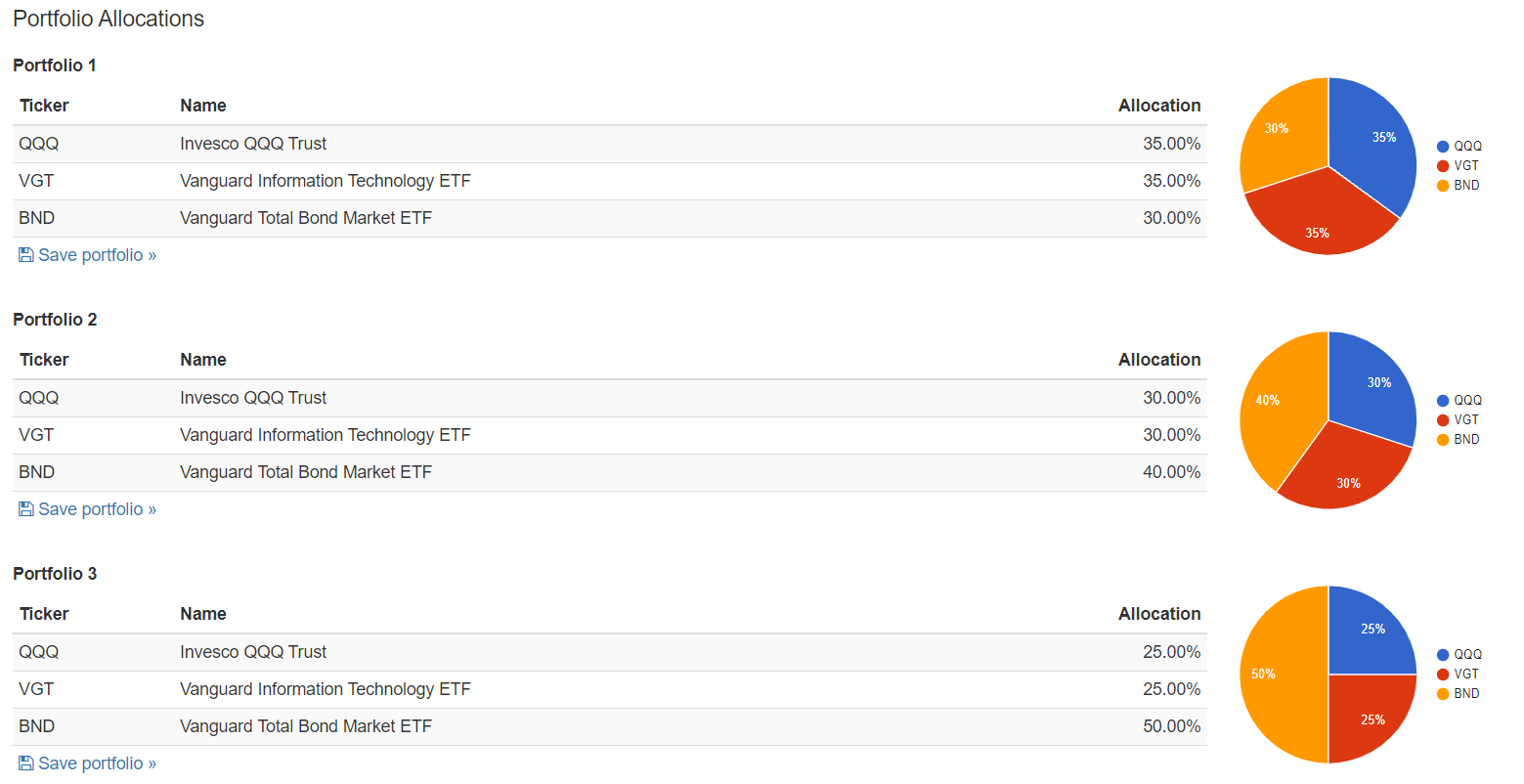

比較元のポートフォリオ

ハイテク+債券ポートフォリオ

ハイテクETFはQQQとVGTと半分づつ、債券ETFはBNDを用います。

株式7割+債券3割、株式6割+債券4割、株式5割+債券5割の3パターンを検証します。

ハイテク+連続増配ポートフォリオ

ハイテクETFはQQQとVGTと半分づつ、連続増配ETFはVIGを用います。

ハイテク7割+連続増配3割、ハイテク6割+連続増配4割、ハイテク5割+連続増配5割の3パターンを検証します。

検証

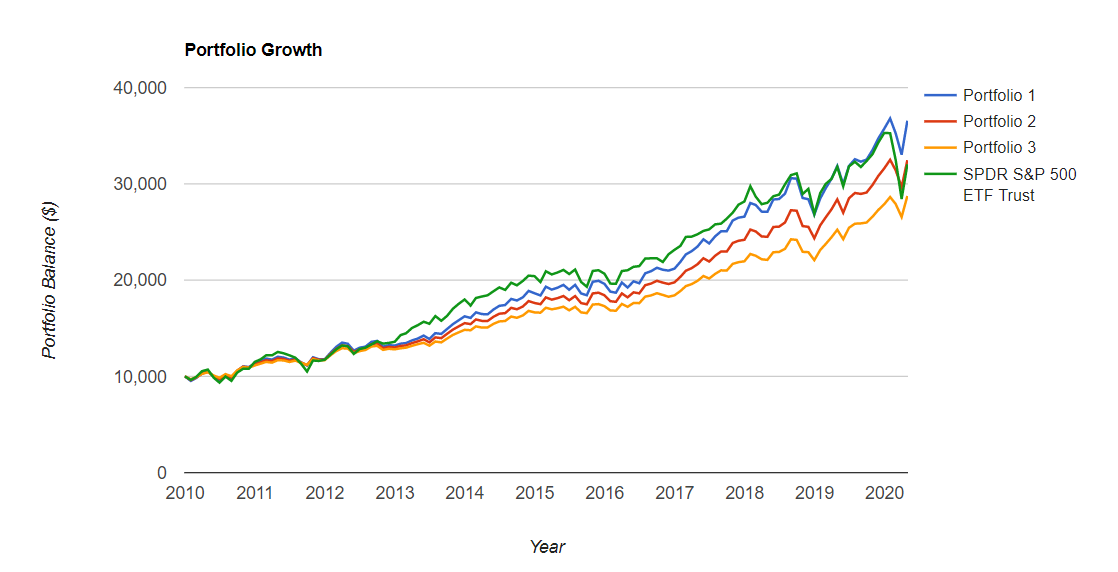

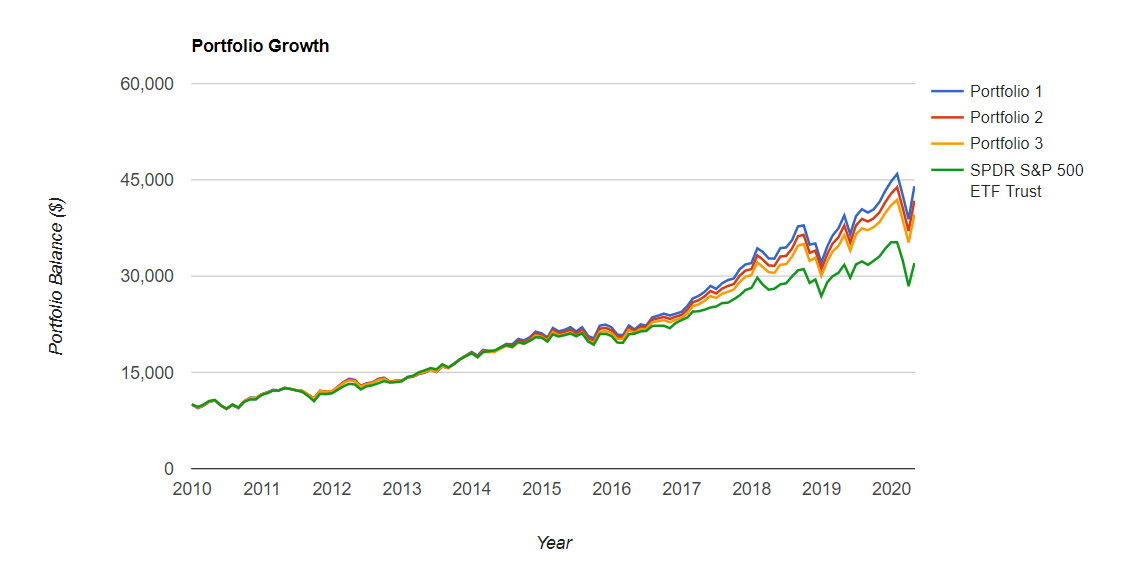

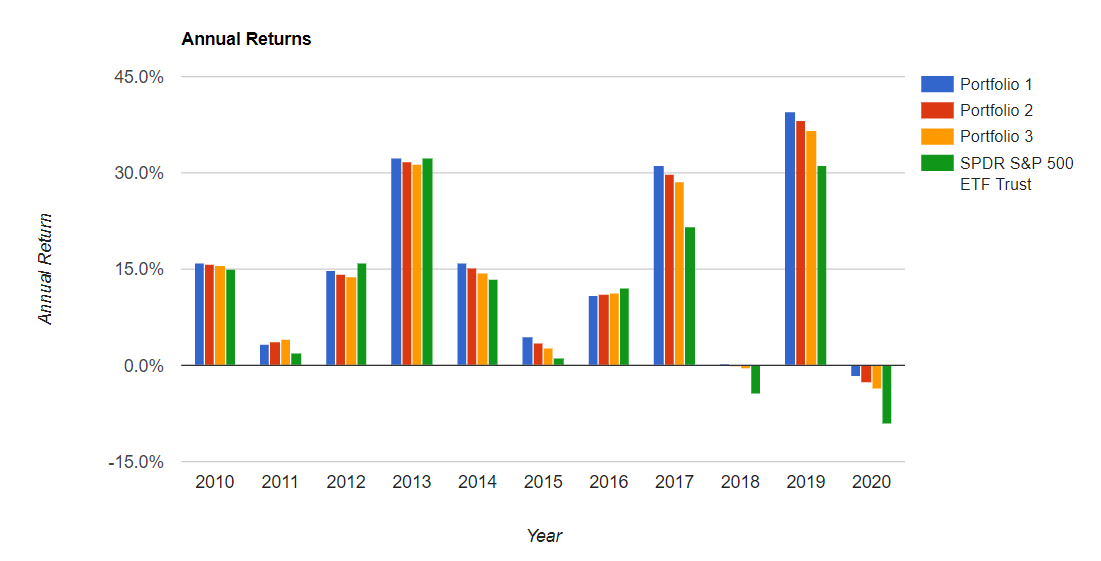

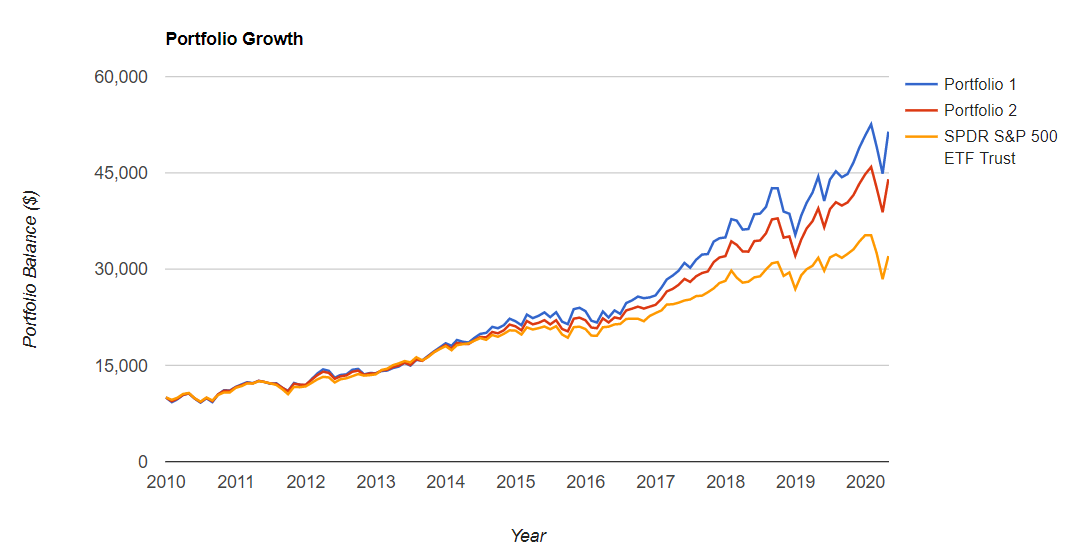

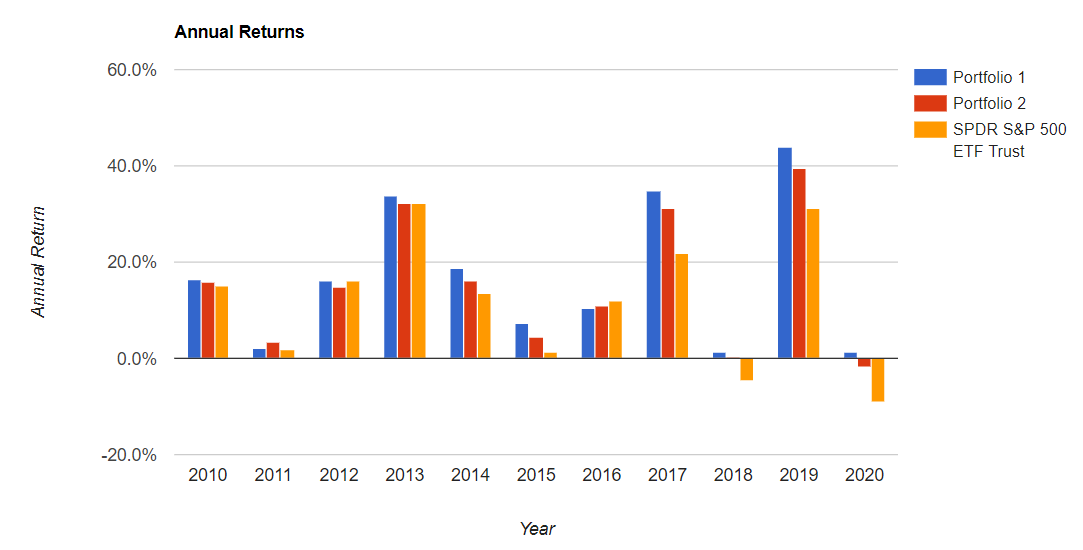

期間は2010年1月~2020年4月までとしました(よってコロナショックの暴落期間も入っています)。

ベンチマークはS&P500連動ETFのSPYです。

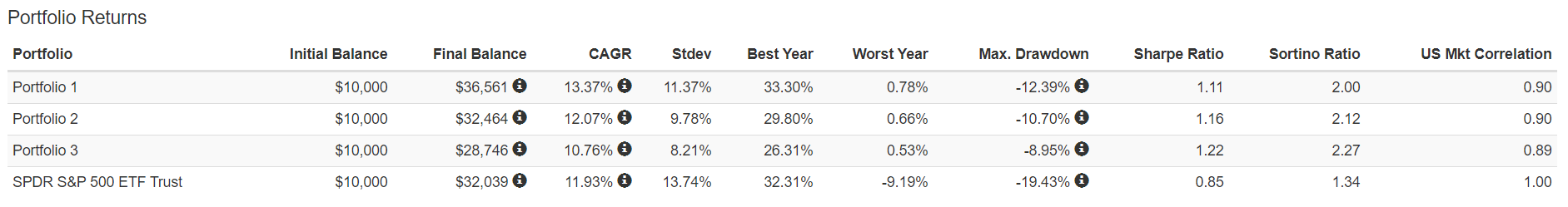

ハイテク+債券ポートフォリオ

ポートフォリオ構成

リターン

年次リターン

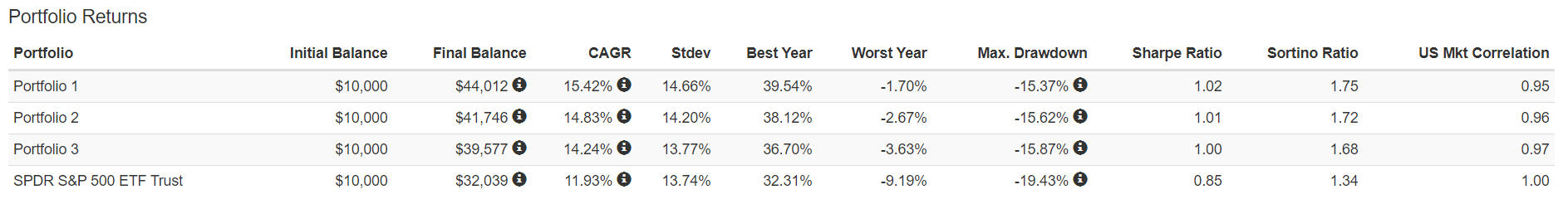

ハイテク+連続増配ポートフォリオ

ポートフォリオ構成

リターン

年次リターン

用語の解説

今までの記事でもシャープレシオとか普通に使っていましたが、よくよく考えれば知らない人もいそうだと思ったので、この機会に説明しておくことにしました。

知っている人は飛ばしてください。

CAGR

Compound annual growth rate (CAGR、年間平均成長率)とは、指定した期間の成長率の1年あたりの幾何平均のことです。

は最初の資産額、 は最後の資産額、 は運用期間です。

一方で、一般的な”平均”である算術平均(AMR)は、年次リターンを運用期間で割ります。

しかし、最初の資産額に算術平均を3回かけても、毎年の年次リターンが同じでない限り、最後の資産額にはなりません。

よって、ポートフォリオの1年あたりの成長を測るには、算術平均ではなく幾何平均を用いるのです。

数字が大きいほうが望ましいです。

Stdev

標準偏差です。

| = | 標準偏差 | |

| = | 母数 | |

| = | 各変数の値 | |

| = | 平均 |

データのばらつきを示すもので、数字が小さいほうが安定したリターンが得られるため、望ましいです。

Max.Drawdown

運用期間中の最大下落率です。

小さいほうが下落に強いため、望ましいです。

Sharpe Ratio

はアセットのリターン、 はリスクフリーのリターン(米国債など)、 はリスクフリーのリターンに対するアセットの超過リターン、 はアセットの超過リターンの標準偏差です。

これは投資効率の評価指標で、どの程度のリスクをとってリターンを得られるかを示しています。

数字が大きいほうが投資効率が良いことを意味するため、望ましいです。

Sortino Ratio

,

はアセットのリターン、 はリスクフリーのリターン、 は下方リスクを表しています。

シャープレシオと似ていますが、相場が上方に振れた時の影響は計算から除外し、下方に乱調した時だけをリスクとみなすのが特徴となっています。

シャープレシオだけでは分からない下方リスクの抑制度合いを判断する場合に使われ、通常、この数値が大きいほど下落局面に強いことを示します。

US Mkt correlation

市場平均との相関係数です。-1以上1以下の値をとります。

相関係数が正のとき確率変数には正の相関が、負のとき確率変数には負の相関があるといいます。また相関係数が0のとき確率変数は無相関であるといいます。

SPYは市場自身をベンチマーク指数としているため、相関係数は1になっていますね。

ハイテク5割債券5割のポートフォリオも、市場平均との相関係数が0.89と9割近い値になっています。

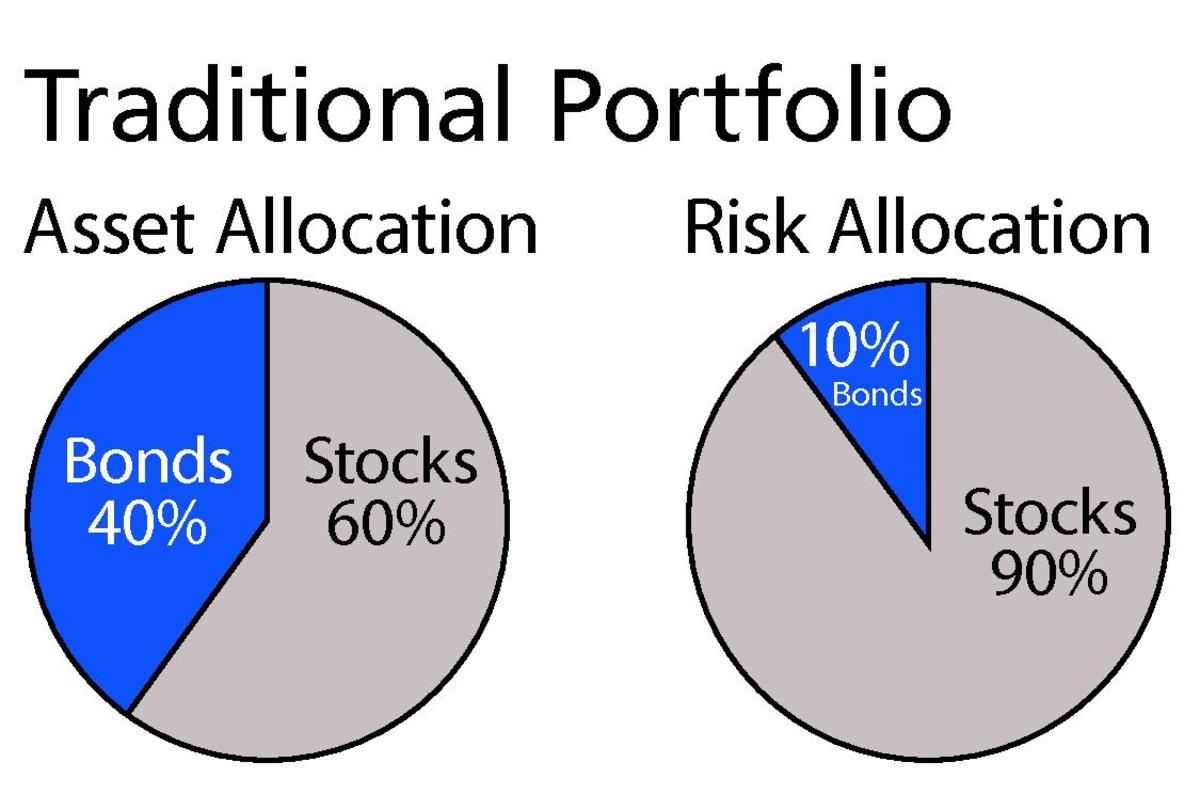

これは、株式と債券の組み込み比率が同じ場合でも、株式のほうが変動(ボラティリティ)が大きいため、ポートフォリオ全体への変動の寄与率は、株式が大半を占めることになるということです(以下の図)。

アセットの比重ではなく、リスクベースの寄与率を揃えようとする考え方がリスクパリティです。やや脱線するので、この説明は別の機会にします。

(Wikipediaより適当に抜粋、追記しました)

WikipediaのLaTeXをWordPressに貼ると見た目が変になりますね・・・

やり方分かったら後で修正します。

検証結果

CAGR

ハイテク5割+債券5割のポートフォリオのCAGRはSPYに負けています。

しかし、ハイテク6割+債券4割のポートフォリオではSPYにぎりぎり勝っており、殆ど上昇に寄与していない債券をこれだけ組み込んでもSPYと張り合っていることを考えると、近年のハイテクの伸びが大きいことが分かりますね。

比較結果はハイテク+債券ポートフォリオ<<ハイテク+連続増配ポートフォリオとなっています。

債券よりも株式の方がリターンが高いのは当たり前ではありますね。

Stdev

比較結果はハイテク+債券ポートフォリオ>>ハイテク+連続増配ポートフォリオとなっています(数字が小さい)。

大きな下落時を除いては株式と債券の逆相関が機能しているため、標準偏差はハイテク+債券ポートフォリオの方が強いですね。

Max.Drawdown

比較結果はハイテク+債券ポートフォリオ>>ハイテク+連続増配ポートフォリオとなっています(数字が小さい)。

Sharpe Ratio

比較結果はハイテク+債券ポートフォリオ>ハイテク+連続増配ポートフォリオとなっています。

とはいえ思ったよりも変わらないですね。

Sortino Ratio

比較結果はハイテク+債券ポートフォリオ>ハイテク+連続増配ポートフォリオとなっています。

やはり過去の検証結果を見る限りでは、債券は下落局面では強いようです。

しかし、債券利回りは非常に低くなっており、マイナス金利の深堀をしない限りは債券価格の上昇余地はもはやないのではないかと考えられます。

Fedはマイナス金利はデメリットが大きいため導入しない方針であることを明言しています。とはいえ、コロコロ方針が変わる人たちなのであまり信用はできないでしょう。最大の皮肉は、そんな人たちが過去に日本のマイナス金利の導入を推進していたことですが。

仮にFedがマイナス金利の深堀をする場合でも、僅かなキャピタルゲインの余地は残りますがインカムゲインが消失するため、年金機構など、規定上債券を組み込まざるを得ない機関投資家を除いては、債券の保有意義は無くなります。

よって、過去10年と同じ役割を、今後も債券が担うことができるかは疑問といえるでしょう。

連続増配株の方が、よりキャピタルゲインを狙えることもあり、コロナショック以降は、債券の代わりに連続増配株を用いた方がよいと考えられるでしょう。

ハイテク100%との比較

結果を見て気になったのが、ハイテク+連続増配ポートフォリオでハイテクの割合が多いほうがSortino Ratioが高くなっていることです。

あれ?

というわけで、ハイテク100%も比較対象に追加してみました。

ポートフォリオ構成

リターン

年次リターン

再度検証結果

ハイテク100%ポートフォリオのリターンが大きいのは自明なので、Sortino RatioとMax.Drowdownだけ見ます。

Sortino Ratioは、以下の通りとなっています。

ハイテク100%ポートフォリオ:1.8

ハイテク70%+連続増配ポートフォリオ30%:1.75

ハイテク100%のが下落局面に強いのか・・・

ハイテクは暴落します。

ハイテクはディフェンシブ!!

ただ、VIGを入れたほうがMax.Drowdownは抑えられているので、下落幅の絶対値で見た場合にはVIGはやはりディフェンシブであるようです。

ハイテクのリターンが大きすぎて、Shape ratioやSortino Ratioが大きくなってしまうということですね。

まとめ

■過去リターン検証の結果

・ハイテク+債券とハイテク+連続増配の比較

下方リスクへの強さを測る指標のSortino Ratioを比較すると、ハイテク+債券ポートフォリオは依然として強い。

・ハイテク100%とハイテク+連続増配の比較

Max.Drowdownの絶対値を見ると、VIGを組み込んだほうがディフェンシブに思えるが、ハイテク100%の方がSortino Ratioが高いこともあり、好みの領域かもしれない。

■コロナショック以後

債券利回りの極端な低下により、債券価格の上昇余地はほとんどないことから、債券の代わりに連続増配株を用いたほうが良いと考えられる。

おまけ

ちなみに、QQQ/VGT/VIG/SPYの全てで、マイクロソフトが組み込み比率1位なんですよね。

つまり、マイクロソフトはハイテクグロースかつ連続増配でディフェンシブで時価総額1位・・・強い。

末尾の駄文

頭と尻尾はくれてやれ。

この格言通り、東大ぱふぇっとが勝手に末尾に駄文を追加しています。

やはりマイクロソフトは神。

言うまでもないかもしれないですが一応解説を加えておきますが、この記事は以下の2つの観点で書かれています。

- 過去の分析

データをごちゃごちゃいじるだけなら誰にでも出来ますね。知識バカにならないように気をつけようね!ちなみに念の為に申し上げておきますが、知恵ある東大グレアムが行った過去データ分析は、知識バカの分析()よりも遥かにレベルが高いわけですが…。 - 未来の予測

知恵とかそういうのが必要!

一方で、東大ぱふぇっとの記事は感覚的に分かりやすい表現を多用しています。

https://selfinvest.net/2020/05/09/new-proposal-easy-balance-investment-with-3-etfs-portfolio/

適当でフランクな記事を私が書いて、面倒くさそう真面目で丁寧な記事は東大グレアムに丸投げ代わりに執筆してもらうという、超絶怠惰な適材適所な思考回路をもとにしたブログです!!

本音がだだ漏れだけど…?

・・・。

詳細な説明ではなく簡潔な説明が良い方の場合は以下記事も合わせてご覧くださいね!(2人で書くことにより様々な需要にお応えするブログ)

https://selfinvest.net/2020/05/09/new-proposal-easy-balance-investment-with-3-etfs-portfolio/

東大グレアムの記事がもっと欲しい人は、下の投票ボタンを猛プッシュするんだ!!

東大ぱふぇっとの記事を読みたい方も、猛プッシュするんだ!!

どちらも読みたくない方は…なんでこの文章を読んでいるんだ?(哲学)

相場予測noteとFX noteを無料お試しできるキャンペーン!

超豪華な特別キャンペーンをウィブル証券様が実現してくれました!

✅特定口座で時間外取引が可能(楽天SBIではできない)

✅取り扱っている銘柄がダントツで多い!(楽天SBIは少ない)

✅手数料が圧倒的に安い(楽天SBIは高い)

✅米国株のショートができる(楽天SBIではできない)

私のように投資するなら必須の口座ですね!私自身もウィブル証券を利用しています!

さらに・・・

ウィブル証券だけできる強み

✅外貨建てMMFでの自動運用がある

→待機資金を自動的に運用してくれて、米ドル金利をゲットできる。

特許出願中なので、他社には真似できない!!

→運用額が大きくて待機資金が大きい人ほど、ウィブル証券が有利になる。

そしてなんと、私のブログ限定コラボで相場予測noteとFX noteの無料クーポンをゲットできます!

ブログの記事は全て無料で読めますが、相場予測noteとFX noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

は最初の資産額、

は最初の資産額、 は最後の資産額、

は最後の資産額、

![S_a = \frac{E[R_a-R_b]}{\sigma_a} = \frac{E[R_a-R_b]}{\sqrt{\mathrm{var}[R_a-R_b]}},](https://wikimedia.org/api/rest_v1/media/math/render/svg/e4e9275387f0d8268289e152b3da43671aae171c)

![E[R_a-R_b]](https://wikimedia.org/api/rest_v1/media/math/render/svg/aa08600a0263abb71ca7bbc7c0c2bfc8412d20c8)

はアセットのリターン、

はアセットのリターン、 はリスクフリーのリターン、

はリスクフリーのリターン、

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ