東大ぱふぇっとです。

先日はアセット・アロケーションについて書きました。

現金をアセット・アロケーションに入れないのですか?と言った質問を受けました。

一般的には現金をアセット・アロケーションに加えるべきでしょう。

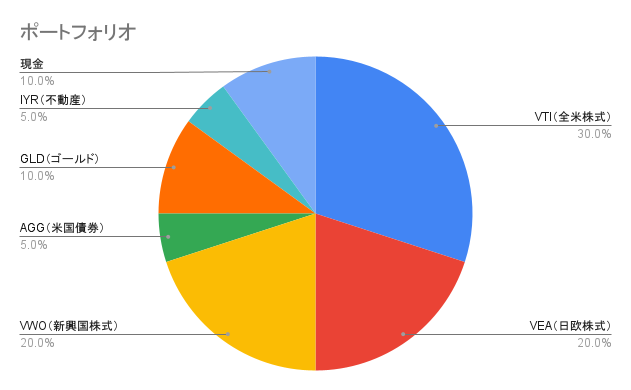

私の場合は株式・不動産・ゴールドに対してレバレッジを掛けており、負債状態なんですよね。円グラフは100%を表現するグラフなので、負債を入れることはできないので抜いた感じですね。

現金比率の考え方

現金比率を考える上で、以下の3パターンがあると考えています。(4パターンかな?)

人それぞれの投資方針によって、現金比率への考え方が根本的に異なる点には留意しましょう。

①堅実投資勢

フルインベストでもなく、レバレッジを掛けているわけでもない。このような方は現金をアセット・アロケーションに組み込むべきでしょう。

WealthNavi的に組むのであれば以下のような感じですね。

上記のグラフはアセット・アロケーションの厳密な定義に従っていません。

ライオンやトラと並んで『動物』なるものが闊歩している状態です。よく分からなかったら以下記事を読むと良いでしょう。

アセット・アロケーションの厳密な定義に従うと以下のようになります。

ゴールドじゃなくて貴金属にすべきだったかも。厳密な定義は面倒くさいですね。正直言って1つ目のグラフのほうが分かりやすいと思うので、言葉の厳密な定義は理解しておきつつも実用の上では1つ目のグラフを採用してしまって良いと思います。

もう一つの考え方もありますね。現金は神なので現金だけは更に上位で分けてしまうのも手です。

現金:資産運用に用いる資金の比率を最初に決めてしまっておいて、資産運用に用いる資金の中で株やゴールドを買うのも分かりやすいかもしれません。

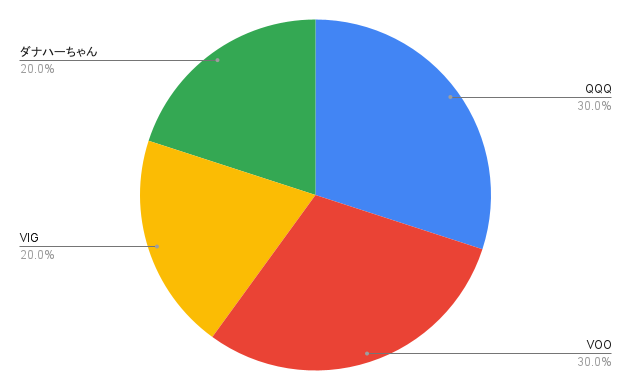

②フルインベストメント勢

長期で見れば株式のリターンが最も良いなら、余ったお金は全て株で良いという思想の持ち主ですね。この場合は株式+生活防衛資金というアセット・アロケーションになります。

いちいち株式と現金の比率を意識すると言うよりは、生活防衛資金を除いて株式にフルインベストメントしていると考えた方が分かりやすいでしょう。

↑みたいにいちいち現金を組み込むのは面倒。

↓みたいに生活防衛資金は除外してフルインベストメントしてると考えた方が楽。

現金と資産運用に用いる資金の比率を最初に決めておく的な考え方でも良さそうです。

③レバレッジ勢

レバレッジを掛けている人は実質的には借金状態です。

レバレッジ勢の場合は、アセット・アロケーションにおける現金比率を考えるだけ無駄でしょう。

レバレッジ比率が200%なのであれば、円グラフが2個必要な気もします。そして負債を示す負の円グラフが1つ必要な気がしますね。アセット・アロケーションに現金を組み入れるという行為が概念レベルで存在しない気もしますね。

借金状態における現金比率の意味を考えるよりもレバレッジ比率や証拠金余力に気を配るべきですね。

ゆるふわレバレッジ勢?

最近はレバレッジをあまり理解せずにレバナスを買ったりしている人が散見されますね。

『レバナス50%、現金50%!現金比率は50%ある!!』みたいに言ってる人もいるのですが、レバレッジの意味を分かっているのか結構疑問ですね。

レバナスやレバレッジETFのように毎日n倍複利かつ経費率約1%な金融商品を保有しつつ、現金を持つのはあまり意味がわからないですね。

レバナス45%、現物NASDAQ50%、現金5%みたいな感じでレバレッジETFと現物株を組み合わせつつ、現金を生活費に充当するのは理解できます。ていうか資金運用効率の良い投資と言えるでしょう。レバレッジETFまとめnoteを読んでいる方は基本的にこのパターンかなと。

大量の現金&大量のレバレッジETFだけで現金比率を管理するのは…パット見での管理はしやすいですが、レバレッジETFのデメリット部分(毎日n倍複利/経費率の高さ)を強く受けてしまうのであまり良くないですね。

パット見での管理のしやすさは大切なのかもしれないですが、パット見での管理のしやすさを重視するような人はあまり数学が得意でない人が多そうですし、あんまレバレッジETFを使わないほうが良さそうな気もしますね…。

現金比率が~~とか言う前にレバレッジ比率を考えるようにしましょうね。現物株抜きの方がレバレッジ比率の計算がしやすいと言うなら…レバレッジやめたほうが良いんじゃないかな…。ただの掛け算と足し算ですよ…?

スプレッドシートでも配布した方が良いんかなぁ。…noteご購入してくださった方向けに作るか!

まとめ

- 現金比率についての考え方は投資方針によって異なる。

- 堅実な投資をしている人は現金比率を考えやすい。

- フルインベストメント勢は現金比率というよりも、生活防衛資金を除いてフルインベストメントしてると考えた方が楽。

- レバレッジ勢は現金比率という概念自体が怪しい。それよりレバレッジ比率を考えるべき。

- レバレッジETF+現金というポートフォリオはレバレッジ比率の管理はしやすいのかもしれないが…経費率と毎日n倍複利を考えると、現物株と合わせて持ったほうが効率が良い。

現金比率どうのこうの言いましたが、東大ぱふぇっとは8/6からナスダック100をショートしているので、借金どころか株を借りて売っている状態です。現金比率ってなに?もはや概念レベルで良くわからないです。デリバティブ・インデックス投資勢が気にするべきなのは現金比率ではなくてレバレッジ比率なのだ。

レバレッジETFは誰でも買えてしまうデリバティブ商品なことはもっとちゃんと広まってほしいなと思います。

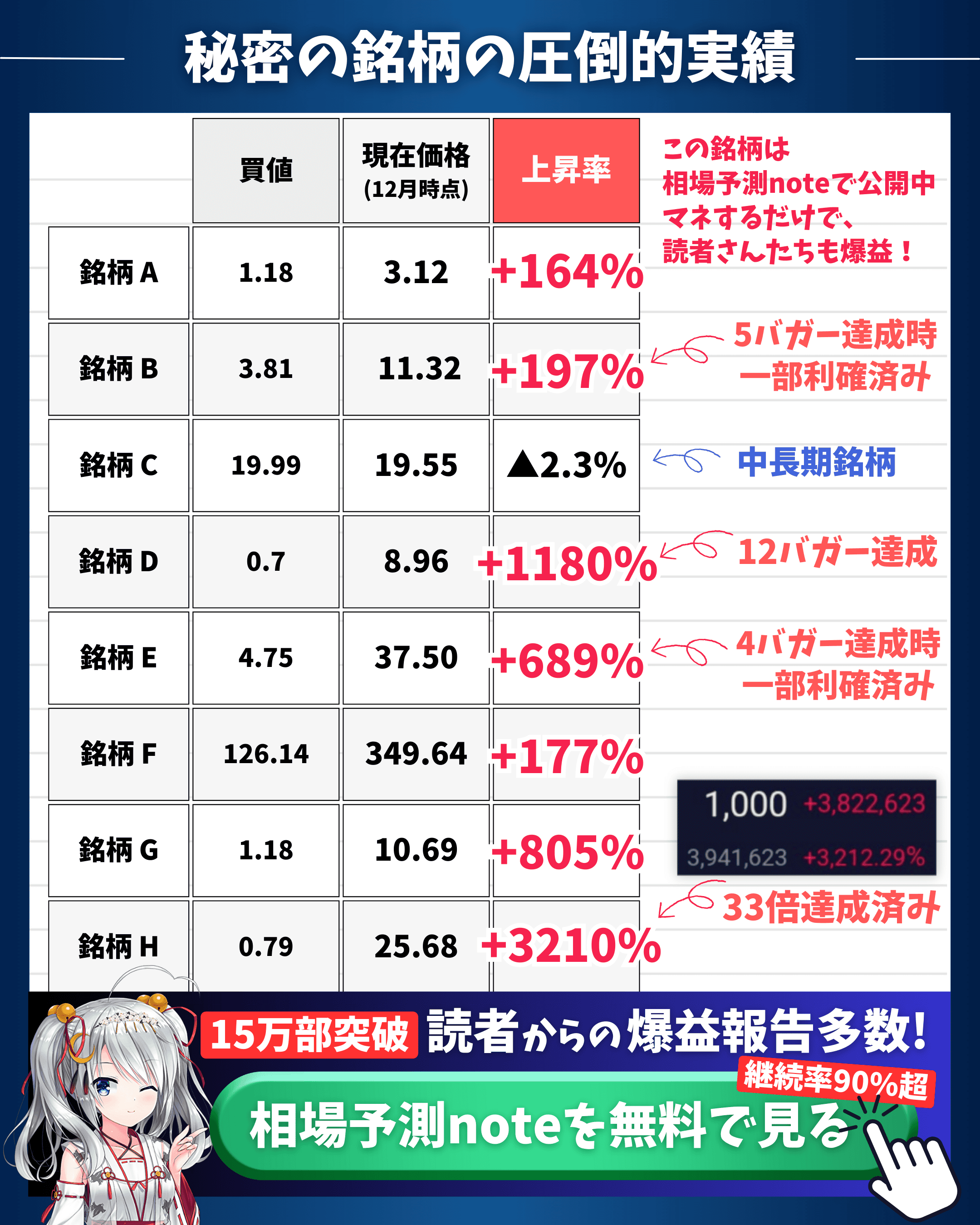

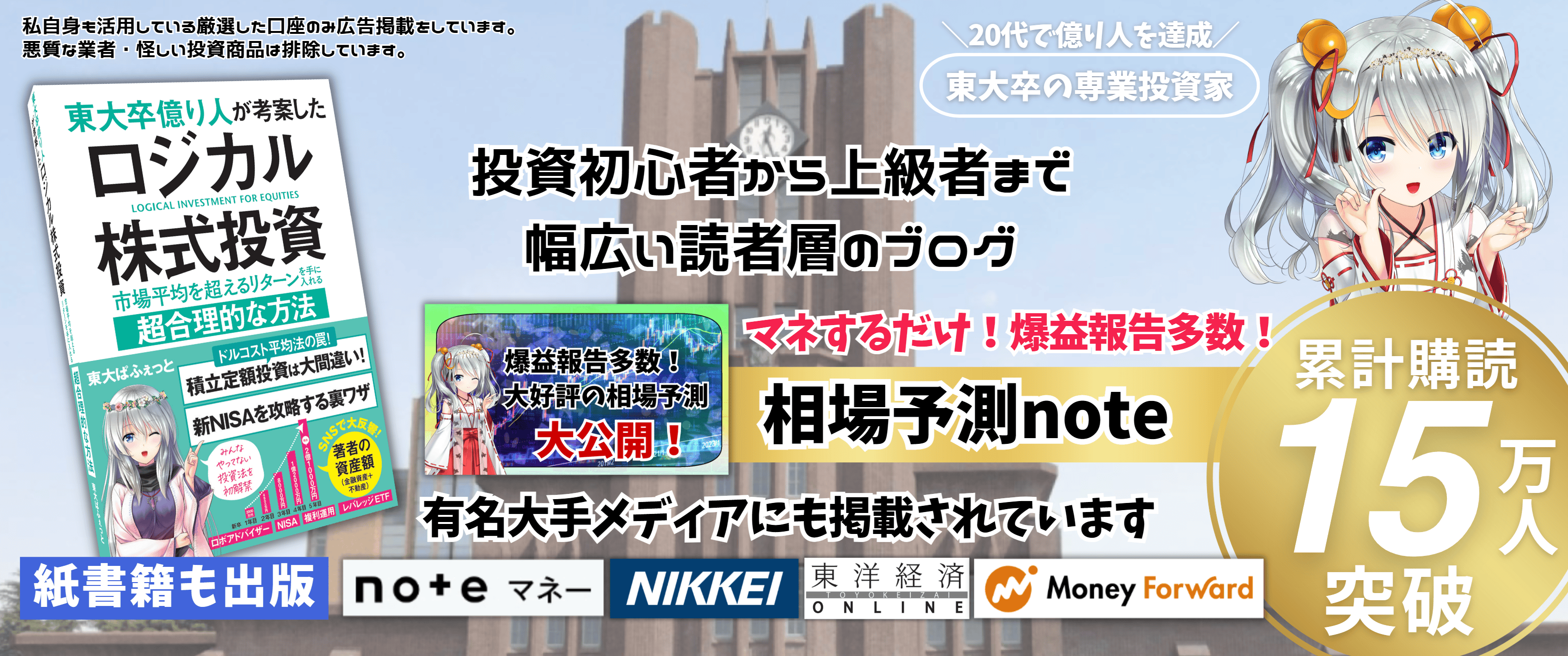

相場予測noteを無料お試しできるキャンペーン!

- 相場当てまくりの相場予測noteを無料で読める!

- 秘密の爆益銘柄を無料でチェックできる!

- 紙書籍が郵送されてくる!

- 総額1万円相当を無料でプレゼント!

超豪華な特別キャンペーンをIG証券様が実現してくれました!

- 私の相場予測を無料で読める!

- 総額1万円相当のプレゼントを無料でゲットできる!

IG証券でしか取り扱っていない投資対象が山ほど存在するため、私のように幅広い投資対象へ投資するなら必須の口座ですね!私自身もIG証券を利用しています!

秘密の爆益銘柄がヤバい!

30倍超えの銘柄もある!

ブログの記事は全て無料で読めますが、相場予測noteに関しては有料記事となっています。

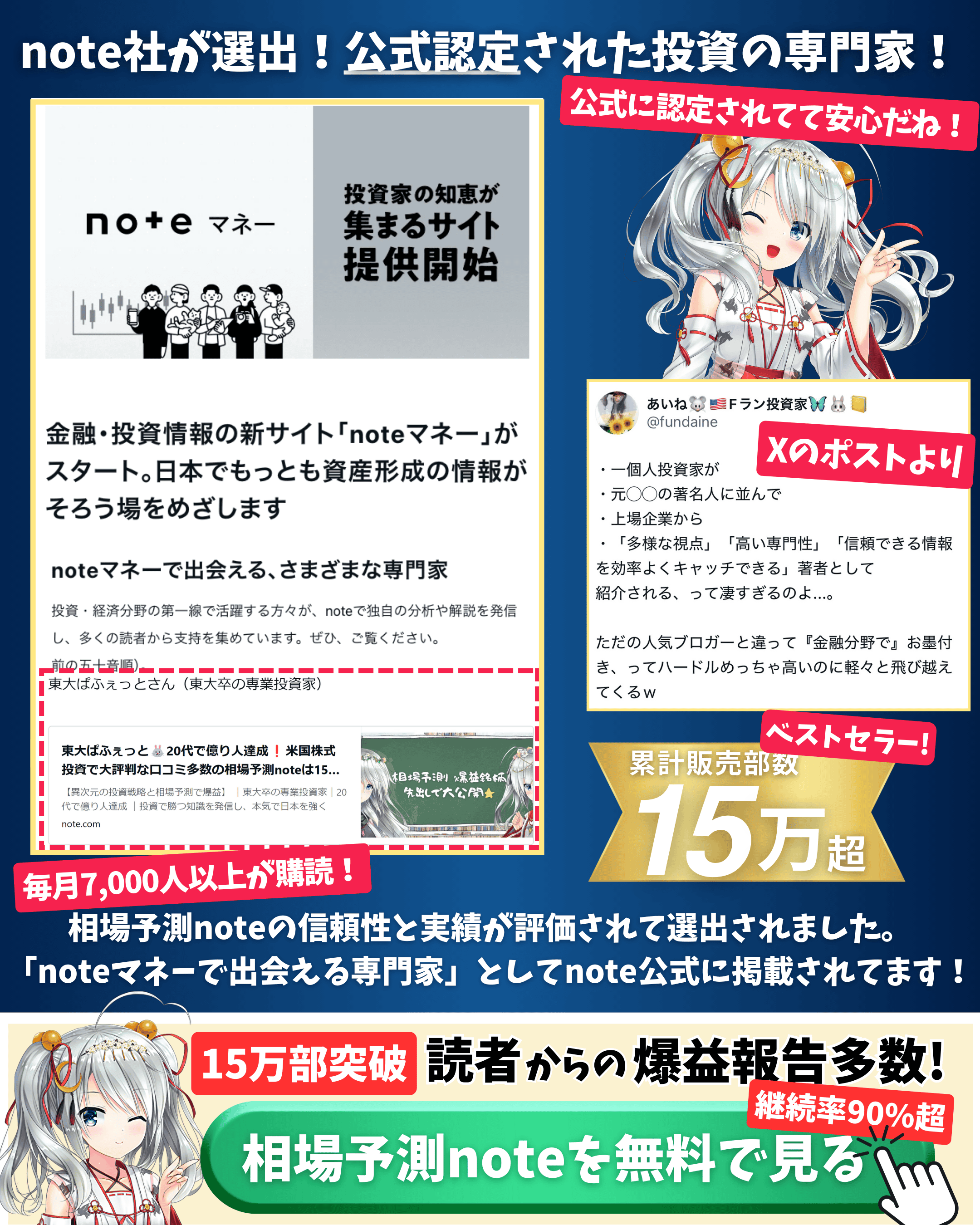

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ