東大グレアムです。

VIGの構成銘柄についての解説記事でWisdomTree U.S. Quality Dividend Growth Fund(DGRW)についての解説の要望がありましたので、配当に重点を置いたETFをまとめて記事にすることにしました。

そういえば、高配当・増配系米株ETFの中ではDGRWについては現時点では未だに触れていなかったと思います。DGRWについての解説記事も楽しみにしております。

各ETFの概要

各ETFの概要については、各ETFのホームページ或いはETF.comを確認するとよいでしょう。

ETFの構成基準

一概に配当を重視するETFと言っても、それぞれのETFが重視する要素・株式の構成基準は異なりますので、各自の考えにあったものを選択するとよいでしょう。

VYM(Vanguard High Dividend Yield ETF)

単純に配当利回りが高い株式群に投資したい人向け。

今後12か月間の予想配当によって企業をランク付けして上半分のものが選択されます。選択された企業は配当ではなく時価総額によって重み付けされます。REITは範囲外です。

HDV(iShares Core High Dividend ETF)

ハイクオリティーで財務健全性の高い高配当株式に投資したい人向け。

配当の持続可能性を確保するため、経済的な堀の有無及び資産と負債の比較のスクリーニングによって企業を選別し、REITを除外した上で配当利回りによってランク付けしてトップ75の企業を選定します。重みづけは、株式を利回りではなく支払われた配当の総ドル額によって加重して大企業に優位になるようなバイアスをかけます。

SPYD(SPDR Portfolio S&P 500 High Dividend ETF)

高配当無限ナンピンがしたい人向け。

S&P 500のすべての配当支払株に直近の配当、配当頻度を掛け、株価で割った値でランク付けし、上位80株を選択します。選択された80株は均等に重みづけされます。SPYDは配当持続可能性やクオリティは考慮しません。

SPYDの説明だけ悪意があるような・・・

構成方法ががナンピン買いそのものでコロナショック時のリターンも悪かったのに、一部のインフルエンサーの影響で日本国内ではやたら人気があるので・・・

VIG(Vanguard Dividend Appreciation ETF)

高品質で配当の継続性・成長性を重視したい人向け。

少なくとも10年間連続して定期的な配当支払いを行っている米国株式のリストから、REITとリミテッド・パートナーシップを除外し、独自の収益の安定性に関する基準(非公開)を適用して最終リストに追加します。株式は時価総額によって重みづけされます。

Baxxon Mobil、Chevron、AT&T、Verizonがインデックスに含まれていない理由は、この独自の収益の安定性に関する基準によるものです。

※前回の記事では独自の収益の安定性に関する基準が明らかではなかったので掲載しませんでした。

この基準について調べましたが、非公開であるため結局内容は分かりませんでした。

しかし、除外されている企業から恐らくはDCR(下記DGRW参照)や財務データから無理な配当支払いをしている企業を除いているものと推定されます。

DGRW(WisdomTree U.S. Quality Dividend Growth Fund)

将来的な配当の成長可能性を重視したい人向け。

過去3年間の資産収益率(ROA)と株主資本利益率(ROE)が高く、高収益の成長が見込まれる300株の配当支払い株式を選定します。

具体的な選定方法

WisdomTree U.S. Dividend Indexに含まれる1,400社から以下の基準によって選定

・時価総額が20億ドル以上

・Dividend Coverage Ratio(DCR、当期純利益/配当支払い額)が1.0以上であること

会社の利益以上に無理して配当を支払っていないかというスクリーニング基準ですね。

この中から以下のスクリーニング基準によって成長と品質を総合的にランク付し、上位300社を選定する。

・成長ランキング上位50%:長期的な収益成長の期待に基づく。

・品質ランキング上位50%:3年間の平均資産収益率(ROA)と3年間の平均自己資本利益率(ROE)に基づく。

選定された株式は、翌年に支払うと予想される配当の価値に基づいて重み付けがされます。

VDIGX(Vanguard Dividend Growth Fund)

高品質な配当増加期待のある株式のアクティブな選定を求める人向け。

現在の最高の利回りを提供する株ではなく、着実に支払いを増加させる最良の見通しを持つ、長期的に配当を拡大する能力とコミットメントの両方を備えた高品質の企業に焦点を当てます。選定される企業はインフレ率に3%を加えた割合で配当を増やすことができる企業が理想とされており、多くの場合5年の配当成長率が少なくとも10%以上の企業です。ファンドの保有株は大きな競争力のある優良株である傾向があります。

このETFはモーニングスターのGoldランクを取得しています。VIGがシルバーランク、DGRWがブロンズランクであることを考えると、モーニングスターはこのファンドを高く評価しているようです。

QDF(FlexShares Quality Dividend Index Fund)

平均以上の配当利回りとクオリティを求める人向け。

親インデックスであるノーザントラスト1250インデックスから、平均以上の配当利回りを持つ株式を選択します。さらに、収益性、管理効率、およびキャッシュフローに基づいて株式をランク付けする独自のセクター相対品質スコアリングモデルによりさらに選別します。

SCHD(Schwab U.S. Dividend Equity ETF)

高品質な連続増配株に投資したい人向け。

過去10年に配当支払い実績があり、時価総額と流動性の最小要件も満たしているダウジョーンズU.S.ブロードマーケットインデックスから、キャッシュフロー対総負債比率、株主資本利益率、示された配当利回り、および5年間の配当成長率に基づいて株式をランク付けするスコアリングモデルによって上位100株を選定します。選定された株式は時価総額によって重みづけされます。個別株には4.5%、業界には25%の構成上限があります。

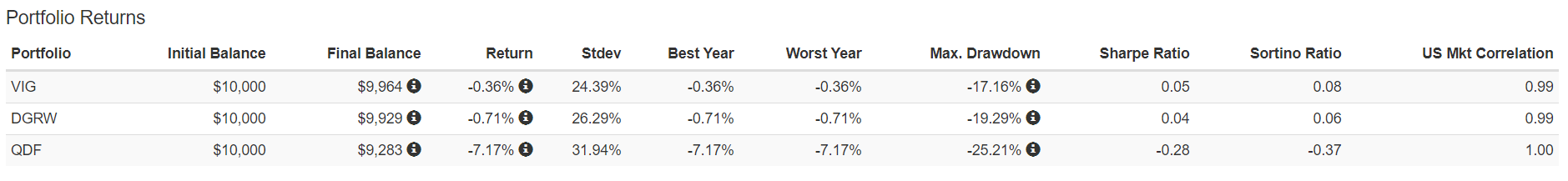

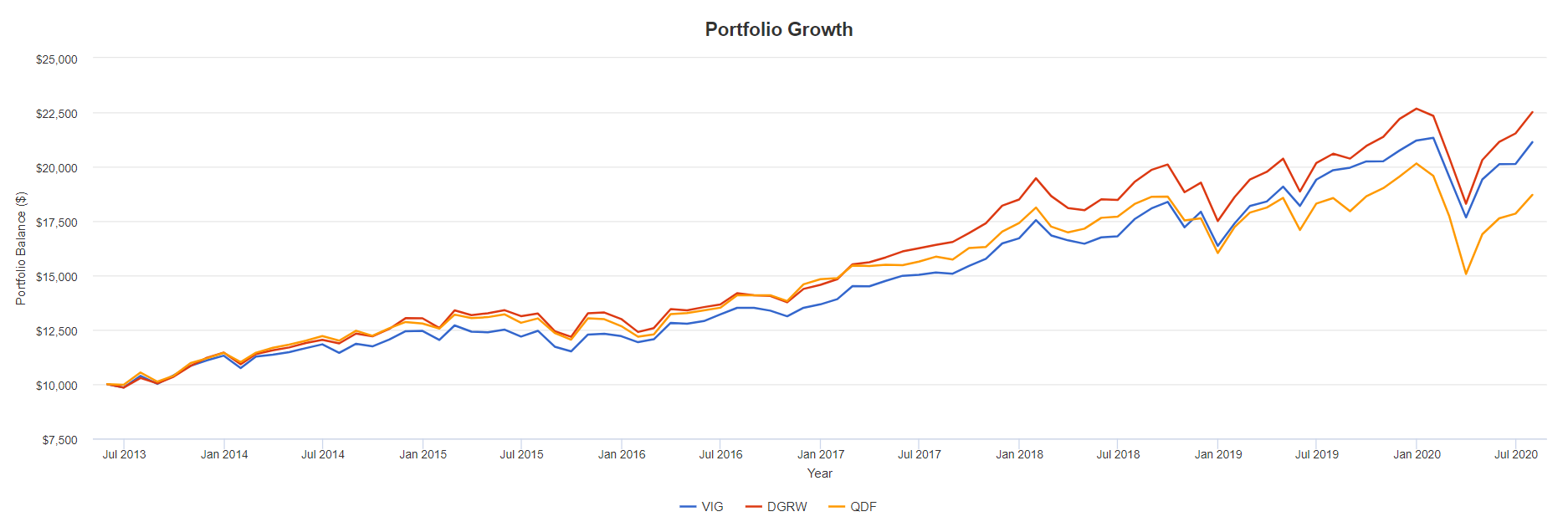

過去のパフォーマンスの比較

本サイトで推奨しているVIG、今回要望があったDGRW、何となく選んだQDFの3つのパフォーマンスをPortfolio Visualizerで比較してみました。

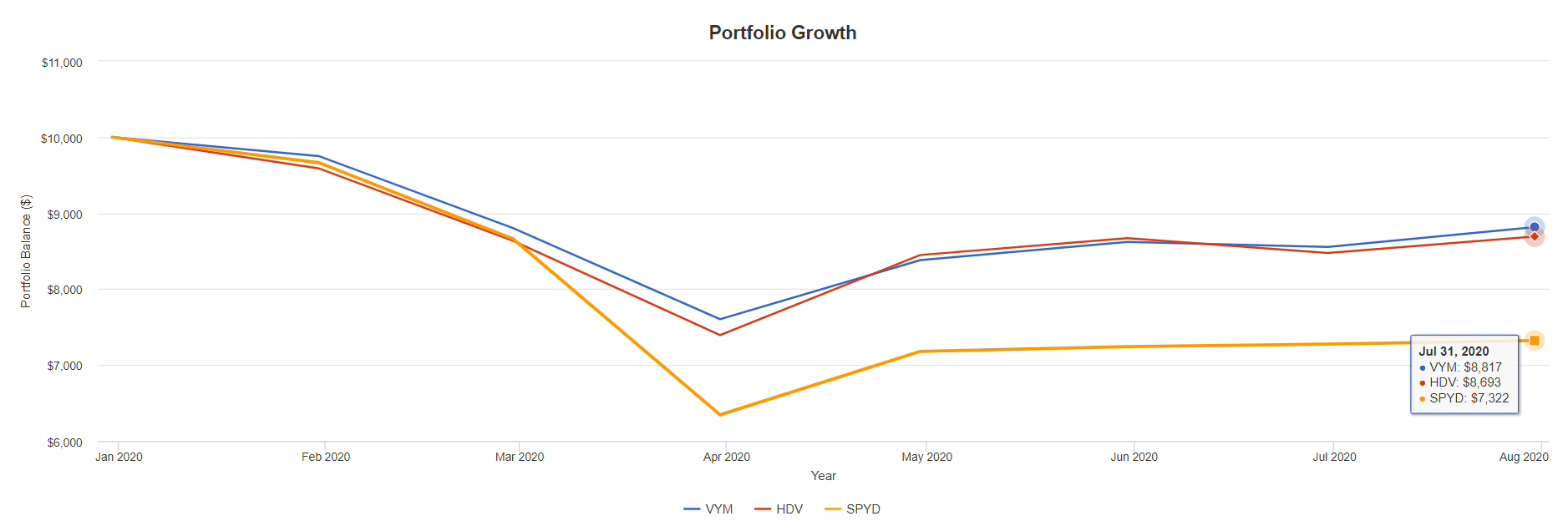

年初来のパフォーマンス

年初来のパフォーマンスでは、VIGのリターンが良く、最大下落率も低いです。

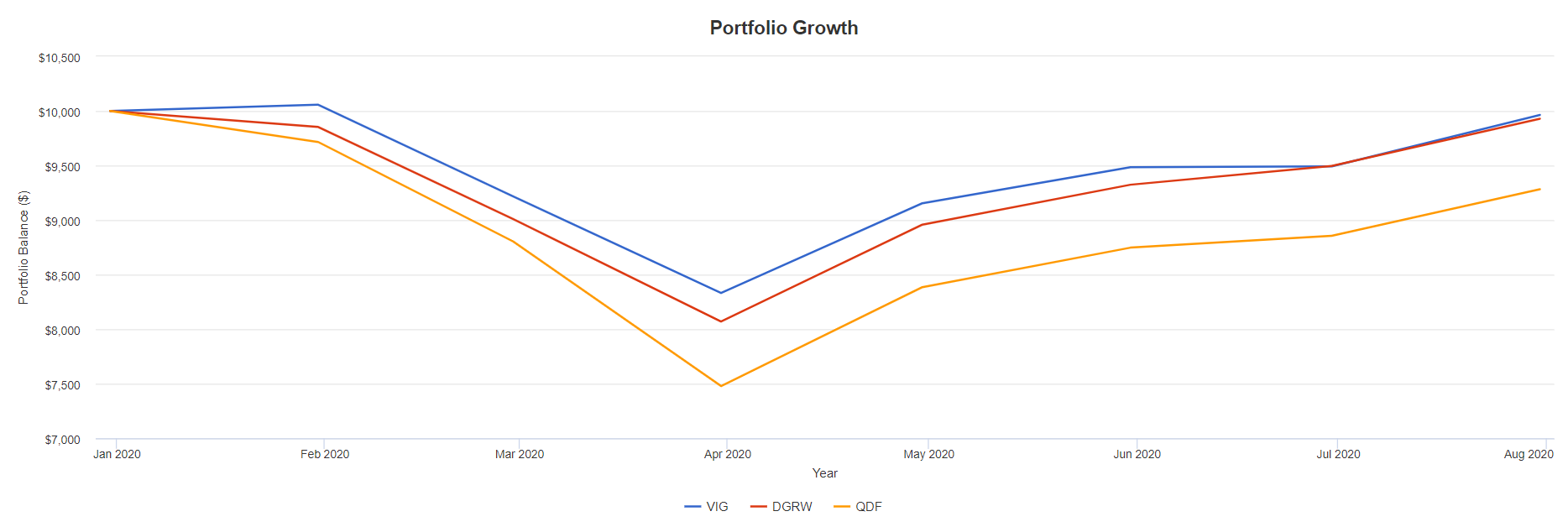

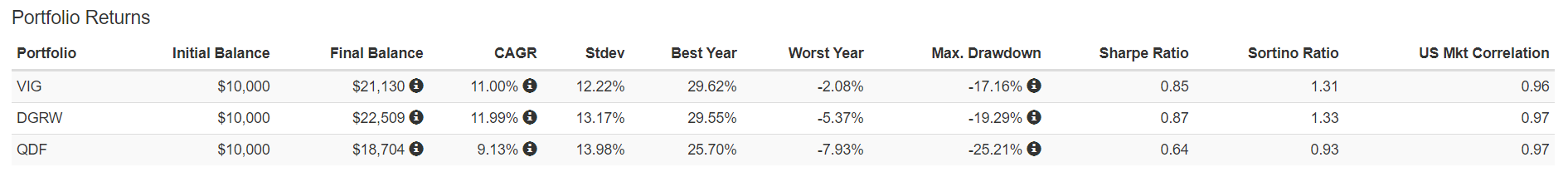

2013年からのパフォーマンス

DGRWの制定が2013年であるため、2013年以降のデータとなっています。

2013年からのリターン比較では、DGRWのリターンが良いです。この期間での最大の下落イベントはコロナショックであったため、最大下落率は先の比較と同様にVIGが優位です。

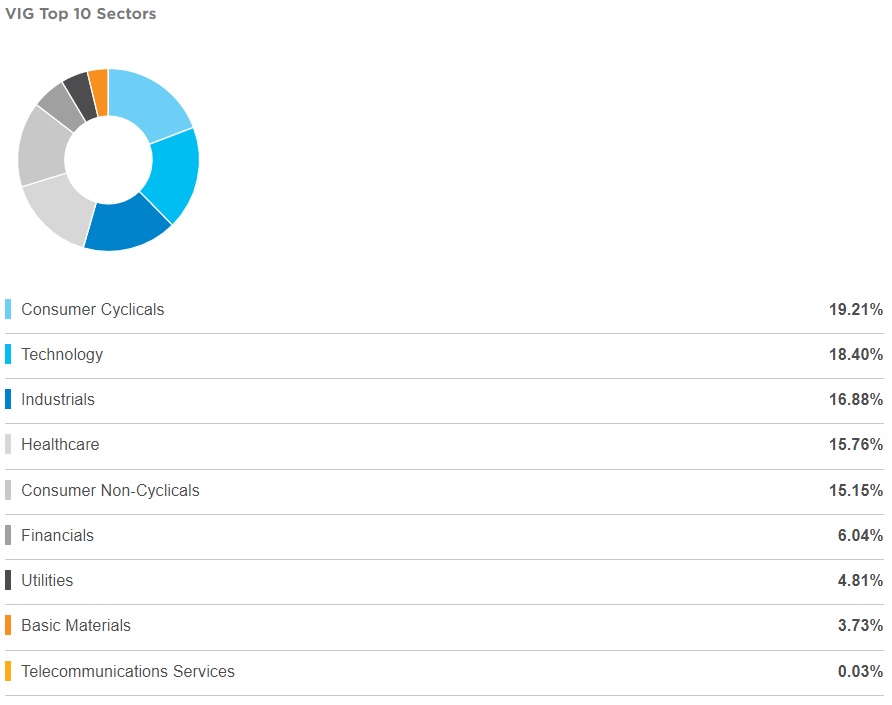

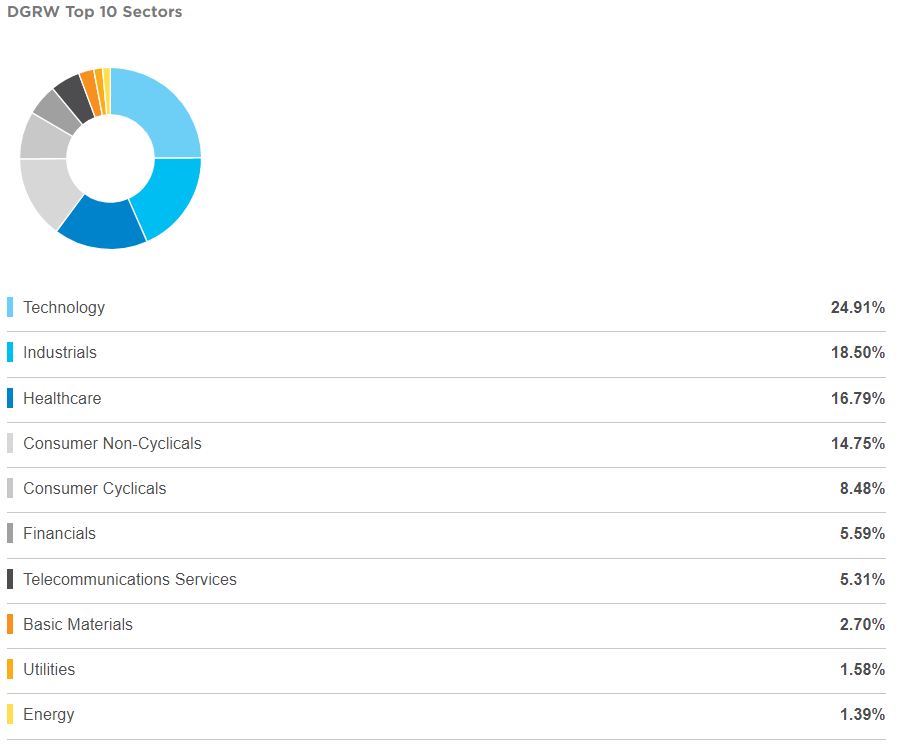

セクター比較

VIG

DGRW

VIGとDGRWの構成セクターを比較すると、VIGが景気連動型消費財がトップであるのに対して、DGRWはテクノロジーがトップです。

これはVIGが10年の連続増配実績でスクリーニングしているためにテクノロジー企業の一部が脱落している一方で、DGRWはそのような基準を設けず将来的な配当支払いを重視しているためにテクノロジー企業の割合が高いことを示唆しています。

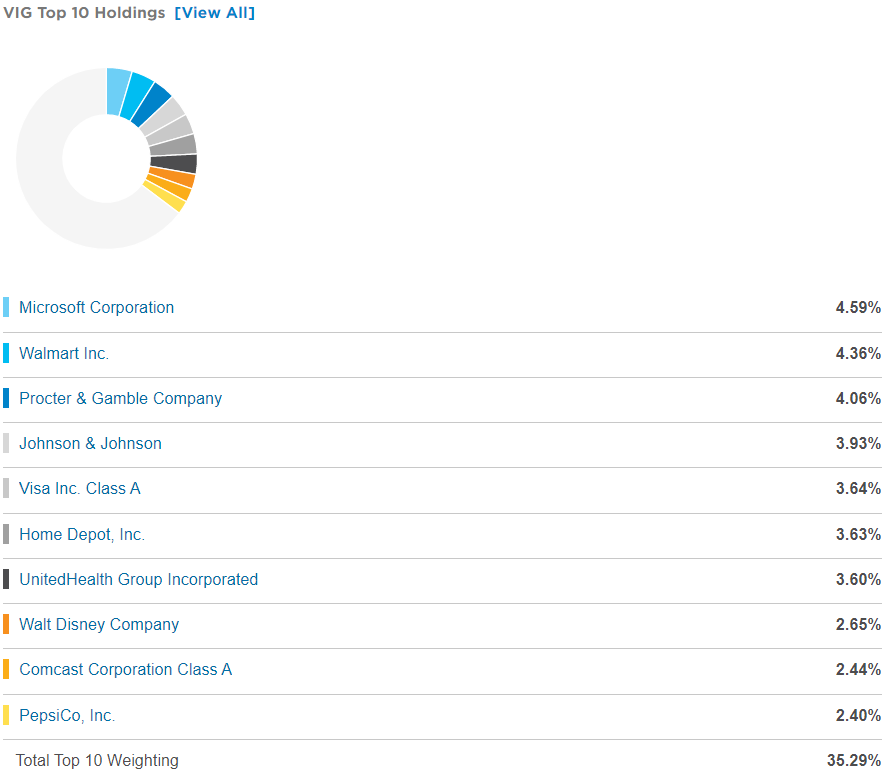

構成銘柄

VIG

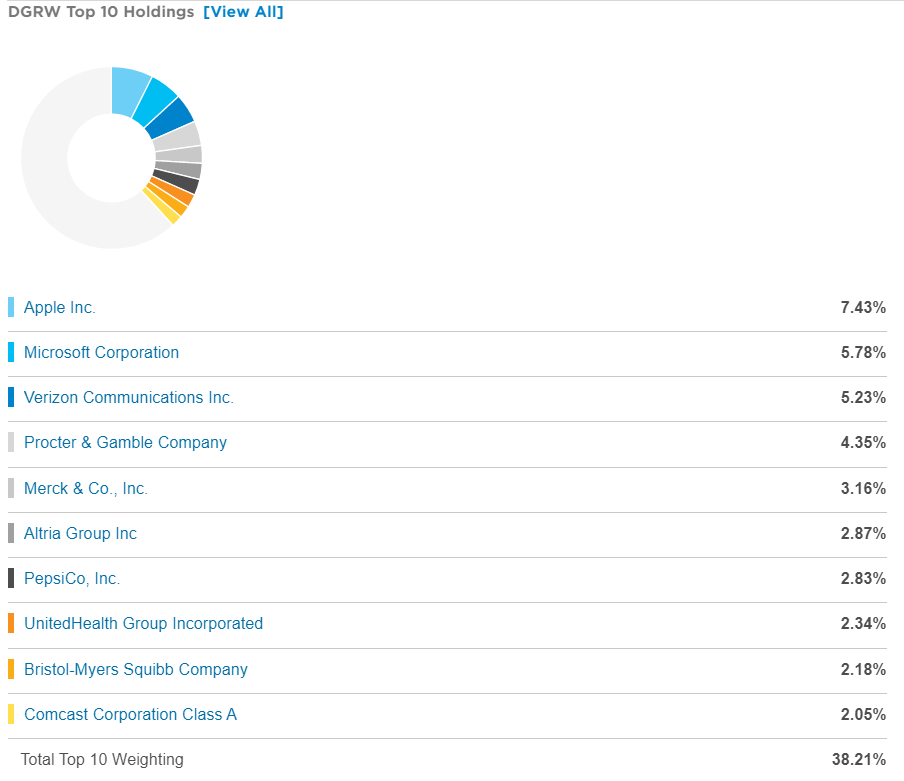

DGRW

実際に構成銘柄を見てみると、DGRWの構成銘柄トップはAppleとなっています。

Appleが最初に配当金を支払ったのは1987年ですが、2000年近辺は途絶えており、連続して配当金を支払った実績は2012年からなので、10年の連続増配実績が必要なVIGからは除外されています。

Appleは現在時価総額1位の企業であり、株価は破竹の勢いで上昇してきたことから、DGRWの相対的に高いパフォーマンスは、Appleを組み込んでいることによってほとんど説明がつくと考えられます。

まとめ

・VIGは過去の増配実績と収益の安定性を重視している一方で、DGRWは収益の成長性に基づく将来的な配当の成長可能性を重視している。

・上記の構成基準の違いからVIGと比較してDGRWはテクノロジーセクターの構成割合が多く、それはAppleが含まれていることに端的に表れている。

・過去のパフォーマンスを比較すると、最大下落率はVIGのほうが優位性がある一方で、DGRWは2013年以降のトータルリターンが良い。

このような違いを考慮した上でどちらのETFを選択するか、ということになりますが、DGRWの方が株式の選定の仕方がアクティブであり、将来的な成長にフォーカスを当てているという特徴から、構想が自己完結しており、単独保有に向いていると思われます。

一方でVIGはハイテク+連続増配ポートフォリオに採用されているわけですが、これはもともと株式+債券のバランス型運用において、金利が低下したことでリスクオフ時に債券と株式の逆相関が失われることから、債券の代わりとして連続増配実績のある高品質な株式を採用したという経緯があります。

よってリターンの追求のためにQQQ+VGTのハイテクETF、リスクオフ時にポートフォリオを守るためにVIGを採用しており、VIGに求めているのは債券の代替としてのディフェンシブ性です。

とすると、ハイテク+連続増配ポートフォリオのディフェンシブ部分においては、フォワードルッキングで利回りを追求したDGRWよりも、実績を重視し下落耐性が高いVIGのほうが適任だと思います。

相場予測noteを無料お試しできるキャンペーン!

- 相場当てまくりの相場予測noteを無料で読める!

- 秘密の爆益銘柄を無料でチェックできる!

- 紙書籍が郵送されてくる!

- 総額1万円相当を無料でプレゼント!

超豪華な特別キャンペーンをIG証券様が実現してくれました!

- 私の相場予測を無料で読める!

- 総額1万円相当のプレゼントを無料でゲットできる!

IG証券でしか取り扱っていない投資対象が山ほど存在するため、私のように幅広い投資対象へ投資するなら必須の口座ですね!私自身もIG証券を利用しています!

秘密の爆益銘柄がヤバい!

30倍超えの銘柄もある!

ブログの記事は全て無料で読めますが、相場予測noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ