東大グレアムです。

Fedのパウエル議長は8月27日のジャクソンホールの講演(Webですが)で金融政策の新しいアプローチを発表し、広範囲における包括的な雇用の最大化のため、期間平均で2%のインフレ率を目指すと表明しました。

これは、インフレターゲットの2%を超えるオーバーシュートを容認すると正式に認めたことを意味します。

これによって長期国債に大幅な売りが入り、イールドカーブが急激にスティープ化しました。

主要株価指数

S&P 500(青線)、NASDAQ 100(オレンジ線)、RUSSELL 2000(緑線)の5日チャートです。

8月27日はS&P 500が+0.17%、NASDAQ 100が-0.38%、RUSSELL 2000が+0.28%と前日に大幅に上昇したハイテクが売られる一方で、イールドカーブのスティープ化により金融・不動産セクターを中心に上昇しました。

S&P 500 Map

GAFAMでは、MSFT以外は前日に大幅上昇したFBを中心に反動で売られる一方で、金融・不動産セクターが上昇しています。

MSFTとWMTはTik Tokの共同買収を目指す計画発表を好感して大幅な上昇となっています。

イールドカーブ

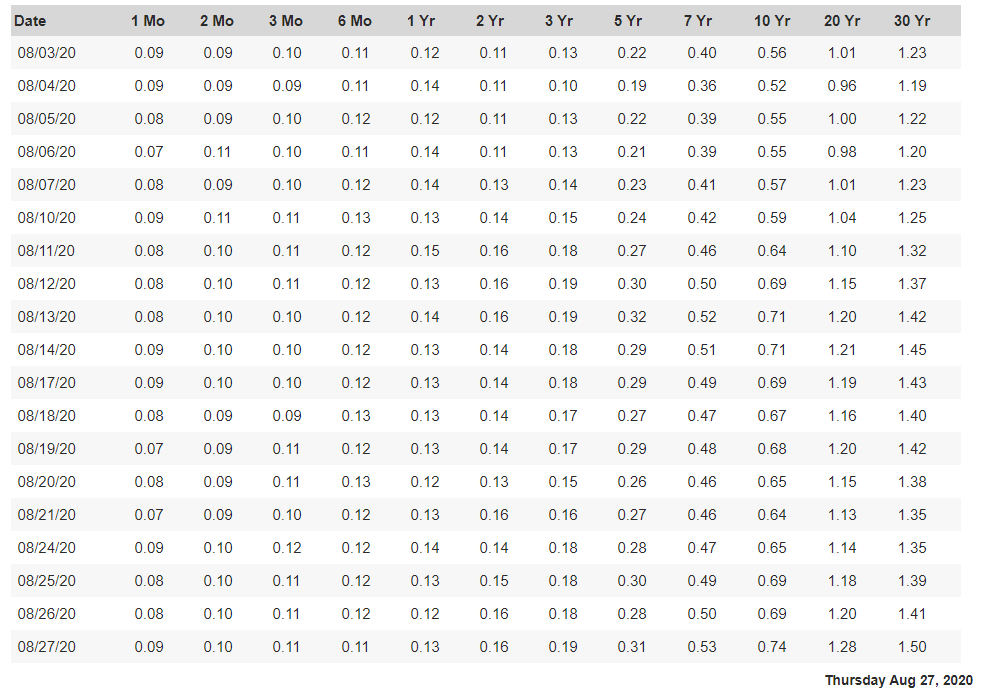

Daily Treasury Yield Curve Rates

短期金利はほとんど変わらない一方で、長期金利が急上昇しています。

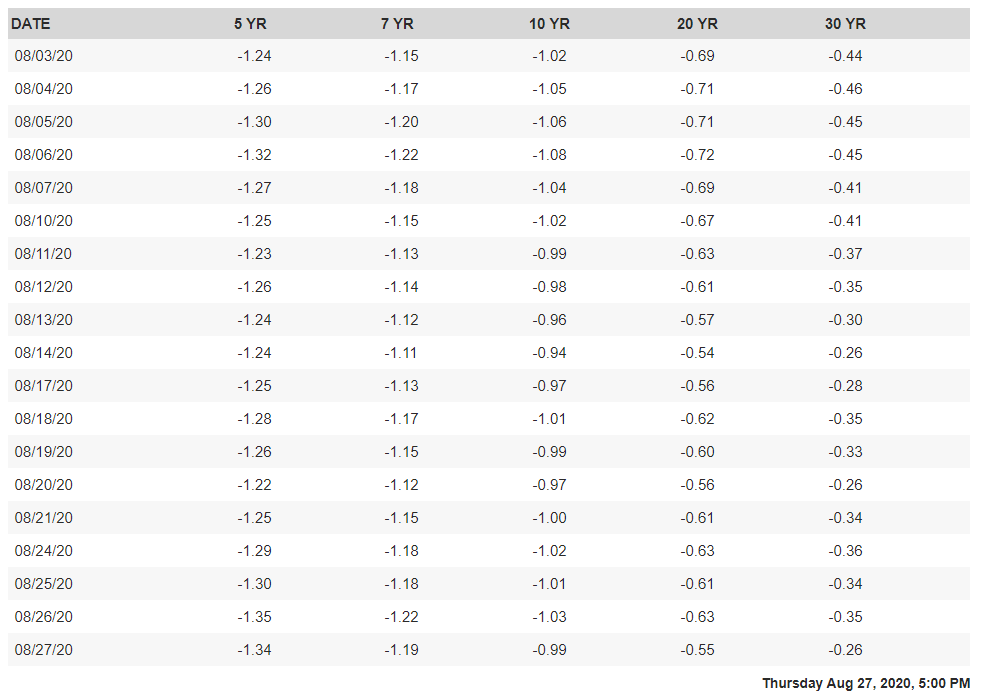

実質金利

Daily Treasury Real Yield Curve Rates

実質金利も上昇しており、特に20年・30年の物価連動債の金利上昇が著しいです。

株価指数とIVが共に上昇

また、8月26日の市場では奇妙な現象も起きていました。

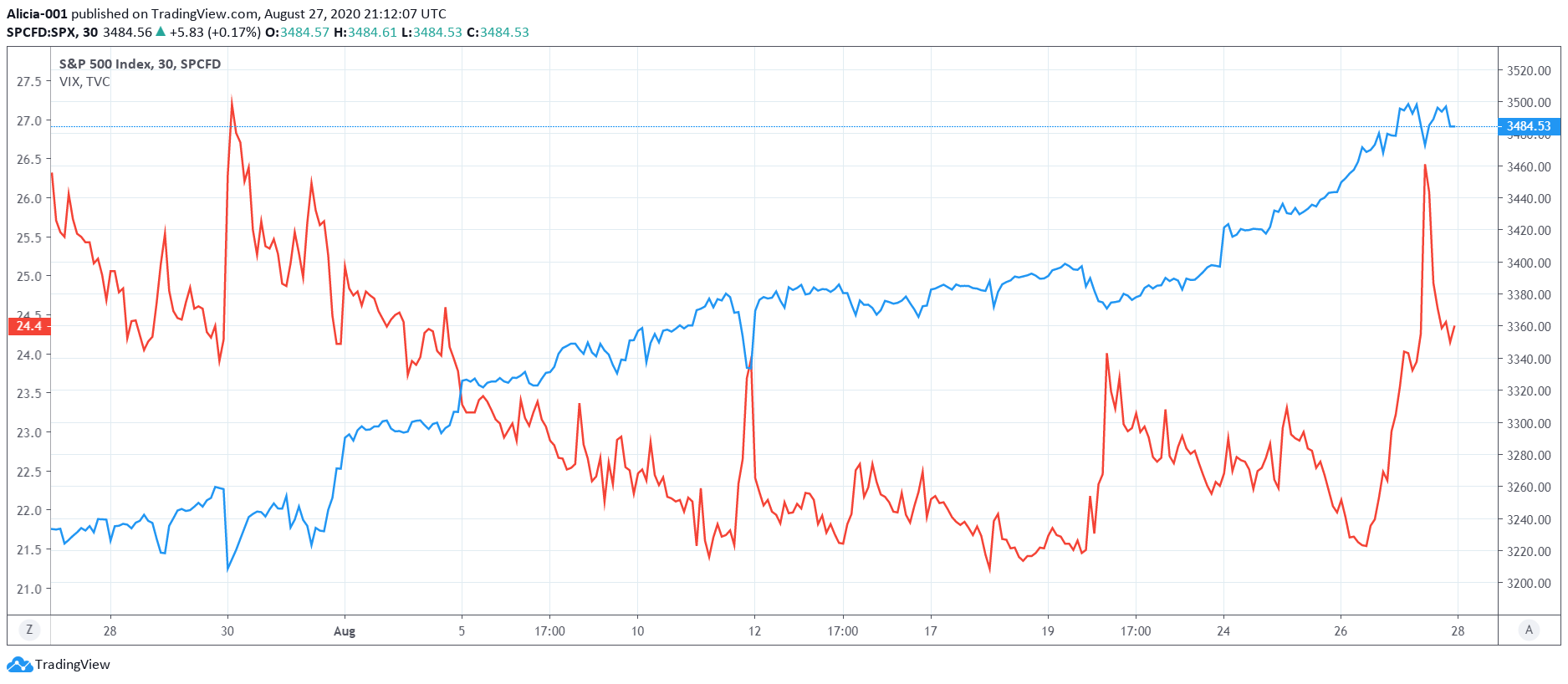

S&P 500とVIX

S&P 500(青線、右軸)とそのIVであるVIX(赤線、左軸)の1ヶ月チャートです。

26日以降、両方とも上昇しています(より短期で見ると逆相関とはなっていますが)。

NASDAQ 100とVXN

NASDAQ 100(青線、右軸)とそのIVであるVXN(赤線、左軸)の1ヶ月チャートです。

18日以降、両方とも上昇しています(こちらもより短期で見ると逆相関とはなっています)。

8月26日はNASDAQが2%以上上昇、VXNも10%以上上昇しました。

株価指数とIVの同時上昇が意味するもの

株式市場の上昇パニック

CBOEボラティリティ指数は一般にVIXとして知られており、近い将来における米国株式市場の価格変動(現水準からの上昇及び下落)の推定範囲を予測します。具体的には、VIXはS&P 500®(SPX)の今後30日間のインプライド・ボラティリティを測定します。インプライド・ボラティリティが高い時には、VIXの水準は高くなり、価格変動の推定範囲は広くなります。インプライド・ボラティリティが低い時には、VIXの水準は低くなり、推定範囲は狭くなります。

インプライド・ボラティリティは通常、市場が混乱している時、または経済が不安定な時に上昇します。一方、株価が上昇し、劇的な変化が見られないような場合には、VIXは低下するか、または推定範囲の下限で安定して推移する傾向があります。言い換えれば、VIXは株式のパフォーマンスと負の相関を示します。

一般に株価とIVは逆相関となるのですが、今回のようにある程度の期間をもって順相関となることは、非常に稀に起こるようです。

基本的には投資家は株価の上昇リスクよりも下落リスクを過大に見積もる傾向にあるため、投資家が下落リスクを警戒しているときにはIVは上昇しやすいです。

一方で投資家が株価の下落リスクよりも上昇リスクを大きく評価している場合にもIVは上昇し、株価と順相関となります。

これは投資家が株価の上昇を追い求めてパニックになっていることを表しています。

通常であれば、市場がパニックになるのは株価が下落する局面ですが、現在は株価が上昇する局面でパニックになっています。

さらに言えば、IVが20を超える不安定な市場環境下でS&P 500が過去最高値を更新するのも珍しい現象です。

機関投資家が8月に入って強気相場を認め、割高な株式を買わざるを得なくなったことはパニック買いの1つの要因であるといえるでしょう。

インフレの急上昇と債券の投げ売り

Fedがインフレターゲットからのオーバーシュートを許容することは、将来の期待インフレ率を大幅に高める効果を持ちます。

フィッシャー方程式:期待インフレ率 = 名目金利 - 実質金利

8月27日時点で、30年国債と物価連動債の利回りの差として計算される期待インフレ率は1.76であり(先ほどの表から計算)、これはコロナショック前の水準(2019/11は1.74、2019/12は1.78、2020/1は1.79)まで戻ったことを意味します。

物価連動債以外の債券の額面価格はインフレによって上昇しないため、インフレに対して脆弱です。

期待インフレ率が急上昇したことで、債券に大幅な売りが入り、市場価格が急落し、債券利回りは上昇しました。

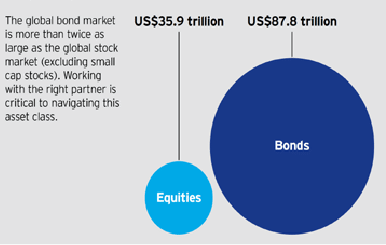

債券の市場規模は株式の市場規模の2倍以上もあります。

インフレ環境下では、債券はもちろん現金もゴミであるため、債券投資家が債券を投げ売りして買う先は、株式か商品のいずれかしかありません(不動産は流動性が低い)。

ここ数か月の期待インフレ率の急上昇によって債券投資家が株式市場に追い出されたことも、株式市場の上昇を説明しています。

まとめ

・Fedは広範囲における包括的な雇用の最大化のため、インフレターゲットの2%を超えるオーバーシュートを容認する

・これによって長期金利が急上昇し、イールドカーブが急激にスティープ化した

・株価指数とIVの同時上昇は、投資家が株価の上昇を追い求めてパニックになっていることを表している

・インフレの急上昇によって債券が投げ売りされ、株式市場に資金が流入した

このような長期金利・期待インフレ率の急上昇は、アセットフローの観点からは短期的には株式市場にプラスではあるものの、中長期的に見れば、債券利回りと比較した株式の想定利回りの差であるリスクプレミアムが急激に縮小することを意味するため、株式のリスクは高まっているといえます。

恐らくは、次の大きな下落は株式市場が最高値からある程度上昇し、長期金利に対する株式のリスクプレミアムが十分に削られた後であり、パッシブファンドも含めた機関投資家のポジショニングの上昇余地が無くなってきた頃となるでしょう。

https://selfinvest.net/2020/08/21/pro-loss-loss-where-fund-manager-finally-admits-bull-market-in-record-rally/

もはや株式市場は割高、という言葉は意味を失っていると思います。

ここからはチキンレースになると言えるでしょう。

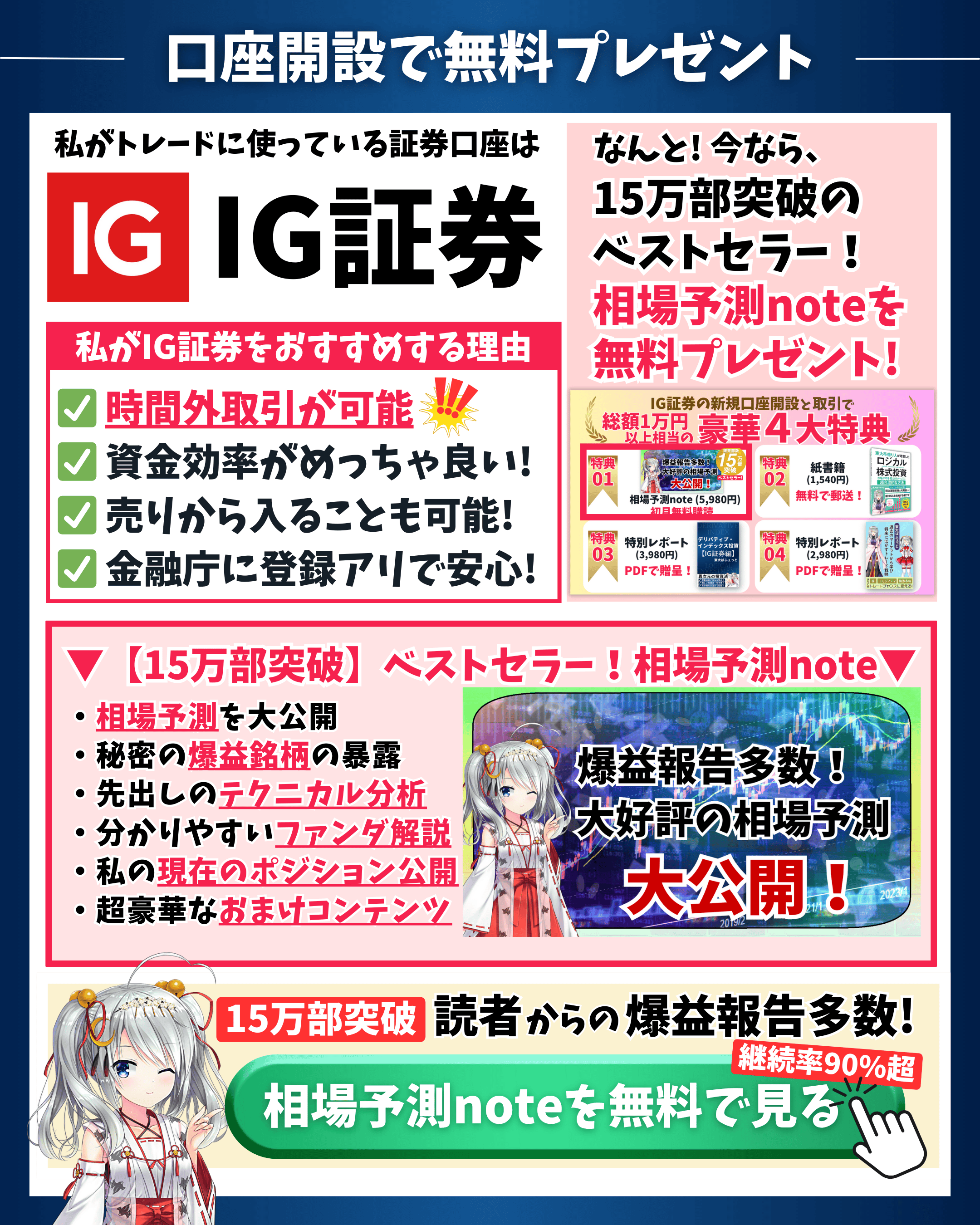

相場予測noteを無料お試しできるキャンペーン!

- 相場当てまくりの相場予測noteを無料で読める!

- 秘密の爆益銘柄を無料でチェックできる!

- 紙書籍が郵送されてくる!

- 総額1万円相当を無料でプレゼント!

超豪華な特別キャンペーンをIG証券様が実現してくれました!

- 私の相場予測を無料で読める!

- 総額1万円相当のプレゼントを無料でゲットできる!

IG証券でしか取り扱っていない投資対象が山ほど存在するため、私のように幅広い投資対象へ投資するなら必須の口座ですね!私自身もIG証券を利用しています!

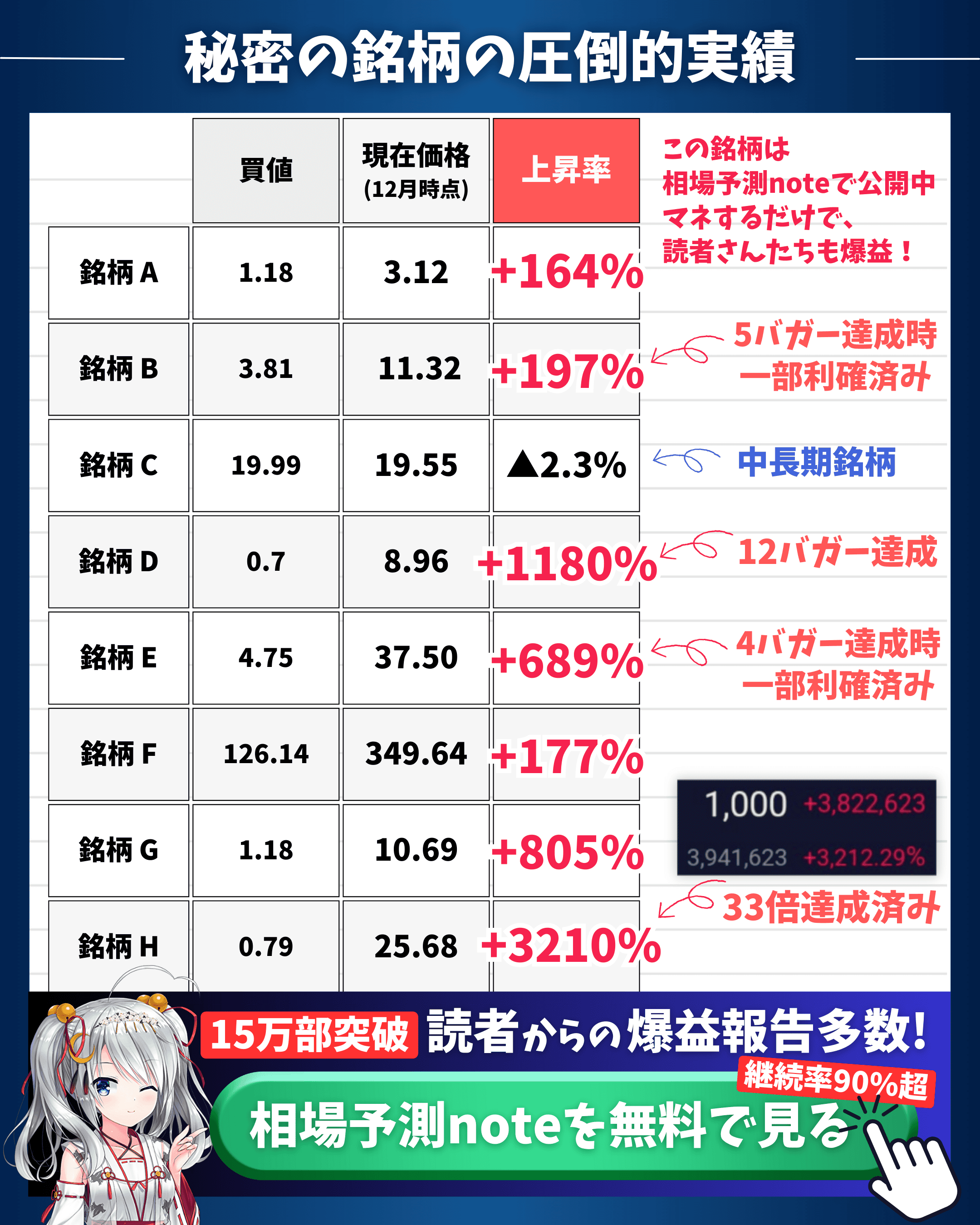

秘密の爆益銘柄がヤバい!

30倍超えの銘柄もある!

ブログの記事は全て無料で読めますが、相場予測noteに関しては有料記事となっています。

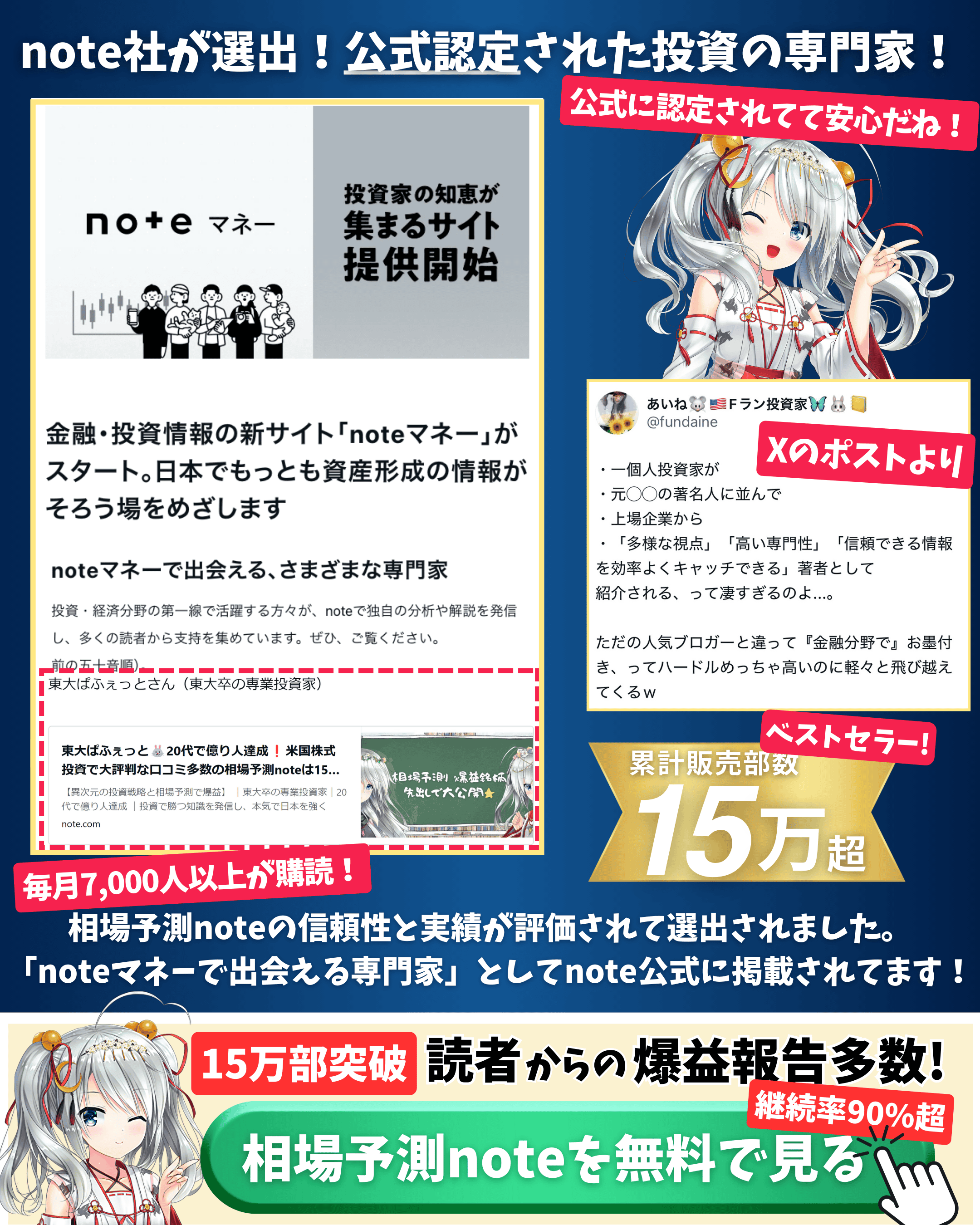

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ