東大グレアムです。

個人投資家はインデックス投資をするべきという私の主張に対して、様々な意見があったようです。これに対する私の見解を示します。

東大グレアムの主張

私は過去のデータや具体的な個人投資家の失敗例を持ち出して、効率的市場仮説や認知バイアスを基に、以下の主張をしていました。

・割安株を判別することは不可能に近い。

・高配当株への投資はトータルリターンで市場平均を下回る可能性が高い。

・個人投資家はS&P500やナスダック100といった市場平均に連動するインデックス投資をするか、個別株投資をするならワイドモートのビジネスモデルを有しており、企業収益が安定的に増加し、財務基盤が健全な企業に投資するべき。

ご指摘

この主張に対して以下の意見があるようです。

・インデックス投資家は知恵がなくとも思考停止でできるので、投資家と名乗るべきではない。

・個別株投資がインデックス投資に劣るような記述は、銘柄分析をする努力を否定するように見える。

個人投資家とは

まず第一に、私が対象としていたのは個人投資家です。

Wikipediaには、以下の説明があります。

個人投資家(こじんとうしか)は、機関投資家の対語で、個人の投資家のことである。

しかし、現在ではインターネットでの証券取引の普及により急増した旧来の投資家とは異なる性質を持つ個人の市場参加者を旧来の投資家と区別するために「個人投資家」と呼ぶようになっている。

投資対象も動機も様々であるが6、7割の個人投資家は損失を出している。

Wikipediaより引用

“旧来の投資家”とは

“旧来の投資家”とは、機関投資家ではないが、投資に関する適切な知識を蓄え、市場平均を上回るために努力し、財務諸表や有価証券報告書を読み、銘柄分析をして自身の判断で投資をする投資家のことです。

“個人投資家”とは

“個人投資家”とはその逆であり、インターネットで簡単に株取引ができるようになったことで、投資に関する適切な知識や経験がないまま投資をしている投資家を指します。

“個人投資家”は、個別株投資や高配当株投資、バリュー株投資、或いはVIXやCFDといったデリバティブ取引を行っていることもあり、多くの場合知識と経験の不足から市場平均を下回るばかりか損失を出していることが明らかになっています。

“個人投資家”の特徴として、自分自身で銘柄分析や売買の判断をするのではなく、偉人やインフルエンサーに追随して投資をする人間が多いことも挙げられます。

私が”個人投資家”と呼んでいたのはWikipediaに記載されている意味での個人投資家であり、”旧来の投資家”を指していたわけではありません。

インデックス投資を推奨していた目的

そもそもこのブログは、投資の長期戦略を解説し、米国株投資の普及により日本を強くしたいという啓蒙が目的です。

ですから、個人投資家の失敗例を挙げてインデックス投資を推奨することで、今後投資を始める皆さんが誤った方向に進まないようにという意図で書いてきました。

プロ投資家の手法

以後”旧来の投資家”をプロ投資家と呼ぶことにしますが、当然プロ投資家の中にはバリュー手法やその他独自の手法で成功を収めている方がいることは存じています。

しかし、それを今後投資を始める方々や株を始めてはいるものの適切な知識や経験がない方々に推奨するには、知識や手法、経験の獲得といった観点からハードルが高く、そういったものを身に着けない場合には再現性が低いと考え、インデックス投資を推奨してきました。

よって、私はプロ投資家の方々の投資手法に関して批判するつもりはありませんし、銘柄分析の努力を否定するわけでは全くありません。

“個人投資家”というワードの認識のずれのせいで誤解されたと理解していますので、事前に正確な定義を示しておくべきでしたね。申し訳ありません。

インデックス投資家は投資家ではないのか

しかしながら、インデックス投資家は投資家と名乗るべきではないという主張に対しては、違和感を覚えます。

私は一部個別株を保有し、無リスク資産を日本円と米国債とゴールドに分散しているものの、基本的には市場平均インデックス投資家です。

個別株はMSFTとVを保有しており、FORM 10-K、FORM 10-Q、Annual reportやチャート等を確認し、保有を継続するか判断しています。

インデックス投資には、市場環境(VIX・LIBOR等)によりETFと先物を併用しています。

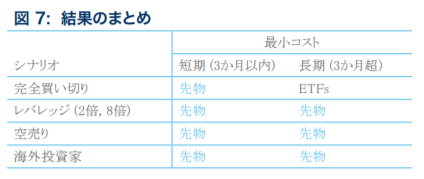

先物取引のコスト優位性

・先物とETFの選択に関しては、いずれかに完全な有効性があるわけではない。ただ、レバレッジを用いた取引、空売り、海外投資家などに関しては、時間軸を問わず、S&P500種株価指数に連動したETFよりも E-mini S&P500株価指数先物の方が、コスト効率が高いという結果となった。

・充分な投資を持った投資家の場合、先物かETFかに関する最適な選択は運用期間に依存することになる。4か月までのヘッジ期間であれば先物が有効であり、保有期間がそれ以上であれば、Vanguard VOOを筆頭に、ETFが有効な選択肢となる概要:先物とETFのコスト比較より引用

概要:先物とETFのコスト比較より引用

私はコストの優位性から、E-mini S&P 500とE-mini NASDAQ-100の先物取引を用いてインデックス投資をしていますので、インデックス投資家なのですが、投資家ではないといわれるとえ?ってなりますね。

引用先の比較はS&P500の先物とVOO/IVV/SPYの比較なのですが、経費率が非常に低い3つに対しても上記の結果となっています。

特にQQQは経費率が0.2%もあって市場平均に連動するETFにしては割高です。

完全ガチホする投資家でない限りは、E-mini NASDAQ-100をロールオーバーして保有することを検討したほうが良くないですか?

先物を活用すれば可変レバレッジポートフォリオが構築可能なのは大きなポイントです。

レバレッジETFと比較した場合、スプレッドを含めた保有コストは安いです。インディカティブNAVとの乖離やリバランスのずれを気にする必要がないためです。

また、ETFよりも市場流動性が高いこと、配当が価格に織り込まれた状態で取引されるため、2重課税される海外投資家には課税面で有利であることもポイントですね。ただし、先物取引の利益は雑所得となるため、法人化して損益通算する必要があります※。

デメリットは取引単位が1500万円程度と比較的大きいことですが、資産を数千万円以上持っている方ならそれほど問題にはならないでしょう。

※所得税は、収入の種類ごとに所得や税金の計算を分けなければなりませんが、法人では損益通算が可能です。

私は投資をしている人間は投資手法にかかわらず、等しく投資家だと考えています。

インデックス投資家も、投資家と名乗ってよいのではないでしょうか?

参考文献

A Cost Comparison of Nasdaq-100 Futures & ETFs

REPORT: The Big Picture: A Cost Comparison of Futures and ETFs

まとめ

・東大グレアムはインデックス投資家である

・”個人投資家”の定義から誤解が生じた

・インデックス投資を推奨していた対象は”個人投資家”であって”プロ投資家”ではない

・バリュー投資や高配当投資、個別株投資は難易度が高く、”個人投資家”が成功する再現性が低いため、非推奨としていた

・プロ投資家の投資手法や銘柄分析の意義を否定するものでは全くない

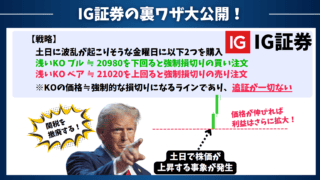

相場予測noteを無料お試しできるキャンペーン!

- 相場当てまくりの相場予測noteを無料で読める!

- 秘密の爆益銘柄を無料でチェックできる!

- 紙書籍が郵送されてくる!

- 総額1万円相当を無料でプレゼント!

超豪華な特別キャンペーンをIG証券様が実現してくれました!

- 私の相場予測を無料で読める!

- 総額1万円相当のプレゼントを無料でゲットできる!

IG証券でしか取り扱っていない投資対象が山ほど存在するため、私のように幅広い投資対象へ投資するなら必須の口座ですね!私自身もIG証券を利用しています!

秘密の爆益銘柄がヤバい!

30倍超えの銘柄もある!

ブログの記事は全て無料で読めますが、相場予測noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ