東大グレアムです。

今日は米国株から一歩離れて不動産について書きます。

・世界的な低金利を背景にバブルとなっていた不動産価格が崩壊した

・1年近く前から日銀は不動産バブルを警告していた

・あと半年~1年くらいで買いの好機が訪れる可能性がある

・プロに任せることで、リスクリターンを改善できる

不動産価格大暴落

コロナショックで人やモノの流れがストップしたことにより、世界的に不動産価格が暴落しています。

世界の不動産価格に連動するREITが28.8ドルから17.8ドルへと、40%近い下落となっています。

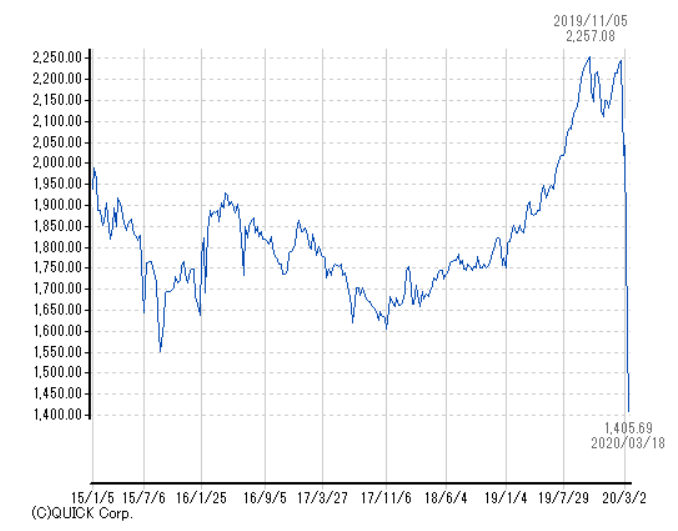

さらに、日本の東証REIT指数も暴落しています。

こちらも同様に2257から1405へと、40%近い下落となっています。

現在、株式は30%程度の下落幅であるため、不動産のほうが下落幅が大きいことが分かります。これは、株式と比較して、不動産投資は借金をするのが普通であり、金融緩和による低金利の影響をより大きく受けるためです。

つまりレバレッジを効かせられるということですね!!

あ、ちなみに追記のときは東大ぱふぇっとに喋らせれば自明ってことに気づいちゃいました!

日銀の警告

ちなみにこうした状況に対して、日銀はいち早く警告を発していました。

昨年の4月の段階で、”ヒートマップにおいて、不動産業向け貸出の対GDP比率が「赤」(過熱方向でトレンドからの乖離が大きい状態)に転じた”ことを指摘していました。

銀行の不動産業向け貸出はなお高めの伸びを示しており、その対GDP比率は、トレンドからの乖離幅がバブル期以来の水準となっている。地価動向など幅広い情報を総合すると不動産市場に過熱感は窺われないが、(1)貸出の伸びの中心が中小企業・個人による不動産賃貸業向けであること、(2)そうした貸出に積極的な金融機関に自己資本比率が低めの先が多いこと、(3)貸出とは別に、金融機関のREIT・不動産ファンド向け出資も増加していることから、不動産市場を巡る脆弱性を注視していく必要がある。

不動産業向けの貸出はバブル期を上回って増加しており、対GDP比率のトレンドからの乖離幅はバブル期以来の水準となっている。不動産市場全体に過熱感は窺われないが、人口や企業数減少の下で賃貸用物件投資向けの長期貸出が増加しているなど、バブル期とは異なるリスクが蓄積されている可能性がある。

年2回のレポートで、同じ警告を繰り返しています。

不動産を購入するタイミング

私自身も、不動産は投資先の選択肢の1つとして考えてはいたのですが、上記の日銀の警告があったため、購入するのをやめていました。

しかし、今回の暴落によって割高感が払しょくされたため、日本が景気後退し、サラリーマン大家さんが手放し始めたタイミングでの購入を検討しています(FY19/4Qで景気後退入りしたため、それから半年~1年後くらいでしょうか)。

このようにサラリーマン大家さんが手放した格安の穴場物件を購入するのも良いですが、不動産現物への投資は株式投資と違って法律やその他ノウハウを学ぶ必要があり、素人が迂闊に足を踏み入れるとカモにされる恐れもあります。

プロに任せるという選択

そこで、プロが選定した商業用不動産にまとめて投資することでリスクを減らすことを提案します。

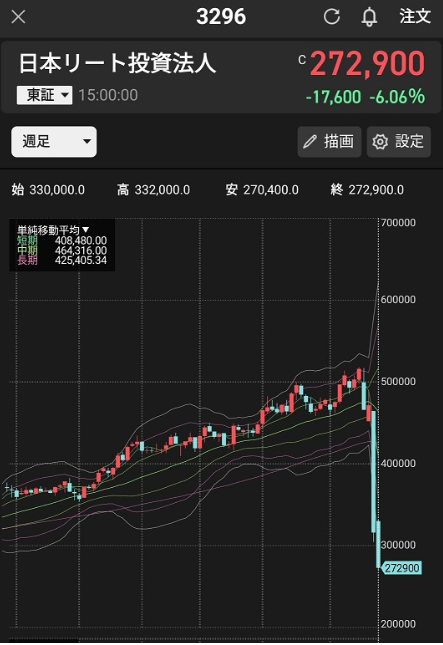

何と高値から50%近くも下落しています。

今までの営業収益・利益は安定しています。

過去の投資口価格は、東証REIT指数を大きくアウトパフォームしています。

これは、東京23区のオフィスに投資対象を絞っていることによります。

日本は将来的に人口減少が必然であるため、全体でみれば地価の下落は避けられませんが、(GDPの減少と債務の増加による通貨価値の急落により単位通貨当たりでみれば上がるかもしれませんが、基軸通貨ベースでみれば下がるでしょう)地方が過疎化し地価が暴落する一方で3大都市圏、特に政治・経済の中心地である東京23区の重要性は相対的に上昇し続けると想定されます。また、投資対象がオフィスであるため、財務基盤の脆弱な借り手も少ないことが想定され、一軒家大家さんよりは安定した収益が見込めると考えられます。

不動産という、株式以上に情報の非対称性が大きい市場に投資する上で、プロに任せるというのは理にかなった選択と考えられます。日本の投資家にとっては、ドル建ての米国株以外に日本円建てとして投資対象を通貨分散する意味合いもあり、日本リート投資法人は検討に値すると考えます。

本記事が皆さんの投資の手助けになればと思います。

当たり前ですけど、まだ落ちるかもしれないですし、今が買い時かどうかは不明ですよ!

コロナのあとにオフィス需要がどうなるかはまだまだ不明ですし、今すぐ買うのは早計ですよ!

株価の暴落以上に不動産価格の暴落がひどいので、観察するのも良いかも!という意味ですよ!

ディフェンシブ資産・低リスク資産を検討中の方は以下記事必見ですよ!

相場予測noteを無料お試しできるキャンペーン!

- 相場当てまくりの相場予測noteを無料で読める!

- 秘密の爆益銘柄を無料でチェックできる!

- 紙書籍が郵送されてくる!

- 総額1万円相当を無料でプレゼント!

超豪華な特別キャンペーンをIG証券様が実現してくれました!

- 私の相場予測を無料で読める!

- 総額1万円相当のプレゼントを無料でゲットできる!

IG証券でしか取り扱っていない投資対象が山ほど存在するため、私のように幅広い投資対象へ投資するなら必須の口座ですね!私自身もIG証券を利用しています!

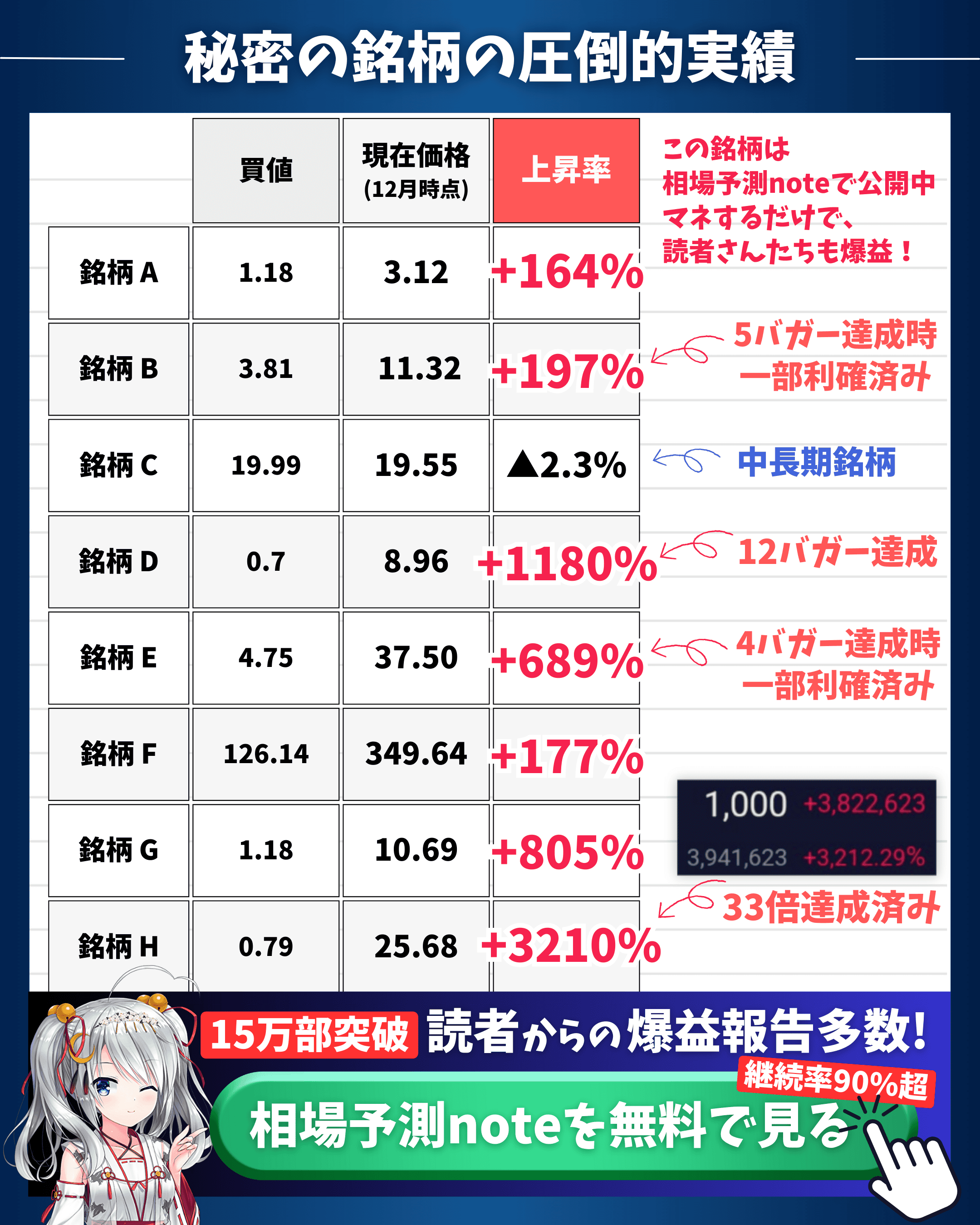

秘密の爆益銘柄がヤバい!

30倍超えの銘柄もある!

ブログの記事は全て無料で読めますが、相場予測noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ