TECL(VGTの3倍レバレッジETF)について解説した記事にて、

「レバレッジETFがレンジ相場に弱いのは意外」的な声を結構頂いているので若干説明を追加します。

レンジ相場での減価について

10%上がって10%下がったら複利の分だけ減価します。

これは、レバレッジ3倍ETFとかは関係なく、どんな株でも同じです。

100→110→100とはならずに、100→110→99となります。

上がった10の部分に対しても、10%マイナスが計算されますからね。これが複利というものです。

電卓で100*1.1*0.9を計算すると分かりやすいでしょう。

文字を眺めていても分かりにくいですからね。実際に電卓を打って頂いた方が良いかと思います。

レバレッジ3倍ETFの場合だと「10%ではなく30%」といったように倍率が3倍されるので減価がより進みます。

毎日複利が掛かっていて、その倍率が3倍になっていると考えれば分かりやすいでしょう。

電卓で100*1.3*0.7を計算すると分かりやすいでしょう。

もちろん、右肩上がりであればレバレッジ3倍の方が複利効果でガンガン上がっていきます。

頂いた質問内容

上記記事にて、以下のようなご質問を頂きました。

東大ぱふぇっと様

私も返信おそくなりすみません。私の戦闘能力は約600万で現金があと1000万程度あります。

和製バフェット将軍はマクドナルドを売って、水の企業を買いましたね。私もポートフォリオがハイテクに偏っているので、公益のネクステラエナジーなんかを再購入したいのですが、今は高値で買えません。(過去に持っていたのですが、逆指値に引っかかって売れてしまいました。)

可能であれば、東大ぱふぇっと様のネクステラエナジーについて意見がききたいです。KKK様より

KKK様

ご質問ありがとうございます。戦闘力ほぼ私と同じですね。。。

まず、大前提として東大ぱふぇっとは「個別株まじで分からない」&「怠惰だし勉強する時間もない」という点は念頭に置いて頂ければ幸いです。

戦闘力について

現金がめっちゃ多いので、めっちゃ保守的なポートフォリオと言えそうです。

ただ、基本的に個別株はリスクが高めなので、

「現金厚め」&「投資部分は個別株に集中」

とするよりも

「現金の割合を減らす」&「ETFに投資」

としたほうがリスクとリターンのバランスは良くなる可能性があるでしょう。

近いうちに出費の予定がないのであればですけど、

例えばVOO:VGT:現金=500:500:600で持つなどですかね。

現金を厚めに持つのであればそもそも個別株を買う必要があるのか、ちょっと再考の余地はあるかと思います。

他の方の投資方針に口を出すのはあまり良くない&今回のご質問の趣旨とは逸れるので簡単に触れる程度に留めておきます。

ネクステラエナジーについて

いや~、すみません。ご期待に添えられず大変申し訳無いのですが、個別株分析を書けるほどの技量が私にはございません。。。

また、それだけ色々調べるだけのも時間的にちょっと厳しいです。そもそもググったりもせずにこの返答を書いているわけですが。。。

というわけで、私がネクステラエナジー(と水の企業)を購入するか検討する場合に気になる点を並べる形にしますね。(平たく言うと、何もググらずに肌感ベースでパッと思ったことを書き殴りますってことですね。)

東大ぱふぇっとは個別株わからない!!というのは周知の事実かと思われるので、

東大ぱふぇっとがもし買うとした場合、どういった点が気になるか、どういった点を調べるかを質問されていると想定することにします。

ざっと気になるのは以下の点ですかね。

- 財務状況諸々

- 成長性があるか

- 個別株特有のリスク

- 公益株特有のリスク

財務状況諸々

和製バフェット将軍が個別株分析の際に解説されているような、キャッシュフローだとかそういう数値は必ず確認すべきでしょう。

まあググれば分かりやすく分析してくださっている方々の記事が出てくることでしょう。

成長性について

「ハイテクセクターは今後も成長するだろう」的なやつですね。

水・電気の事業が今後も伸びるかですね。

また例のごとく単純化しますが、生活用用途と事業用用途にでも分けましょうか。

生活用用途の需要

→一人あたりの水・電気利用量*単位料金*人口

といったところですかね。まあアメリカは人口増えていますし、需要も伸びるんじゃないですかね。(適当)

ただ、ハイテクセクターみたいに、一人あたりの利用量が劇的に伸びたりはしないでしょう。1日3回お風呂に入る文化がいきなり普及とかはしないでしょうし。

事業用用途についてもまあ少しずつは伸びるでしょう。事業用用途を細かく考えるのが面倒になったわけでは決してないのですが、まあ米国全体が右肩上がりですし。

まあ要は、「成長性がちゃんとあるのか」「需要が減少しないか」は気になるポイントということですね。

個別株特有のリスク

個別株というか以下は水事業・電気事業のリスクではありますが、例えば原発事故とかもし起きたらやばくならない?的なやつですね。

- 気候変動で降雨量が劇的に減少・劇的に上昇とかしたらどうなるのか?

- 原発事故が起きたらどうなるのか?

- 噴火や天候不順などで日射量が減ったら太陽光発電はどうなるのか?

まあこれは適当に書き殴っただけですが、個別株って考えることが多すぎて疲れちゃうんですよね。まあそもそもググってないので原発を持っているかすら把握していないのですが。

ていうか気候変動で水道会社が持っているダムの水が枯渇するようになったらどうなるんだろう。近くの余っている州から買う? 水道会社がどの辺りの州に拠点を持っているのかすら調べていない状態なんですけどまあ。

電気も同じく、どこの州に拠点があるのか、そもそも原発を持っているのかなども知らないのですけど。

ちなみに原発を持っていると(東電みたいな事故が起きなければ)現状最高効率で安定した電源なので利益自体は安定して出しやすくなるとは思いますが。

※東大ぱふぇっとはこの辺りを調べる時間がなかったので、とりあえずダナハーちゃんにぶち込んじゃいました。

公益株特有のリスク

国有化されたらどうなるんだ?

ってところですね。アメリカの場合は国有化っていうか公営化ですかね。

話逸れますが、正直言うとSBGを買うときにちょっとこれ気になりました。中国がいきなりアリババを国有化宣言したりしないか的な。なんも分からないまま適当に書いていますが。

まあ中国のことはさておき、水道とか電気みたいな公益系っていつ公営化されるか分からないのはちょっとリスクかなと。(ていうか、もしも公営化された場合は投資資金どうなるんだ?)

まとめ

- 現金が厚めで保守的なポートフォリオなら、そもそも個別株を買う前にETFを買うべきではないか

- もしも買うのであれば、上記のような点を調べる

といったところでしょうか。

もしも東大ぱふぇっとに対して詳細な個別株分析を期待されていたのでしたら大変申し訳無いのですが、私にはそのような技量はございません。

「もし買うとしたらこういうところが気になるポイント」を知りたかったのであれば、参考になりましたら幸いです。

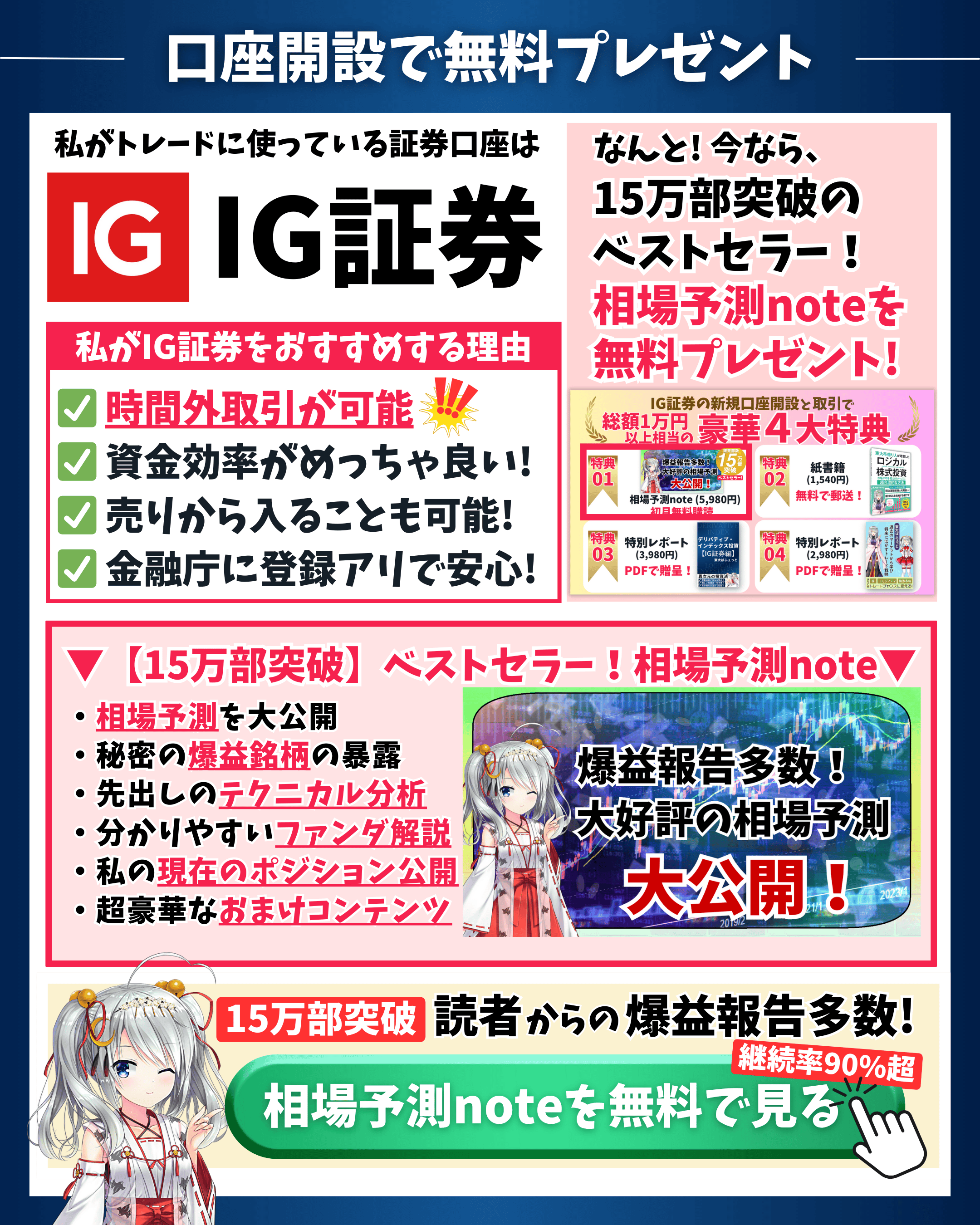

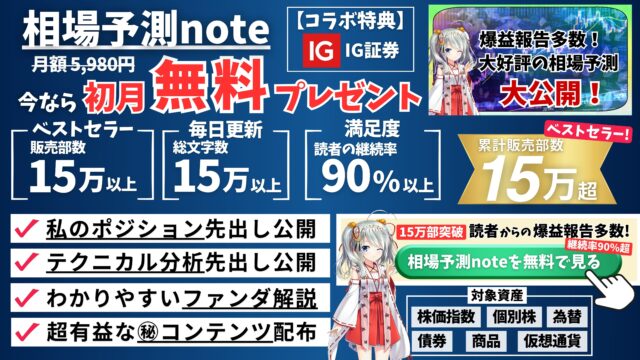

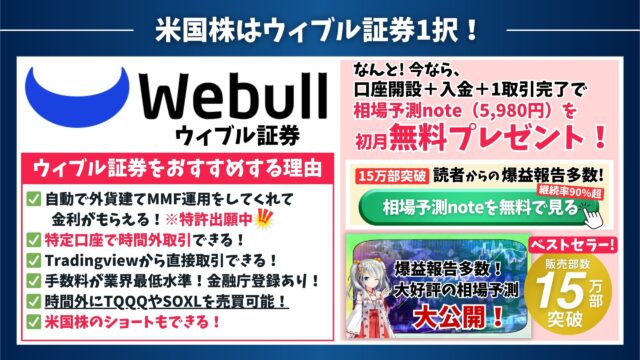

相場予測noteを無料お試しできるキャンペーン!

- 相場当てまくりの相場予測noteを無料で読める!

- 秘密の爆益銘柄を無料でチェックできる!

- 紙書籍が郵送されてくる!

- 総額1万円相当を無料でプレゼント!

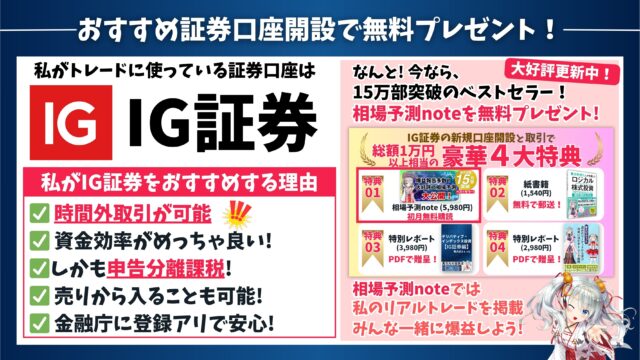

超豪華な特別キャンペーンをIG証券様が実現してくれました!

- 私の相場予測を無料で読める!

- 総額1万円相当のプレゼントを無料でゲットできる!

IG証券でしか取り扱っていない投資対象が山ほど存在するため、私のように幅広い投資対象へ投資するなら必須の口座ですね!私自身もIG証券を利用しています!

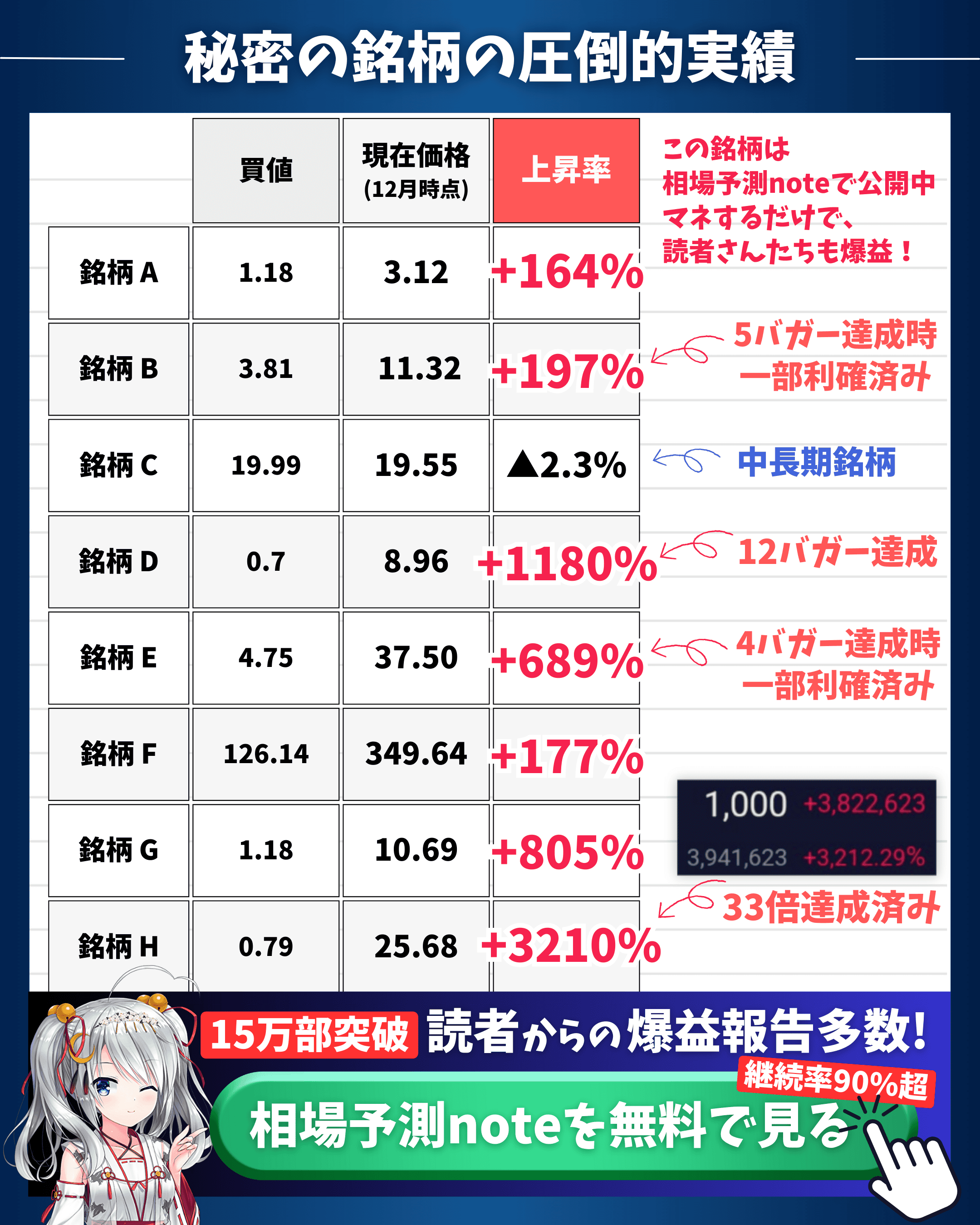

秘密の爆益銘柄がヤバい!

30倍超えの銘柄もある!

ブログの記事は全て無料で読めますが、相場予測noteに関しては有料記事となっています。

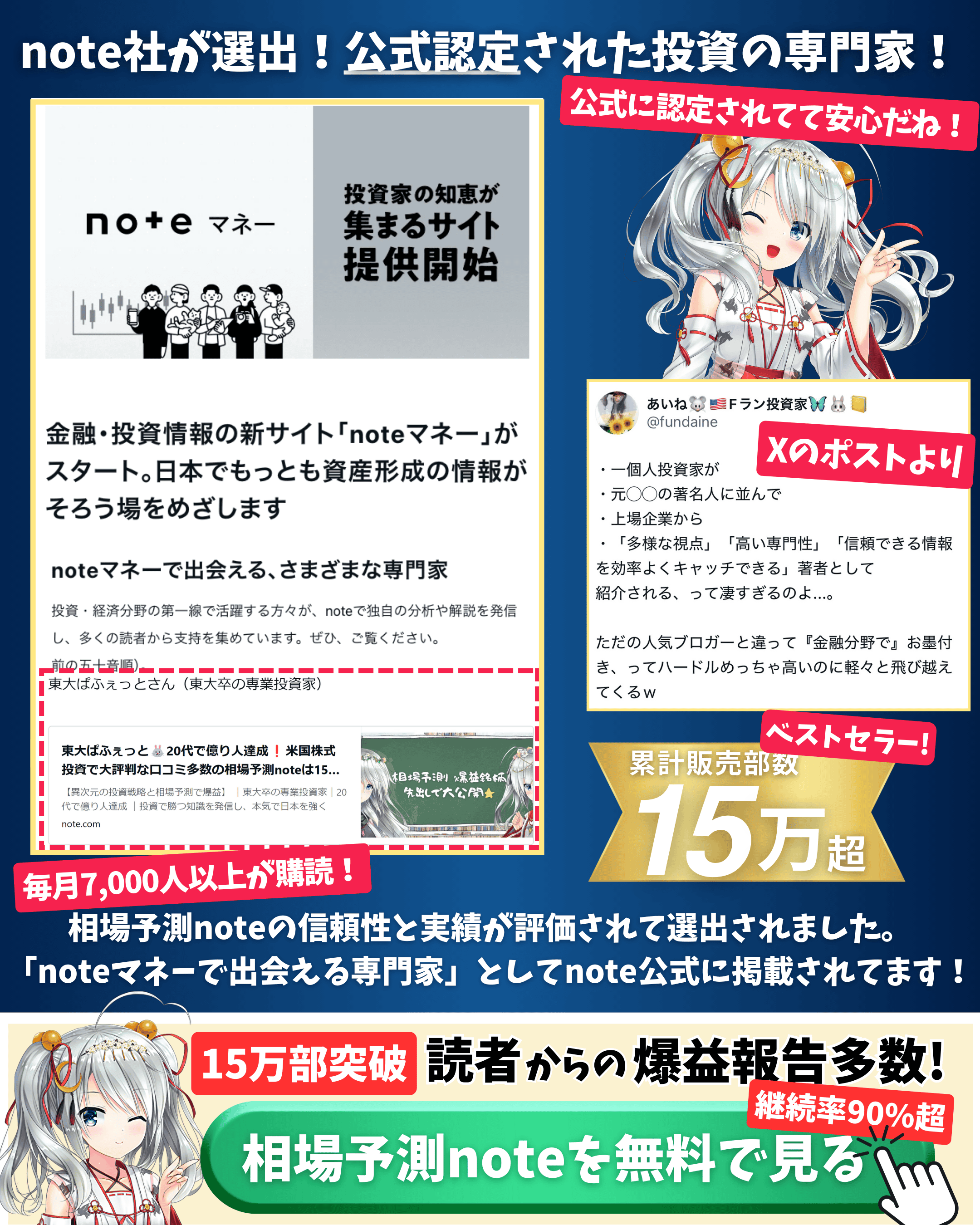

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ