東大グレアムです。

6月10日のFOMCでマネーサプライの伸びがほぼ止まっている現在のペースを維持すると明言されたことで、株式市場が暴落したことを以下の記事で説明しました。

今後の株式市場がどのように推移するのかを予測するうえで、各アセットのインプライド・ボラティリティ(IV)のサイクルに注目したCMEの記事がありましたので、紹介したいと思います。

インプライド・ボラティリティ(IV)とは

インプライド・ボラティリティ(IV、Implied Volatility)とは、実際の市場のオプション価格をもとに算出された原資産のボラティリティであり、将来の変動率を予測したものである。

オプション価格理論において、原資産価格のボラティリティは、オプション価格を決める重要な要素の1つであるが、市場が適正と考える原資産価格のボラティリティを、オプションの市場価格から逆算して求めることができる。

インプライド・ボラティリティより引用

VIXは近い将来における米国株式市場の価格変動(現水準からの上昇及び下落)の推定範囲を予測します。具体的には、VIXはS&P 500®(SPX)の今後30日間のインプライド・ボラティリティを測定します。インプライド・ボラティリティが高い時には、VIXの水準は高くなり、価格変動の推定範囲は広くなります。インプライド・ボラティリティが低い時には、VIXの水準は低くなり、推定範囲は狭くなります。

インプライド・ボラティリティは通常、市場が混乱している時、または経済が不安定な時に上昇します。一方、株価が上昇し、劇的な変化が見られないような場合には、VIXは低下するか、または推定範囲の下限で安定して推移する傾向があります。言い換えれば、VIXは株式のパフォーマンスと負の相関を示します。

ボラティリティと経済成長との関係

金融資産のボラティリティが高いと、経済成長が抑制される可能性があります。オプションのIVは将来の投資家の不確実性を反映しています。投資家が将来の経済的および財政的状況についてあまり確信がない場合、長期的なプロジェクトに資本を投入することが難しくなります。さらに、資本市場にアクセスして株式資本または負債資本を調達したい企業にとっては、急激な価格変動と価格の大きな変動により、資金調達がより困難になります。

よって、Fedは経済危機に直面した場合、金融市場に流動性を供給し、ボラティリティを低下させようとするのです。市場に大量の流動性がある場合、買い手と売り手は簡単に取引でき、価格にほとんど影響を与えずに大量の注文を実行できます。注文を約定するために価格が大きく変動する必要がない場合、ボラティリティはおさまる傾向があります。

IVは3月のピーク以降、国債、株式、通貨、貴金属などのさまざまな市場で大幅に低下しています。一部の資産クラスでは、IVがパンデミック前の歴史的な最低水準に戻りましたが、他の多くの資産クラスでは、IVは3月の最高値を大きく上回っています。

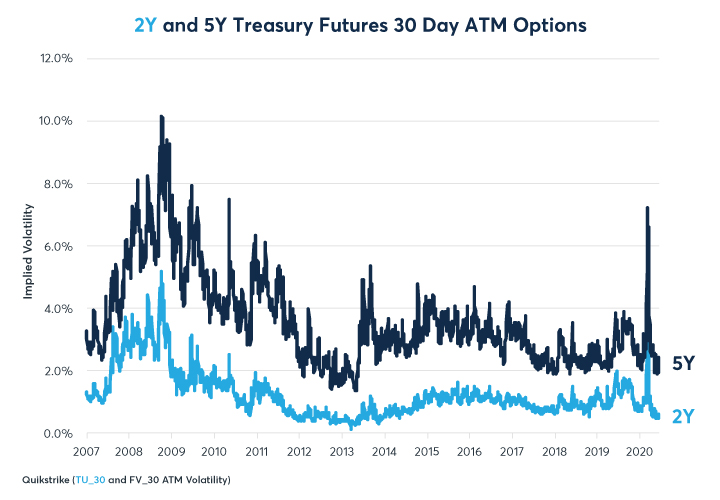

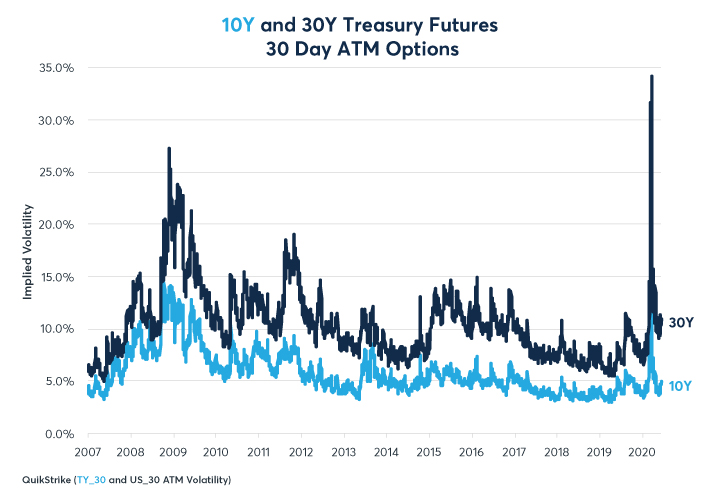

米国債のIV

Fedの以下の政策により、満期が10年以下の米国債のIVは以前の最低水準に戻りました。

・短期金利を直接管理

・22年末までゼロ金利を維持する見通しを示す

・量的緩和(QE)による国債の積極的な購入

対照的に、30年国債のIVは、以前よりも大幅に高くなっています。これは、オプション投資家がFedは10年以下の国債利回りをコントロールできると考えている一方で、30年国債の利回りまでコントロールできるかについては疑問だと考えていることを示しています。

コロナショックの財政出動に伴う米国の財政赤字がGDPの5%~20%を超える水準に膨れ上がることが想定されるため、QEでの国債の購入は、市場に放出される莫大な供給を吸収しきれないと考えられているのです。

株式のIV

S&P 500やNASDAQ 100などの株式市場指数のオプション価格は、以前のレベルをはるかに上回っています。IVは3月の最高値からは大きく下落しましたが、パンデミック前の最低値の2〜3倍のレベルに留まっています。株式市場がほとんど下落前の水準まで戻しているにもかかわらず、IVは高い水準を維持しています。

株価は将来のキャッシュフローの価値を現在価値に割り引いて考えられます。よって、株式インデックスと30年国債の高いボラティリティは繋がっています。

株式市場のリバウンドの大部分は、長期債券利回りの急落が原因であり、これによって将来の配当、収益、およびその他のキャッシュフローの正味現在価値(NAV)が上昇しました。債券利回りの全体的な低下により、株式やその他の投資に比べて債券の魅力が低下しています。仮に30年国債の利回りが急上昇した場合、株式の上昇を支えてきた要因が崩れる可能性があります。

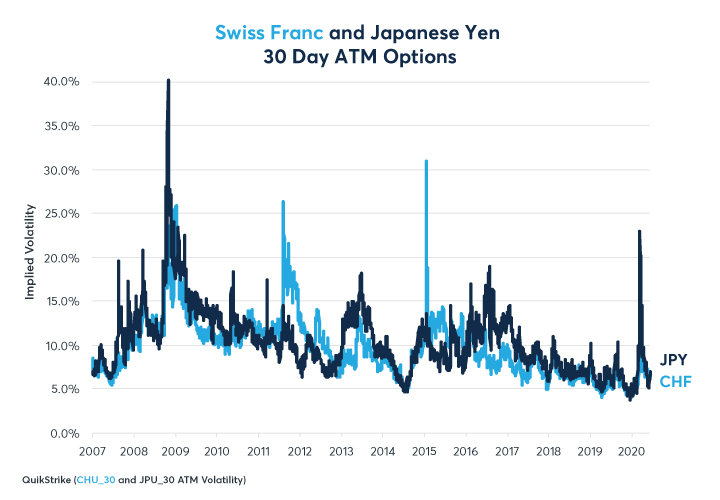

貴金属と通貨のIV

貴金属と通貨市場の場合も株価指数先物や30年国債と同様に、オプションのIVは以前のレベルをはるかに上回っています。 株式と同様に金と銀も金利に反応します。 貴金属は金利の低下で価値が上昇する通貨と見なすことができます。

貴金属は量的緩和(QE)にも敏感です。 2009年から2011年の最初の2回のQEは金と銀の価格を急騰させました。 ただし2012年と2013年のQE3では、Fedが資産購入を段階的に縮小する意向を示したことで、過去2回のQEと同様の効果を発揮しなかったことに注意する必要があります。

今回はここまで。

次回はIVのサイクルと景気循環についてです。

まとめ

・インプライド・ボラティリティ(IV)とは、実際の市場のオプション価格をもとに算出された原資産のボラティリティであり、将来の変動率を予測したものである。

・金融資産のボラティリティが高いことは将来の不確実性が高いことを意味する。これは資金調達を困難にするため、経済成長を抑制する。よってFedは金融市場に流動性を供給することでボラティリティを低下させようとする。

・Fedは10年以下の国債利回りをコントロールできている。一方でGDPの20%を超える可能性のある財政赤字のために発行される莫大な長期国債をQEでは吸収しきれないと投資家が考えているため、30年国債のIVは以前よりも大幅に高くなっている。

・株式市場はほぼ下落前の水準まで戻しているが、IVは高いままである。株式の上昇は長期の債券利回りの急落によって割引率が下がり、正味現在価値が上昇したからである。仮に30年国債の利回りが上昇した場合、株価の上昇を支えてきた要因が崩れる可能性がある。

・貴金属や通貨市場のIVは高いままである。貴金属は低金利と量的緩和(QE)で価値が上昇する。

レバレッジ後編noteでは、IVを用いた売買戦略についても解説しています。

レバレッジを活用したポートフォリオを組みたいと考えている方はもちろん、そうでない方に対してもお役に立つ内容となっておりますので、この機会にぜひお買い求めください!

相場予測noteとFX noteを無料お試しできるキャンペーン!

超豪華な特別キャンペーンをウィブル証券様が実現してくれました!

✅特定口座で時間外取引が可能(楽天SBIではできない)

✅取り扱っている銘柄がダントツで多い!(楽天SBIは少ない)

✅手数料が圧倒的に安い(楽天SBIは高い)

✅米国株のショートができる(楽天SBIではできない)

私のように投資するなら必須の口座ですね!私自身もウィブル証券を利用しています!

さらに・・・

ウィブル証券だけできる強み

✅外貨建てMMFでの自動運用がある

→待機資金を自動的に運用してくれて、米ドル金利をゲットできる。

特許出願中なので、他社には真似できない!!

→運用額が大きくて待機資金が大きい人ほど、ウィブル証券が有利になる。

そしてなんと、私のブログ限定コラボで相場予測noteとFX noteの無料クーポンをゲットできます!

ブログの記事は全て無料で読めますが、相場予測noteとFX noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ