東大ぱふぇっとです。

以前にイールドカーブの逆転が景気後退を示唆しなくなった理由について解説しました。

その中で米国の金融政策の変化について触れましたが、読者の反応を見るとそもそも今までの金融政策の経緯を全く知らない方が多かったです。

皆さんもうお気づきかと思いますが、米国の株式市場に最も影響を与えるのは金融政策です。

ただ、同時に気づいていると思いますが、米国の金融政策は非常に複雑で、パンドラの箱を開けないように敢えて触れずに今まで過ごしてきた方がほとんどだと思います。

しかし、金融政策を紐解くことで今後の株式市場に対して重要な示唆を得ることができます。

現在、市場での主要な議論は、インフレを正常に戻すためにFRBがどれだけ金融引き締めを行う必要があるかという点に集中しています。 大半の人は必要な利上げ規模に注目していますが、FRBが実際にインフレを制御できるかどうか疑問を抱いている人はほとんどいません。

近い将来、インフレは通常の水準に戻るという考えは、ほとんど盲目的に受け入れられています。私が別の視点を持ち込んで、FRBは多くの人が考えているよりもはるかに厳しい戦いに直面していることを示唆したいと思います。

今回は、まず2008年のリーマンショック以前に金融政策がどのように運営されていたかを振り返っていきたいと思います。

今回の記事で触れるのは、従前の金融政策はどのように行われてきたか?という点です。

現在の金融政策を理解するためには、従来の金融政策で何が問題だったかを理解する必要があるためです。それでは見ていきましょう。

ちなみに日本語のリーマンショックは世界では使われません。GFCと呼ばれているということをこの期におぼえておきましょう。GFC(Great Financial Crisis、世界金融危機)

今回の解説シリーズではこの記事を翻訳しつつ、分かりやすい解説を適宜加えてみなさんが分かるように解説していきますね!※元記事は難解過ぎるので見る必要はありません。

本記事は以下の4つでセットになっています。

ツイートまとめの記事が最も平易にまとまっているので、この記事から読むと良いかもしれません。

リーマンショック以前の金融政策の変化

リーマンショック以前の金融政策では、政策金利を操作するために2つの手段が用いられていました。順番に見ていきましょう。

必要準備金制度とは?

世界金融危機以前、FRBは必要準備金制度に基づいて運営されており、銀行は準備金の一部を中央銀行に維持することが義務付けられていました。

市中銀行は自分の資金を中央銀行に預金として預け入れなければいけないので、中央銀行は銀行の銀行とよばれているわけです。市中銀行は毎営業日終了時点ではFRBが要求する以上の準備金を持っている必要があります。

毎営業日の終わりには、FRBが要求する以上の準備金を持っている銀行と、少ない準備金を持っている銀行が存在します。豊富な準備金を持っている銀行は、準備金が不足している銀行にそれを融資することができます。この銀行間の融資の際に適用される無担保の金利がFF Rate、つまり政策金利となります。

この銀行間の融資により、全ての銀行がFRBの準備預金要件を満たすことができるようになります。 FRBが金融条件を引き締めたいのか緩和したいのかに応じて、預金準備率は増加または減少することになります。

預金準備率を引き上げればFRBに預け入れる資金の必要量が大きくなるので、銀行間の融資の需要が高くなり金利は上昇します。一方、預金準備率を引き下げればFRBに預け入れる資金の必要量が小さくなるので、銀行間融資の需要が低くなり金利は下落します。

これは、FRBが金融政策を制定し、金利に影響を与えるために使用した2つの主要な手段のうちの1つです。

公開市場取引とは?

FRBが使用した2番目の手段は公開市場操作、つまり公開市場での有価証券の売買でした。 公開市場操作には、一時的なものと永続的なものの2つのタイプがあります。

一時的な公開市場操作は、FRBが証券を購入し、将来の日に売り戻すことに同意する現先契約 (レポ) と呼ばれるものです。一方、FRB が特定の未来に証券を購入することを約束して売却する場合は逆現先契約 (リバースレポ) と呼ばれます。

リバースレポというのは皆さんがよく聞くリバレポのことですね。リバレポとはFRBが保有する債券などの金融資産を担保に資金を借り入れる取引のことを指します。リバレポの残高が増えるということは市場から資金を吸収し、逆にリバレポの残高が減るということは市場に資金を放出することを意味します。

一方、恒久的公開市場操作(Permanent Open Market Operations、POMO)とは、FRBが将来的に取引を取り消す売買をする意図を持たずに有価証券を完全に売買する場合のことです。2008年以前は、一時的なオペが通貨供給の制御の主役であり、POMOはその高度なレバレッジ効果により、ほとんど使用されませんでした。

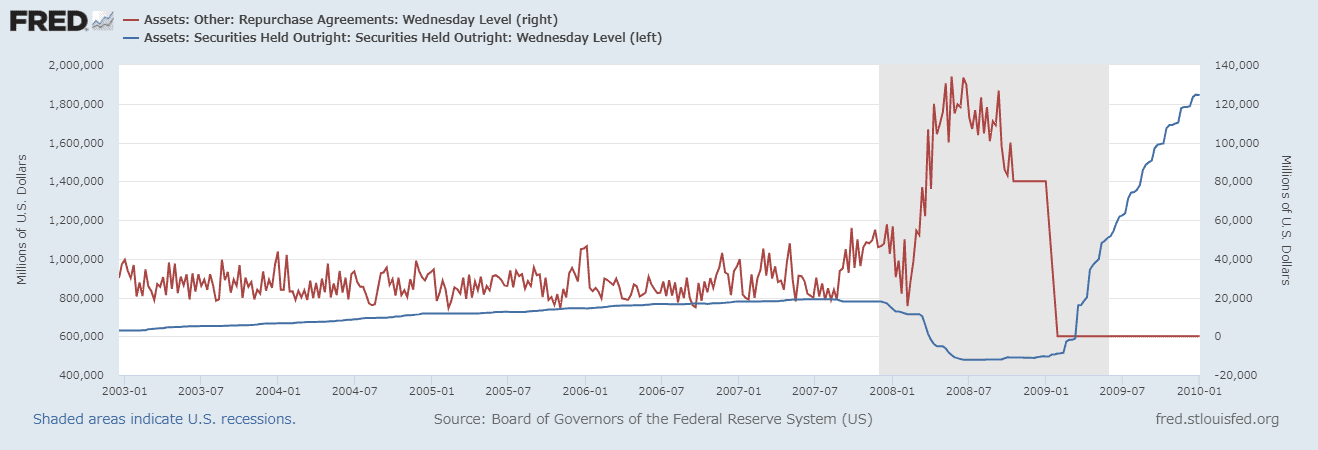

レポ(赤線、右軸)と恒久的公開市場操作(POMO)(青線、左軸)

レポ(赤線、右軸)と恒久的公開市場操作(POMO)(青線、左軸)

金融政策を適切に運営し、設定された政策金利を達成するために、FRBは必要な準備金を増減させ、一時的に資産を売買することになります。

市場の資金を吸収することで「お金」の価値は高くなります。必要準備金を維持するために銀行間融資で適用されるFF Rateは高くなります。一方、市場に資金を放出することで「お金」の価値は低くなります。必要準備金を維持するために銀行間融資で適用されるFF Rateは低くなります。

連邦公開市場委員会(FOMC)はいわゆるFF Rate目標金利を設定し、レポ取引を活用して実効フェデラルファンド金利(無担保銀行間ローンに課せられる金利)を可能な限り目標値に近づけることになります。市場に流れる資金を調整することで金利を調整していたのです。

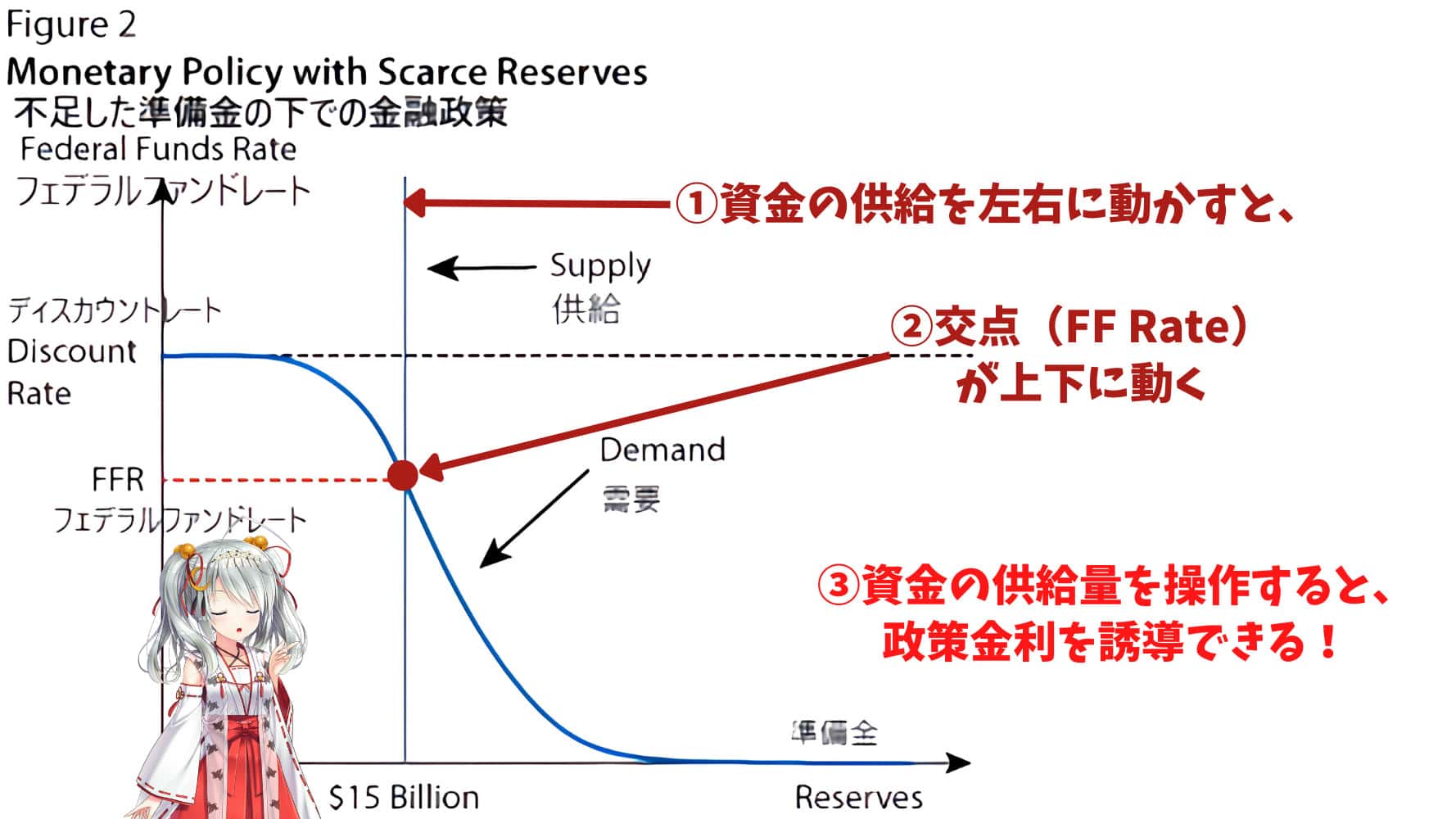

図:A New Frontier: Monetary Policy with Ample Reserves

準備金要件と公開市場操作が主に一時的なものであるという事実(POMOよりもレポが優勢であった)により、銀行が中央銀行の義務を果たすために絶えず市場が資金を追い求める不足した準備金のシステムが生み出されていました。

レポ取引というのは、言い換えれば市中銀行が保有する債券等を担保にして、FRBから資金を一時的に借り入れを行う取引ですからね。

つまり通常は市中に資金量が不足しているので、市中銀行はFRBから「お金」を借り入れることで必要準備金を確保するという状態を作っていたのです。

市場全体の資金が不足している状態を作ることで、レポ取引と銀行間融資を用いてFF Rateを目標に誘導させることができたのです。(不足した準備金のもとでの金融政策)

限界が露呈した伝統的な金融政策

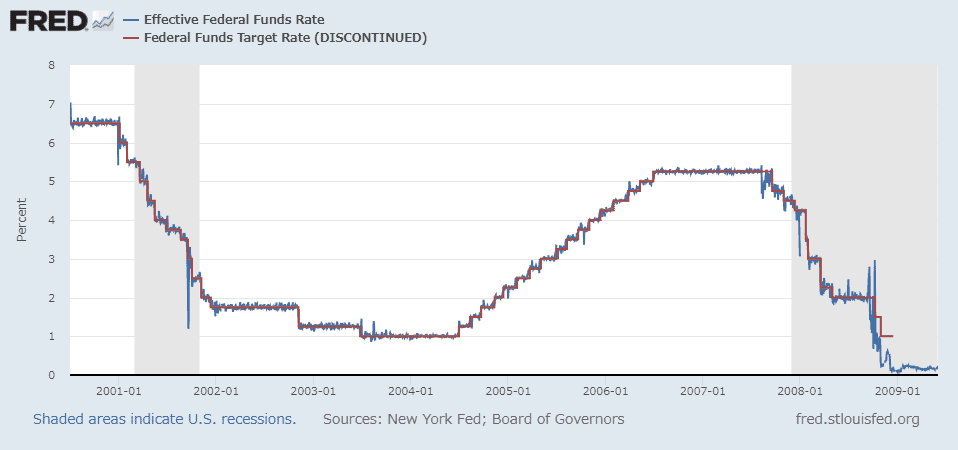

実効FF金利は目標金利をほぼ追従していたが、2008年9月に急上昇

2008年の世界金融危機の後、金融システム全体がひっくり返りました。以下は、2008年9月16日(リーマン・ブラザーズが破産申請した翌日)のFOMCで、当時FRBの公開市場口座部長だったウィリアム・ダドリー氏の言葉を引用したものです。

“200億ドルのレポを行ったにもかかわらず、午前9:30現在、昨日のファンドレートに対する上昇圧力は続いていました。 早朝には6%まで上昇しており、それが昨日の正午頃に500億ドルの第2回オペを実施した理由です。 この問題により効果を発揮するため、今朝、私たちは通常よりもはるかに早く、午前8時頃に到着し、500億ドルの夜間レポを行いました。 当時のファンド金利は3.25パーセントで取引されていました。 これは、明らかに現在のメンテナンス期間にあまりにも多くの予備を追加していることを意味すると思います。 私のアドバイスは以下の通りです。現在の状況では、おそらく、目標フェデラル・ファンド金利だけを心配するよりも、市場に十分な流動性を提供する側に回るほうが賢明でしょう。”

FRBはフェデラル・ファンド・レートを目標の2%に維持するため、9月15日から16日にかけて総額1200億ドル相当の短期国債を一時的に購入しました。

ビル・ダドリー氏によるこの短い講演は、FRBが一時的な公開市場操作(レポ)の利用のみを通じて金融政策を運営することにいかに苦労していたかを示しています。

さらに、この引用文は、FRBが市場に流動性を不足させるのではなく、過剰に供給することを選択したことも示しています。 この事実は最終的に金融政策の運営方法を永遠に変えました。

この内容は非常に難しいため、今回の記事ではここまでとしたいと思います。次回は、現在はどのような金融政策に転換されているのかという点について見ていきたいと思います。

まとめ

今回のポイントをまとめると以下となります。

- 市中金融機関はFRBから必要準備金を毎営業日末に要求されていた。

- 市中金融機関は過不足を金融機関同士で補うために銀行間の融資を行っている。

- この際に用いられるのがFF Rateである。

- FRBはレポ取引を用いて市中の資金量を調整してFF Rateを誘導していた。

こういった高度な内容を考察した上で、私は相場予測を行っています。その結果として、予測精度85%という驚異的なレベルで予測を当てることができているのですね。

実際にどのような相場予測を行い、どのような先出しトレードを行っていたのかは以下の記事で解説しています。

こちらもぜひ見てみてください!

相場予測noteとFX noteを無料お試しできるキャンペーン!

超豪華な特別キャンペーンをウィブル証券様が実現してくれました!

✅特定口座で時間外取引が可能(楽天SBIではできない)

✅取り扱っている銘柄がダントツで多い!(楽天SBIは少ない)

✅手数料が圧倒的に安い(楽天SBIは高い)

✅米国株のショートができる(楽天SBIではできない)

私のように投資するなら必須の口座ですね!私自身もウィブル証券を利用しています!

さらに・・・

ウィブル証券だけできる強み

✅外貨建てMMFでの自動運用がある

→待機資金を自動的に運用してくれて、米ドル金利をゲットできる。

特許出願中なので、他社には真似できない!!

→運用額が大きくて待機資金が大きい人ほど、ウィブル証券が有利になる。

そしてなんと、私のブログ限定コラボで相場予測noteとFX noteの無料クーポンをゲットできます!

ブログの記事は全て無料で読めますが、相場予測noteとFX noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ