東大ぱふぇっとです。

インフレをFRBは制御できるのか?

という内容で、全部で3章の記事を公開しました。

これと同時に、各章の内容をツイッターで簡潔にまとめて公開をしました。

ブログ記事を読むのは難しい!という人もいるでしょうし、この記事ではツイートの内容をコピペして掲載しておきます。簡単なまとめを読む方が脳への負荷が少ない説がありますからね。

ツイートその1

ツイートその2

ツイートその3

以下はツイートの内容をコピペして掲載しておきます。

アメリカのインフレは収まるのか?

皆さん、アメリカがインフレを完全に退治できると盲目的に思ってますよね。

けど、それって本当なんでしょうか?

正直言って私は懐疑的に見ています。それはFRBの現在の金融政策そのものに限界があるからです。

ただ、内容は非常に高度なため、少しずつ分かりやすい解説をしていきますね!

まずは、リーマンショック以前のFRBの金融政策についてです。

リーマンショック以前の金融政策

FRBはアメリカの中央銀行です。中央銀行は銀行の銀行でもあります。

市中の金融機関に対して、FRBへ一定以上の準備金を預けるように要求していました。(準備預金)

この準備預金を満たすために毎営業日の終わりに、要件を満たしている銀行→不足している銀行へと銀行間の融資を実施していました。

この銀行間で融通しあう金利のことをFF Rateつまり政策金利と呼んでいます。みなさんが聞き慣れている「政策金利」とはこういう意味だったのですね。

リーマンショック以前はFRBが短期資金市場に資金が不足する状態をつくり、レポ取引を行うことで短期資金市場の資金量を調整して短期市場での金利を調整していました。

レポ取引というのは短期間のみFRBが市場から債券等を買い上げて資金を市場に融通する取引です。

普段、不足している短期資金市場にFRBが短期間で資金を融通することで、短期資金市場の需給を調整して政策金利を誘導していたわけです。

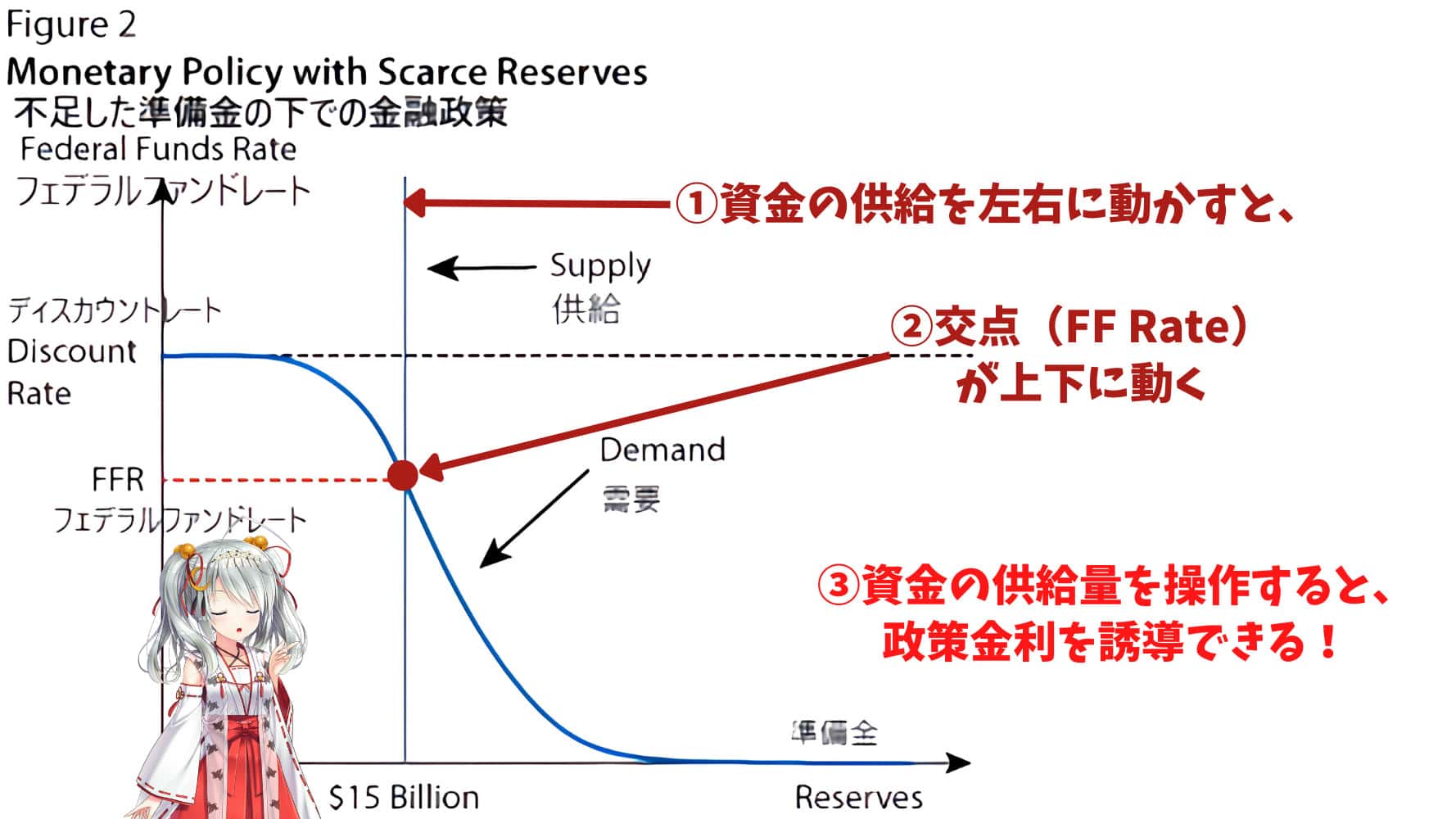

リーマンショック前は、

①資金の供給量を動かすと、

②交点であるFF Rate(≒政策金利)が動くので、

③資金の供給量を操作することで、政策金利を誘導できていました。

リーマン・ショック後の金融政策

しかし、リーマンショック時に短期資金市場が枯渇してFRBのレポ取引が機能しないという事態に陥りました。

そこでFRBは新たな政策金利調整手段へと移行していくことになります。

リーマンショックを経て、FRBは短期市場に大量の資金を供給するという大規模な方針転換を行いました。

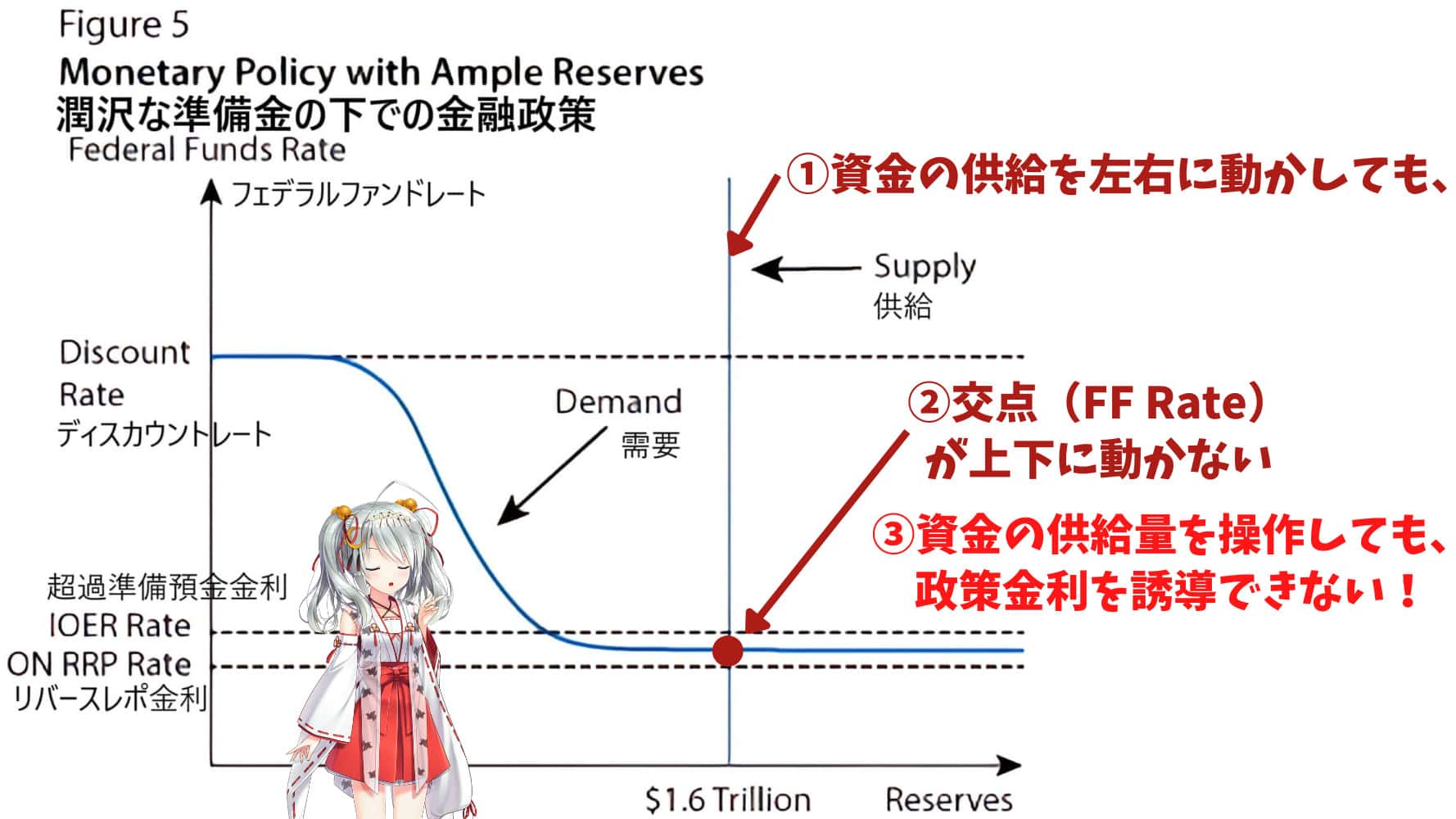

その結果、リーマンショック後は、

①資金の供給量を動かしても、

②交点であるFF Rate(≒政策金利)が動かないので、

③資金の供給量を操作しても政策金利を誘導できない!

という金融環境に変化しました。

リーマンショック前までは短期的に債券等を購入して、すぐに買い戻す取引(レポ取引)で短期資金市場の資金量を調整していました。

リーマンショック以降はレポ取引ではなく普通に債券を購入して長期的に資金市場に資金を供給する、いわゆるQE(量的緩和)を実施しました。

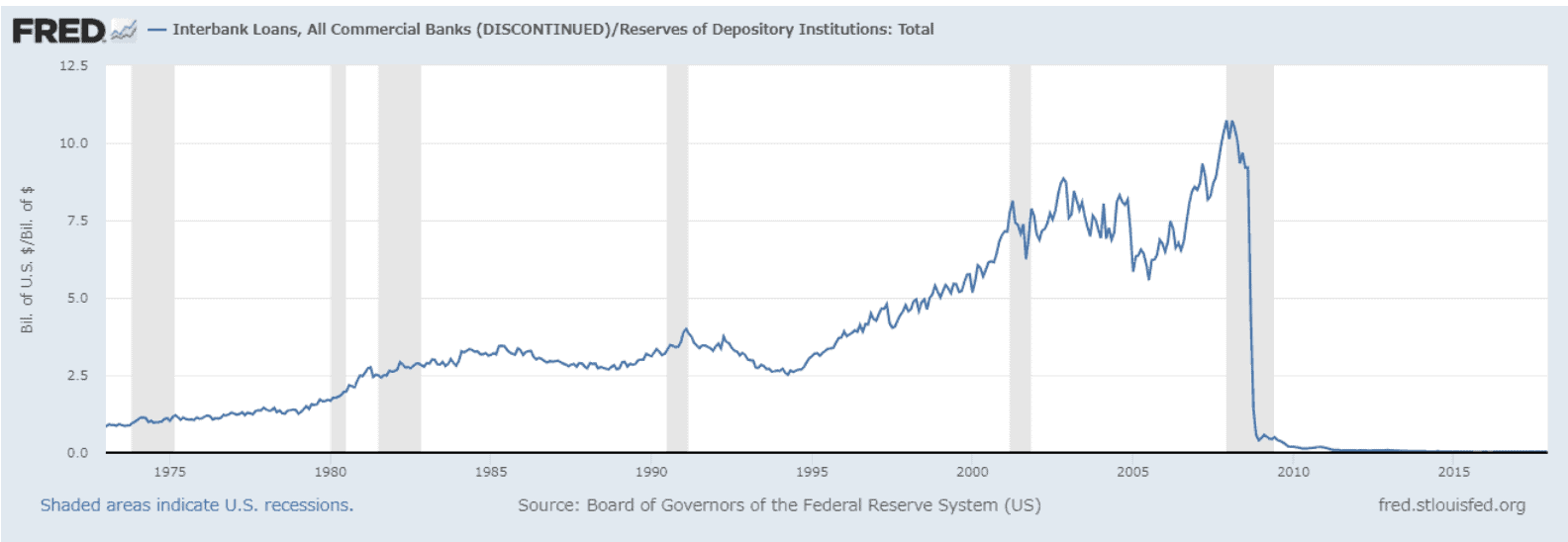

これにより短期金融市場は大量の資金であふれ、銀行は必要とされる準備預金を調達する必要がなりました。

預金金融機関の準備金の合計に占める商業銀行の銀行間融資の割合は2008年以降大幅に減少しています。

一方、銀行間融資の需要がなくなったので、銀行間融資つまりFF Rate(≒政策金利)がゼロに漸近することになりました。

そこでFRBは、市中銀行が預けている準備預金に対する利息を払うことにしました。これを政策金利の下限として適用しました。

この準備預金に対する利回りは安全に金融機関が得られる利息なわけですから、これ以上の金利じゃないと貸し出しを行う動機がないですからね。

さて、FRBはQE(量的緩和)を継続的に行いました。

途中で2015年〜2019年に正常化の道を探りましたが、2019年に短期資金市場の枯渇でアンコントローラブルに陥り、結局、量的緩和政策に舞い戻りました。

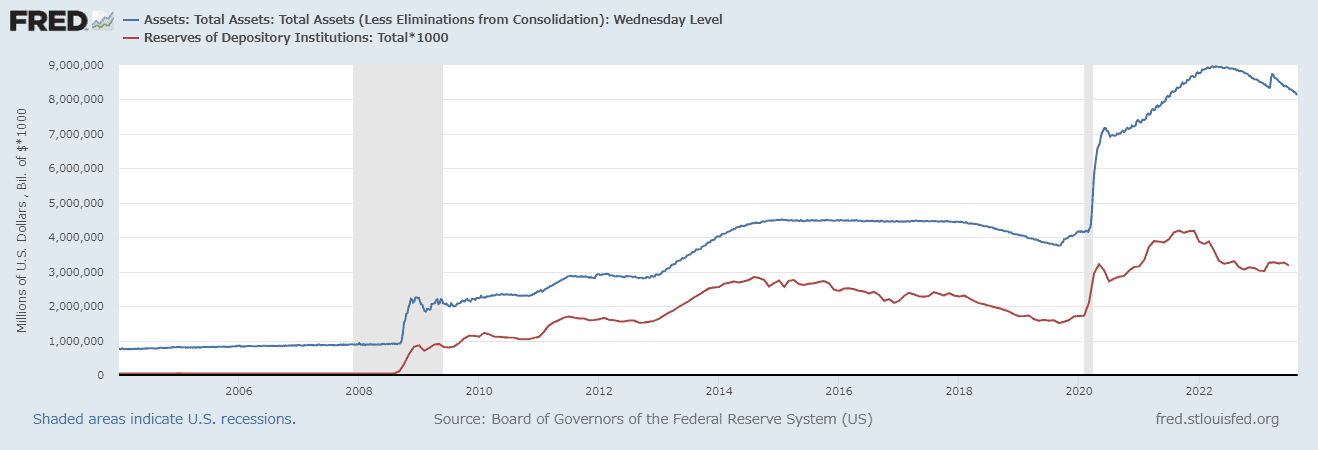

リーマンショック以降、FRBのバランスシートは以下の通り拡大しています。

・青線:FRBのバランスシート

・赤線:銀行準備金

FRBの資産はQE(量的緩和)によって購入した債券等であり、負債側は銀行がFRBに預けている準備預金が主な構成要素となっています。

このように、リーマンショックの前と後で金融環境は大きく変化し、金融政策も大きく変わっています。1枚目と2枚目の図をもう一度見返してみてください!

以上を踏まえた上で、

✅現在の金融政策がもたらす副作用とは何でしょうか?

✅インフレを沈静化するのは、なぜ難易度が高いと言えるでしょうか?

FRBは自分で自分の首をしめる

アメリカのインフレが収まる!と思っている人は多いですよね。

米国はインフレを制御できないと私は予測しています。

米国中央銀行(FRB)の現在の金融政策そのものに限界があるからです。

FRBは利上げで苦しむ

FRBは金融引き締めのために金利を上げると、自らの首を絞めることになります。

なぜなら、金利を上げると利息の支払いが増大するためです。

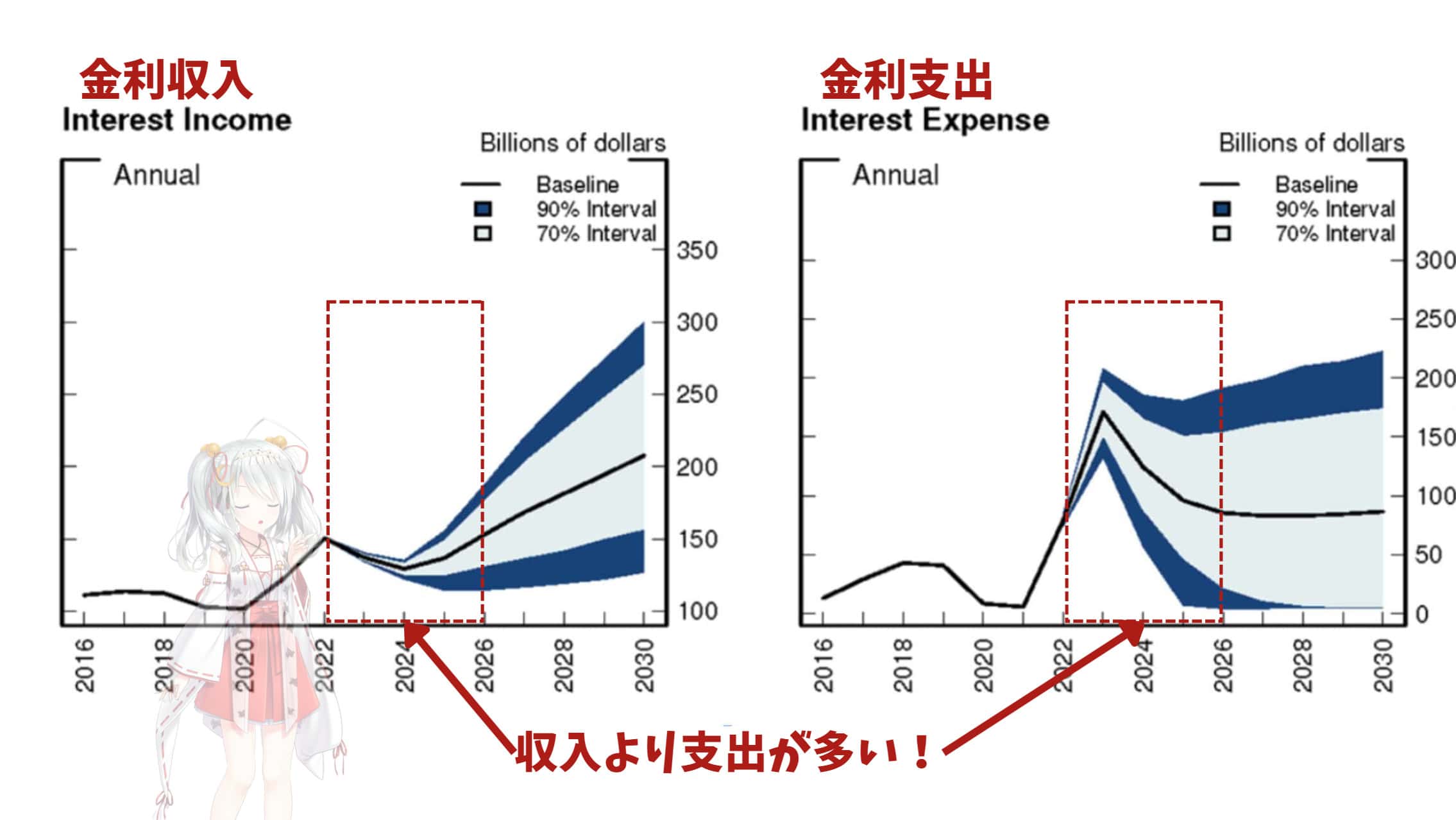

FRBの資産と負債を簡単に説明します。

資産:利息が低いときに買った債券(固定金利)

負債:銀行がFRBに預けている準備預金(変動金利)

よって、FRBが金利を引き上げるたびに、負債側の支払利息のみが自動的に上昇します。

金利収入は固定なのに、金利支出は増大し、収入より支出が多くなっています。

FRBの損失がインフレを生む

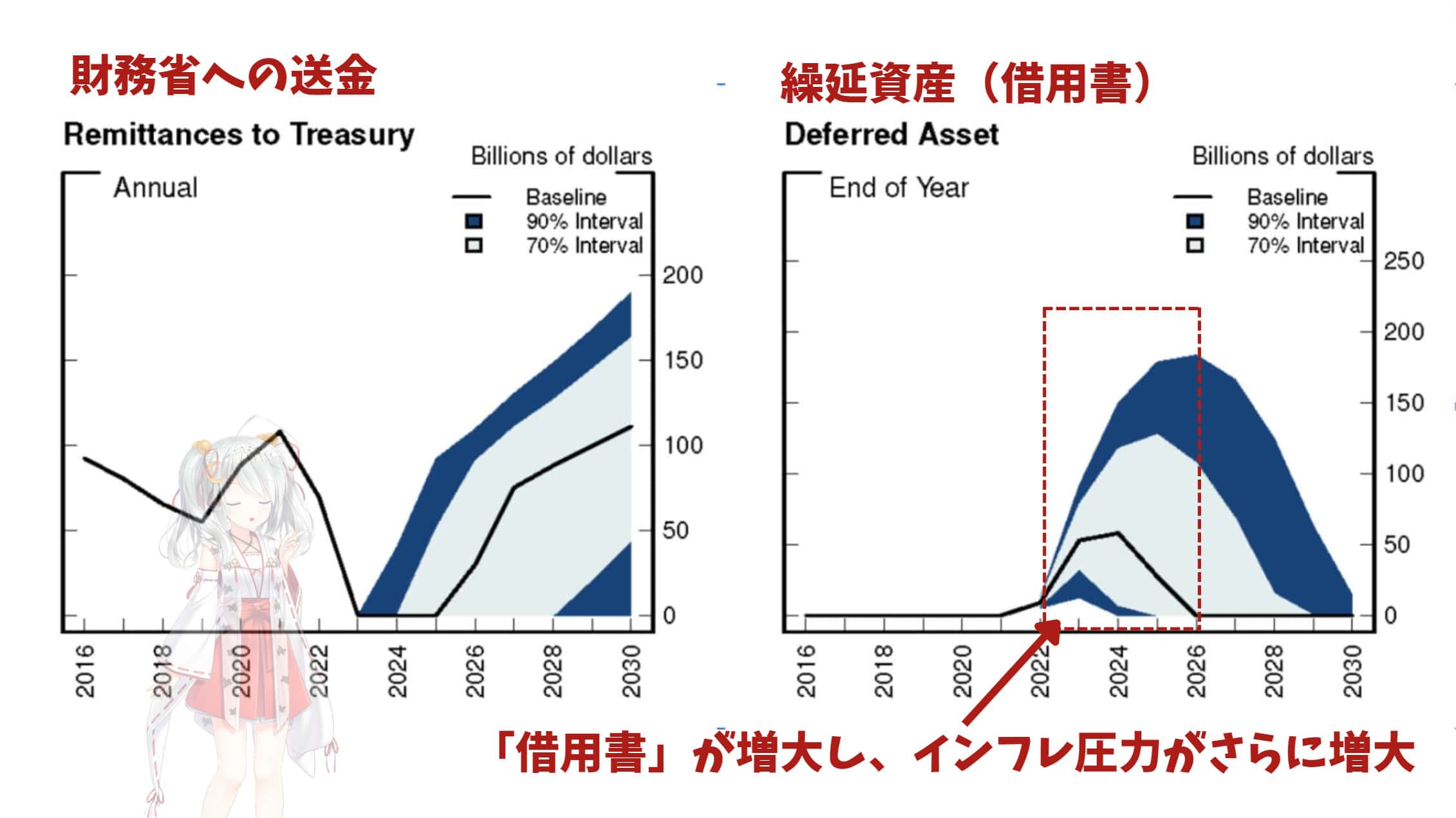

FRBの損失は財務省に転嫁されないと明確化されています。赤字を出した場合にはバランスシートに「繰延資産」と呼ばれる借用書が作成されます。

つまり、FRBが損失を出すに連れ、バランスシートも拡大(借用書が増大)し、インフレ圧力がさらに増加します。※詳細は難解なので無料ブログ記事にて。

利払いがインフレを生み、FRBが巨大な売り圧力へ

FRBは準備預金への利払いがあるため、バランスシートを縮小しないと利払いの分だけ銀行が受け取る資金が増大します。ましてや金利が上がれば、利払いも増加します。

つまり、資金市場に流れるマネーの総量が増大していまい、インフレ加速要因となります。

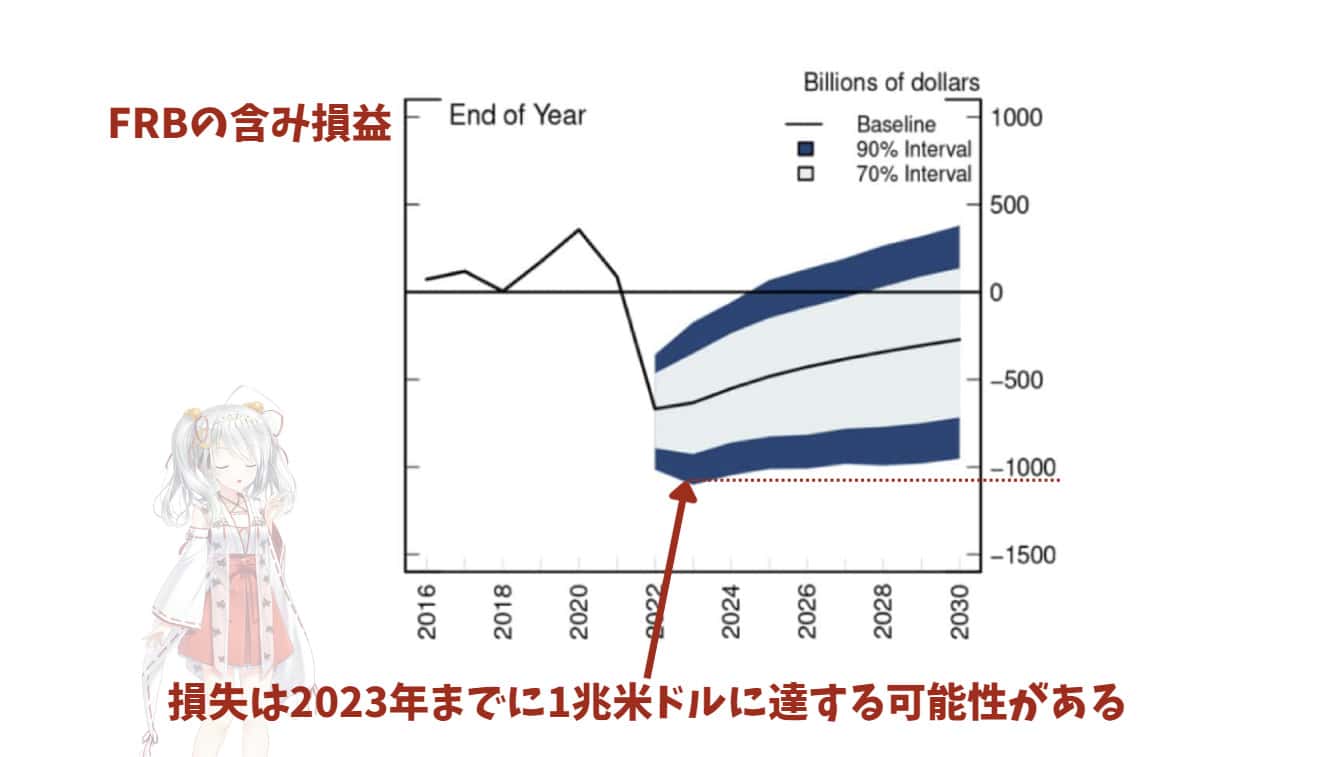

そのためFRBはQT(量的引き締め)を行い、支払利息を抑えるためにバランスシートそのものの縮小に取り組んでいます。しかし、QT(量的引き締め)によって今度は債券価格が2022年から暴落しています。

長期債の含み損がヤバい

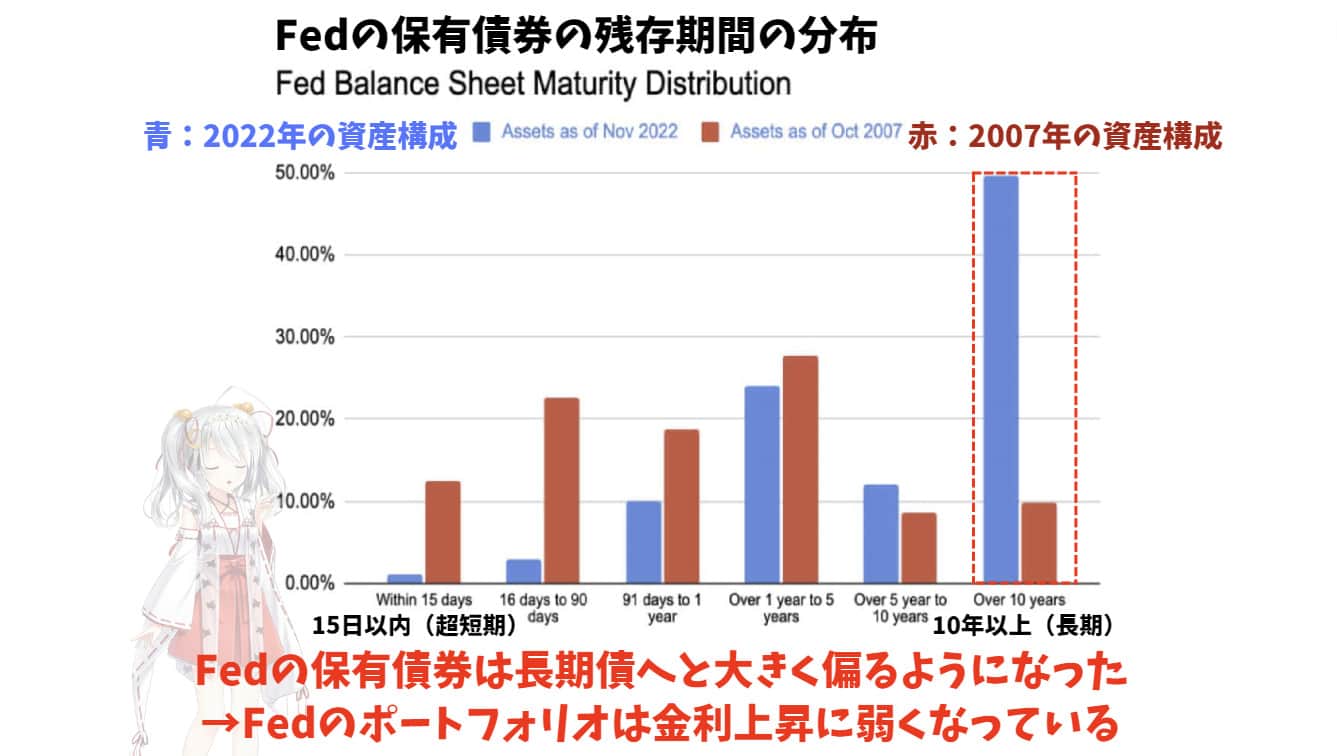

長期債は金利の上昇に対して非常に弱いです。

金利が1%上がったとして、30年債の場合は1%分の金利上昇の影響を30年間も受けますよね。よって、年数が長い債券の方が金利の変化に対して債券価格が大きく変動します。

したがって、ポートフォリオの資産構成が長期債寄りだと、含み損の規模はより増大します。

Fedのポートフォリオはこの15年で長期債へと大きく偏るようになりました。そのため、金利上昇に弱くなっていますね。

債券価格の暴落により、FRBの資産側の価値が暴落して、FRBは巨額の含み損を抱えています。

さらに債券を大量に抱える銀行システムにも大きな影響を与えていきます。シリコンバレーバンクの破綻はその一角に過ぎないのです。

つまり、この引き締め政策を長期的に継続し、インフレを完全に鎮圧していくことは構造的に難しいという状態になっているのです。

結論・予測

FRBの金融政策には限界があります。

引き締めの限界が来る時に一旦、株式市場に大きな混乱が発生して、株式が暴落する局面が訪れると想定しています。ここが絶好の仕込み場となり、今後数年における大底となるというのが現段階での予測です。

その時期については私は予測できているので、その時期が近くなったら相場予測noteでお伝えしていきたいと思っています。

相場予測noteとFX noteを無料お試しできるキャンペーン!

超豪華な特別キャンペーンをウィブル証券様が実現してくれました!

✅特定口座で時間外取引が可能(楽天SBIではできない)

✅取り扱っている銘柄がダントツで多い!(楽天SBIは少ない)

✅手数料が圧倒的に安い(楽天SBIは高い)

✅米国株のショートができる(楽天SBIではできない)

私のように投資するなら必須の口座ですね!私自身もウィブル証券を利用しています!

さらに・・・

ウィブル証券だけできる強み

✅外貨建てMMFでの自動運用がある

→待機資金を自動的に運用してくれて、米ドル金利をゲットできる。

特許出願中なので、他社には真似できない!!

→運用額が大きくて待機資金が大きい人ほど、ウィブル証券が有利になる。

そしてなんと、私のブログ限定コラボで相場予測noteとFX noteの無料クーポンをゲットできます!

ブログの記事は全て無料で読めますが、相場予測noteとFX noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ