東大ぱふぇっとです。

第1章と第2章は既に読んでいますか?

今回はいよいよ話の本題に入ります。

題名にある通り、現在の金融引き締めでFRBはインフレ率を制御できるのか?という点を論じていきたいと思います。

まずは今までの簡単なおさらいをしていきます。まず第1章でリーマンショック以前の金融政策についてお伝えしました。

簡単におさらいしましょう。

- 市中金融機関はFRBから必要準備金を毎営業日末に要求されていた。

- 市中金融機関は過不足を金融機関同士で補うために銀行間の融資を行っている。

- この際に用いられるのがFF Rateである。

- FRBはレポ取引を用いて市中の資金量を調整してFF Rateを誘導していた。

第2章ではリーマンショックを皮切りとして、従来の金融政策の限界を迎えて金融政策を抜本的に変換して今に至るということをお伝えしてきました。

簡単におさらいしましょう。

- リーマンショックの前後で金融政策は転換している。

- リーマンショック以前は不足した準備金の下での金融政策であり、資金の供給量を操作することで政策金利を誘導できた。

- リーマンショックでの短期資金市場の枯渇により、潤沢準備レジームに移行した。

- 過剰な準備金を銀行が持つことになり、銀行間融資は意味をなさなくなった。

- そのため、銀行間融資の金利として定義されていたFF金利を新たな方法で定める必要が出てきた。

- FRBは準備預金に利息をつけることでFF金利の下限を設定したが、FRBから利子を受けれない機関(GSE)が銀行にそれ以下の金利で貸し出したため、機能不全になった。

- GSEも利用できるリバースレポ取引に利息を支払うことで、リバースレポ金利をFF金利の下限に設定することに成功した。

- 2015年〜2019年に金融政策をリーマンショック以前のものに戻そうとしたが、潤沢準備レジームに慣れた世界では失敗し、再び短期市場が流動性の供給不足により混乱した。

- コロナもあり現在の潤沢準備レジームは極まってきている。

今回の記事は前回までの記事を読んでいないと理解できないので、まだ読んでいないという方はしっかりと前回までの記事を読んだ上でこの記事を読み進めて下さい。

それでは現在の潤沢準備レジームの欠陥と金融引き締めの限界という点についてお伝えしていきたいと思います。

結論としては、『最終的に限界が来るのがいつなのか』ということも既に私は想定が付いています。この現在の金融引き締めが限界を迎えるポイントで株式市場の暴落が来ると思っていますが、それは近くなったら相場予測noteでお伝えしていきますね。

本記事は以下の4つでセットになっています。

ツイートまとめの記事が最も平易にまとまっているので、この記事から読むと良いかもしれません。

FRBのバランスシートの負債側

FRBのバランスシートの負債側を見ると、不足した準備金レジームから潤沢な準備金レジームへの変化により、事態は1,000倍複雑になりました。

2008年以前、FRBは銀行から預かっている準備預金に対して利息を支払っていませんでした。その金額は400億ドルでした。

現在、FRBは約8兆ドル相当の準備預金と翌日物リバースレポを負っており、多額の利息を支払う必要があります。前回説明したように、準備預金の金利とリバースレポ金利により、FRBはフェデラル・ファンド・レートを制御できるようになります。

したがって、金融状況を引き締めたい場合、FRBは必然的に自らに財政負担を課すことになります。

なぜなら金利を上げると準備預金やリバースレポへの利息の支払いが増大するためです。

FRBは利払いの増加に苦しむ

FRBのバランスシートの負債側には準備金とリバースレポ金利があり、資産側にはFRBが所有する利払い証券 (国債と住宅ローン担保証券) があります。これは大きな課題に繋がりました。

資産から受け取る利息は、負債に対して支払う利息よりも大きくする必要があるのです。 問題は、FRBの資産のほとんどが固定金利を支払っているのに対し、FRBが負債に対して支払う金利は全て変動金利であることです。FRBの資産は銀行などから買い取った米国債やMBSですが、この金利は買い取った時の金利だからですね。

したがって、バランスシートが同じままであると仮定すると、FRBが金利を引き上げるたびに、負債側の支払い利息のみが自動的に上昇します。

FRBの収益は固定され、費用は変動するというこの二分法は、金利上昇環境においては非常に大きな問題となります。

FRBは2022年3月から金利を約0.2%から5.25%に引き上げ、これは米国史上最大の金融引き締めの一つとなりました。

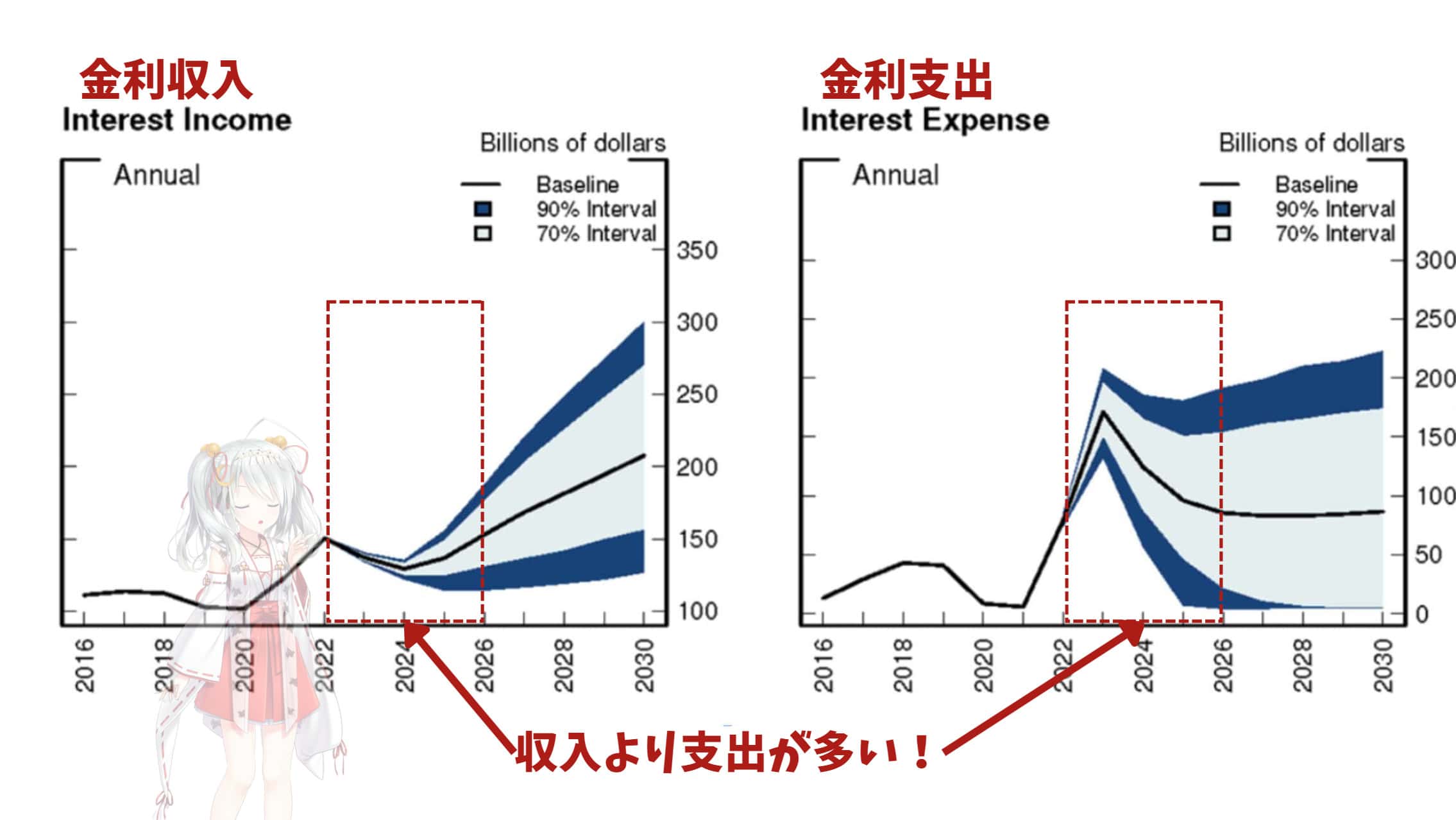

2022年7月時点でのFRBの利息収入と支払利息の不一致

FRBの損失額が一気に拡大

2022年以降の引締政策はFRBの損益計算書に差し迫った影響を及ぼしました。2021年にFRBの支払利息は約57億でしたが、2022年にはこの数字は1,000億ドル弱になります。

2021年にFRBは1,090億ドルの利益を財務省に送金しましたが、2024年までの累積損失は2,000億ドルに達する可能性があります。

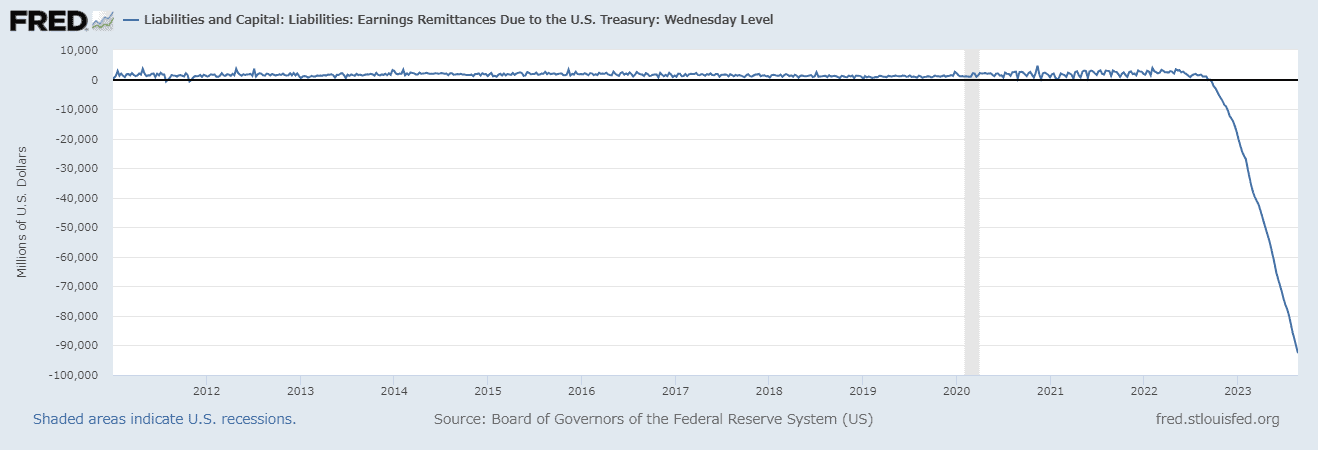

すでに2022年10月にFRBは月次営業損失72億ドルを報告しており、FRBが月次赤字となるのは1915年以来初めてでした。

FRBの損益(下に行くと損失)

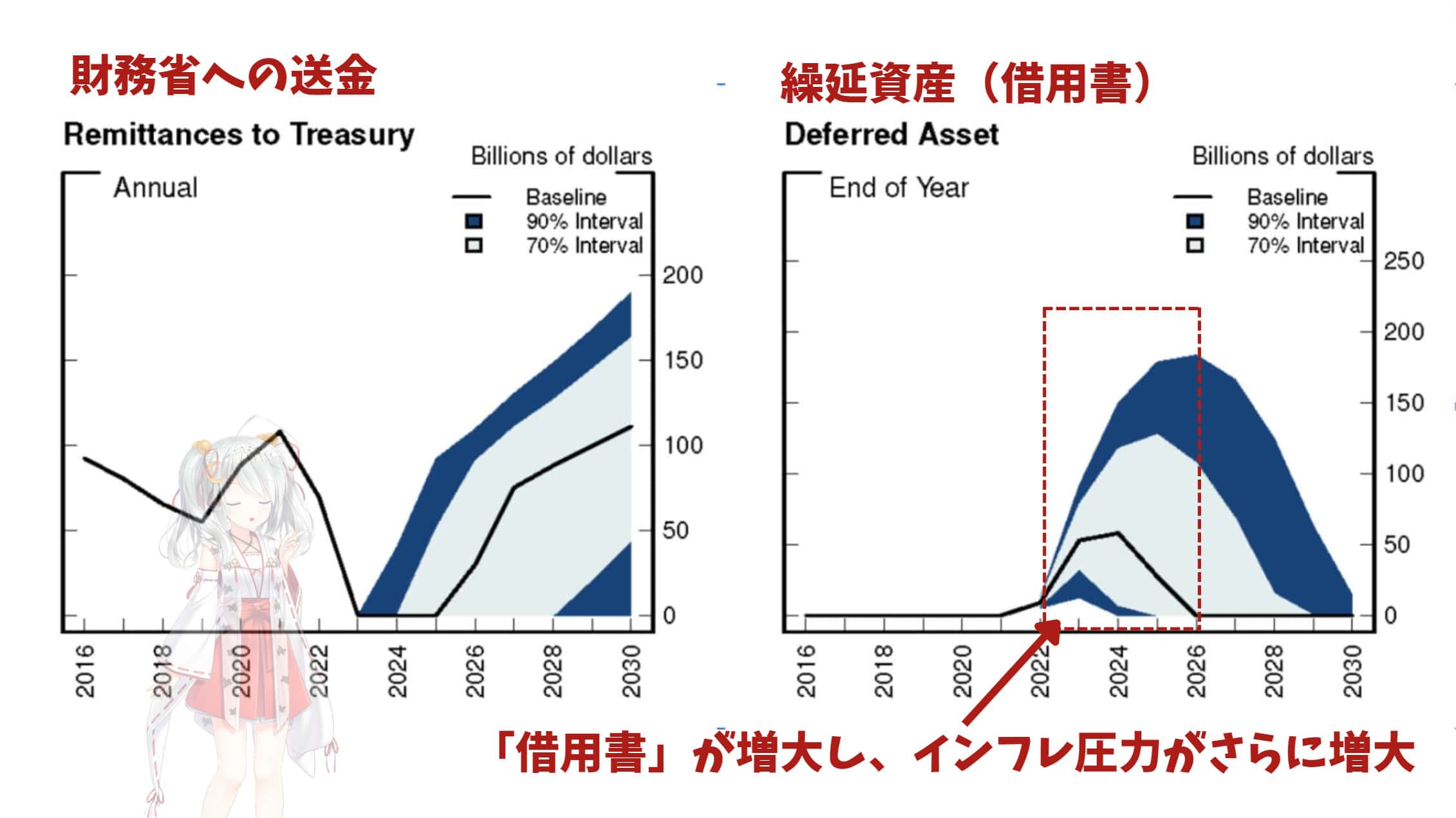

なお、FRBの損失は財務省に転嫁されないと明確化されています。2011年に議会は、FRBが赤字を出した場合には貸借対照表に「繰延資産」と呼ばれる借用書を作成することを認める法案を可決しました。

理論的には、FRBが再び利益を上げたとき、利益を財務省に送金する前に、まず借用証書に支払うことになります。このメカニズムを通じて、米国の中央銀行は赤字を補うために紙幣を印刷し、同時に将来の収益を借用証書の返済に充当しなければならないのです。

かつては財務省が連邦政府の財政赤字を削減できるようにしていたFRBからの一定の収入は、少なくとも2024年までは存在しないでしょう。 そして、FRBがさらに大きな損失を被るにつれて、そのバランスシートも拡大し(「繰延資産」の額がますます増大し)、インフレ圧力がさらに増大します。

2022年7月時点でのFRBの営業損失規模の推定値

上で見たように、FRBが翌年に直面する債務の損失は、たとえ非常に楽観的なシナリオであっても巨額になるでしょう。 それだけでもFRBの金融引き締め能力にとって大きな障害となります。

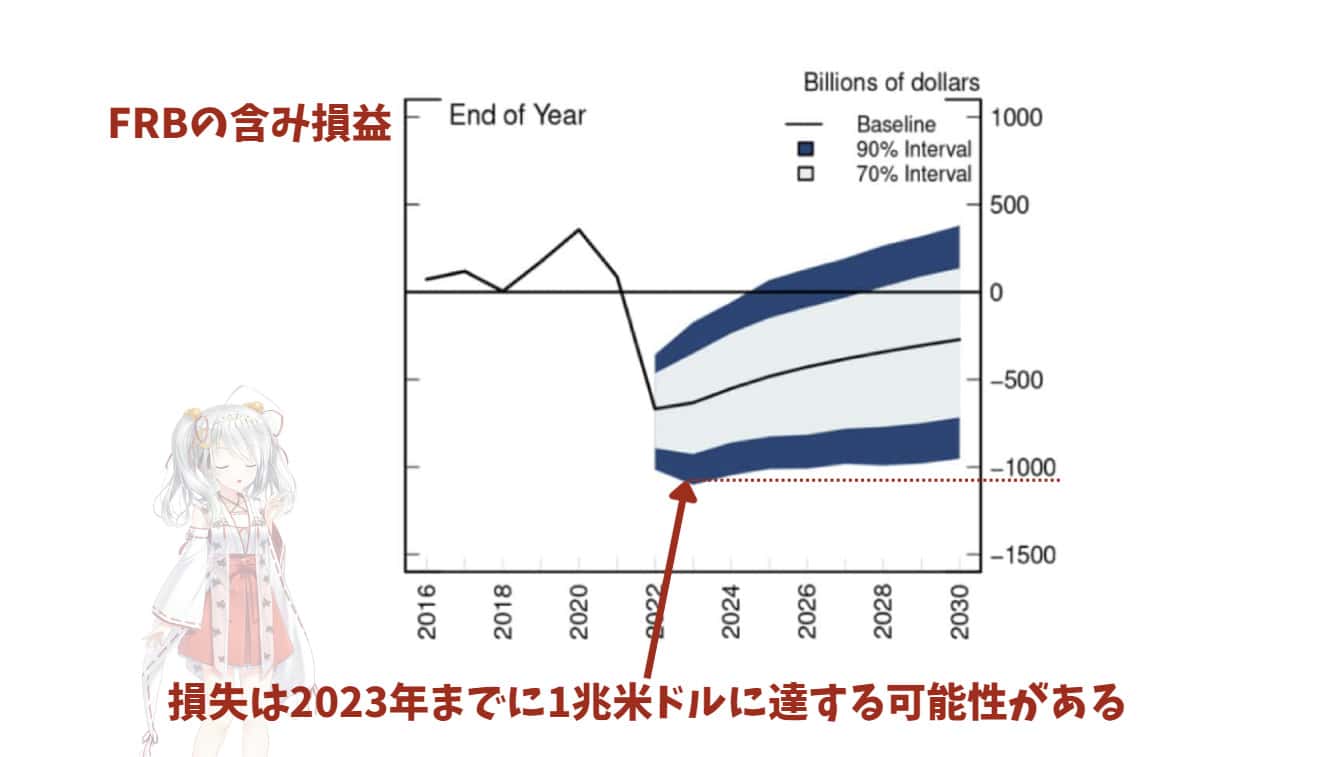

FRBが今後数ヶ月間に直面する含み損はさらに大きくなるでしょう。 未実現損失は、価格が下落した資産を保有することによって生じる評価損失です。※本質的にはポートフォリオの価値の損失です。

FRBが巨大な売り圧力

FRBは(準備預金という有利子負債を負っているため)バランスシートを縮小しないと準備預金に対する利払いの分だけ市場に資金を供給することになってしまいます。

そのため、QT(量的引き締め)を行いバランスシート自体を縮小していかないと、市場から資金を吸収して金融引き締めを行なっていく以外の選択肢がありません。

そのため、QTに伴うFRBからの売り圧力は今後も継続していくことが想定されます。

そして既にQTによってFRBが売却している債券の時価評価額は大幅に引き下げられており、そのため2022年〜2023年の現在にいたるまで債券価格の暴落が発生しました。

FRBと金融機関が抱える膨大な含み損

FRBの巨大な売り圧力によって引き起こされたこれらの資産価格の下落は、すでに金融機関とFRB自体に巨額の含み損をもたらしています。

債券価格が下落するということは、FRBが保有する資産の部の債券の価値が暴落することを意味するためです。

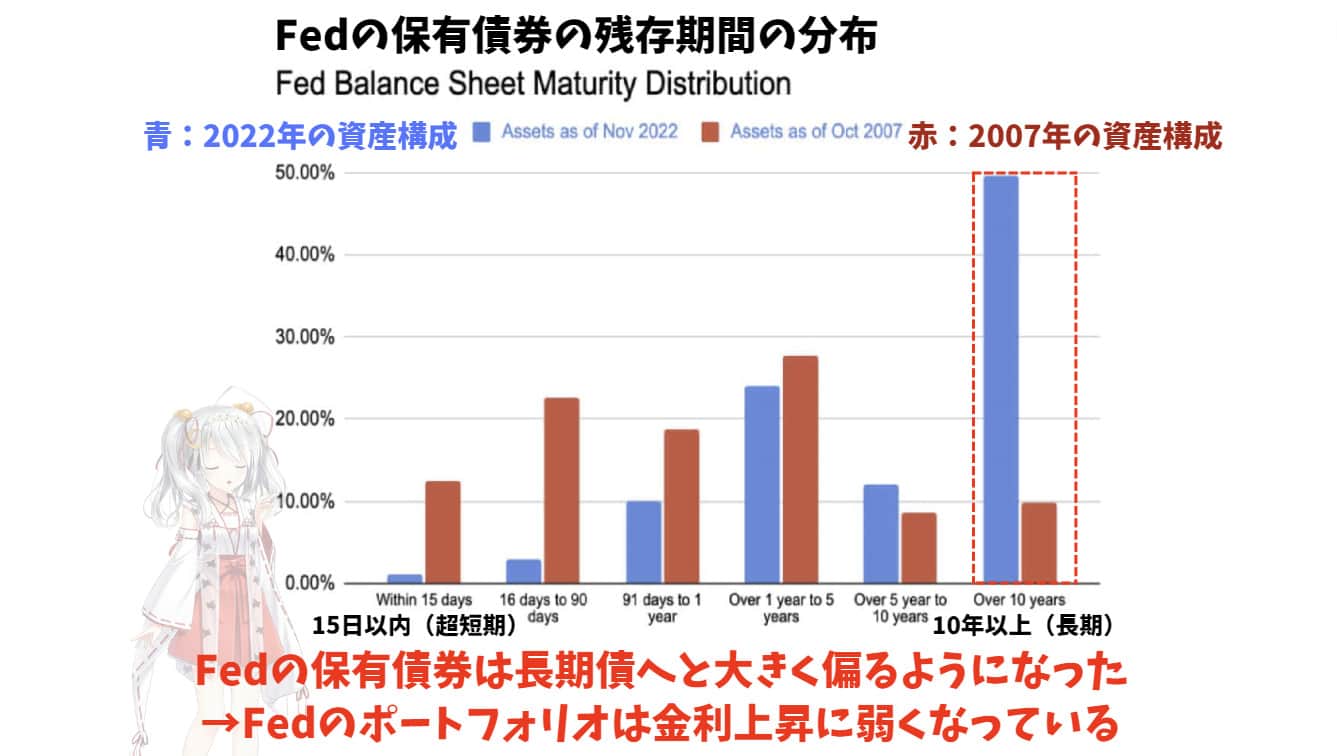

潤沢な準備通貨制度は、FRBや他の商業銀行のバランスシートの規模を膨張させただけでなく、主に短期証券のポートフォリオが長期資産の大部分を占めるようになったため、金利上昇に対してより敏感になりました。

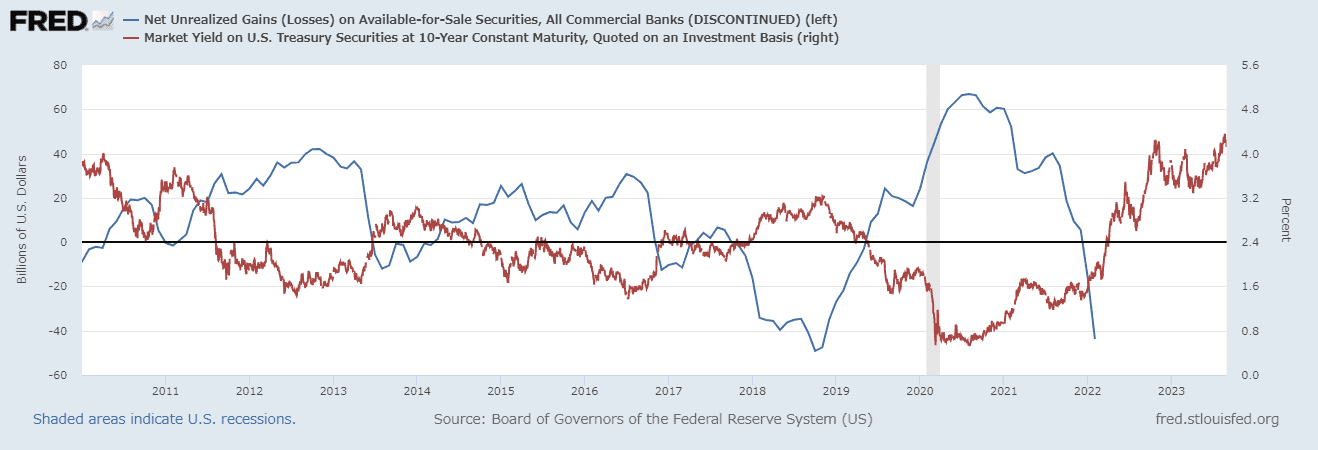

金利と金融セクターの含み損益の逆相関

赤:10年金利

青:金融セクターの含み損益

長期債の含み損はヤバい

長期資産は、デュレーションやコンベクシティなどの現象(金利が変動した際に債券価格がどう変動するかのこと)により、金利感応度がはるかに高くなります。

※金利が1%上がったとして、30年債の場合は1%分の金利上昇の影響を30年間も受けますよね。よって、年数が長い債券の方が金利の変化に対して債券価格が大きく変動します。

したがって、ポートフォリオの資産構成が長期債寄りだと、含み損の規模はより増大します。

Fedのポートフォリオはこの15年で長期債へと大きく偏るようになりました。そのため、金利上昇に弱くなっていますね。

結論:インフレとの戦いに対する脆弱性

FRBの金融引き締めプロセスは、金融界全体が直面している損失とFRB自体の増大し続ける債務超過という要因すべてによって制約されています。

FRBは金利の引き上げで銀行に支払う利息が増大して毎月赤字を拡大させつづけていますし、更に自身の実施するQTによって債券価格は暴落していることで保有する債券の価値の暴落を伴って債務超過も増加し続けています。

さらに、債券価格の暴落によって市中の金融機関の損失が日に日に大きくなる環境をFRBがいつまで維持できるのかということも重要な観点になってきます。

金融システム全体が緩和的な金融状況に依存し慣れてしまっている状態のため、連邦準備制度によるインフレとの戦いは全体的に非常に脆弱なものとなっています。継続していくことが難しいからです。

レイ・ダリオはこの点について見事に次のようにまとめています。

“次の量的緩和を実施するでしょう。 私たちは多額の負債を抱えており、資産のデュレーションが長くなっているため、金利に対する感応度はより大きくなっています。 特定の調整(現在の引き締めサイクル)の後、再度量的緩和が実施される予定です。 それが私たちが扱っている獣の性質です。”

つまり、また2019年と同様に金融引き締めの限界がきて金融緩和に転じないといけなくなる局面が訪れるということを予見しているわけですね。

前回みてきたように2018/19年の金融引き締めでFRBがすでに金融緩和に戻らざるをえないという大きな圧力にさらされていたとすれば、2022/23年の引き締めサイクルでは、この金融緩和への回帰の圧力は前回よりも指数関数的に大きくなるでしょう。

FRBは最終的には自ら作り上げた超過準備環境によって債務超過が増大しつづけて身動きが取れなくなっていきます。 結局、通貨制度が不足した準備から潤沢な準備制度に移行したとき、債務の罠が確立されましたのです。

FRBが4年前に政策を正常化できなかったのと同様に、今日も政策を正常化するのは非常に難しいでしょう。 したがって、インフレは抑制されないままになるでしょう。

最初にお伝えしたとおり、この現在の金融引き締めが限界を迎えるポイントについては既にあらかた目処がたっています。その時期については今後相場予測noteでお伝えしていきます。皆さんも一緒に暴落を回避しつつ、爆益を狙っていきましょう!

相場予測noteとFX noteを無料お試しできるキャンペーン!

超豪華な特別キャンペーンをウィブル証券様が実現してくれました!

✅特定口座で時間外取引が可能(楽天SBIではできない)

✅取り扱っている銘柄がダントツで多い!(楽天SBIは少ない)

✅手数料が圧倒的に安い(楽天SBIは高い)

✅米国株のショートができる(楽天SBIではできない)

私のように投資するなら必須の口座ですね!私自身もウィブル証券を利用しています!

さらに・・・

ウィブル証券だけできる強み

✅外貨建てMMFでの自動運用がある

→待機資金を自動的に運用してくれて、米ドル金利をゲットできる。

特許出願中なので、他社には真似できない!!

→運用額が大きくて待機資金が大きい人ほど、ウィブル証券が有利になる。

そしてなんと、私のブログ限定コラボで相場予測noteとFX noteの無料クーポンをゲットできます!

ブログの記事は全て無料で読めますが、相場予測noteとFX noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ