東大ぱふぇっとです。

最近、世界中でインフレがひどいですね。

インフレにならないことが問題だった日本でも、牛丼やらパンやら小麦粉やら、最近次々に値上げされてますよね。

日本のインフレは輸入品の高騰や円安が原因で、国内の賃金が上がっているわけではないので致命的。。

また、米国でもインフレ退治のために利上げを開始したことが話題になりましたよね。

ところでこのインフレ、

日本でも米国でもEUでも、多くの中央銀行は基本的に”2%”程度のインフレ率を目標に金融政策を行います。

中央銀行の金融政策の目的って「物価の安定」なはずなのになぜ2%なんでしょう?

しかも中途半端な数字()

物価安定が目標であれば物価上昇は±0%を目指すべきじゃないんでしょうか?

そんな疑問をもってるみなさんに、今回は中央銀行が2%のインフレを目指す理由について解説していきますね。

物価指数の特性 —上方バイアス—

多くの中央銀行では、物価の判断に当たって消費者物価指数を用います。

なぜなら、消費者物価指数は国民の実感に即した、家計が消費する商品やサービスを対象とした指数だからです。

また、月次で公表されるため統計の速報性もあります。

しかし、消費者物価指数には上方バイアスがあることが知られているんですね。

実際に、もう一つの物価指数であるGDPデフレーターと比べると、直近約20年では消費者物価指数の方が平均して1%程度上回っています。

よって、安定させるべき物価の指標を消費者物価指数でみる場合、ある程度プラスの値にしておく必要があるのです。

利下げ余地の確保 —のりしろ—

次にちょっと金利の話をします。

景気に対して中立的な金利水準というのは「経済の潜在成長率+インフレ率」であらわされます。

例えば金利1%の国債を買った時、インフレ率が2%だと、もらえる金利よりも物価上昇の方が大きくて差引き1%分損することになりますよね?

ということで通常、金利はインフレ率より高くなるように決まります。

そして、金利というのは中央銀行にとって最も重要な金融政策の手段です。

なぜなら景気後退期に金利を下げれば、それが経済を刺激し景気後退からの脱却を図ることができるからです。

金利のコントロールというのは中央銀行にとって必殺技みたいなものなんですね。

なのでこの必殺技を使うために、中央銀行としては景気が順調な時に、将来の景気後退に備えて利下げ余地を確保すべく金利をある程度上げておきたいのです。

つまり”のりしろ”を持っておきたいということですね。

そして、金利を上げるために”経済の潜在成長率”だけでは不十分なので、インフレ率も上げておきたいということになるんです。

雇用の最大化

米国の中央銀行の目標は物価の安定に加え雇用の最大化が明確に掲げられています。

国民の豊かさを向上させるために、”雇用の最大化”というのは中央銀行の大きな役割の一つなります。

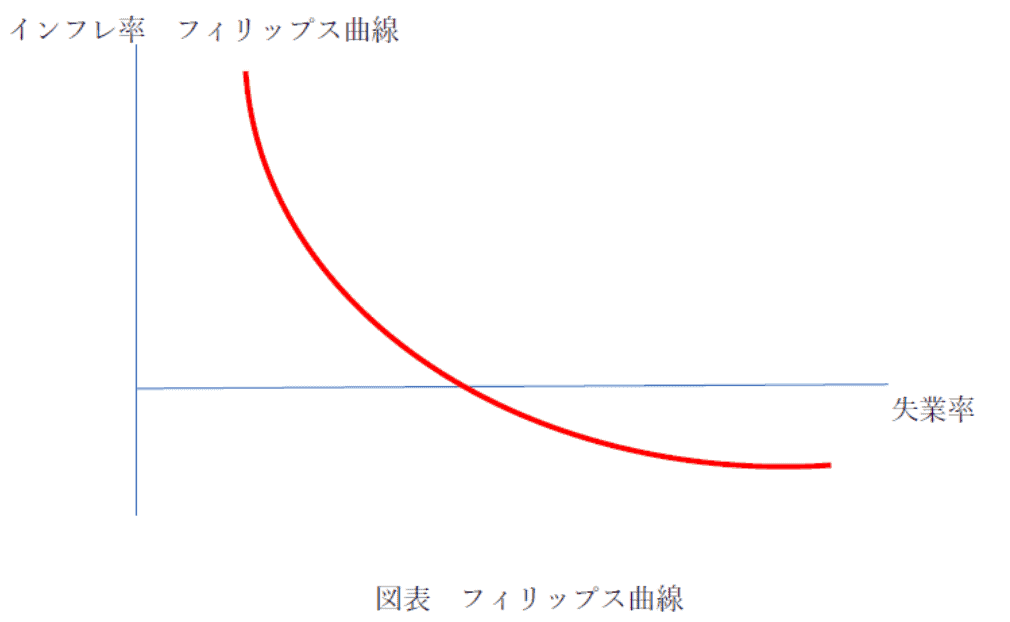

そして、インフレ率と失業率には以下のような関係があることが知られています。

これは経済理論としては超有名な”フィリップス曲線”です。

フィリップス曲線的にいうと、インフレ率が上がれば上がる程、失業率が下がるということがわかりますね。

逆にインフレ率が下がれば下がる程、失業率は上がります。

”雇用最大化”の目標を達成するには、できるかぎりインフレ率を上げておきたいという思惑が働くわけです。

最も経済に適温な水準

さて、”利下げ余地確保”と”雇用最大化”の観点でいうと、インフレ率は高ければ高い方がいいということになります。

但し、中央銀行の最大の目標は”物価の安定”です。

つまり目標とすべきインフレ率は、できるだけインフレ率を上げたい要因(”利下げ余地確保”と”雇用最大化”)と、できるだけインフレ率を”±0%”近辺に安定させたい要因(”物価の安定”)の綱引きで決まるんです。

そしてその最適な水準が”2%”ということが経験則的にわかっています。ちなみに”2%”というのは今ではグローバルスタンダードになっていますね。

2%というのが、家計にとって貯蓄、借入、投資等の判断をする際に最も適した水準で、最も経済にとって適温な水準なんです。

2%より高すぎたら家計にとって負担になるし、2%より低すぎても景気を弱めてしまうのです。

そして2%であれば、”利下げ余地確保”と”雇用最大化”という観点でも文句ない水準です。

こういったことから、中央銀行のインフレ率目標は”2%”になっています。

まとめ

- 中央銀行が”2%”のインフレを目指す理由は以下4つ。

- ①消費者物価指数に上方バイアスがあるためインフレ目標はやや高めにしておきたい。

- ②不景気に備えて利下げ余地を確保しておきたいので金利を高め=インフレも高めにしておきたい。

- ③雇用最大化のために、フィリップス曲線的にはインフレ率が高い方がいい。

- ④インフレ率を高めておきたい要因(上述)と、インフレ率を最小限にしたい要因(物価安定)の綱引きで、経験則的に最も経済に適温な水準とされている2%をインフレ目標としている。

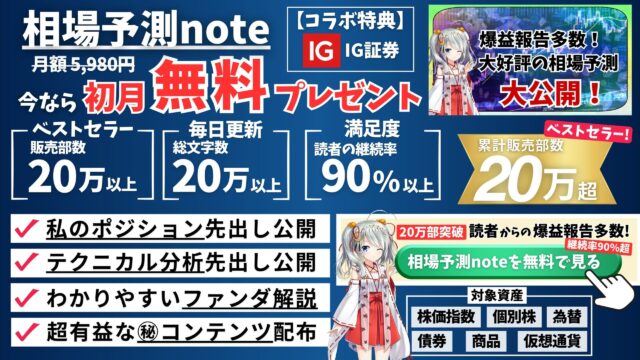

相場予測noteを無料お試しできるキャンペーン!

- 相場当てまくりの相場予測noteを無料で読める!

- 秘密の爆益銘柄を無料でチェックできる!

- 紙書籍が郵送されてくる!

- 総額1万円相当を無料でプレゼント!

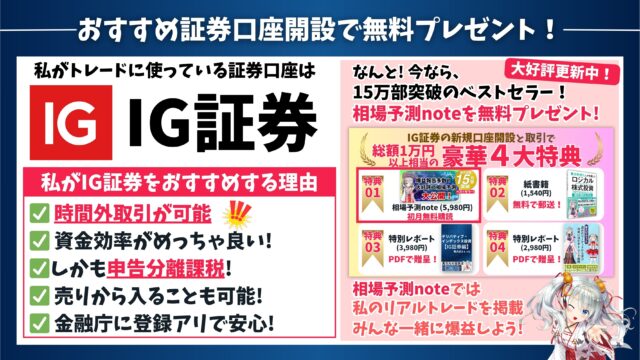

超豪華な特別キャンペーンをIG証券様が実現してくれました!

- 私の相場予測を無料で読める!

- 総額1万円相当のプレゼントを無料でゲットできる!

IG証券でしか取り扱っていない投資対象が山ほど存在するため、私のように幅広い投資対象へ投資するなら必須の口座ですね!私自身もIG証券を利用しています!

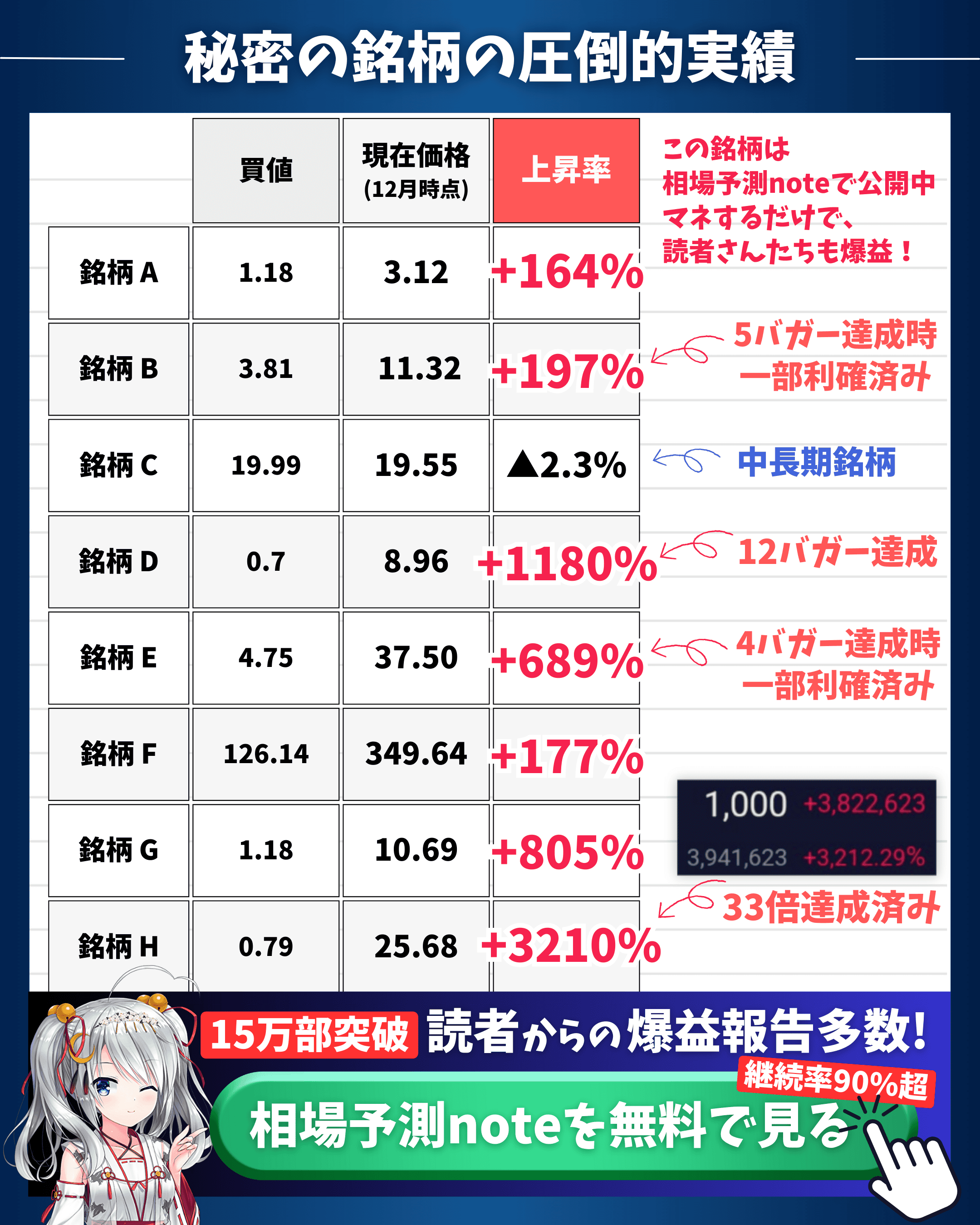

秘密の爆益銘柄がヤバい!

30倍超えの銘柄もある!

ブログの記事は全て無料で読めますが、相場予測noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ