東大ぱふぇっとです。

このブログでは難解な用語は極力用いないということになっています。

普通にのんびりとインデックス投資をしている場合、基本的に難解な用語は不要ですからね。

それでもたまーに難解な用語を取り出すのはインデックス投資家でも知っておくと損はないかな?と思った内容について触れるときでしょう。

つまり投資のαとβとは、インデックス投資家でも知っておくと便利な概念ということです。

投資のリターンを分解する

投資のリターンはαとβに分解することができます。

αとβに分解!って言うとめちゃくちゃ分かりにくいかもしれませんね。

例えば年利20%なら、αから5%、βから15%のリターンを得た!みたいに分解できるというわけです。

どのように分解するか?

ではαとβとはどのように分類していくのでしょうか。

細かいことを省いてめっちゃわかりやすく本質だけを抽出すると以下のようになります。

- α…銘柄選択によってもたらされたリターン

- β…市場からもたらされたリターン

βをもっと分かりやすく言うと以下のようになります。

- β…インデックス投資で得られたリターン

投資のリターンはαとβに分解できると言うことは…αを分かりやすく言い換えると以下のようになりますね。

- α…(個別株投資で得られたリターン)-(インデックス投資で得られたはずのリターン)

αが『市場平均を上回った超過リターン』といったほうが分かりやすいでしょうか。

個別株投資家の方々は市場平均を上回ることを目標に日々頑張っていますが、簡単に言い換えると『αを手に入れたい』と思っているということですね。

αを手に入れるには?

αを手に入れる手法として最も簡単に思いつくのは個別株投資でしょう。

10年前にVISAやMicrosoftを買っていた人は市場平均を大きくアウトパフォームしていますね。凄腕の目利き力があれば市場平均を大きくアウトパフォーム(莫大なαをゲット)することも可能でしょう。

莫大なαをゲットするのは万人向けの再現性が難しい面もありますね。大多数のアクティブファンドが市場平均に負けているということは、つまりプロと呼ばれる人たちでもαを顧客に提供できないというわけです。

その場合はGAFAMを代表とするような強い銘柄をひたすらガチホすることによってもαを得られる可能性が高いですね。

東大ぱふぇっと10種で投資しているAppleやGoogleはダブルバガーを達成しています。

ちなみにダナハーちゃん🐰💕も含み益が90%まできたのでもう少しでダブルバガーですね!

GAFAMを買っておけば良いのであれば、ナスダック100を買っておけば良くない?って思った人もいるかもしれません。私もその一人ですが。

βは市場からもたらされたリターン、とありますが基本的には全世界株式またはS&P500を想定しているでしょう。

ナスダック100もインデックスではあるのですが、ナスダック100を購入してS&P500を上回ったらαを手に入れたと考えて良いでしょうね。ナスダック100構成銘柄を自分で個別株として買って上回るのは良いけどナスダック100を買ってたらダメとかおかしな話ですし…。

そもそもαとβの厳密な議論をしたいわけではなく、この記事の主旨は投資リターンを分解するという発想及びその着眼点から得られる思考を伝えるところにあるので細かいところは置いておきましょう。

インデックス投資をしている方々は爆益個別株投資家を見ても『αを頑張って追求して成功した人もいるんだなぁ。おめでとう!』と思っておけば良いでしょう。

βを手に入れるには?

βを手に入れるのは非常に簡単です。S&P500なり全世界株式なりを買って寝ていれば、そこからもたらされたリターンは全てβなのですから。

インデックス投資家は基本的にこのβを狙っているわけです。

個別株投資家は(ただの趣味でなければ)市場平均を超過する部分であるαを狙っているわけです。

逆に言うと、個別株投資をしても市場平均に負けていた場合、市場からもたらされたリターンに負けているわけですから銘柄選択に失敗していると言えるわけですね。※将来の超優秀な株式が短期的には市場平均に負けることはあるので短期間で評価できるものではありません。

市場平均を超えるには?

市場平均で満足な人はS&P500をガチホしてβをゲットすれば良いですね。

市場からもたらされたリターンをしっかりと享受していくことで資産を増やしていくことが可能です。

一方で、市場平均を超えたいと考える人もたくさんいますね。

- α…銘柄選択によってもたらされたリターン

- β…市場からもたらされたリターン

これを踏まえると、市場平均を超えるにはαを狙うのが手っ取り早いですね。というかパッと思いつく手法はαの追求以外にないでしょう。

個別株を発掘するのも手ですし、ナスダック100(QQQ)のような優秀なETFを用いるのも手でしょう。

以下の記事も参考になりますね。

https://selfinvest.net/2021/01/03/how-to-exceed-ナスダック100/

このようにパッと思いつく手法はαの追求になるわけですが、βを追求するという手も実は存在します。

βを追求するには?

市場からもたらされたリターンを更に追求するってのはちょっと違和感があるかもしれません。

インデックスでインデックスを上回る!ってことですからね。まあこの一見矛盾したように見える表現を実現しようと頑張っているのが東大ぱふぇっとというわけです。

投資のリターンはαとβに分解できる。例えば年利20%なら、αから5%、βから15%のリターンを得た!みたいに分解できるというわけです。

数式で表すと、

- 投資リターン=α+β

となります。

インデックス投資を前提とするならα=0なので、

- 投資リターン=β

となります。

一つには色々と工夫を加えることで思考停止インデックス積立投資を超える手があります。入り口での戦略と出口での戦略を両方考えることで思考停止積立投資を超えることができるのです。その手法は長期運用まとめnoteに書いてあります。

もう一つの考え方として、βに係数をつけてしまうという方法があります。

1.2βにしちゃえば良くない???βより大きいでしょ!!!

って発想がレバレッジですね。

銘柄選択によってαを得ようと頑張るよりも、βに掛け算をしてしまえば良くない??

銘柄選択によってβを超えるのですら非常に難しく、プロでも負けると言われるのですから、1.2βを超えるのなんてより一層難しいですし、1.5βを安定して超えられる人はほぼいないでしょう。

レバレッジETFは経費率が約1%と高いので、リターンが押し下げられたり、毎日3倍複利の影響で減価したりします。減価については【SPXL/TECL】複利効果を図で解説!【レバレッジ3倍ETFの3倍複利】という記事を参照してくださいね。

これらの問題を克服したのがデリバティブ・インデックス投資であり東大ぱふぇっとの主力となっている投資手法ですね。

東大ぱふぇっとのポートフォリオ

東大ぱふぇっとは記事執筆時点でおよそ以下のようなポートフォリオとなっています。

ナスダック100とVIGは指数ですし広義にはインデックス投資なので若干ややこしい面もありますが、、、

東大ぱふぇっとはナスダック100とS&P500に対してレバレッジを掛けており、ポートフォリオの大部分では1.5βやら2βといったリターンを狙っているわけです。デリバティブ・インデックス投資を主力としており、βを追求している投資家ということですね。まあナスダック100がS&P500に対してアウトパフォームした分をどう捉えるか問題はあるのですが。

ダナハーちゃんやMARAやSBGやTencentはα部分を積極的に狙いに行っているというわけですね。かつてはズームちゃんやTeslaやスクエアやプラグパワーなどでもαを狙い、実際にαをゲットして爆益を生んでいたわけですが、やはり2βを狙った方が時間効率が良いという結論に達し現在ではα部分はあまり狙っていない感じですね。まあナスダック100をどう捉えるか問題はありますが。

そもそもαとβの厳密な議論をしたいわけではなく、この記事の主旨は投資リターンを分解するという発想及びその着眼点から得られる思考を伝えるところにあるので細かいところは置いておきましょう。

まとめ

- 投資のリターンはαとβに分解できる。

- α…銘柄選択によってもたらされたリターン。

- β…市場からもたらされたリターン。

- 市場平均を超えたいと考えると、αを追求しがち。

- 大多数のアクティブファンドは市場平均に負けている。つまりプロ達は顧客にαを提供できていない。

- βに係数をつけてしまえば良いという発想もある。(レバレッジ脳)

βのみで良い!インデックス投資最高!という人は個別株投資家が爆益を出していても『αを頑張って追求して成功した人もいるんだなぁ。おめでとう!』と思っておけば良いのです。

個別株投資は嫌だけどもっとリターンがほしいと言う人は、レバレッジを掛けたくない人は現物のインデックスのみで工夫する長期運用まとめnoteを実践すれば良し!レバレッジありな人はデリバティブ・インデックス投資を実践すれば良し!といういつもの結論に変わりはないのでした。

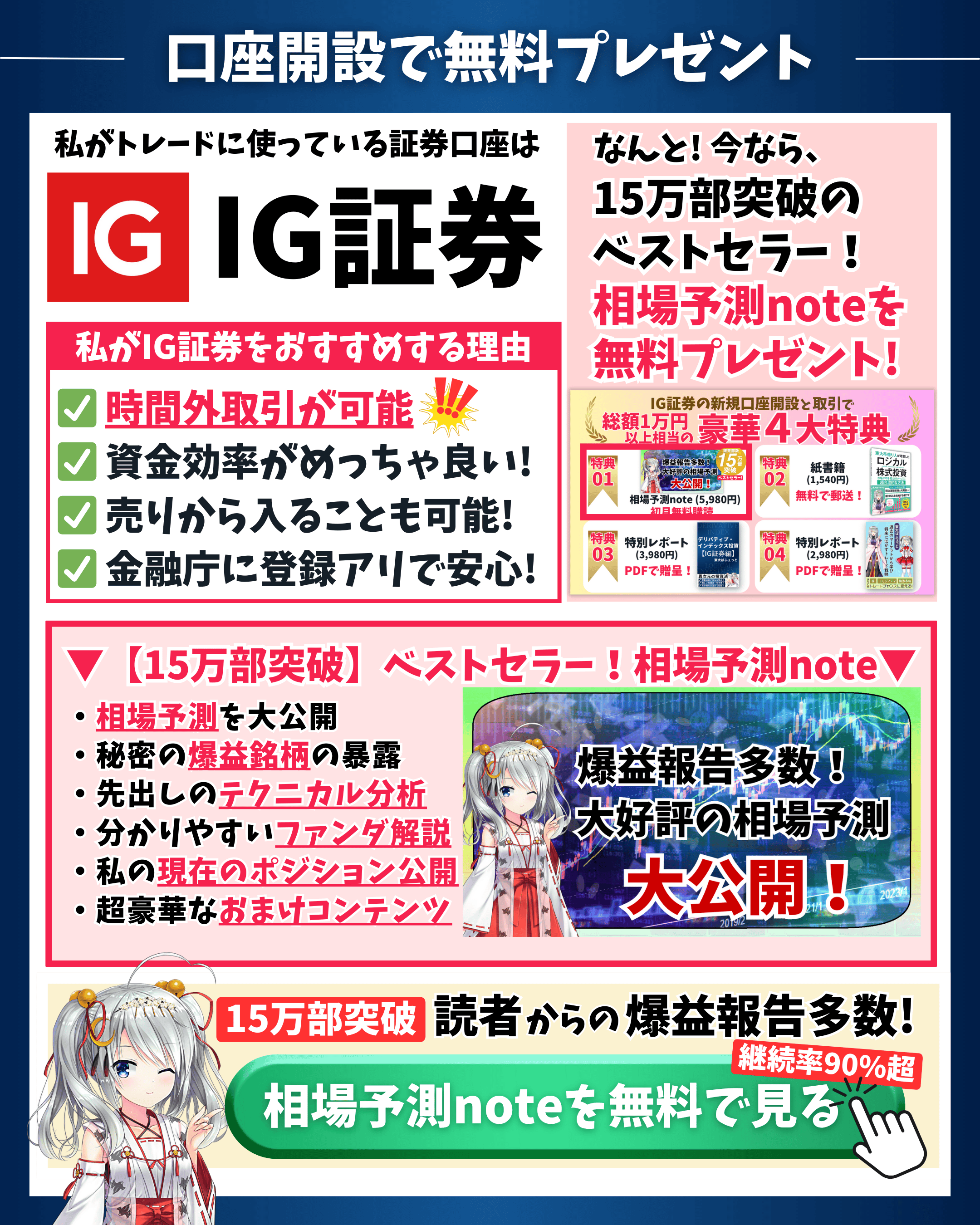

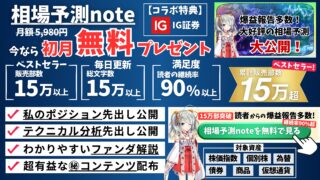

相場予測noteを無料お試しできるキャンペーン!

- 相場当てまくりの相場予測noteを無料で読める!

- 秘密の爆益銘柄を無料でチェックできる!

- 紙書籍が郵送されてくる!

- 総額1万円相当を無料でプレゼント!

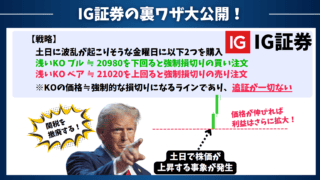

超豪華な特別キャンペーンをIG証券様が実現してくれました!

- 私の相場予測を無料で読める!

- 総額1万円相当のプレゼントを無料でゲットできる!

IG証券でしか取り扱っていない投資対象が山ほど存在するため、私のように幅広い投資対象へ投資するなら必須の口座ですね!私自身もIG証券を利用しています!

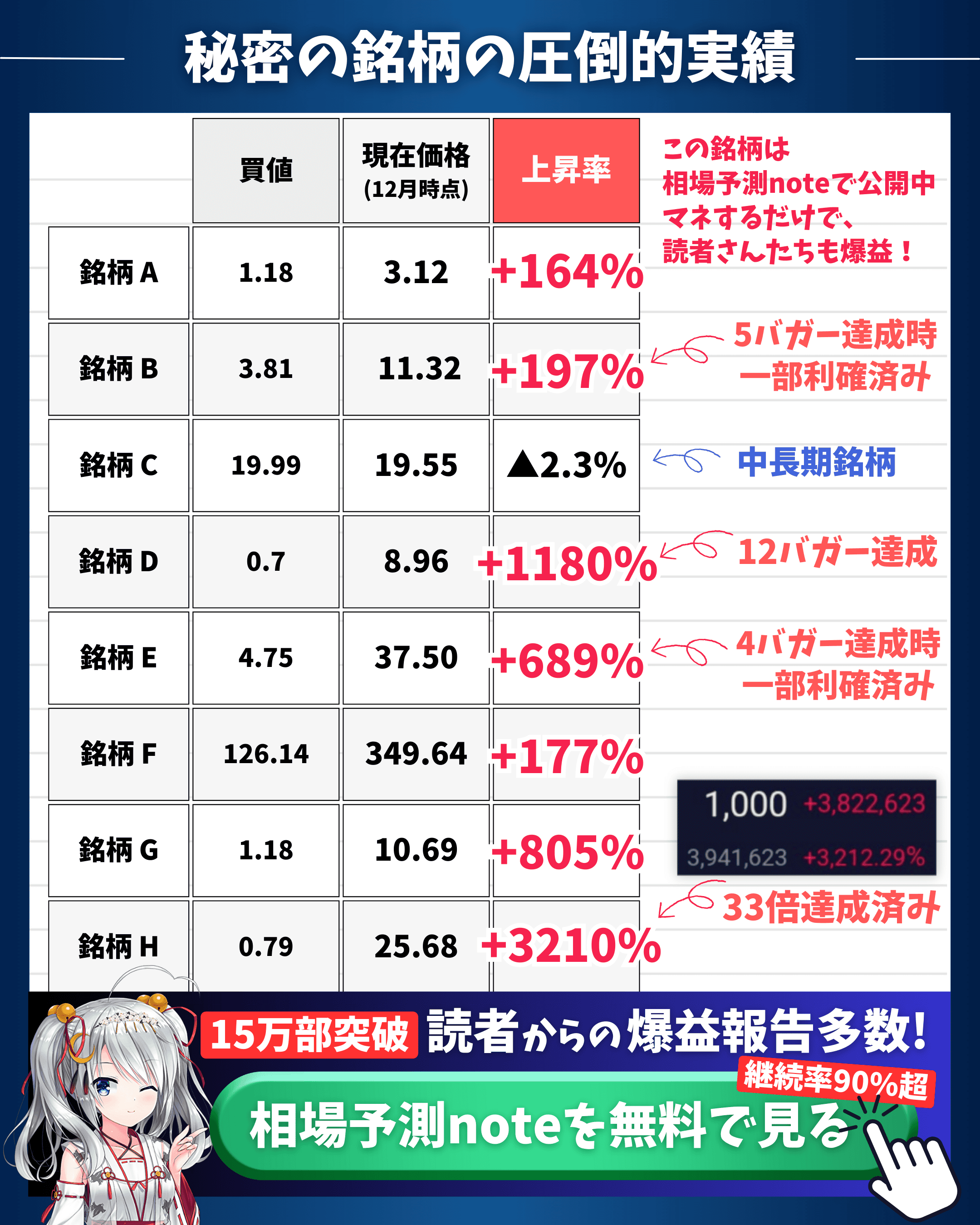

秘密の爆益銘柄がヤバい!

30倍超えの銘柄もある!

ブログの記事は全て無料で読めますが、相場予測noteに関しては有料記事となっています。

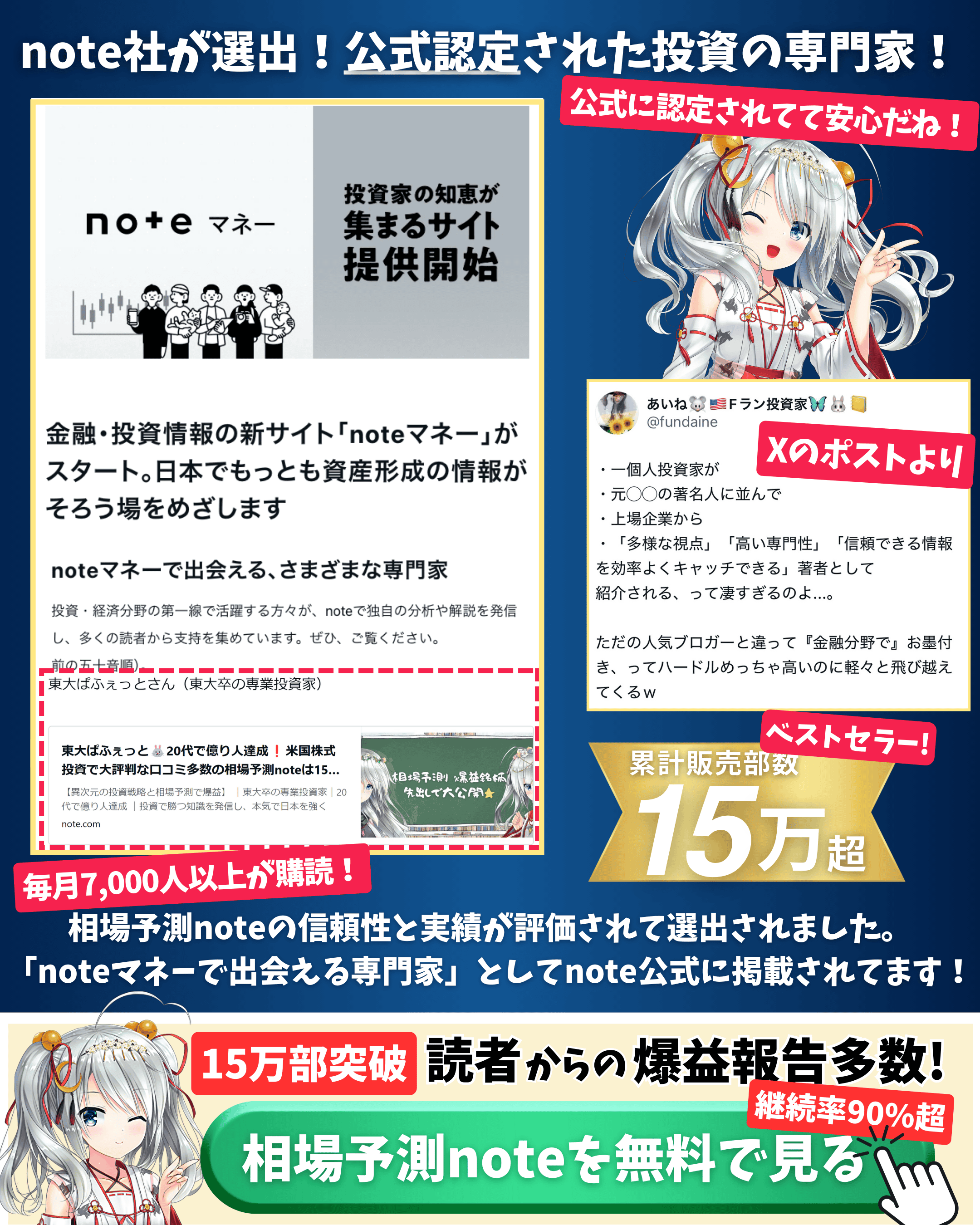

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ