東大グレアムです。

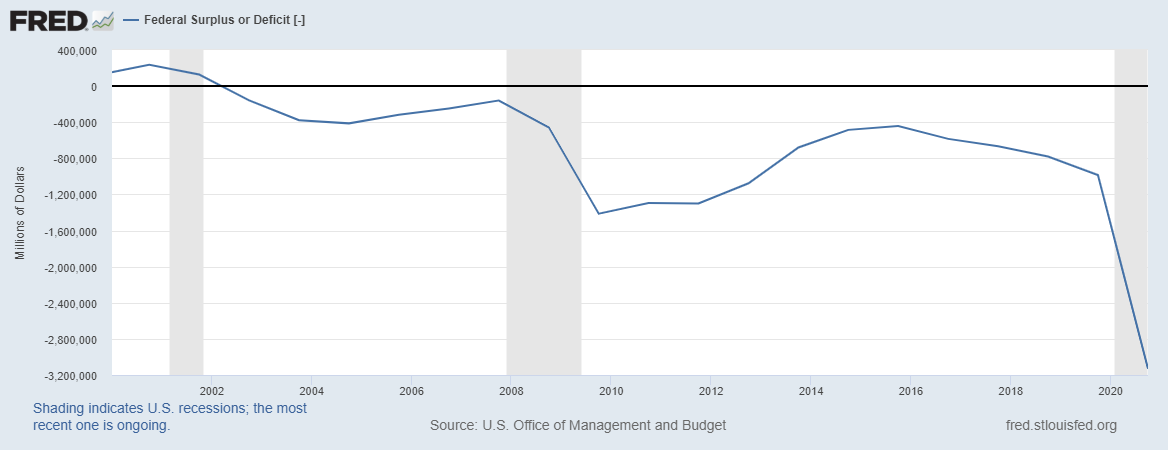

コロナショックへの対応により米国の財政赤字が急拡大したことで米国債への信認が低下し、グローバルマクロヘッジファンドが米国債のロングポジションを解消、さらにトレンドフォローのCTAがその流れに拍車をかけています。

大統領選の不確実性、コロナウイルスの感染再拡大とともに、これがエクイティデュレーションの長いハイテクグロース株に大きな打撃を与えました。

主要株価指数

S&P 500(青線)、NASDAQ 100(オレンジ線)、RUSSELL 2000(緑線)の5日チャートです。

10月29日はGAFA決算への期待もあり途中までNASDAQを中心に大きく上昇していましたが、引け間際になって上げ幅を急激に縮小しました。

10月30日はS&P 500が-1.21%、NASDAQ 100が-2.62%、RUSSELL 2000は-1.48%と全指数が下落しました。

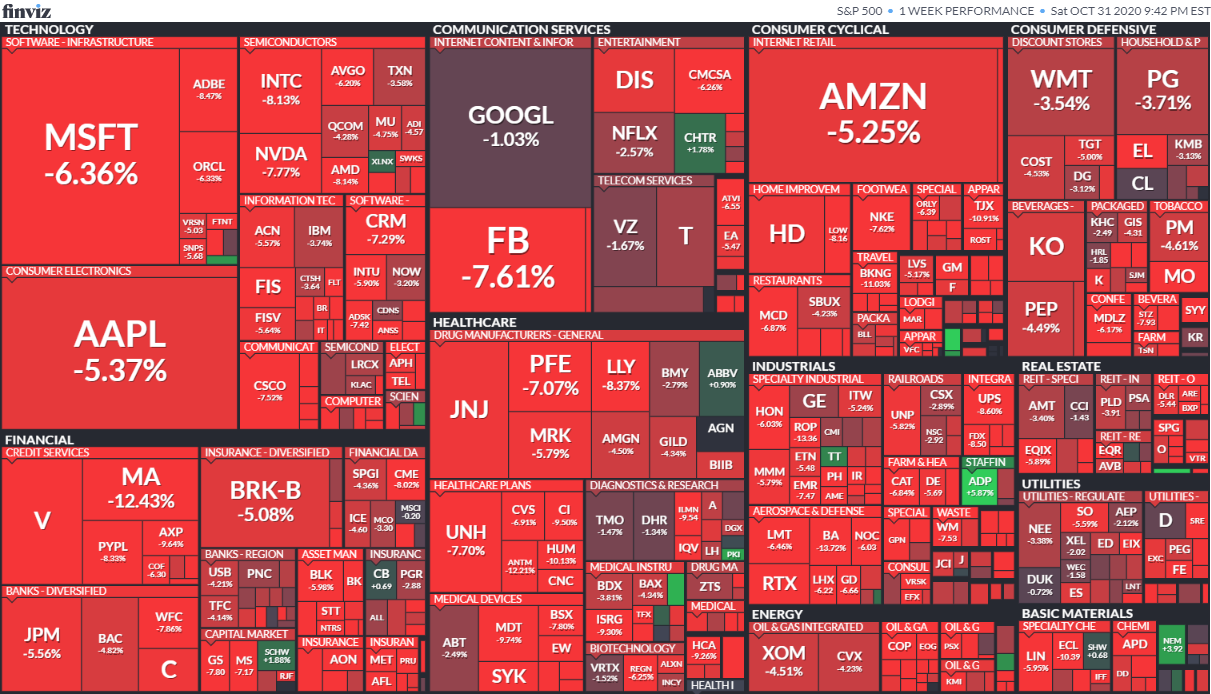

S&P 500 Map

S&P 500の過去1週間のヒートマップです。

10月29日の引け後にGAFAが決算を発表しました。

Googl/Amazon/Facebookの決算は下落するような内容ではありませんでしたが、Apple共々グロース株全般が10月30日には大幅下落しました。

名目金利

7年金利(紫線)、10年金利(青線)、20年金利(オレンジ線)、30年金利(緑線)の5日チャートです。

10月30日は7年金利が+6.22%、10年金利が+5.94%、20年金利が+4.08%、30年金利が+3.44%とどの年限も大きく上昇しましたが、7年金利が特に大きく上昇しました。

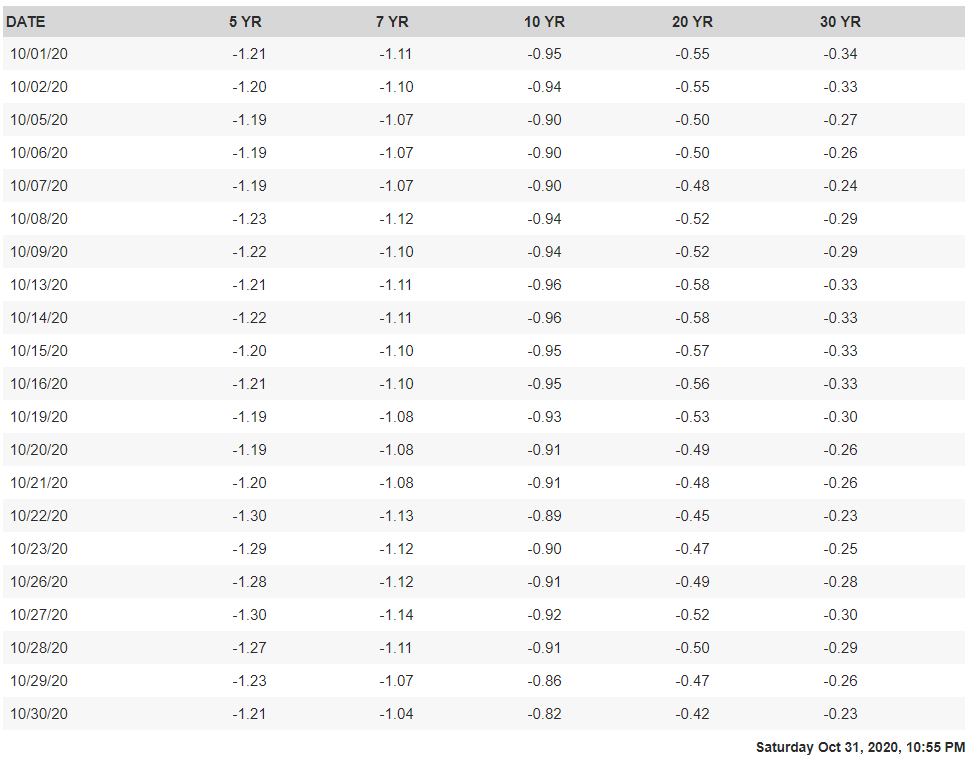

実質金利

10月30日に10年実質金利は-0.82と7月17日の水準まで上昇しました。

また30年実質金利は-0.23と、直近のピークであった10月22日と同水準まで上昇し、7月13日の-0.24を上回りました。

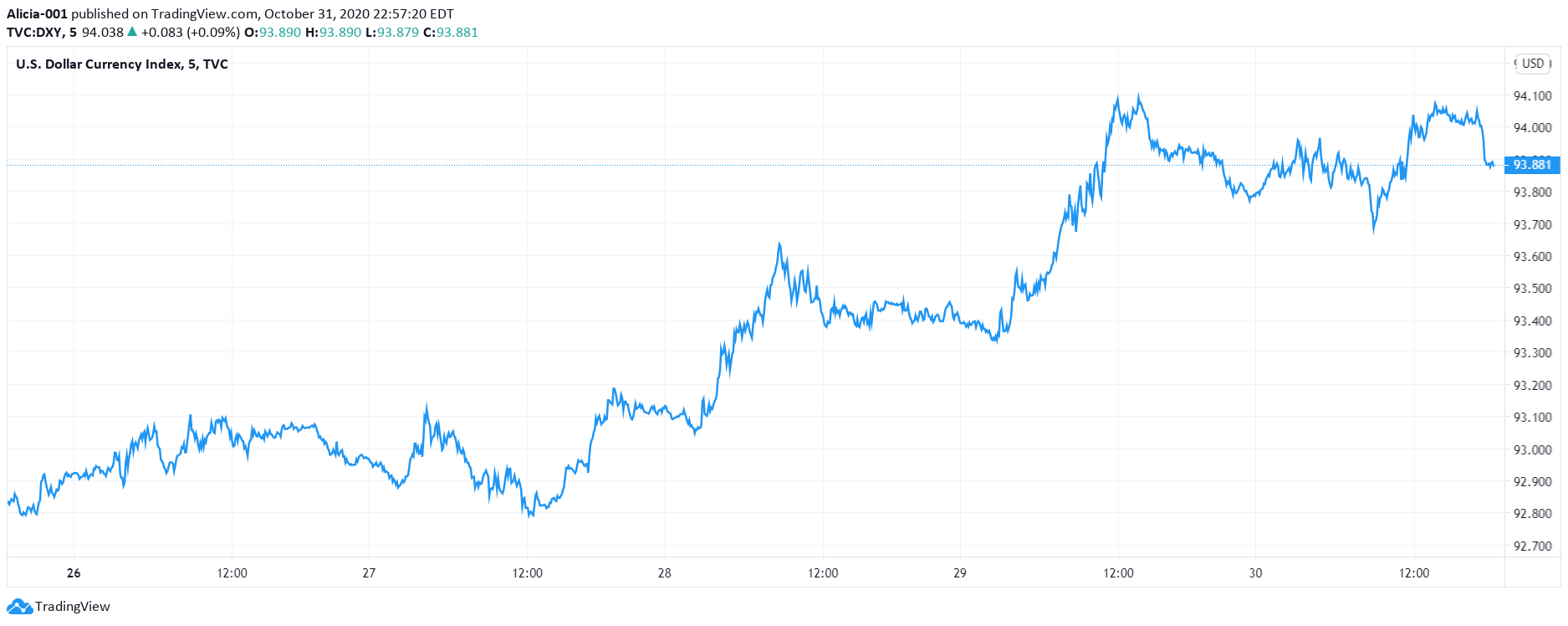

ドルインデックス

ドルインデックスは10月30日に94を超え、10月初旬の水準まで上昇しました。

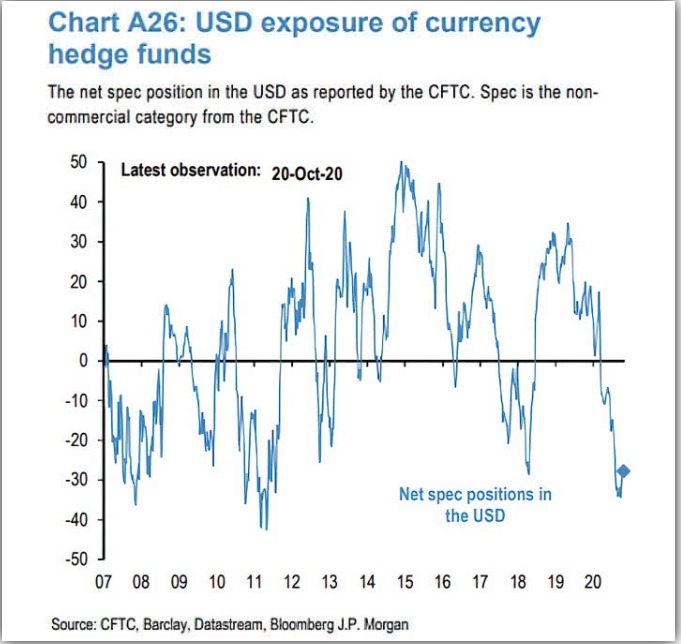

ヘッジファンドのドルのポジショニング

U.S. Dollar Exposure of Currency Hedge Funds

ヘッジファンドのドルのポジショニングを見ると、ドルショートの巻き戻しが継続しています。

ドルインデックスの大半を占めるのはユーロのため、ユーロが売られてドルが買われていることを意味しますが、これは欧州のロックダウンの影響もあると思います。

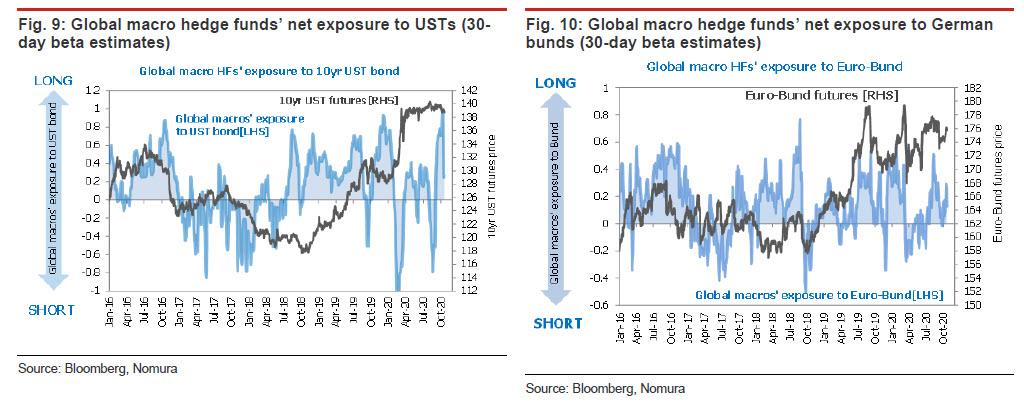

グローバルマクロヘッジファンドとCTAの動向

債券利回りの動向は、前回の記事で紹介したリンク先のレポートの債券についての考察が参考になります。

CTAs Are Approaching A Liquidation Trigger Point As They Sell Treasuries

グローバルマクロヘッジファンドは今後3か月の10年米国債利回り低下の期待が薄れたことから取引の方向性を転換し、9月に積み上げた10年米国債券先物(TY)のロングポジションを巻き戻し始め、それに対応してCTAはTYのロングポジションを解消しています。

10年債の利回りが10月22日に0.87%の高値に跳ね上がったため、グローバルマクロヘッジファンドのネットロングエクスポージャーはピークに達し、低下しました。

グローバルマクロヘッジファンドによるロングポジションの削減により、CTAはTYのロングポジションを損切し、ネットロングポジションは、8月のピーク時の約半分になりました。

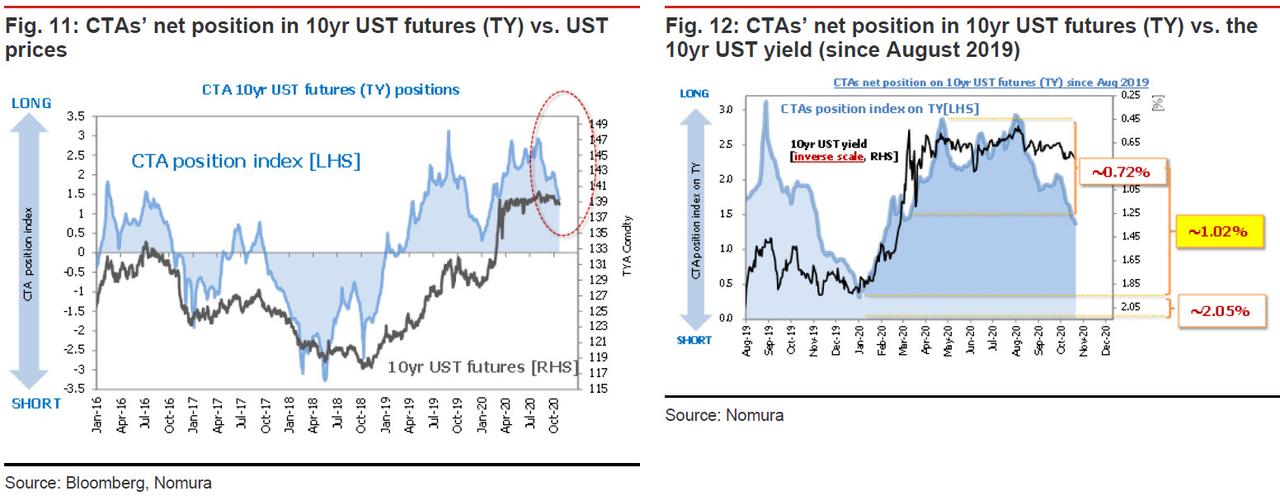

CTAが取引の方向性を転換するトリガーラインは、以前の約0.72%から未決済のロングポジションの次の損益分岐点である約1.02%に向かって上昇しており、そのレベルを超えると、CTAは損切モードに移行します。

CTAがTYのネットロングポジションをすべて解消した場合、10年間のUST利回りは約1.20%になります。

※グローバルマクロ戦略とは、経済指標を用いてマクロ経済の動向を予測し、株式から債券・コモディティなどグローバルのあらゆる市場・商品を対象にロング・ショートを織り交ぜて投資する投資戦略

※CTAとは時系列分析やテクニカル指標を利用し、相場のトレンドを見出し、どうトレンドの継続を見込む順張り戦略

債券利回りが跳ね上がった理由

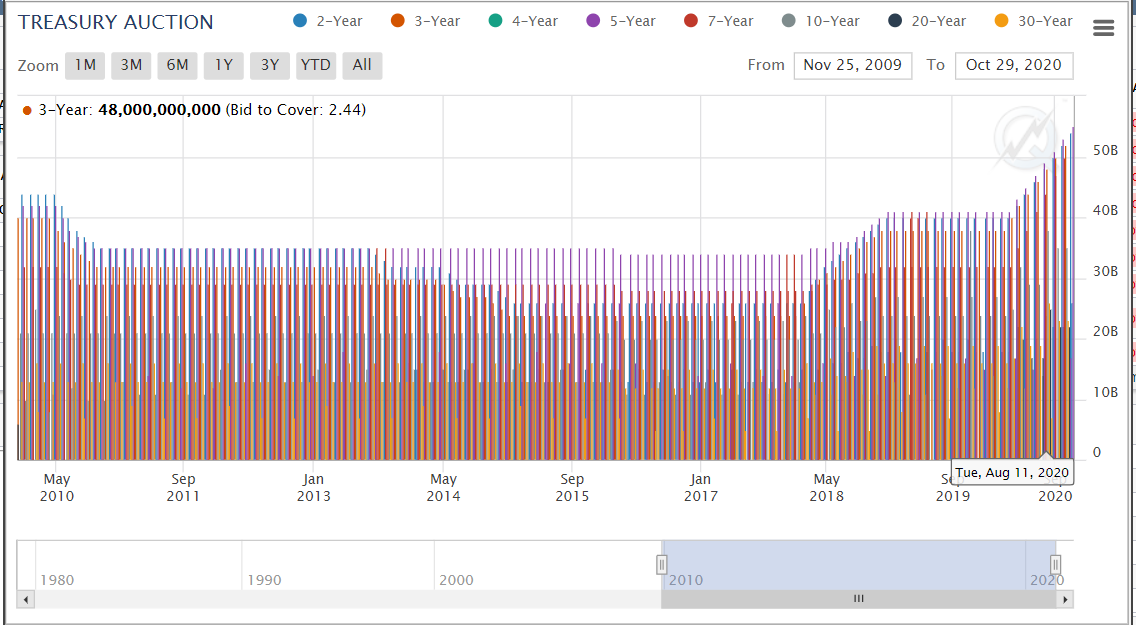

7年満期の米国債の発行額が急増

Ugly, Tailing 7Y Treasury Auction Sends 10Y Yield To Session High

参考:どの年限の国債も発行額が急増

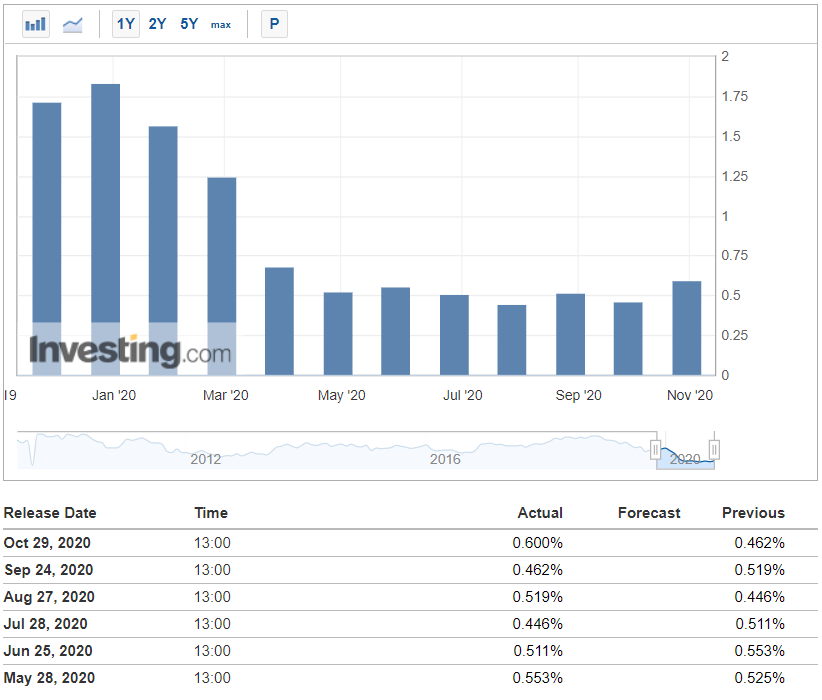

7年満期の米国債の応札利回りが急上昇

10月29日に7年満期の米国債の入札がありました。

発行規模は53B$と前回9月24日の50B$からさらに増加しました。

応札利回りは先月の0.462%から0.600%まで急上昇しました。

応札倍率は2.24に転落し、先月の2.423を大幅に下回り、2019年8月以来の最低値となりました。

これは米国債への需要が低下していることを示しており、先ほどのグローバルマクロヘッジファンドの見方を裏付けるものです。

※債券利回りの上昇=債券価格の低下=債券需要の低下

財政赤字の急拡大

もちろん、米国債発行額の急増と利回りの上昇の背景は20年度に過去最悪の-330兆円まで膨らんだアメリカの財政赤字であり、大統領選挙後の追加の財政支援策によってさらに拡大する運命にあります。

バラマキが株価を害するか

国債利回りの急騰により暴落した市場は、今までは財政支援策は株価にプラスだと浮かれていた投資家が、財政赤字に目を向け始めたことを意味している可能性があります。

これに加えて現在は大統領選の不確実性とコロナウイルスの感染拡大が存在し、市場がリスクオフに動いているものと推測されます。

まとめ

・10月29日の引け後にGAFAが決算を発表した。Googl/Amazon/Facebookの決算は下落するような内容ではなかったが、これらを含むグロース株全般が下落した。

・グローバルマクロヘッジファンドは今後3か月の10年米国債利回り低下の期待が薄れたことから取引の方向性を転換し、9月に積み上げた10年米国債券先物(TY)のロングポジションを巻き戻し始め、それに対応してCTAはTYのロングポジションを解消している。

・10月29日に行われた7年満期の米国債の入札は米国債の需要低下を象徴するもので、米国債の信認低下の背景にあるのは過去最悪の-330兆円まで膨らんだアメリカの財政赤字であり、大統領選挙後の追加の財政支援策によってさらに拡大する運命にある。

・国債利回りの急騰により暴落した市場は、今までは財政支援策は株価にプラスだと浮かれていた投資家が、財政赤字に目を向け始めたことを意味している可能性がある。

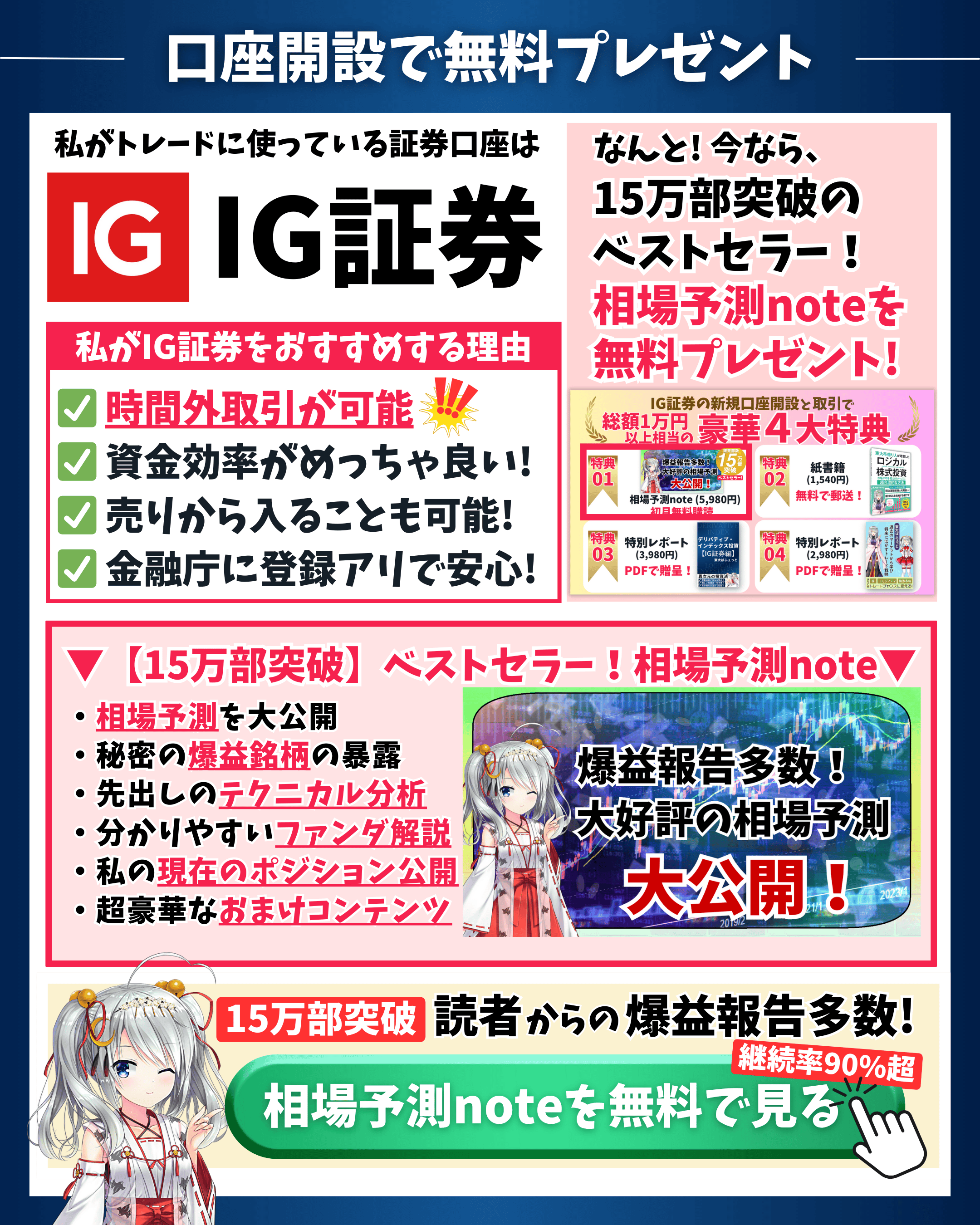

相場予測noteを無料お試しできるキャンペーン!

- 相場当てまくりの相場予測noteを無料で読める!

- 秘密の爆益銘柄を無料でチェックできる!

- 紙書籍が郵送されてくる!

- 総額1万円相当を無料でプレゼント!

超豪華な特別キャンペーンをIG証券様が実現してくれました!

- 私の相場予測を無料で読める!

- 総額1万円相当のプレゼントを無料でゲットできる!

IG証券でしか取り扱っていない投資対象が山ほど存在するため、私のように幅広い投資対象へ投資するなら必須の口座ですね!私自身もIG証券を利用しています!

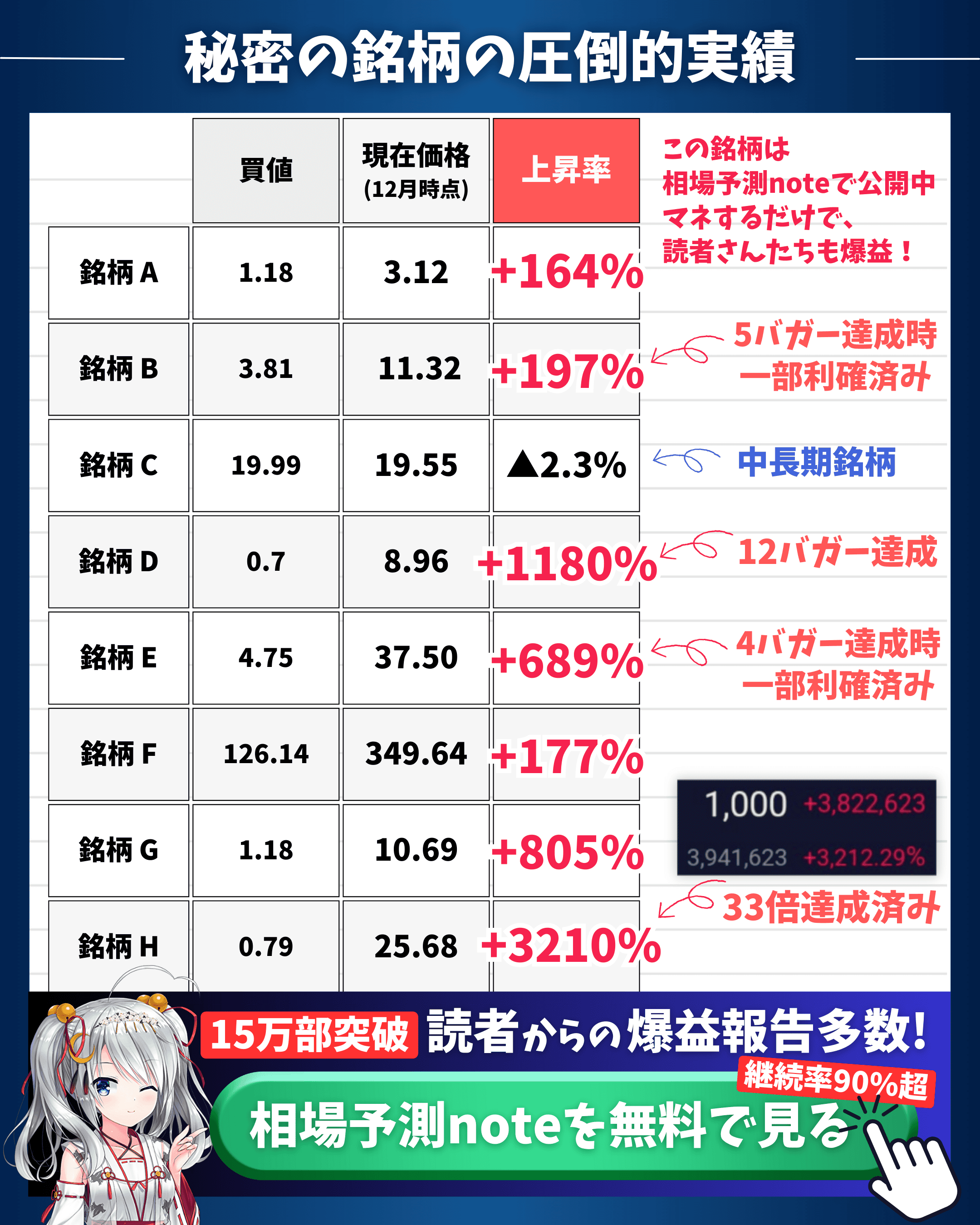

秘密の爆益銘柄がヤバい!

30倍超えの銘柄もある!

ブログの記事は全て無料で読めますが、相場予測noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ