投資信託を毎年変えれば節税になるのでは?

と思ったのでアイデアを書いておこうと思います。

まーた変なこと言いだしたとか思われそうですが。

「投資信託のスイッチングをする頭の悪い東大卒」とか言われそうですね。

具体的なやり方

- 1年目は楽天VTIを購入

- 2年目はeMAXIS SlimのS&P500を購入

- …といった感じで毎年別の投資信託を購入していく

たったこれだけです。

初年度に買った楽天VTIを売ってスリムS&P500を買うわけではないです。

追加購入する投資信託を変更するだけです。

なぜ節税になるのか?

文字でグダグダ書くよりも、数字を見て頂いた方が早いでしょう。

- パターンAは3年間同じ投資信託に投資し続けた場合

- パターンBは毎年投資信託を変更した場合

この2パターンを比べます。毎年100万円を投資、年率7%とします。

※説明を簡略化するために、楽天VTI-① 楽天VTI-② 楽天VTI-③ という3種類の投資信託があると仮定します。投資対象とか手数料は一緒ということで。楽天VTI、スリムS&P500、なんかその辺の同じような投資信託、を考えて頂ければと思います(適当)

パターンA:3年間同じ投資信託に投資

計算するとこうなりますね。

数式は面倒なので省略します。

| 楽天VTI | |

| 1年目 | 107 |

| 2年目 | 221 |

| 3年目 | 344 |

| 3年経過後の含み益 | 44 |

パターンB:毎年投資信託を変更

計算すると以下のようになります。

| 楽天VTI-① | 楽天VTI-② | 楽天VTI-③ | 全投資信託合計 | |

| 1年目 | 107 | 107 | ||

| 2年目 | 114 | 107 | 221 | |

| 3年目 | 123 | 114 | 107 | 344 |

| 3年経過後の含み益 | 23 | 14 | 7 | 44 |

当然ですが、①~③の投資信託の額を合計すると、パターンAと同じになります。

これがなぜ節税になるのか?

現金が必要になった際の対処

我々は投資だけをしているわけではありません。人生を歩んでいます。

住宅購入や結婚や出産や子供の進学といった、資金が必要なライフイベントが都度控えています。

病気や怪我もあるかもしれません。

そう、いつお金が必要になるかわからないんですよね。

例えば病気で急に100万円必要になったとしましょう。そのとき、パターンBのような投資を行っていれば、楽天VTI-③を売却するだけで良いので、1年目・2年目のリターンに対して税金を払わなくて済みます。

一方、パターンAのように毎年同じ投資信託を購入している場合、購入価格が平均化された上で100万円分売却となるので、1年目・2年目のリターンに対しても税金を払う必要があります。

(購入価格が平均化されて税金かかりますよね?例のごとくアイデアベースで書いてるので間違ってたら教えて下さい)

というわけで、毎年ないしは2,3年ごとに、積み立てる対象にする投資信託を変更する意味はあるのではないでしょうか。(楽天VTIやスリムS&P500みたいに、優良な投資信託が複数存在するのが前提ですが。)

ちなみにですが、東大ぱふぇっとは投資信託については楽天証券を用いております。楽天証券だと購入時に「分配金受け取り型」「再投資型」の2種類を選択できます。

分配金は0なのでどっちを選んでも本質的には変わらないのですが、型の違いで投資信託も別管理になるんですよね。つまり、楽天VTI-①、楽天VTI-②、みたいなことができるわけです(たぶん。間違ってたら教えて下さい)

投資信託は楽天証券を用いている理由はただ一つで、楽天カードによる1%利確しながらの投資ができるからですね。毎月5万円上限がありますが、クレカで投資信託を購入でき、購入時に楽天ポイントを1%分ただでもらえるので絶対やるべきでしょう。あんま書くとアフィ記事っぽくなるのでこれ以上は書きませんが、読者の方に利益となる情報なのでアフィでも良いとしましょう。

※厳密に言うと、節税と言うより税金支払の繰延です。

つみたてNISAはどうするか?

つみたてNISA枠での購入については、売却時に一番最後の後回しになるはずなので、あまり深く考える必要はないかと思います。

毎年の購入額が40万円未満の場合は気にする必要があるか?と一瞬思ったのですが、つみたてNISA枠って2019年分、みたいに毎年勝手に分かれますよね。たぶん。たぶん。

フルインベストメントしなければ良いのでは?

そもそも住宅購入や結婚や出産や子供の進学とかの費用まで投資に回すなよw

という話はあるでしょう。まあ前もって分かっているイベントならある程度現金を持っておくべきでしょう。

一応念の為に申し上げておきますが、株式投資はプラスサムゲームで、特にインデックス投資であれば基本的に期待値はプラスです。ということは現金なんか持たずにフルインベストメントが数学的な正解です。

フルインベストメントを維持しつつ、現金が必要になったら例え一時的なマイナスであろうと躊躇いなく売却して現金化する。

これが数学的な正解であり、これを躊躇っているのは機会損失と言えるでしょう。

(ドルコスト平均法がおかしい件については時間のあるときに改めて解説します。。。すみません。。。)

かくいう東大ぱふぇっとは現金を150万円ほど保有しておりますが、仮に急に事故や病気で仕事が出来なくなった場合、150万円なんてすぐに消し飛ぶことでしょう。

そういう万が一の際、毎年積み立て対象の投資信託を変更しておけば、リターンが最も低い投資信託から順に売却していくことで節税になるのではないでしょうか。

追記

投資信託を変えるのではなく、証券口座を変える手もあります。

また、分配型か再投資型かを分ける手もあります。

つまり、

(優良な投資信託の数)*(証券口座の数)*(分配型or再投資型)

で行けるわけですね。

追記2

インデックス投資のプロであるぽすと隊長大先輩からもコメントを頂きました。

セミリタイア・リタイアのときも有効ですね。というか出口戦略としてかなり有効ですね。セミリアイアするつもりないから考えてなかったwwww

先輩あざす!

役立ったらランキングぽちっとお願いします!!

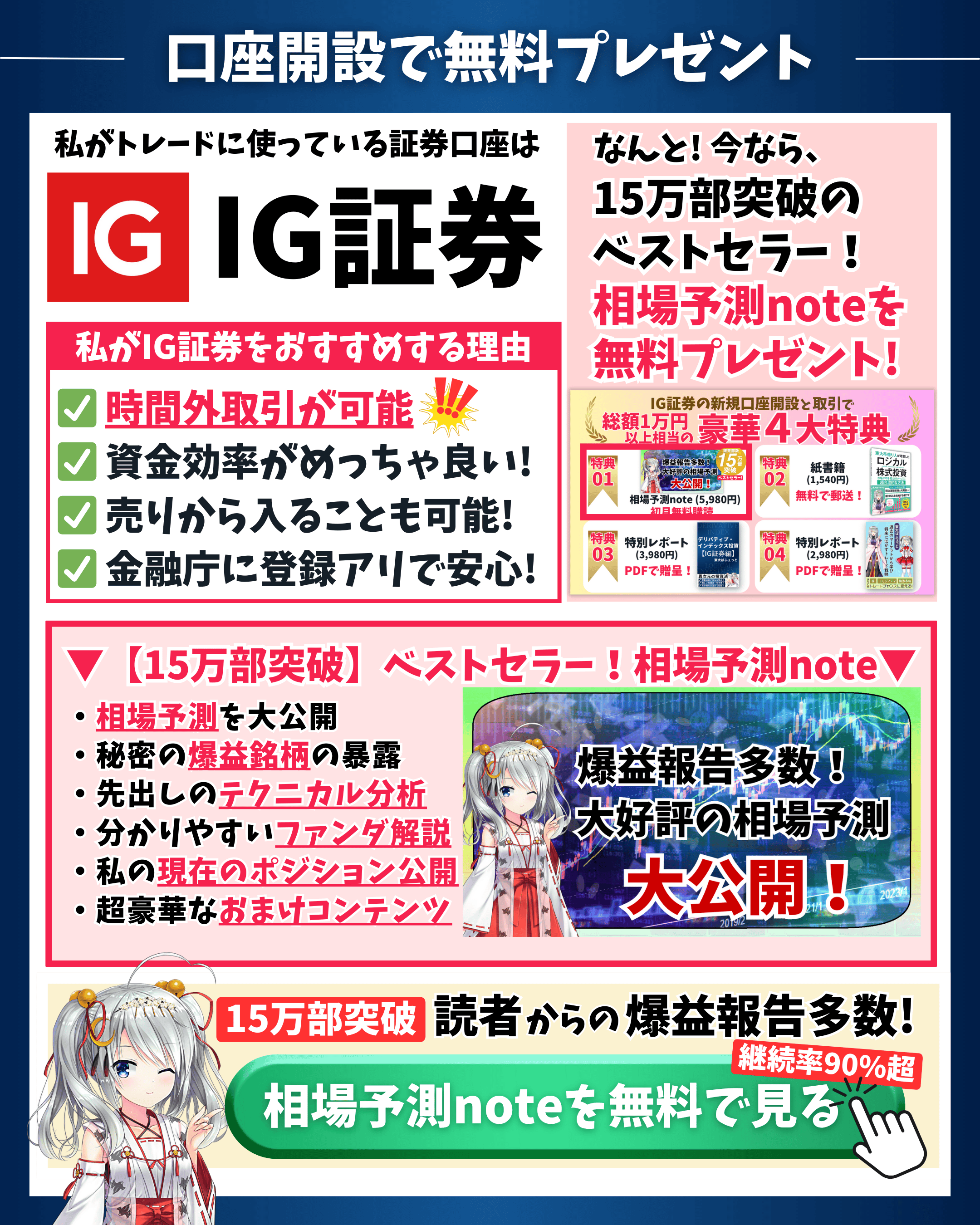

相場予測noteを無料お試しできるキャンペーン!

- 相場当てまくりの相場予測noteを無料で読める!

- 秘密の爆益銘柄を無料でチェックできる!

- 紙書籍が郵送されてくる!

- 総額1万円相当を無料でプレゼント!

超豪華な特別キャンペーンをIG証券様が実現してくれました!

- 私の相場予測を無料で読める!

- 総額1万円相当のプレゼントを無料でゲットできる!

IG証券でしか取り扱っていない投資対象が山ほど存在するため、私のように幅広い投資対象へ投資するなら必須の口座ですね!私自身もIG証券を利用しています!

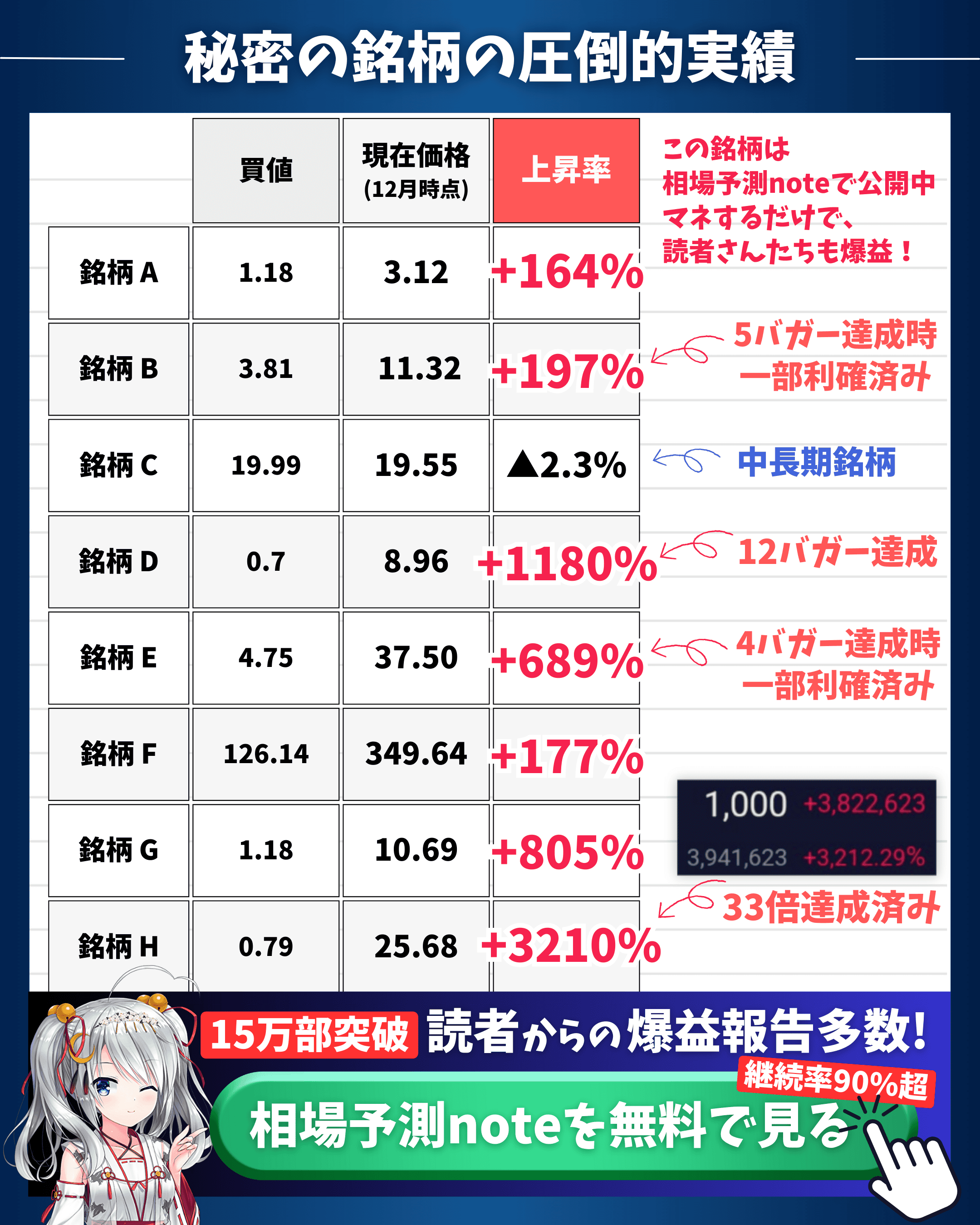

秘密の爆益銘柄がヤバい!

30倍超えの銘柄もある!

ブログの記事は全て無料で読めますが、相場予測noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ