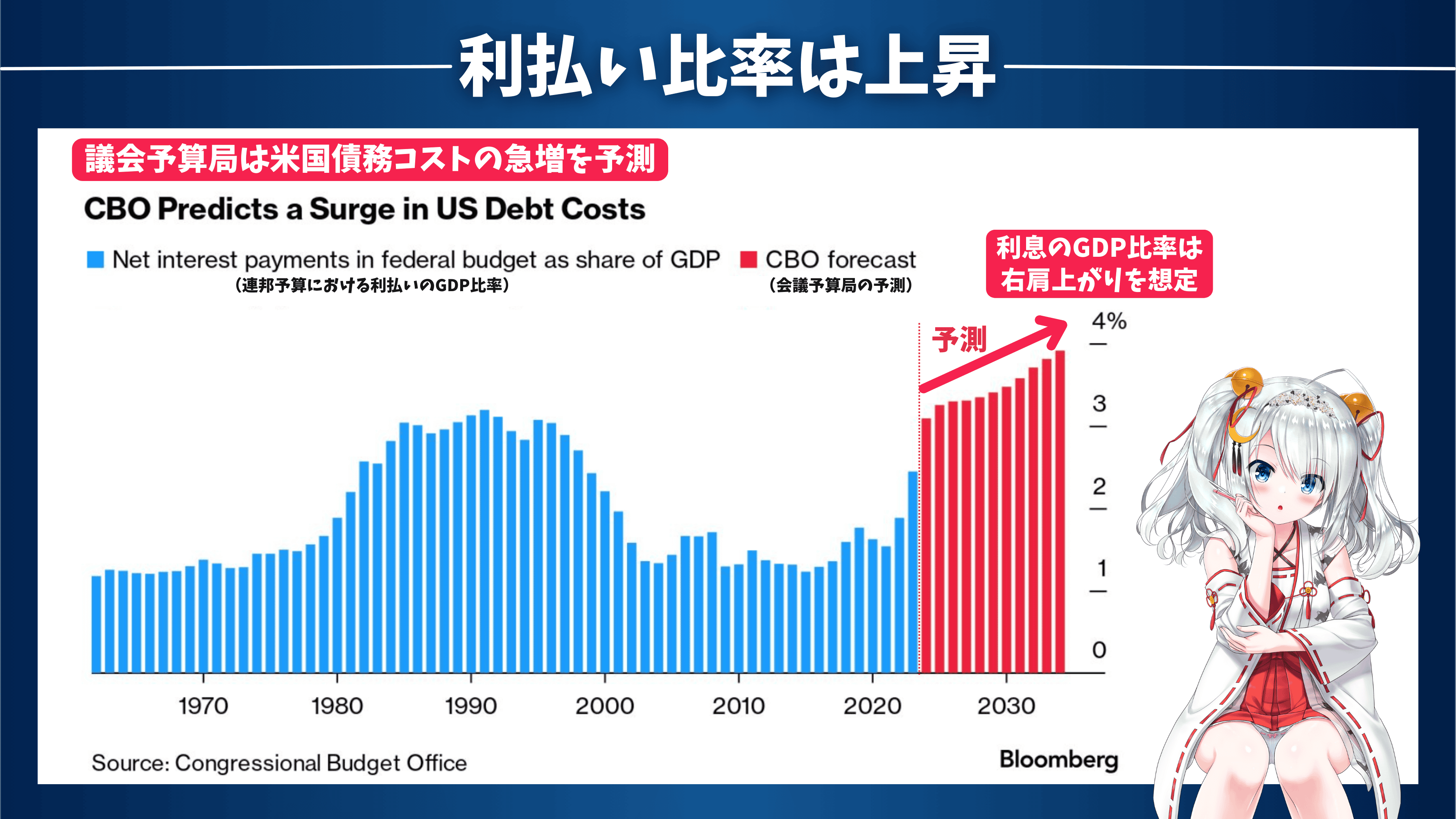

米国でも債務が積み上がり金利が高止まりしています。

そのため連邦・州・地方を合わせた政府部門全体の利払い費は、2024年末時点で年間換算約1兆3,800億ドルとなっています。

州・地方政府分の利払い費はそのうち約2,500~2,800億ドル程度と推計され、残りが連邦政府の利払い費となっています。

連邦政府のみの利払いのGDP比率は以下の通り右肩上がりとなっており持続可能な水準ではありません🐰💔

そのため、財務長官のベッセント氏は10年債金利をベンチマークとして金利引き下げに尽力しています。

その中で、金利引き下げの施策として注目されているのがFRBによる銀行の補完的レバレッジ比率(SLR)の見直しです。今回はSLR規制緩和が必要となっている背景と、その効果を開設していきます!

長い解説を読むのは面倒で諦めたくなる人もいますよね!

そんな人向けにマークで要点をまとめています。

✅マークだけでも読んでみてください!

━━━━━━━━━━━

【そもそも補完的レバレッジ比率(SLR)とは?】

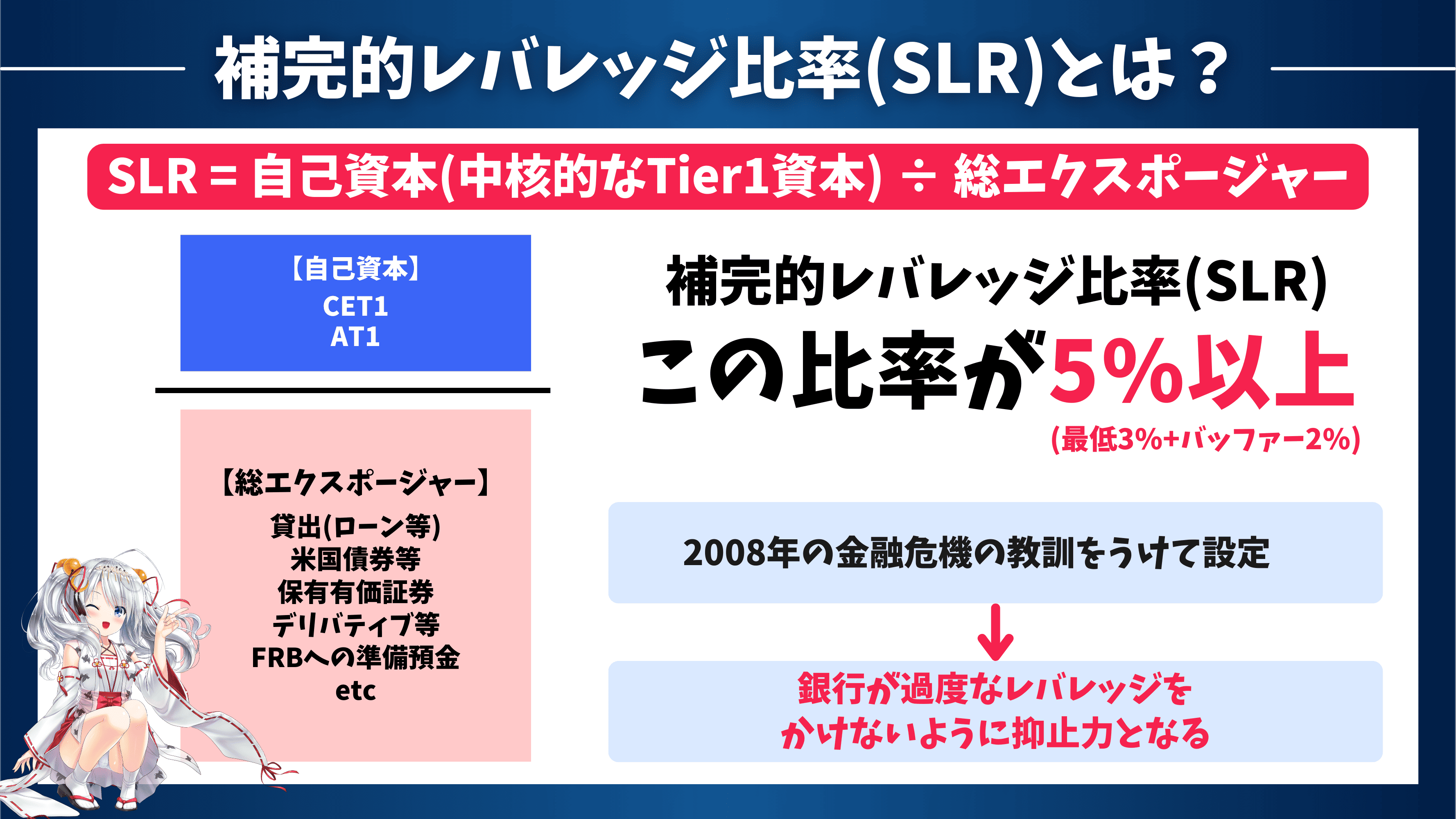

補完的レバレッジ比率(SLR)は2008年の金融ショックを教訓に銀行が過剰なレバレッジをかけないための安全弁として設定された自己資本規制です。

具体的にSLRは銀行の自己資本(中核的なTier1資本)の額を、銀行が保有する総エクスポージャーで割って算出される比率のことです。

詳しい分子と分母の内訳は今回の本題ではない上に重要性も低いので割愛しますが気になる人は図を参照してください🐰

米国ではバーゼルIII規制に基づき、全ての大手銀行に対し最低3%のSLR維持が求められ、特にグローバルシステム上重要な銀行(G-SIB)にはさらに2%分の上乗せ(エンハンストSLR)が課されています。

参照:JETRO

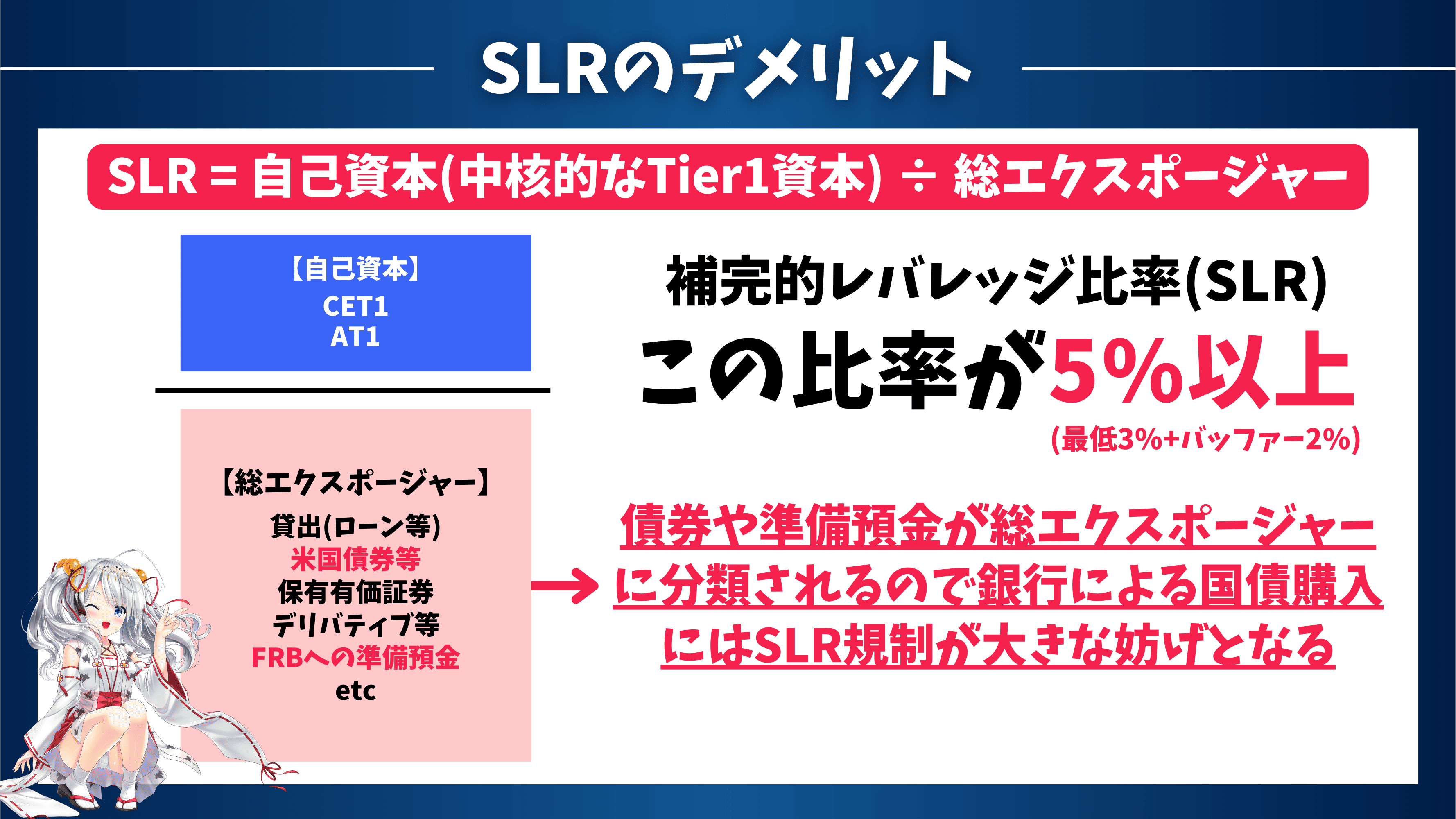

銀行による投機的な取引を防ぐ役割を果たしている反面、デメリットもあります。

準備預金や米国債のような安全資産に対しても自己資本を積む必要があります。

そのため、コロナショックのような事象が発生した時に銀行の債券等の取引余力を奪う恐れが指摘されています。

実際にコロナショック時には1年間の期間限定でSLR規制を緩和して銀行が米国債等を買いやすくしました。この結果、銀行も米国債を買い支え、金利の低位安定化を実現させましたね!

参照:JETRO

✅リーマンショックの反省として導入された自己資本規制

✅分子はTier資本で分母は総エクスポージャー

✅大手銀行はSLRが5%以上となるよう規制されている

✅危機時に銀行が米国債を購入できない事態に陥るのが欠点

✅コロナショック時には1年間の期間限定で規制緩和を実施

━━━━━━━━━━━

【FRBによるSLR見直しの背景】

さて、SLR見直しの背景には主に2つの理由が考えられます。

1つ目は最初に指摘した通り、近年の財政拡大と利上げによって急増した米国債の供給です。急増する米国債の引き受け先として銀行が機能するためにSLR規制は大きな妨げになっています。

2つ目は銀行の準備預金の積み上がりです。市中中央銀行はFRBに預金をしています。この預金を準備預金というのですが、この準備預金もSLRの分母になっています。

利上げによって市中銀行がFRBから受け取る利息も増えて準備預金も増大していきました。つまりSLRの分母が増大したことで銀行が引き受けられる米国債に制限がかかってしまっているのです。

SLR緩和を行わないと、銀行が十分な量の米国債を引き受けることができず需給の逼迫により米国債金利が上昇してしまいます。すると、以下のような悪循環が発生しますね。

✅近年の財政拡大と高金利による米国債の供給が増加

✅SLR規制がネックとなり銀行が米国債を十分購入することができない

✅需給が逼迫して米金利に上昇圧力がかかる

✅さらに利払い費が増加し大量の米国債が供給されるという悪循環が発生

━━━━━━━━━━━

【SLR規制見直し案】

SLRの見直し策としては主に以下の2つが考えられています。

1つは分母の米国債やFRBへの準備預金をSLR算出の式から除外する方法です。これによってSLR規制を気にすることなく銀行が米国債を購入することが可能になります。コロナショック時に一時的に導入された規制緩和を恒久的に適用しようというものですね。

参照:FRB

2つ目はSLR規制である現状の5%の比率を引き下げることです。具体的には、SLRの算出方法を各銀行のリスクに応じて調整したり、大銀行に課せられる追加比率2%を引き下げることなどが検討されています。

参照:FRB

いずれにせよSLRの規制緩和が実現すれば市中銀行の米国債引き受け余力は飛躍的に高まります。

✅規制緩和の方向性は主に2パターン

✅1パターン目は米国債やFRBへの準備預金を分母から除外

✅2パターン目はSLR比率を5%から引き下げ

✅いずれにせよ銀行が引き受けることができる米国債の総量は増加する

━━━━━━━━━━━

【SLR規制見直しの影響とは?】

さて、ここからが重要なポイントですね。もう、勘がいい方なら気づいてますよね?

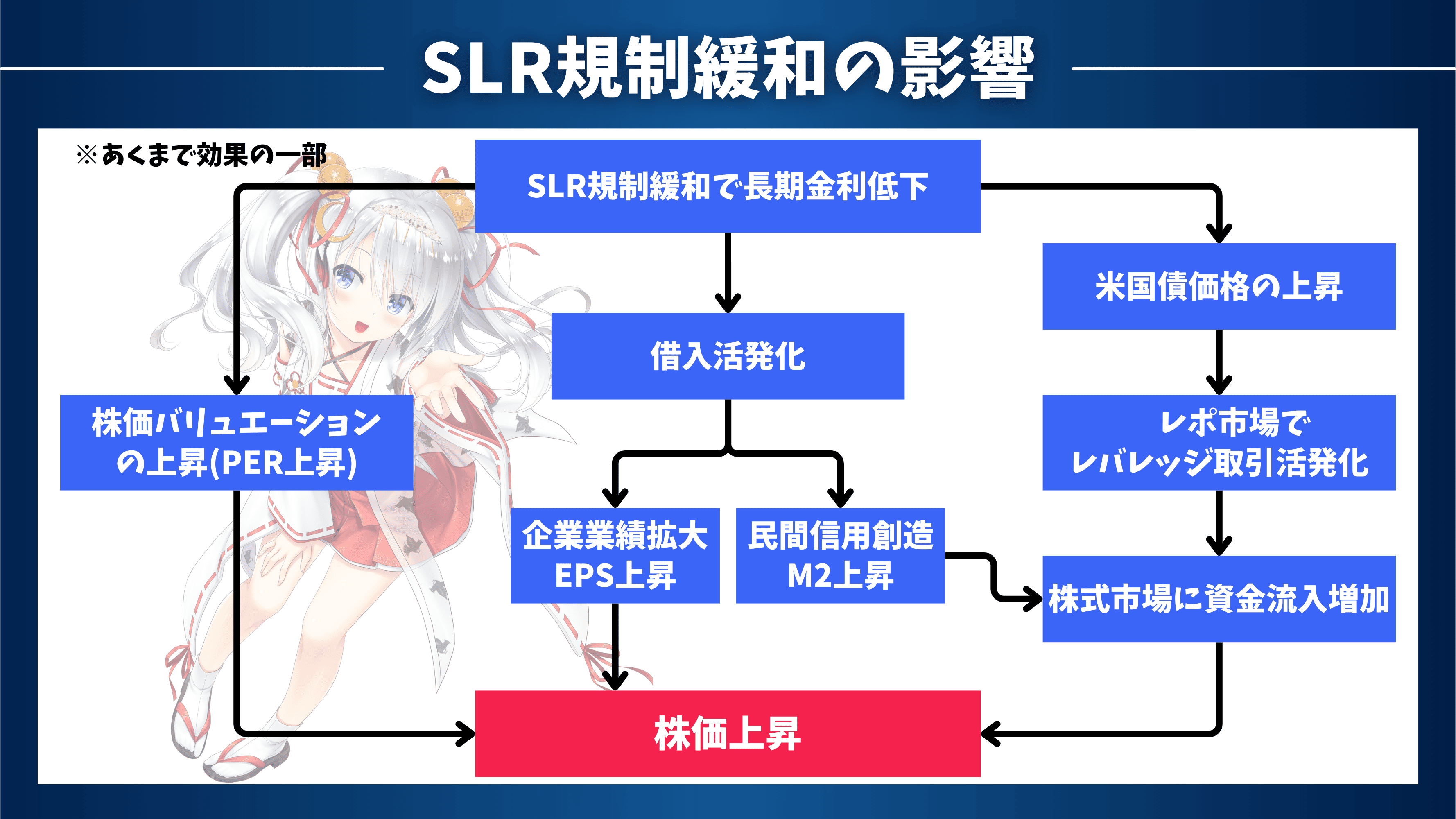

SLR規制が緩和されることで、高止まりしている長期金利に下落圧力が高まります。

FRBが銀行から米国債を購入し銀行に直接資金供給を行うQEほどではありませんが、部分的にQEと同様の効果をもたらすと考えられます。

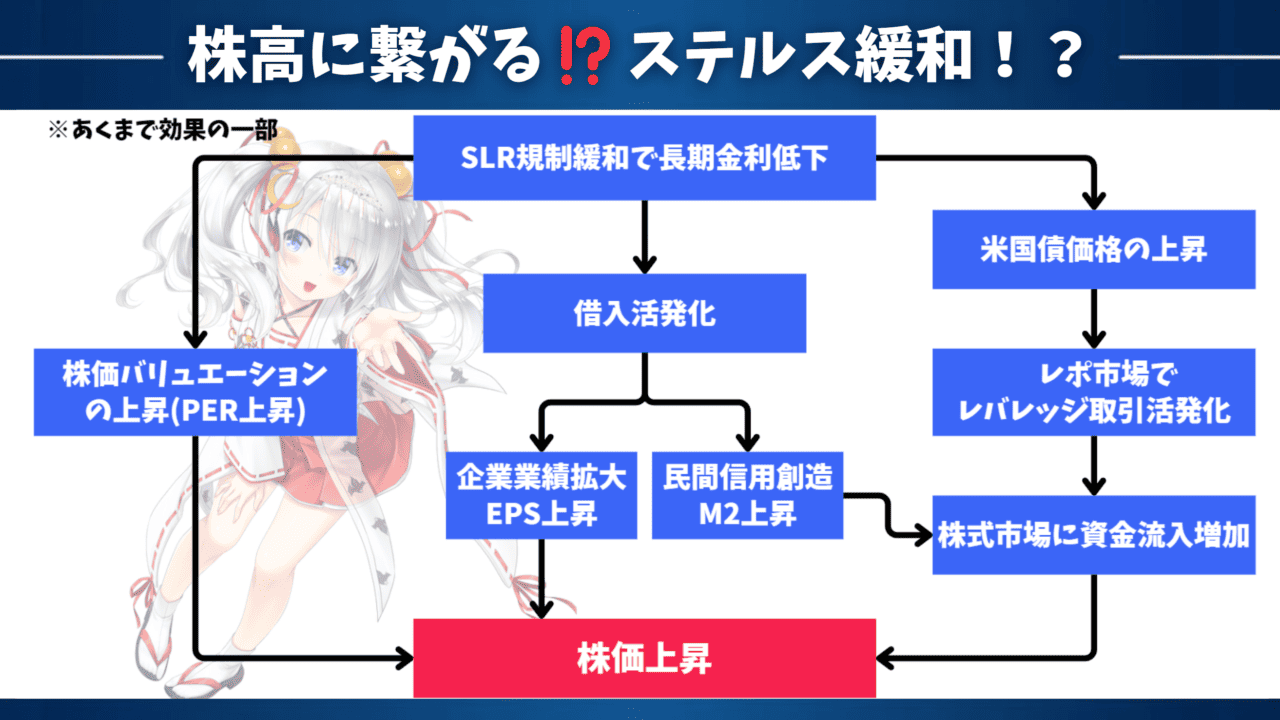

つまり株式を含めたリスク資産にも大きな追い風となることが想定されます。具体的には以下の経路ですね。

金利が低下することでPERやEPSの上昇が期待できすます。株価=PER×EPSで表現されますからね🐰

さらに債券価格が上昇することで直接的な株式市場に流れる資金も増加します。

特にヘッジファンドなどではレポ市場の利用が活発化しています。レポ市場では国債などを担保に資金を借り入れることができます。担保となっている米国債価格が上昇することで借入量が増大します。

ヘッジファンドが借り入れた資金のうち当然株式市場に流れる資金も増えていくため株価上昇を後押しすることになります。

参照:FRB

このようにSLR規制緩和はステルスQEの側面を有しており、非常に重要な規制緩和になりますね。一方、長期的には金融ショックを引き起こす可能性を引き上げます。

大量に購入した米国債が暴落するような状況になると債務超過に陥る銀行が出てくることになります。大銀行が債務超過で破綻することになれば、再び金融ショックを引き起こす結果を引き起こしてしまいます。

短期的には薬といえますが、長期的には毒となる可能性もある点を留意しておきましょう。

✅SLR規制緩和はステルスQE的な効果をもたらす

✅長期債価格が上昇することでレポ市場を使ったレバレッジ取引が活発化

✅金利低下によるバリュエーション上昇やEPS上昇期待の発生

✅株式市場にとっても大きな追い風となることが想定される

✅長期的には金融ショックを引き起こす可能性が上昇するデメリットもある

ここまで読んで参考になったという方は「いいね」と「リポスト」をしていただけるとモチベーションが高まります!

このような形で、私はアメリカの財政政策にも深い考察を行った上で、株式市場の分析を行い、相場予測をしています。

もちろん、規制緩和だけでなく財政政策や金融政策やテクニカルなど多面的に株式市場の分析を行うことで、圧倒的な精度の相場予測を提供しています。

私の相場予測を読んでいる人たちは、今回の急落もしっかりと回避できていますね!

「無料解説ですら豪華なら、有料記事はもっとすごい」

と気付ける人は、ぜひ私の相場予測noteをチェックしてみてください!

今すぐ無料お試しキャンペーンに申し込めば、来月から無料で読めます!

来月から読みたい人はチェック必須!

相場予測noteとFX noteを無料お試しできるキャンペーン!

超豪華な特別キャンペーンをウィブル証券様が実現してくれました!

✅特定口座で時間外取引が可能(楽天SBIではできない)

✅取り扱っている銘柄がダントツで多い!(楽天SBIは少ない)

✅手数料が圧倒的に安い(楽天SBIは高い)

✅米国株のショートができる(楽天SBIではできない)

私のように投資するなら必須の口座ですね!私自身もウィブル証券を利用しています!

さらに・・・

ウィブル証券だけできる強み

✅外貨建てMMFでの自動運用がある

→待機資金を自動的に運用してくれて、米ドル金利をゲットできる。

特許出願中なので、他社には真似できない!!

→運用額が大きくて待機資金が大きい人ほど、ウィブル証券が有利になる。

そしてなんと、私のブログ限定コラボで相場予測noteとFX noteの無料クーポンをゲットできます!

ブログの記事は全て無料で読めますが、相場予測noteとFX noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ