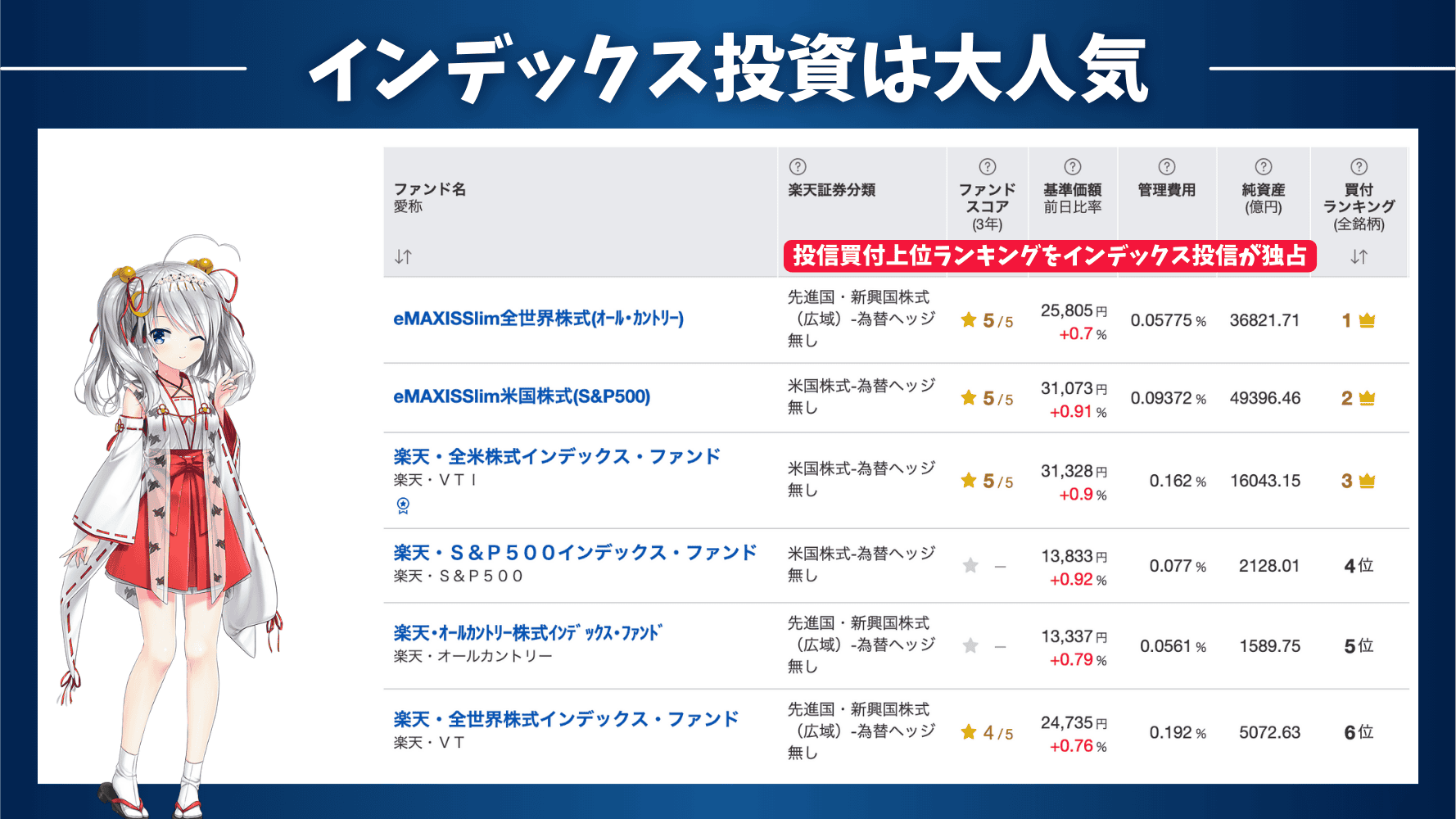

投資を始めた方の多くは、まず資産形成のためにS&P500や全世界株式などに積立投資を行うインデックス投資を実践されていることと思います。

こう思っている人は多いですよね?

実際、投信買付ランキング上位はインデックス投信が独占しています。

しかし、本当にインデックス投資だけで豊かになれるでしょうか?

結論から申し上げると、必ずしもインデックス投資で豊かになれるとは限りません。(豊かになれないとは言っていません。誤読注意です。)

それは暴落が発生するから等といったありふれた理由ではありません。

この記事ではインデックス投資の本質をお伝えした上で、実際に高い確率で豊かになっていくための方法論についてもお伝えしていきたいと思います。

世はまさに大通貨暴落時代

普段、私がX(旧:Twitter) のタイムラインを見て感じていることは、皆さん名目リターンに浮き足立ちすぎだということです。

「資産がいくら増えた!」という投稿をよく見ますが、それは「通貨」という尺度でみた資産の「見た目上の数値」が大きくなっているだけという点を理解されていない方がほとんどです。

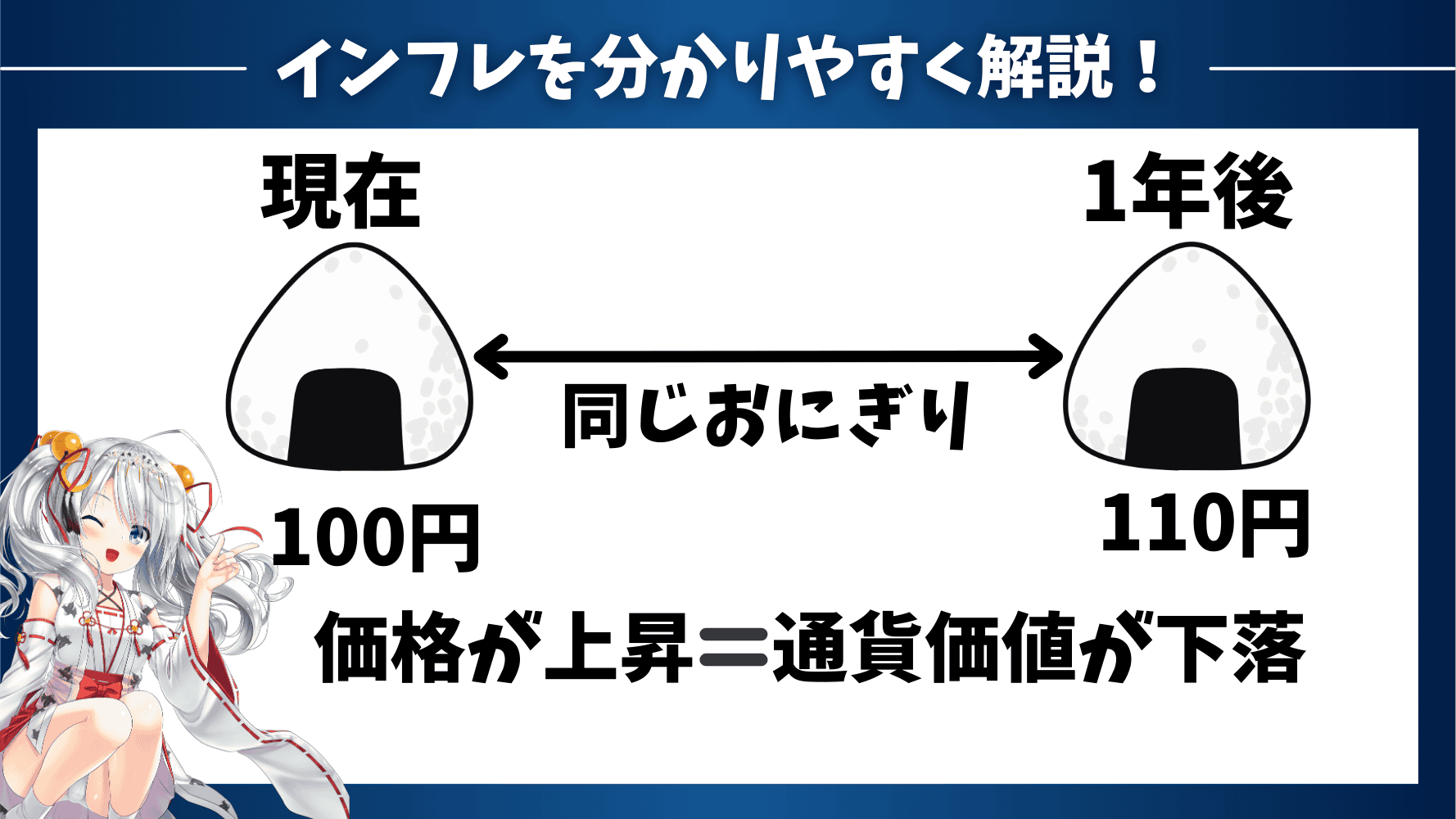

重要なのは、その尺度となる通貨の価値が下落していっていることです。この通貨の価値の下落を表現したものが「インフレ」ということになります。

全く同じおにぎりなのに、1年後に価格が上がっていたりしますよね。

これはつまり、通貨価値が下落してることを意味します。

世の中、量が多くなっていくものの価値は少なくなっていき、量が少なくなっていくものの価値は高くなっていきます。

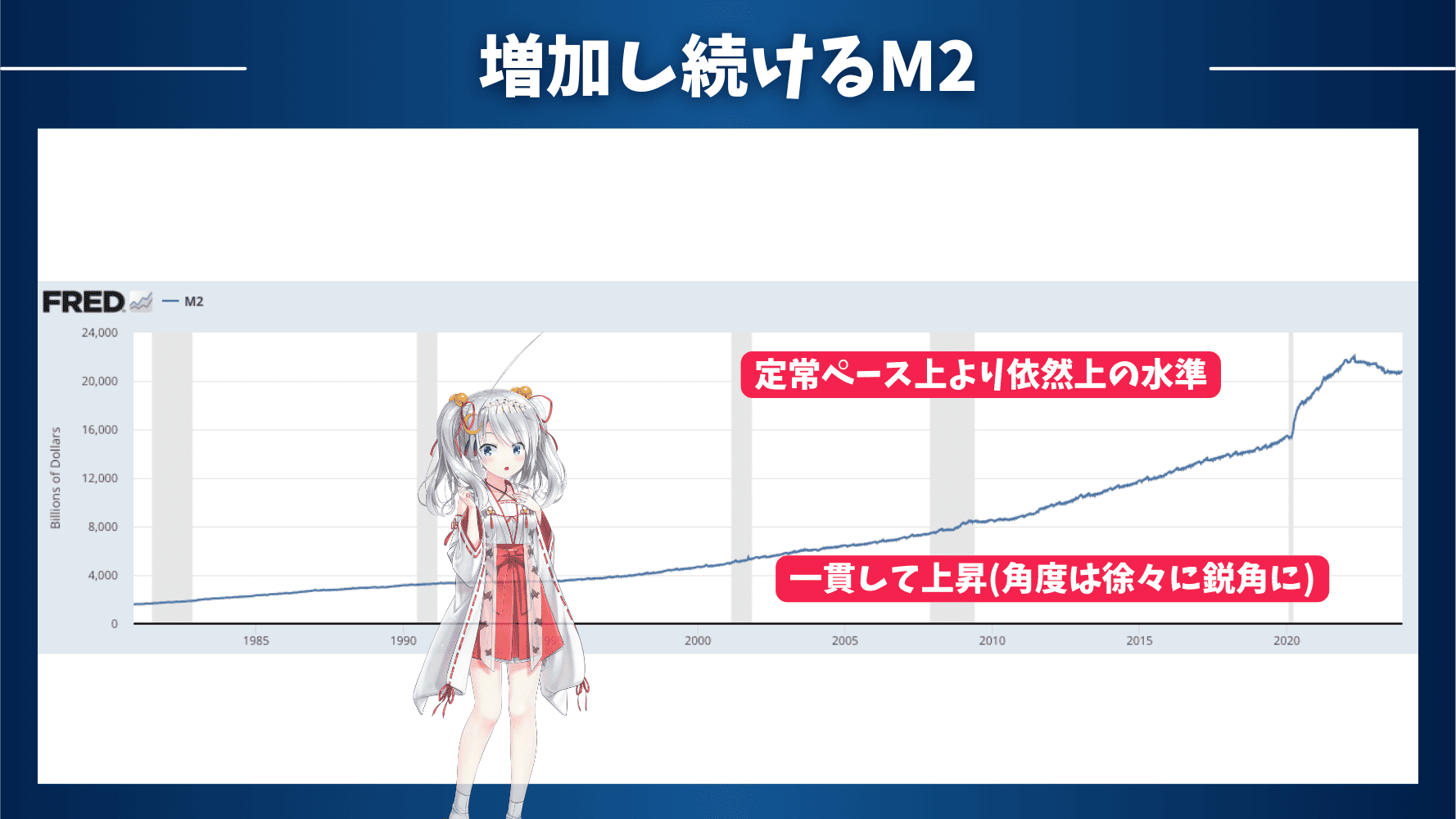

もう勘のいい方なら分かると思いますが、世の中に流通している現金の量は増え続けています。それも指数関数的に。

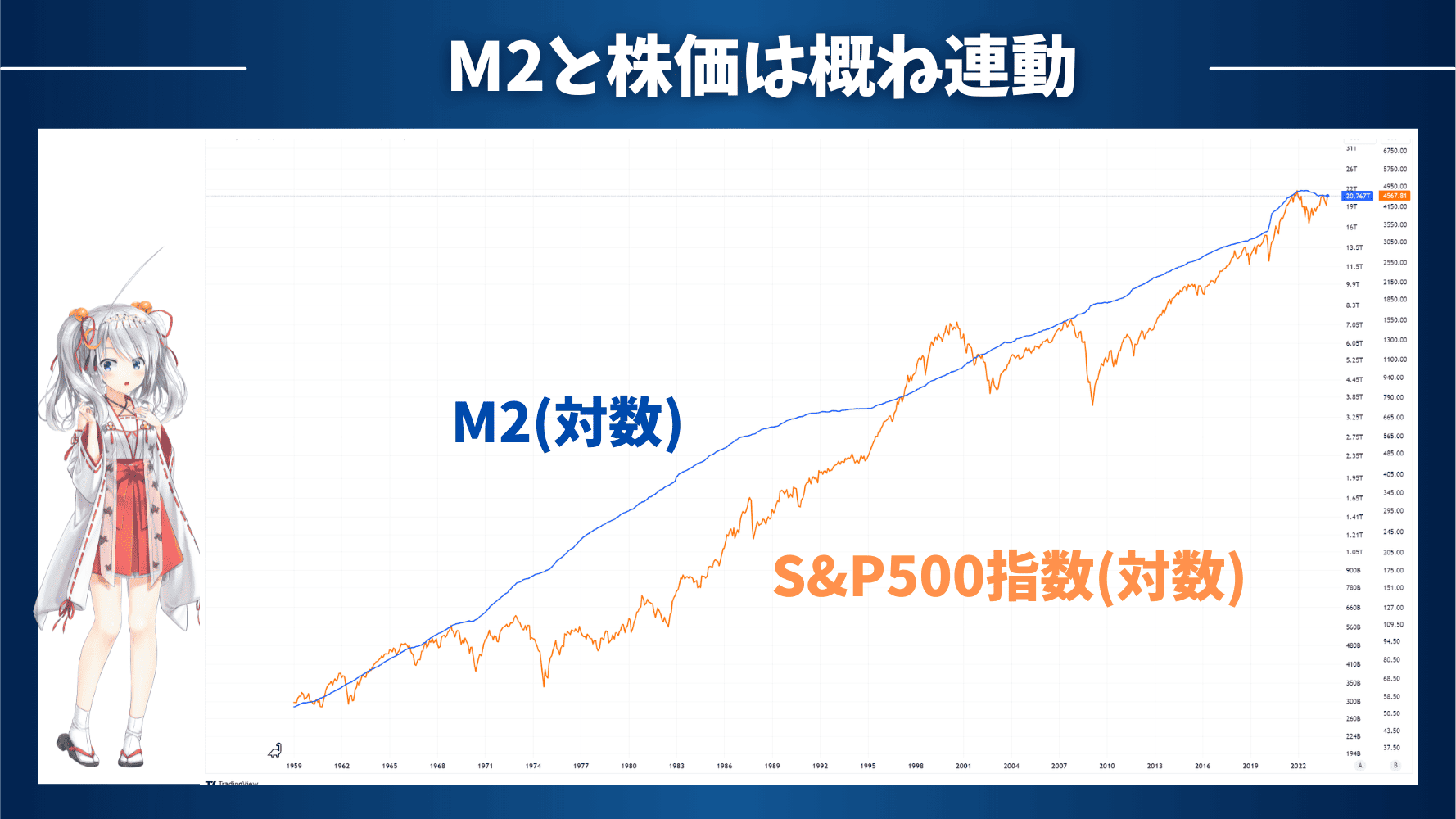

以下は米国内で流通する米ドルの量を表した図です。M2とは貨幣の量を表します。

ご覧いただけるとわかる通り、流通する米ドルの量は指数関数的に増加しています。1980年と比べると10倍以上となっています。つまり、米ドルの価値というのは単純計算で10分の1以下になっているのです。

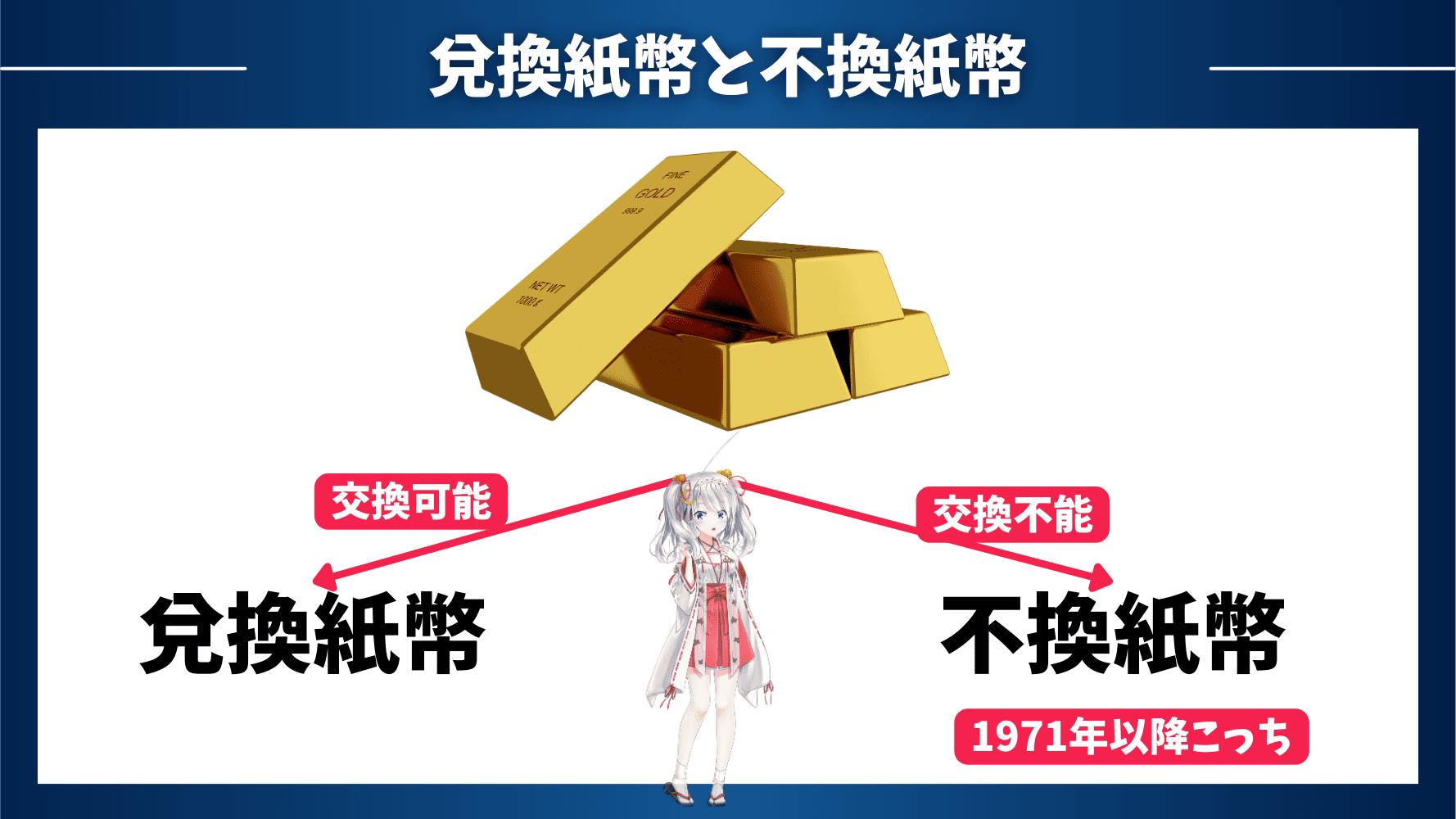

これは1971年のニクソンショック以降、米ドルが金と一定比率で交換することができなくなったとこに起因しています。金本位制の廃止という言葉を聞いたことがある人も多いでしょう。

1971年以前の金と交換できる状態を兌換紙幣というのに対して、1971年以降の世界の多くの通貨は金と交換することができない不換紙幣となりました。

ニクソンショック以降、各国政府は国としての信用を担保として通貨を発行し続けました。結果的に通貨の価値が大きく下落しつづけているのです。

インフレについては、2020年以降の世界を経験している方なら身をもって実感されていることかと思います。

比較的緩いインフレですんだ日本ですらインフレを実感したレベルなので、激しいインフレが到来した米国や欧州の庶民が苦しんだことは容易に想像できますね。

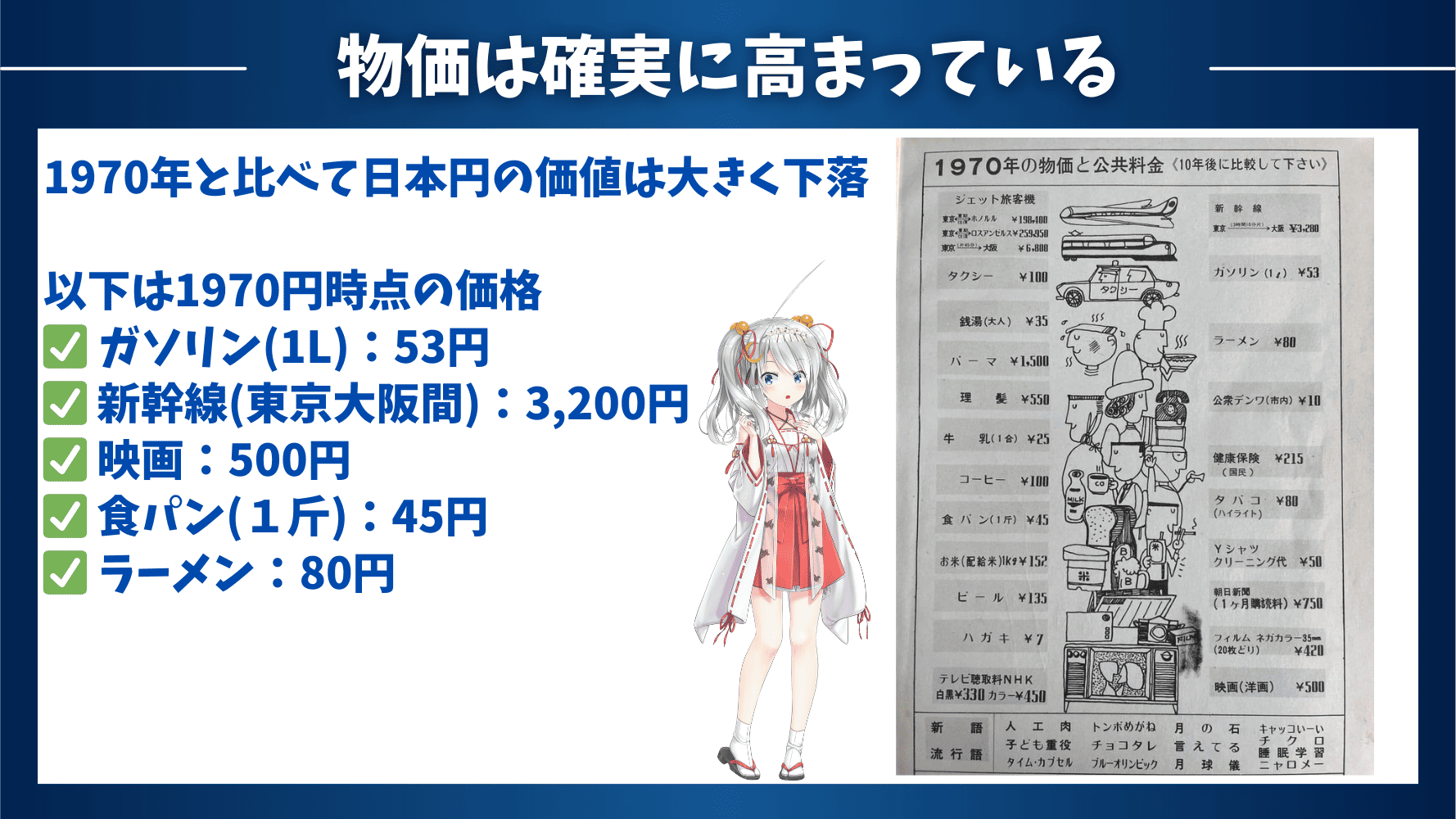

ちなみに日本でも1970年代と比べると以下の通り日本円の価値も大きく下落している(=モノやサービスの価格が相対的に上昇)ことがわかりますね。

ラーメン80円というのは衝撃ですね。最近東京などの大都市圏ではラーメンが1500円弱しますからね。

日本はバブル崩壊以降、所得があがらず、企業努力で物価を押さえ込んできました。しかし、海外で発生している物価の影響をついに抑え込むことができなくなってきています。

特に我が国はエネルギーのほとんど、食料品の半分以上を輸入に頼っています。

海外の価格が上昇し、更に円安が進んでいることで、遂に日本国内でも悪い形でインフレが発生し続けてしまう状況になってきているのです。

良い形のインフレというのは、かつての日本のように国民の給料が増えて需要が高まる形でインフレが発生していく状態のことです。

今の日本は給料が高くならず、モノやサービスの価格が高くなるので悲惨な状況ですね。自助努力で身を守る必要がある時代に突入しているのです。

重要なのはインフレを調整した後の実質リターン

ここから本題に入っていきますね。

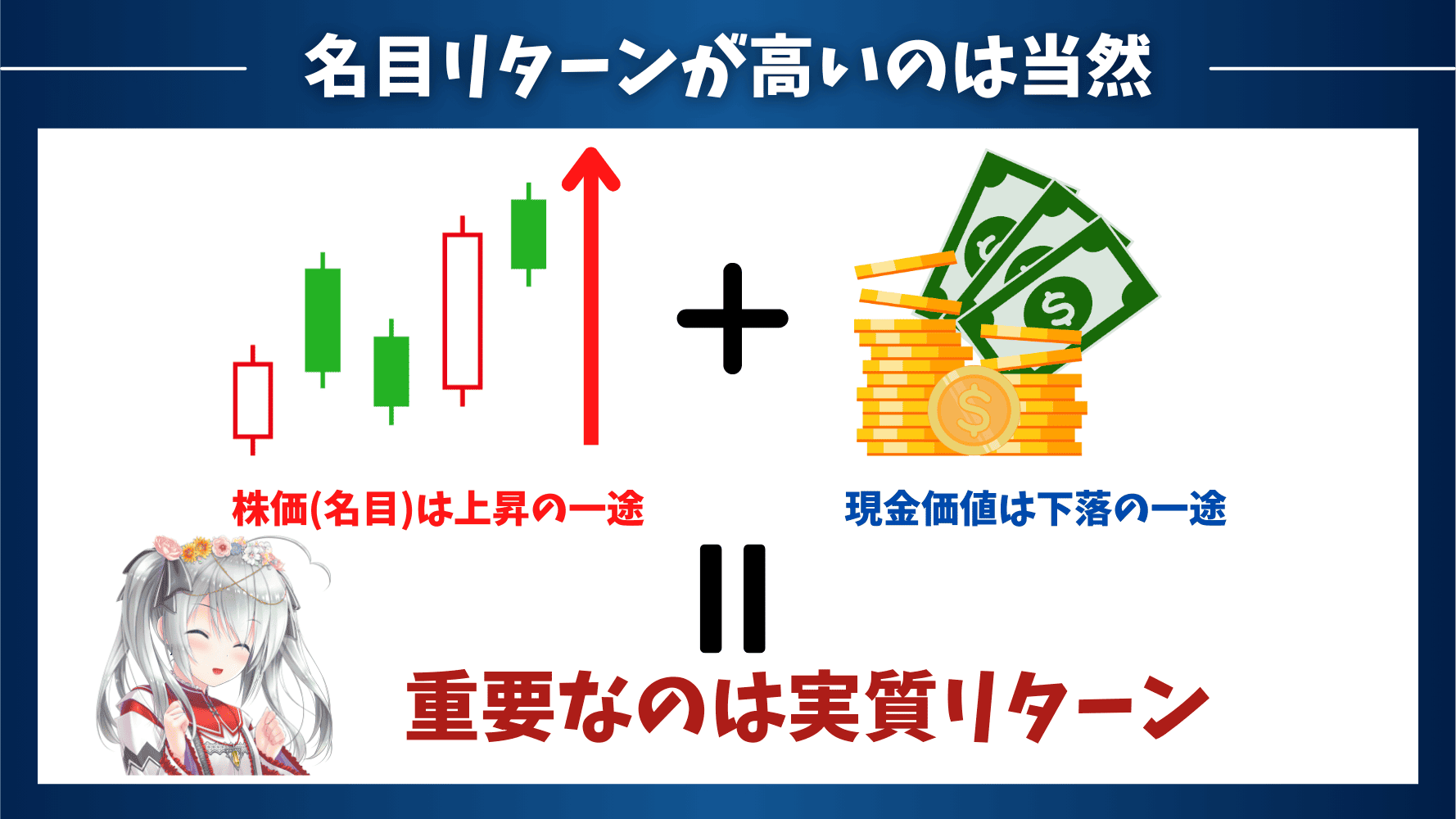

通貨という尺度でみた株価は、見た目上では上がり続けています。これは当たり前のことですね。皆さんが普段目にしている見た目上のリターンのことを名目リターンといいます。

一方、インフレ率を調整した上でどれだけのリターンを残しているかという実質リターンという指標もあります。これはつまり通貨価値の下落を加味した上で実質的にどれだけ資産が増えたのかという指標です。

更に分かりやすく図解すると以下となります。

現金の価値の暴落を加味した上で、どれくらい豊かになったのかという指標が実質リターンなわけです。

通貨の価値が下落している分以上のリターンを得られないと、見た目上資産は増えても実質的には豊かにはなりませんからね。

実は超長期で実質リターンがマイナスの期間も?

では実際にインデックス投資だけを行なったとして、実質リターンは超長期でどうなっていっているのかという点についてみていきましょう。

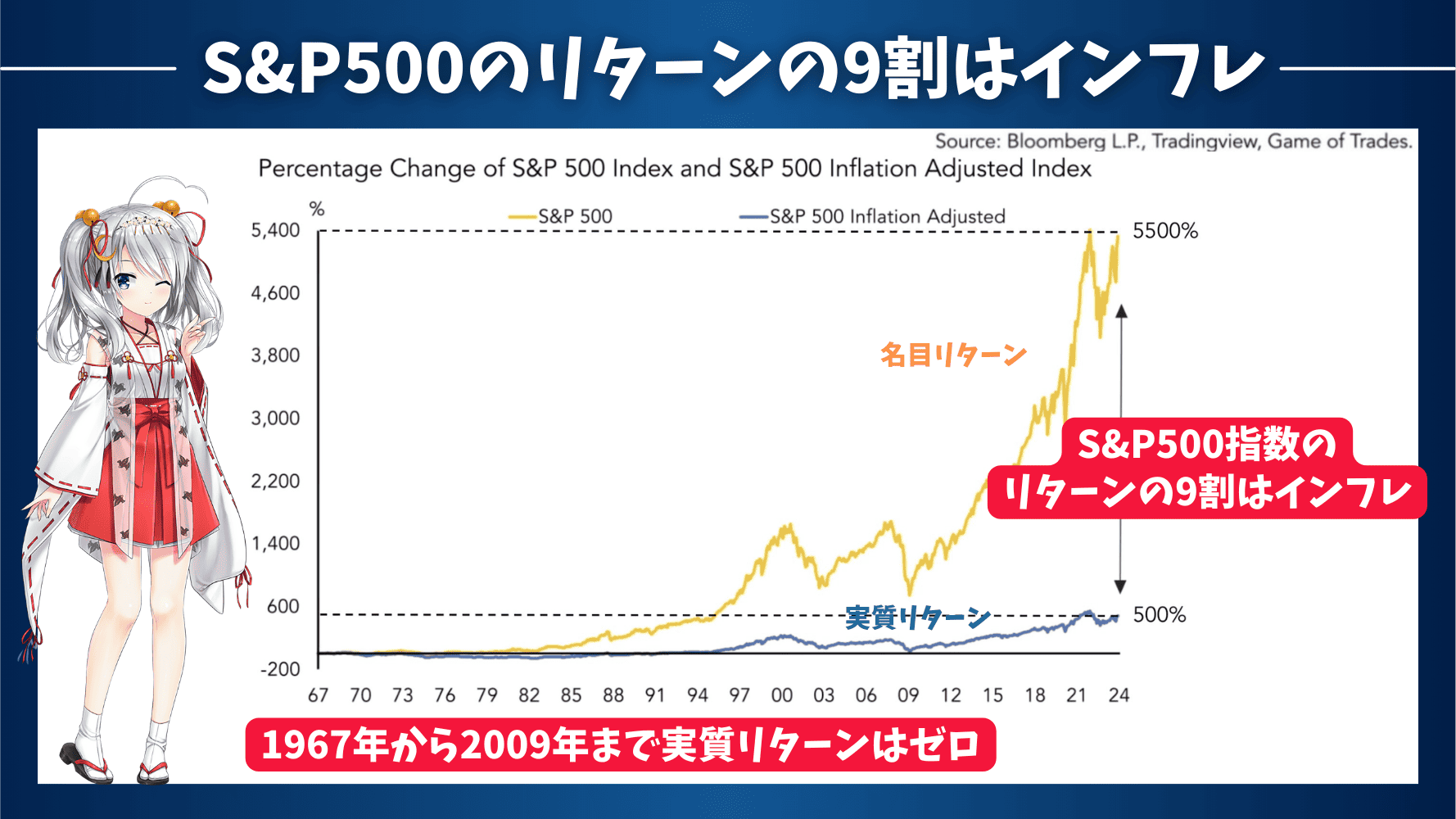

以下は1967年からのS&P500指数のリターンをインフレとインフレ以外の実質リターンに分解したものです。

いかがでしょうか?

1967年から2024年のS&P500のリターンは、実に9割はインフレによるものだと分かりますね。

そして、衝撃的なことに1967年から1994年までは実質リターンはほぼゼロでした。これが冒頭でインデックス投資では豊かになれるとは限らないと言及した理由です。

さらにその後、一時的に実質リターンは出ていますが、2009年のリーマンショックで再び実質リターンはゼロの水準に戻りました。

ちなみにもう一つわかりやすいデータをお伝えします。以下は1959年以降の米国内のドルの流通量であるM2とS&P500指数を比べたものです。

見事に「お金」の流通量の増加に見合う形で株価が上昇していることが分かります。言い換えれば「お金」の価値の下落分しか株価は上昇していないということですね。

つまり超長期でみると実はインデックス投資をしても実質的に豊かにならない可能性もあるのです。投資するタイミングが悪ければ、実質リターンはマイナスになってしまうことも多々あり得ます。

何度も申し上げますが、重要なのはインフレを加味した上で実質リターンを出すことです。

インデックス投資をしているだけだと稼いだ預金の価値を保全しているだけになってしまう期間も相応に存在してしまうのです。

実質リターンを叩き出しインデックス投資を上回る方法

では実質リターンを出すにはどうしたらいいでしょうか?

具体的な方法を2つお伝えします。そして、これからお伝えする2つの手段は組み合わせることで大きな効果を発揮します。

手段①:レバレッジをかける

まず一つ目は簡単なことです。インデックス投資にレバレッジをかければ良いのです。

レバレッジをかけることで、保有する資産以上の資産を運用することができるのでインフレ率以上のリターンを叩き出すことが可能となります。

レバレッジと聞くと怖くなる方も多くいらっしゃるでしょう。しかし、以下の二つの理由で今後も通貨の暴落は止められない状況となっています。

✅ 先進各国の指数関数的に増大していく政府債務

✅ 主要中央銀行が行う莫大な金融緩和

政府が財政赤字を発行するということは、この世の中に新しく通貨を生み出すということを意味します。そして、現在の世界では赤字を拡大し政府支出を拡大することでしか経済成長を維持できない状態となっています。

そして、この財政赤字拡大により発行された国債を消化するため、各主要国の中央銀行は金融緩和を行い資本市場に資金を供給しています。

この流れは一度始まってしまうと止まることがなく、今後も継続されていきます。というより止めてしまうと経済も金融市場も機能不全に陥ってしまう状況になっているのです。

そのため今後、「見かけ上の数字では」株式市場も上昇していくことは、ほぼほぼ確定した未来であるということができます。

※もちろん、核戦争や宇宙人の侵略などのブラックスワンがあるかもしれないので、100%とは言えませんが、確率は相当高いです。

このような状況下でレバレッジを掛けない理由が正直言って見当たりません。

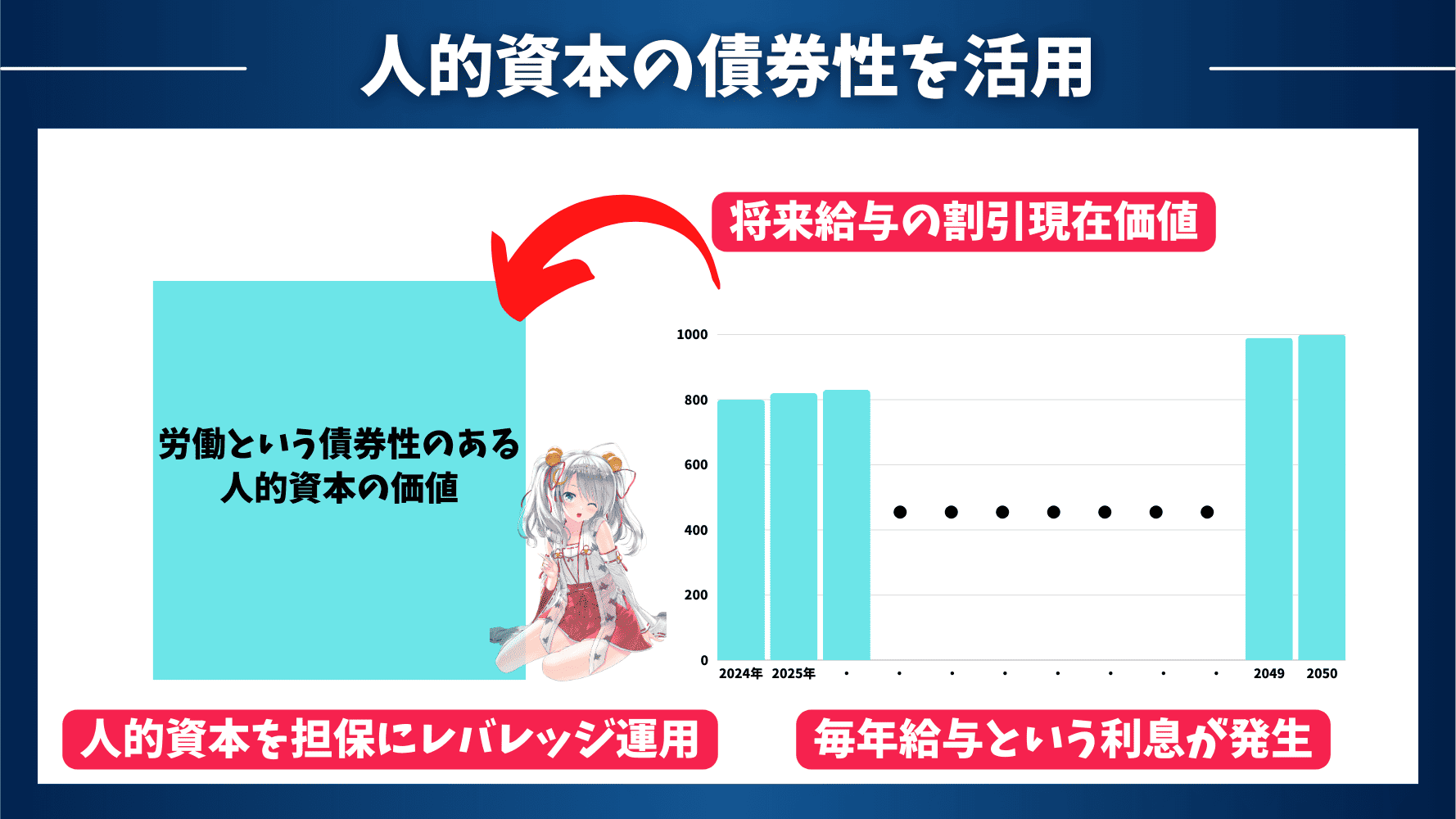

また、現在労働を行なっている世代であれば、今後の労働で稼ぐ「お金」を担保としてレバレッジをかけるという考え方もできます。

将来稼ぐ「お金」についても今のうちに運用をしてしまおうという考え方ですね。

むしろ、レバレッジをかけて運用を行わないということは将来稼ぐ「お金」の価値が時間経過とともにインフレで減価していくことを指を加えて見ていることと同義になります。

手段②:暴落を回避する

さて、レバレッジをかけて運用を行うべきであると先ほど述べました。

そして、それが今後の金融市場や経済の行く末を考えると最も合理的です。

しかし、やはりレバレッジをかけて運用した矢先に、下落相場に見舞われて大きな損失を被ってしまうのではないか、と恐怖心を抱いている方は多いかと思います。

リーマンショックのような信用収縮による暴落は数十年に1回は発生しますし、数十パーセントレベルの下落であれば5年に1回程度は発生します。このような下落をレバレッジがかかった状態でまともに被弾してしまうと卒倒してしまいますよね。。

行動経済学でも人間は損失に対して過度に恐怖を抱く性質があることが示されているので、上記のように考えていたとしても、それはある意味で正常な感覚です。

そして、今後インフレが見込まれる局面では難しい舵取りが求められます。

インフレ再燃が懸念されている段階では株価は上昇していきますが、本格的にインフレが到来した時には金利上昇を伴い2022年のように株価が大きく下落していく場合もあります。

初心者の方が何も考えずにレバレッジをかけて運用をしてしまったら一時的な大きな下落で狼狽して、相場から退場してしまい、その後のリターンを逃してしまうという機会損失を被る可能性が高いです。

しかし、相場が危ない時に、一流の投資家が「ポジションを軽くする」と事前に教えてくれるとしたら、どうでしょうか?

暴落を回避しながら資産運用を効率よくレバレッジをかけながら運用できるので飛躍的に資産を増やしていくことができます。

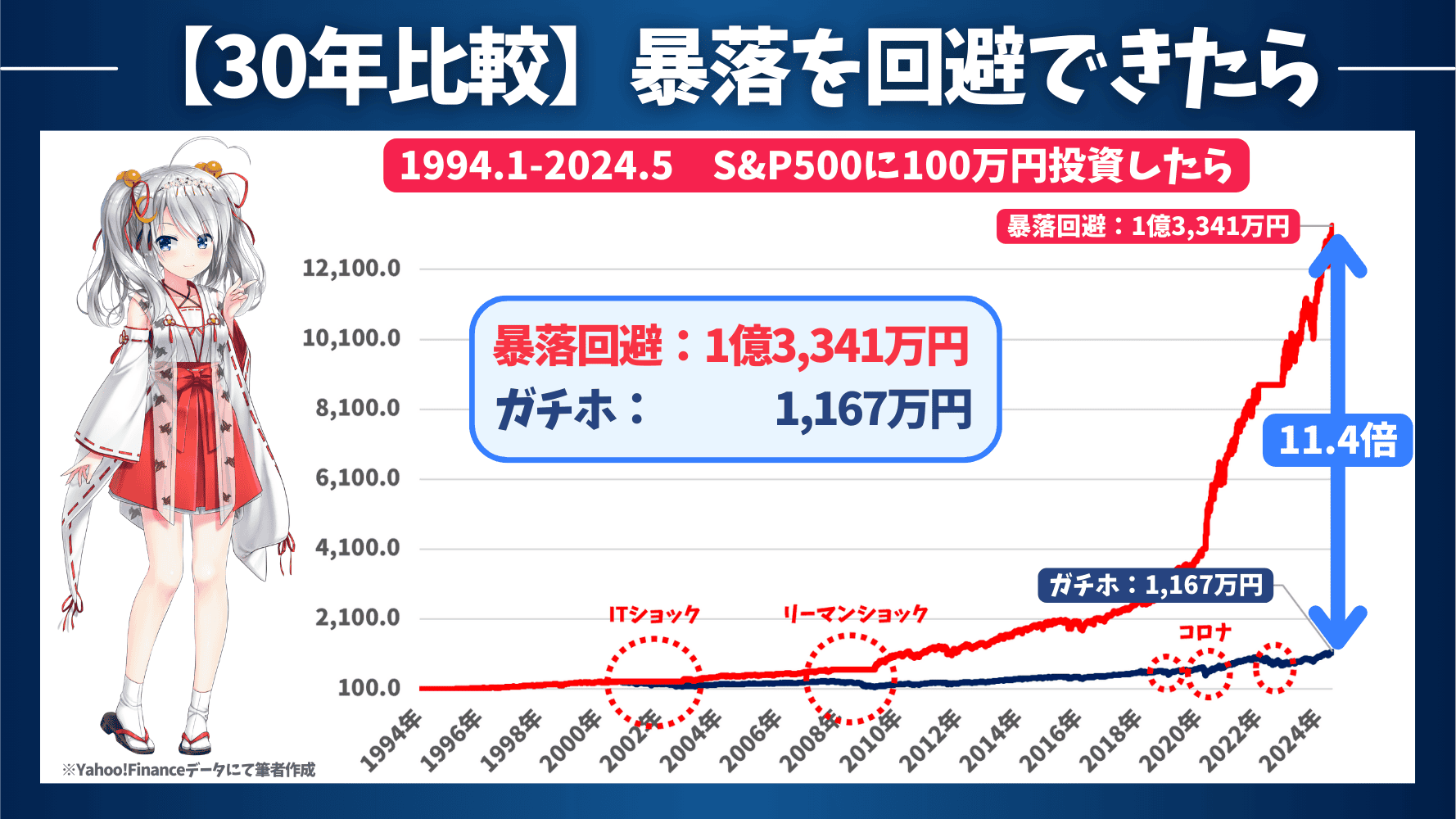

以下は30年前にS&P500指数に100万円投資して放置した場合と、暴落を回避した場合のリターンの比較です。

S&P500指数をガチホした場合は1,167万円となっていますが、暴落を回避した場合は1億3341万円と11倍以上の結果になっています。

あくまで上記はレバレッジを掛けていなかったケースです。

普段はレバレッジをかけて運用を行い、暴落を回避することができれば、入金力が大きくなかったとしても、富裕層の仲間入りをすることも十分に可能です。

暴落時にポジションを減らして傷を浅くしたり、完全回避することができれば理想ですよね。

そうすれば精神的余裕を持って、普段の仕事や趣味などに没頭することができますよね。

お金にも時間にも困らない生活が実現できて、人生が実りあるものになることは容易に想像できたかと思います。

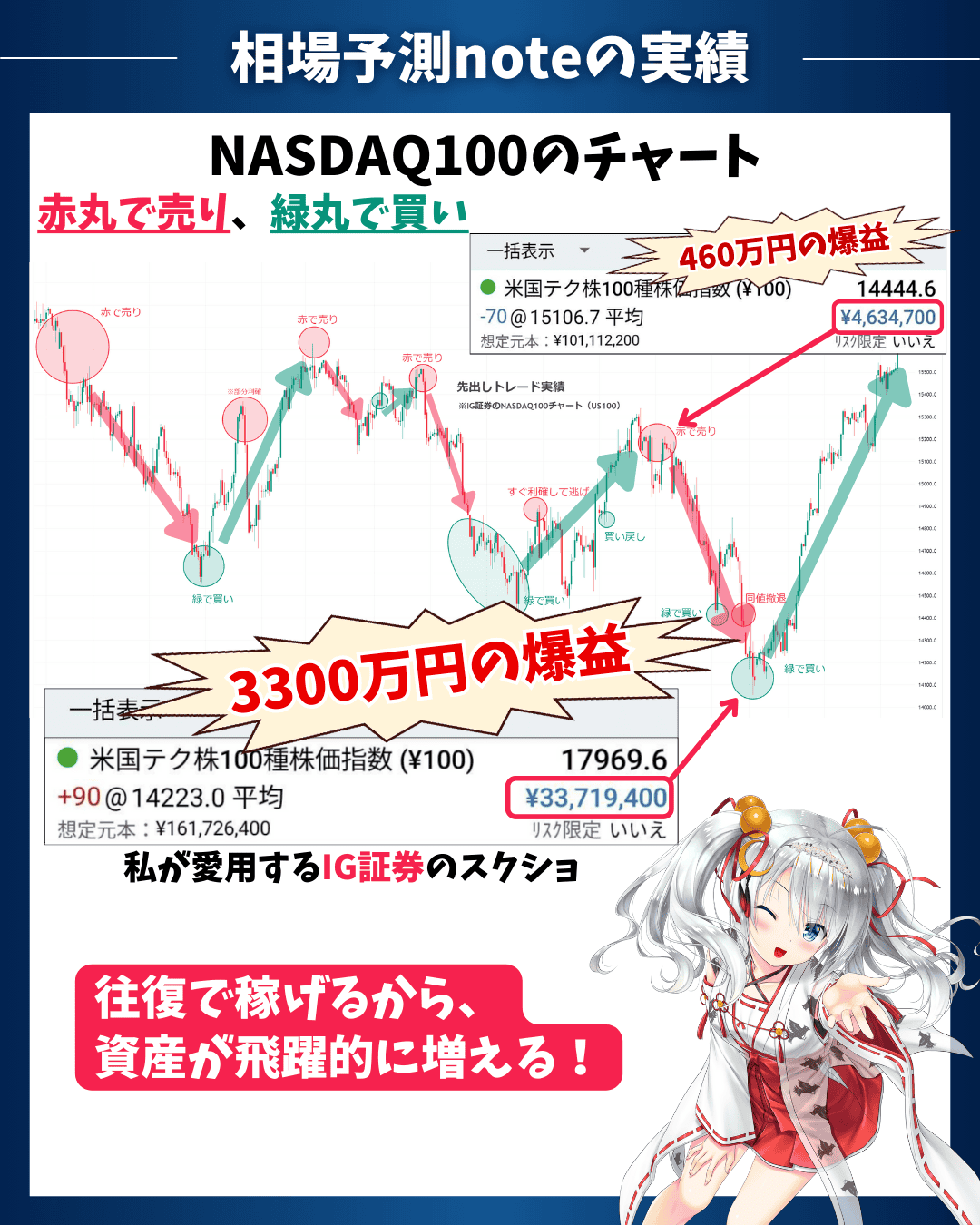

手前味噌ではありますが、そのように暴落を回避しながら実質リターンを獲得していくための羅針盤を提供しているのが、20代で億り人を達成した私が提供している相場予測noteです。

相場予測noteでは精緻な金融政策などのファンダメンタル分析やテクニカル分析を基に相場の流れを予測し、相場の底と天井を80%以上の高い確率で当てています。

相場予測を行うというのは非常に難易度の高い仕事になります。

東大卒で資本市場で大きな資産を作り上げてきた私ですら、日々相場についての考察を行い判断を下しています。

正直言って、本業の仕事を行いながら投資の判断をするのは難しいですよね?

であるならば私に相場予測は外注を行い、方向性を委ねながら実質リターンを獲得していくことが合理的な判断となってきます。

実際、相場予測noteの読者さんには医者や経営者やエリートサラリーマンなどの本業が忙しい優秀な方が数多く購読してくださっています。

毎日たった200円で、相場予測をすべて私に外注できるのです。

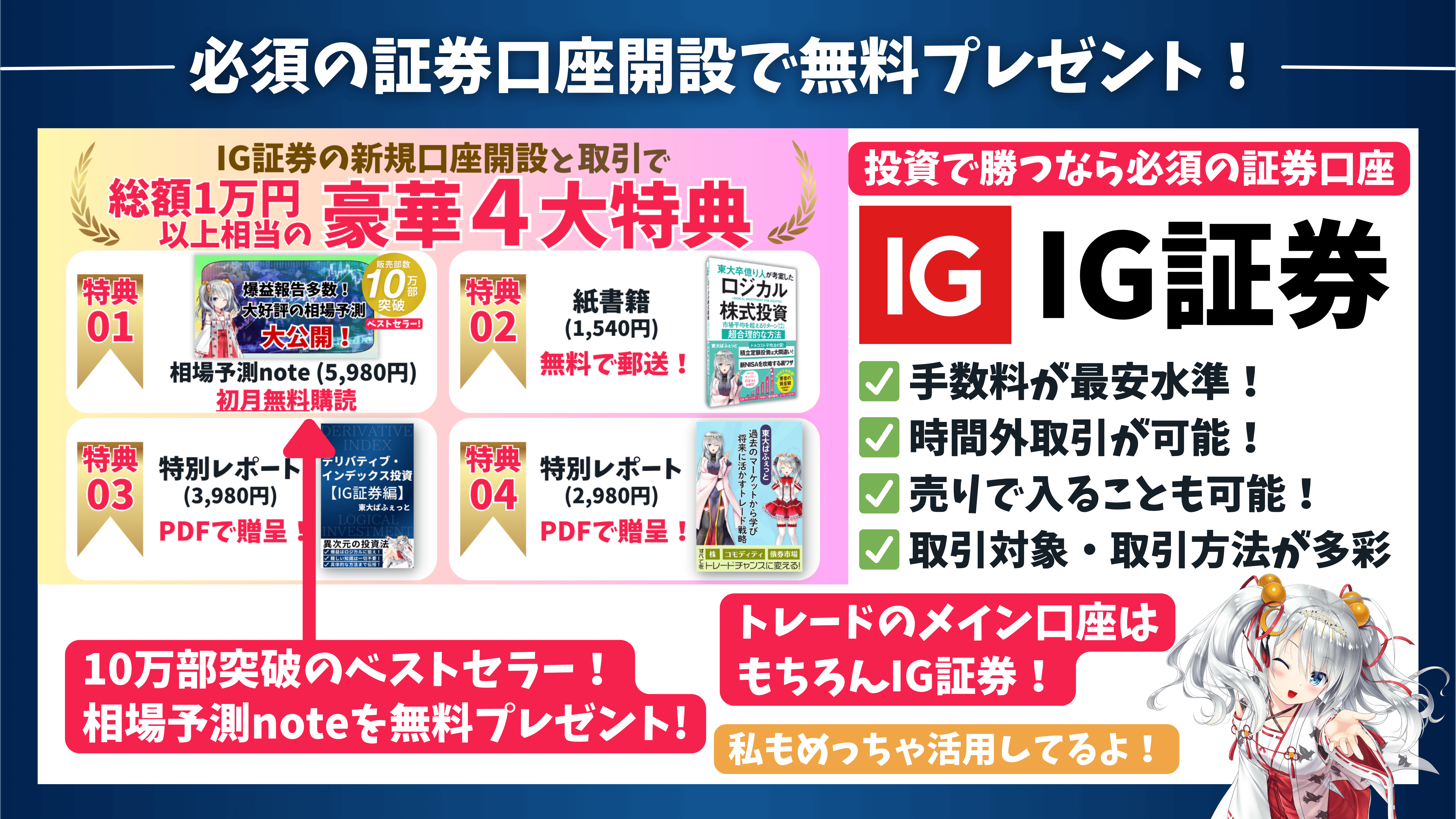

相場予測noteは本来であれば毎月5980円で提供している有料記事です。

という方も多いですよね?

そんな方に朗報で、現在は特別キャンペーン中で、無料プレゼントを実施しています。

世界的な証券会社であるIG証券とのタイアップによって期間限定で初月無料で相場予測noteの提供を行なっています。

IG証券は金融庁に登録のある優良証券会社であり、安心安全に利用することができます。

「詐欺師では?」と疑う人もいるかも知れません。

ただ、本当に詐欺師だとしたら、「金融庁に登録のある世界的な証券会社」と公式コラボで相場予測noteを提供することはできないですよね。

以下で詳しくキャンペーンの詳細についてはお伝えしていますのでご覧いただければと思います。

是非チェックしてみてください!

相場予測noteとFX noteを無料お試しできるキャンペーン!

超豪華な特別キャンペーンをウィブル証券様が実現してくれました!

✅特定口座で時間外取引が可能(楽天SBIではできない)

✅取り扱っている銘柄がダントツで多い!(楽天SBIは少ない)

✅手数料が圧倒的に安い(楽天SBIは高い)

✅米国株のショートができる(楽天SBIではできない)

私のように投資するなら必須の口座ですね!私自身もウィブル証券を利用しています!

さらに・・・

ウィブル証券だけできる強み

✅外貨建てMMFでの自動運用がある

→待機資金を自動的に運用してくれて、米ドル金利をゲットできる。

特許出願中なので、他社には真似できない!!

→運用額が大きくて待機資金が大きい人ほど、ウィブル証券が有利になる。

そしてなんと、私のブログ限定コラボで相場予測noteとFX noteの無料クーポンをゲットできます!

ブログの記事は全て無料で読めますが、相場予測noteとFX noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ