【米国債利回り、なぜ上がってる?】

「タームプレミアム」の上昇が株価下落の要因!

米国債の利回りは上昇し続けていて、株価が下落する原因となっています。

株式の暴落に繋がる可能性があるので、インデックス投資家であれ知っておくべき内容ですね。

2023年に米国債の利回りは下落する!と金融市場は考えていましたが、実際には上昇し続けています。

ついに10月には10年債利回りが5%にタッチしましたね。

最近の10年債利回りの上昇は「タームプレミアム」の上昇が要因であると指摘されています。このワードを最近聞いたことがあるという方は多いのではないでしょうか?

・「タームプレミアム」とは何なのか?

・「タームプレミアム」がなぜ上昇しているのか?

これらについて解説していきますね🐰

━━━━━━━━━━━

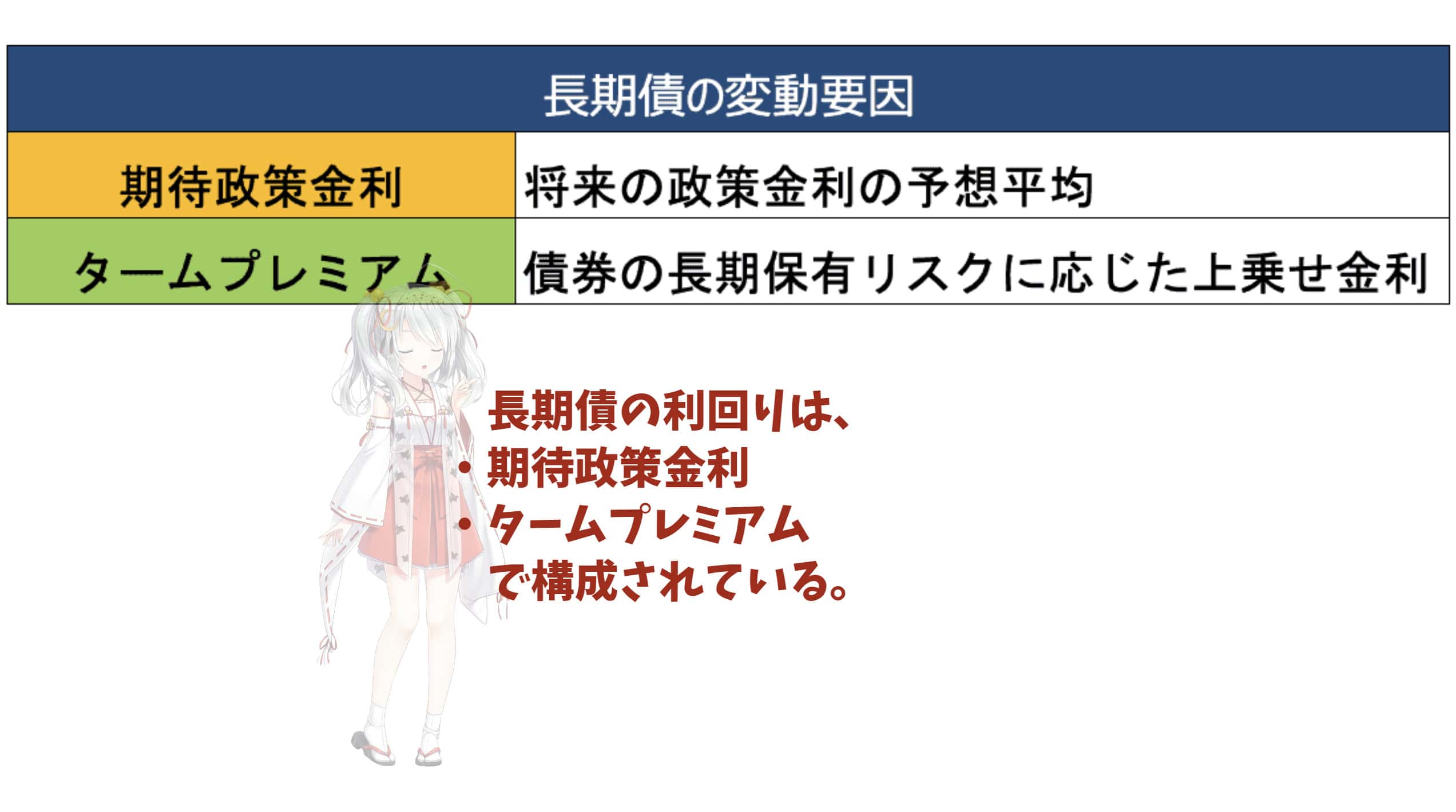

長期金利には大きく以下2つの決定要素があります。

・期待政策金利:将来の政策金利の予想平均

・タームプレミアム:債券の長期保有リスク

下記の図を見てみましょう。

2022年の年初から11月までは、政策金利に連動する2年債利回りが大きく上昇するのに追従するかのように、10年債利回りも上昇してきました。

しかし、2023年7月からは2年債利回りは大きくは上昇していませんが、10年債利回りの上昇は大きいですね。

これは、下の緑線の「タームプレミアム」が上昇して、10年債利回りが上昇しているからです。

このように長期金利は「期待政策金利」「タームプレミアム」で構成されています。

それではタームプレミアムを解説していきます。

━━━━━━━━━━━

【タームプレミアムとは?】

タームプレミアムという言葉は以下の2つに分解されます。

・ターム:期間

・プレミアム:見返り

期間に対する見返りですね。

投資家が長い期間に渡って投資をする追加的な見返り料金と言い換えることができますね🐰

身近な例を出してみますね。

かなり信用できるあなたの友人の太郎が、

・明日利子をつけて返すから10万円を貸して

・10年後利子をつけて返すから10万円を貸して

と言ってきた場合、どちらが安心感を持って10万円を貸すことができるでしょうか。

この場合、論点は「期間」の違いだけですね。

つまり、投資家は債券の長期の保有に伴うリスクに対して金利という見返りを求めるのです。

債券を長期保有するに当たり、どのようなリスクがあるかを解説していきます。

━━━━━━━━━━━

【タームプレミアムの3つの上昇要因とは?】

タームプレミアムを決定する要因は3つあります。

✅増加に歯止めが効かなくなっている米国債務

✅急激な国債需給の悪化

✅リターンを要求する投資家の保有比率が上昇している

それぞれ詳しくみていきましょう。

━━タームプレミアム上昇の要因その1━━

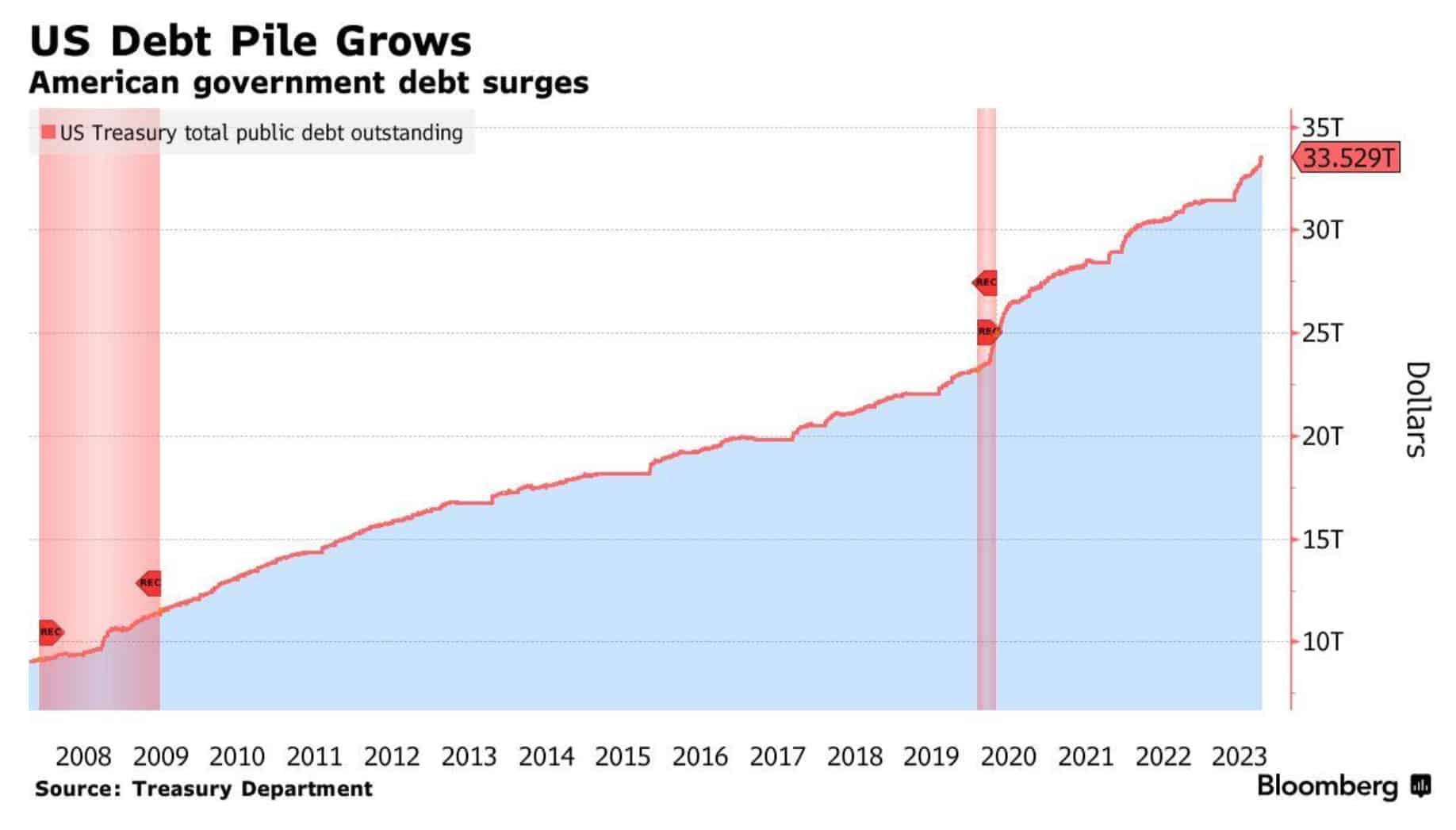

1つ目は米国の財政見通しが悪化していることにあります。

現在、米政府が抱える債務は史上最大の33兆5000億ドル(約5000兆円)です。

格付け会社のフィッチは、8月に米国の格付けを最上級の「AAA」から引き下げました。

議会予算局(CBO)が発表した試算によると、2023年度(22年10月-23年9月)の財政赤字は前年度から20%余り急増し1兆7000億ドルに達しました。

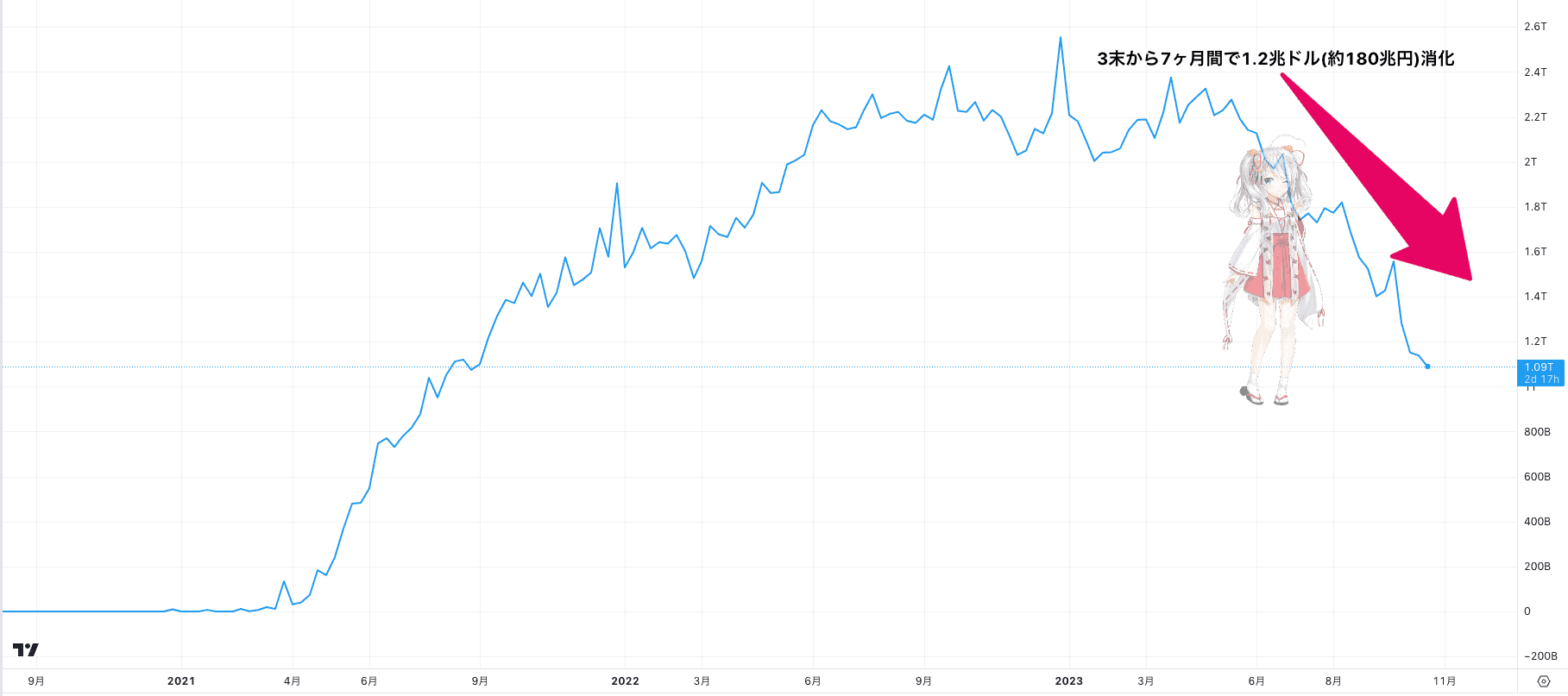

下記が連邦政府の債務の推移です。

2023年に入ってからの傾斜が大きくなっているのが読み取れます。

金利が急激に上昇していることで、利払いが急増していることが要因ですね。

連邦政府の財政の先行きに対する懸念が、米国債利回り上昇の一因となっていると言えますね。

赤字と債務をめぐる不安は長期金利に上昇圧力をかけ、成長を鈍化させ、失業率を押し上げる恐れがあります。

そのため、投資家はこの懸念からより多くのプレミアムを要求することになります。

それと同時に、FRBが連邦政府の借り入れコストを抑えるために物価安定の目標を軽視して利下げをすると受け止められれば、再びインフレの火種となり得ます。

・金利が高いと利払いは増えて財政がヤバくなり成長は鈍化する。

・金利を下げると再びインフレの火種になる。

FRBはかなり難しい舵取りを任されているといっても過言ではないでしょう。

━━タームプレミアム上昇の要因その2━━

2つ目の要因は需給の悪化です。

さきほど、財政赤字が急増していると解説しましたね。

これはつまり、新規の国債が発行されて、国債の供給が急増していることを意味します。

債券利回りを決めるのは結局は需要と供給です。

供給が多くなっても、需要がしっかりしていればタームプレミアムは上がりません。

しかし、需要も減少しているのです。

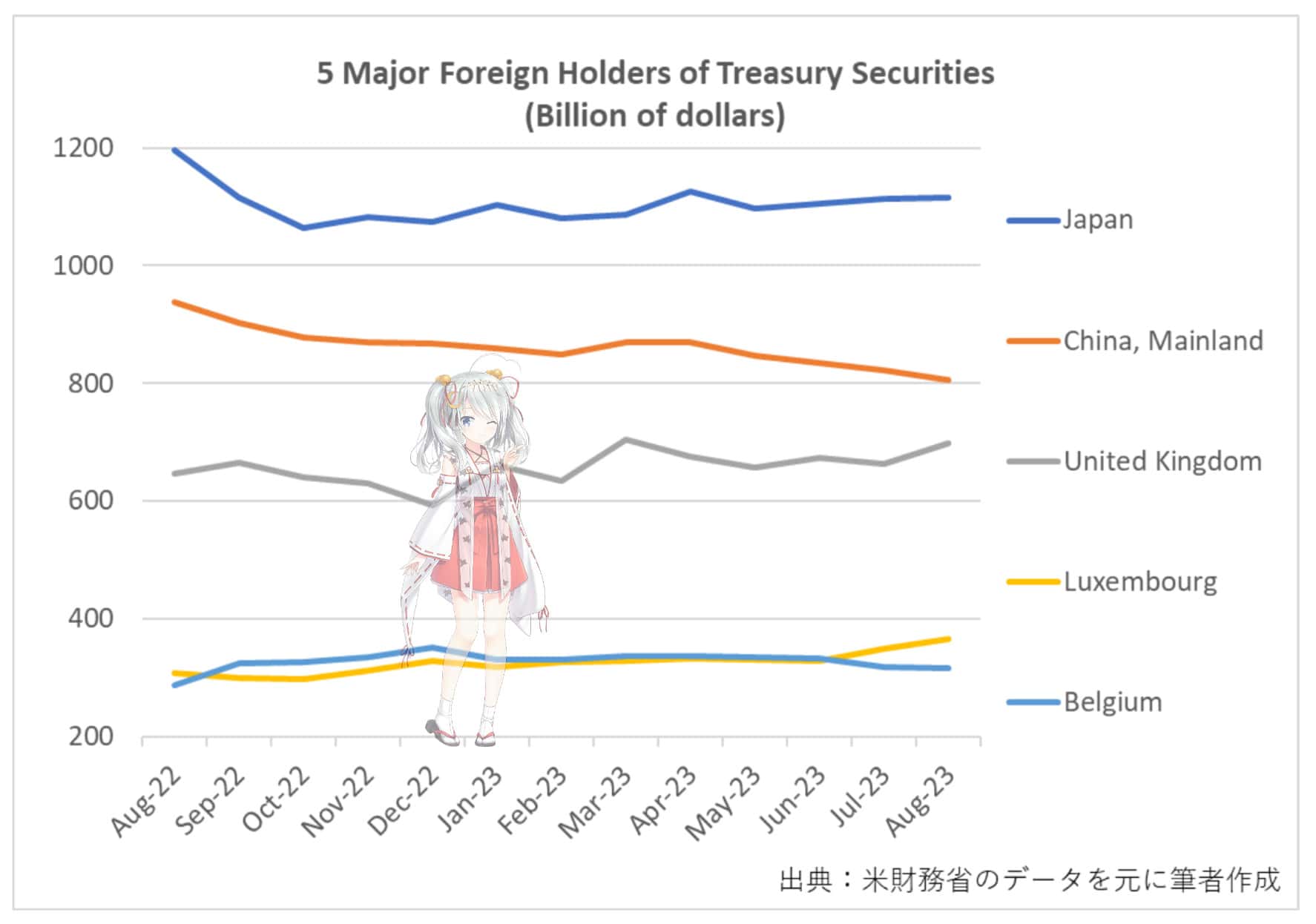

米国債の2大保有国である日本と中国が米国債購入を縮小するのではないかと、多くの投資家は考えているのです。

実際に中国は米国債の保有を明確に減らしています。

下記の図は2023年8月より過去12か月の米国債保有上位5か国の保有残高の推移です。

米中関係からも、中国は顕著に米国債の保有残高を減少させていますね。

また、直近の入札を振り返っても低調な結果が続いており、この投資家の不安感がタームプレミアムの上昇に表れていると言えるでしょう。

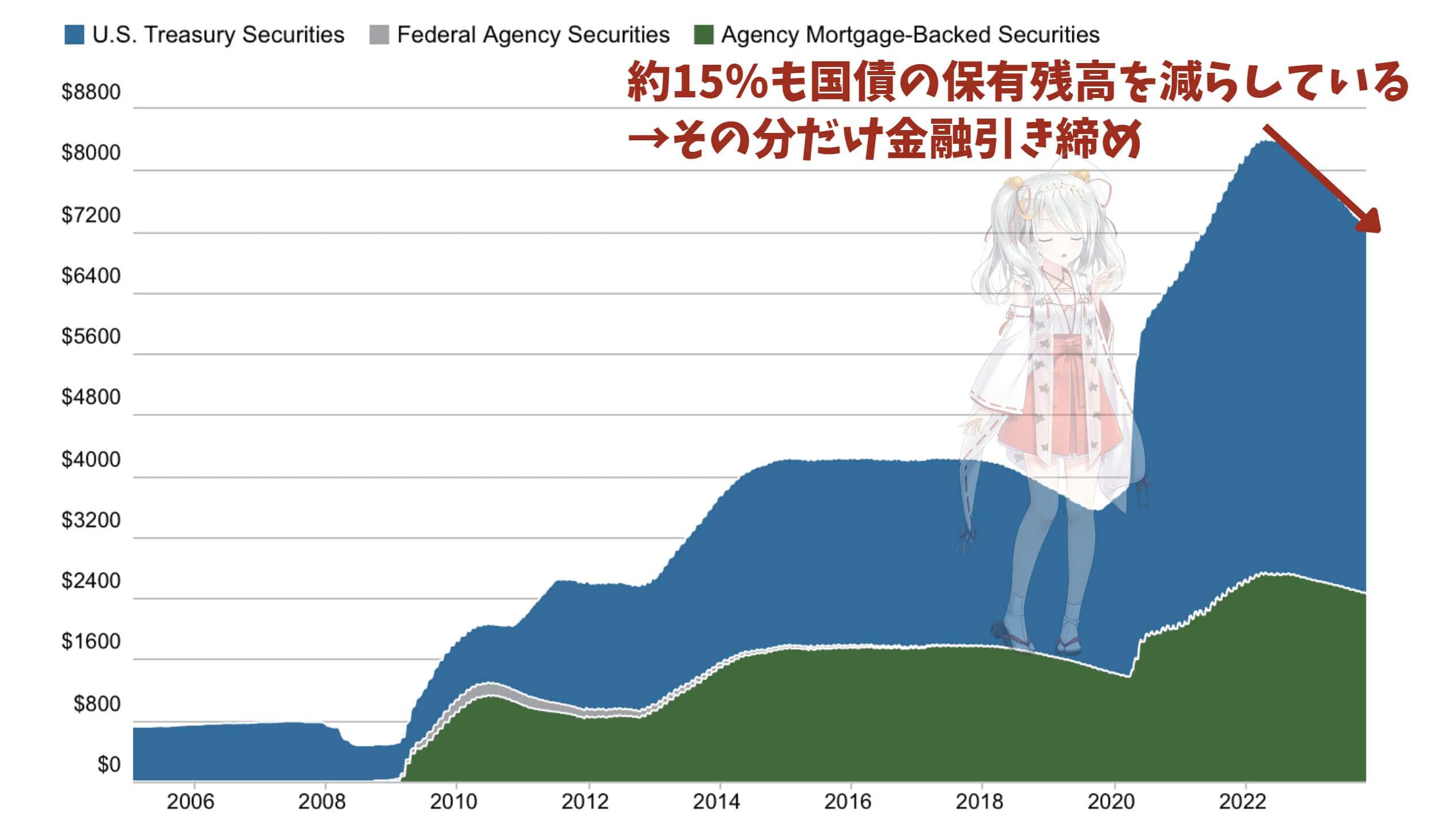

そして極め付けは米国の中央銀行が金融引き締めですね!

現在行われている手法は、償還を迎えた国債について、償還金を受け取って買い替えは行わないことで資産を圧縮する方法です。

既に2022年5月のピークから約15%も国債の保有残高を減少させています。

投資家は需要の薄くなった米国債に対してより多くのタームプレミアムを求めるようになったと言えます。

さらにSVB銀行問題以降、商業銀行も国債保有残高を減らしており米国債の需要は減少しています。

現在はかろうじてリバースレポ(リバレポ)によって買い支えられていますが、リバレポも急激に減少しています。

近いうちにリバレポが枯渇して買い支えられなくなると目に見えています。

━━タームプレミアム上昇の要因その3━━

3つ目の要因は投資家の構成の変遷です。

さきほど解説したように、米国債の供給が上昇し、米国や外国勢の買い需要が強くない状況です。

米国や外国勢の米国債の保有比率は、2023年になって55%を割り込んで、21世紀で最低水準になっています。

このような状況下でリバレポと共に米国債を支えているのは、市場からリターンを追求するアセットマネージャー、ヘッジファンド、年金基金などです。

これらの投資家はリスクに見合ったリターンを要求するので、当然タームプレミアムも上昇していくことになります。

━━━━━━━━━━━

【まとめ】

✅タームプレミアム:期間に対する見返り。

✅タームプレミアムは債券を長期間保有するリスクに応じた上乗せ分の金利。

✅直近は以下の理由でタームプレミアムが上昇している。

①米国の財政赤字の深刻化

②債務拡大に伴う供給増加に比して需要がQTや米中対立で軟調

③米債投資主体の性質の変化

特に②の需給の悪化が深刻です。

現在かろうじて需給を支えているリバレポが枯渇すると、金利はさらに上昇していきます。

その前に不況が到来して金利が低下しない限り、悪化の一途をたどり金利が上がる可能性がありますね。

安易に値ごろ感だけで株式や債券を購入すると大きな怪我をしかねない局面が到来しているのです。

債券利回りが市場の予想を超えて上昇すると、株式は暴落することになりますね。

◯お願い

ここまでの解説が良かったと思ったら、RT・いいね・フォローをよろしくお願いします。今後も情報発信を無料で続けていくモチベーションになります。

相場予測noteとFX noteを無料お試しできるキャンペーン!

超豪華な特別キャンペーンをウィブル証券様が実現してくれました!

✅特定口座で時間外取引が可能(楽天SBIではできない)

✅取り扱っている銘柄がダントツで多い!(楽天SBIは少ない)

✅手数料が圧倒的に安い(楽天SBIは高い)

✅米国株のショートができる(楽天SBIではできない)

私のように投資するなら必須の口座ですね!私自身もウィブル証券を利用しています!

さらに・・・

ウィブル証券だけできる強み

✅外貨建てMMFでの自動運用がある

→待機資金を自動的に運用してくれて、米ドル金利をゲットできる。

特許出願中なので、他社には真似できない!!

→運用額が大きくて待機資金が大きい人ほど、ウィブル証券が有利になる。

そしてなんと、私のブログ限定コラボで相場予測noteとFX noteの無料クーポンをゲットできます!

ブログの記事は全て無料で読めますが、相場予測noteとFX noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ