東大グレアムです。

9月15日の市場はハイテクを中心に反発しました。

市場が底打ちしたかもしれないと考える材料がある一方で、ここからさらに下落するリスクもあり、油断できない状況です。

主要株価指数

S&P 500(青線)、NASDAQ 100(赤線)、RUSSELL 2000(緑線)の1ヶ月チャートです。

9月15日の市場はS&P 500が+0.52%、NASDAQ 100が+1.43%、RUSSELL 2000が+0.08%と売られていたハイテク株を中心に買い戻す動きが9月14日の月曜日に続いてみられました。

投げ売りの中心となっていたTeslaは+7.18%して449.76まで上昇し、一時310ドルまで売られていた地点から大幅に回復しました。

S&P 500 Map

9月16日の市場はハイテク株を中心に買い戻されました。

Appleは新製品発表により日中で下落した影響で、GAFAMの中では上昇幅が少ないです。

株価底入れの兆候

①インプライド・ボラティリティのピークアウト

②出来高の減少

③その他市場の動向

④ポジショニング

①インプライド・ボラティリティのピークアウト

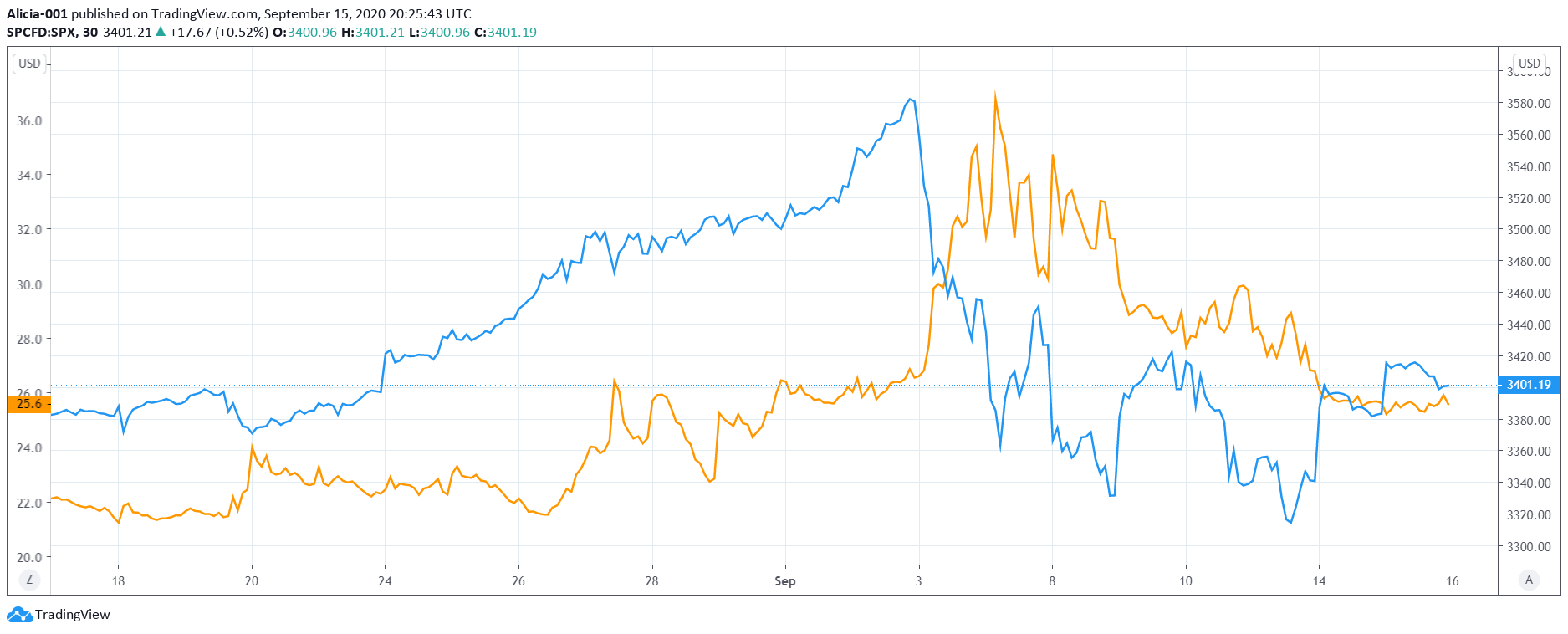

S&P 500 vs VIX

S&P 500(青線、右軸)とそのインプライド・ボラティリティであるVIX(オレンジ線、左軸)の1ヶ月チャートです。

VIXは9月4日から減少を続けており、S&P 500はその1週間後の9月11日が底となっています。

NASDAQ 100 vs VXN

NASDAQ 100(青線、右軸)とそのインプライド・ボラティリティであるVXN(オレンジ線、左軸)の1ヶ月チャートです。

こちらも同様にVXNは9月4日から減少を続けており、NASDAQ 100はその1週間後の9月11日が底となっています。

参考までにコロナショックの時はVIXのピークが3月18日、株式市場の底入れが3月23日と約1週間後でした。

・一般に下落相場の底では、まずインプライド・ボラティリティがピークを打って下落トレンドに転換し、その後株式市場がボトムをつけるため、底打ちしたかどうかの判断にはインプライド・ボラティリティを活用するとよい。

②出来高の減少

先物のADVは主要ETFの数倍

Why Trade Futures instead of ETFs?

図表の通り、S&P 500の代表的な先物であるE-mini S&P 500(ES)はS&P 500指数に連動する最大のETFであるSPYの約10倍のADV(平均的な出来高)があり、NASDAQ 100も同様であるため、出来高を観測する際には先物・オプション市場を見る必要があります。

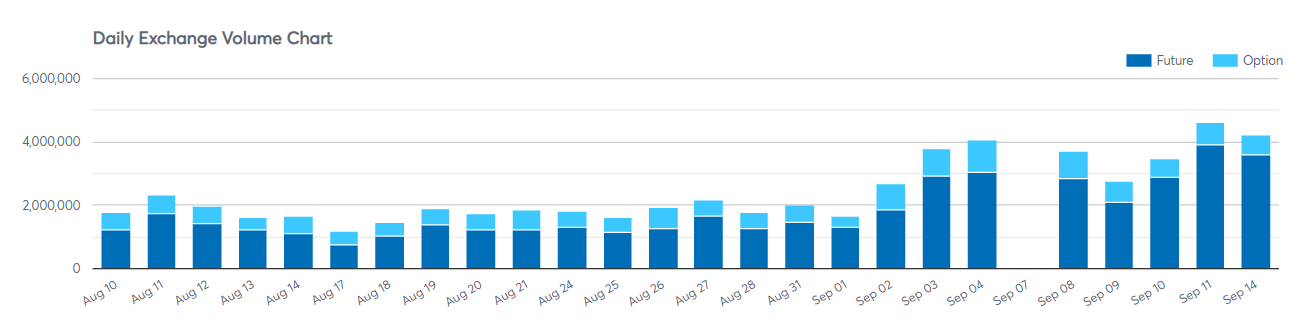

ESの出来高

E-mini S&P 500(ES)の出来高を見ると、株式市場の調整が始まった9月2日から増加し始め、大きく下落した9月3日から9月8日にかけて大きくなり、9月9日に極小値となっています。その後再び出来高が増加し、底となっている9月11日が出来高のピークです。

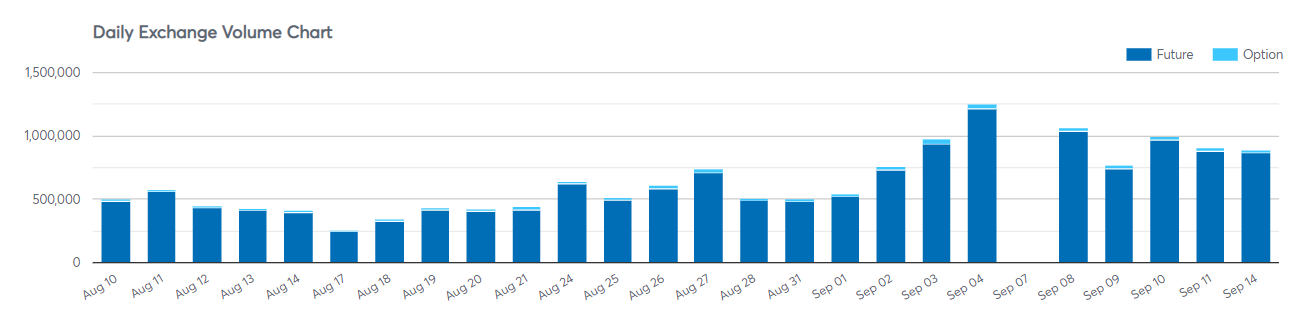

NQの出来高

下落の中心となったE-mini Nasdaq-100(NQ)の出来高を見ると、株式市場の調整が始まった9月2日から増加し始め、大きく下落した9月3日から9月8日にかけて大きくなり、9月9日に極小値となっています。その後再び出来高が増加していますが、出来高は9月4日が極大値となっており以後はそれほど増加していません。

一般的に下落相場の底では、出来高の減少傾向と共に株式市場は底入れします。

後になって見てみないと分からない部分は多分にありますが、仮に出来高がこのままピークアウトしていくようであれば、9月11日が底になる可能性はあります。

③その他市場の動向

原油価格とインプライド・ボラティリティ

原油スポットレート(青線、右軸)と原油のインプライド・ボラティリティ(オレンジ線、左軸)の1ヶ月チャートです。

こちらは株式市場と異なり過熱感があったわけではないので、原油価格とインプライド・ボラティリティが逆相関となっており、9月9日にそれぞれピークをつけて反転しています。

金価格とインプライド・ボラティリティ

金価格スポットレート(青線、右軸)と金ETFのインプライド・ボラティリティ(オレンジ線、左軸)の1ヶ月チャートです。

インプライド・ボラティリティは7月22日の水準である20.32まで下落しました。

コモディティ市場は落ち着きを取り戻しつつあります。

また、過剰流動性と市場の信頼性による資金の割り振りの観点から先行指標として活用できると考えられる暗号資産(仮想通貨)も、代表的なビットコインは心理的節目となる10,000付近で反発しその後回復傾向にあるなど、オルタナティブ資産全般に回復の傾向が見られます。

④ポジショニング

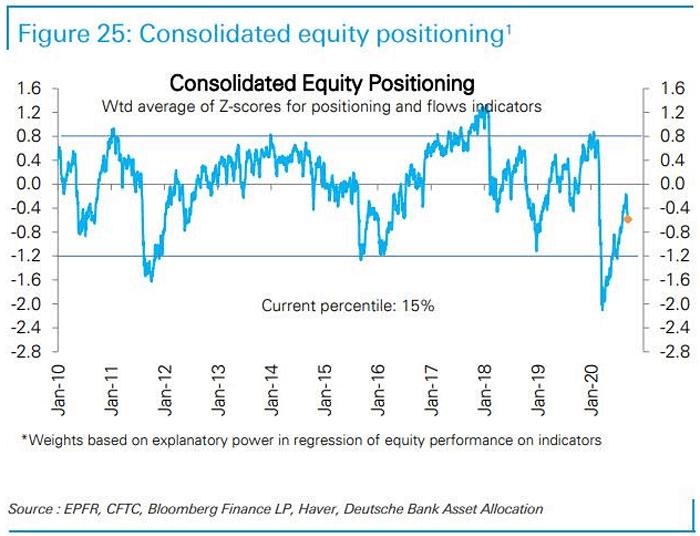

株式ポジショニング

Consolidated Equity Positioning

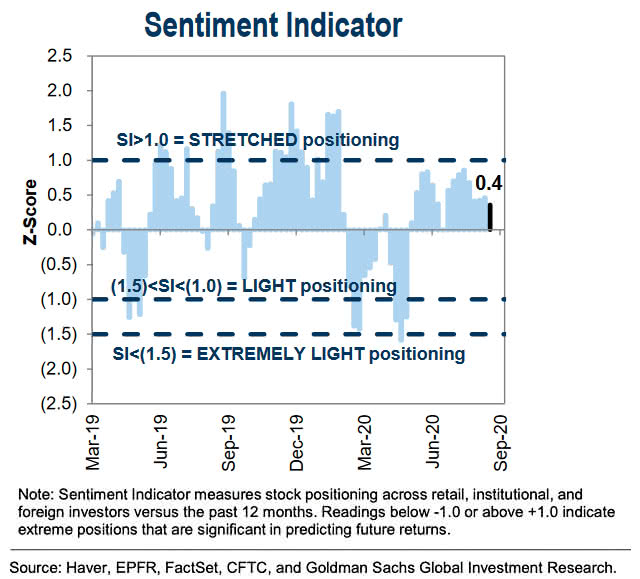

センチメントインジケーター

Sentiment Indicator and Stock Positioning

ポジショニングを見ると、以前から指摘していた通り、総じて大きな買いポジションが積みあがっているわけではないため、ここから20%を超える大幅な下落に発展する可能性は低いと考えられます。

リスクシナリオ

一方でリスクシナリオとしては、以下が挙げられます。

・オプション市場の振れ幅が異常であり引き続き投機的な投資家が多数存在するため、その動向によっては突然何かが起こる可能性は否定できない。

・ドルの売られすぎが巻き戻される。

・良好な経済指標の発表により金融緩和期待が剥落する。

S&P 500とNASDAQ 100のプットコールレシオ

S&P 500のプットコールレシオであるPCC(青線、右軸)とNASDAQ 100のプットコールレシオであるPCQI(オレンジ線、左軸)の年初来チャートです。

そもそもPCQIは歴史的に見ても異常な水準まで低下(コールオプション比率の増加)しており、投機的な買いを行っている主体が存在していたことを示唆していました(その一部はソフトバンクグループでした)が、9月15日は逆に1日で一時100%以上も上昇し、PCCとの乖離が生まれています。

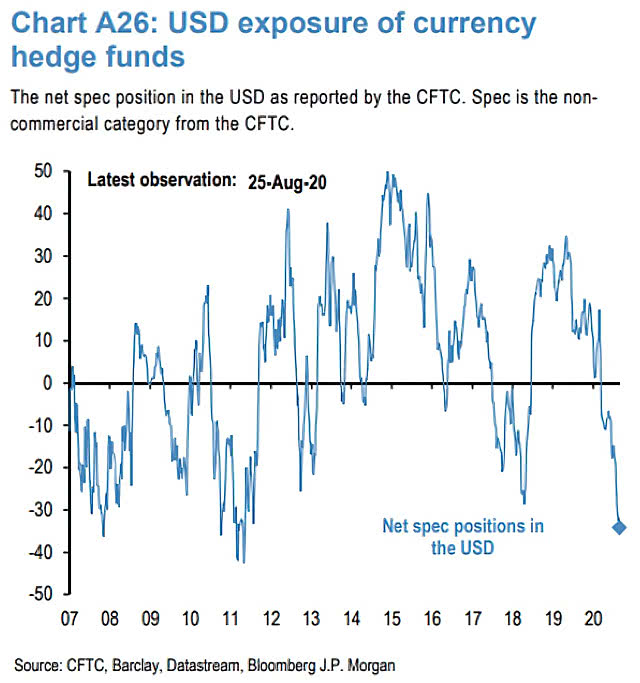

ドルの売られすぎ

U.S. Dollar Exposure of Currency Hedge Funds

ガンドラック氏も指摘していた通り、ヘッジファンドのドルショートポジションが歴史的な水準まで積みあがっており、これが今までのドル安を主導してきたわけですが、仮にトレンドが反転してドルショートを損切して畳まなくてはならなくなった場合、急激な買い圧力となって今までの下落トレンドが一気に反転するリスクがあります。

株式やコモディティ、ビットコインといったドル建てで評価される資産はドルが上昇すればその分だけ相対的に価値を失いますから、ドルの急激な上昇は全資産クラスにとって最大のリスクであると考えられます。

金融緩和期待の剥落

Fedのパウエル議長はFOMCに先立って、労働市場の改善傾向は見られるもののパンデミック前の水準からは程遠く、金融緩和のペースを落とすようなことはしないと発言しています。

しかしFOMCのメンバー全員が同意しているわけではなく、過度に拡張的な財政政策・金融政策に対して否定的な人間は中央銀行だけではなく議員にも一定数います。

良好な経済指標の発表が続けば、株価がパンデミック前の最高値を更新していることなどもあり、こうした政策を正常化しようとする動きが出てくることは当然考えられます。

株式市場は常に将来の予測を織り込むものなので、金利を引き上げたりバランスシートを縮小する明確なものではなくとも、今まで行ってきた過度に拡張的な財政政策・金融政策を正常化しようとする試みそのものが、金融引き締めとなり得ます。

2009年から2014年まで、外国通貨や金、銀の保有者、さらにUSDで資金調達している投資家にとっての最大のリスクは、FRBが金融の引き締めに転じることだった。実際、FRBが2013年にQEの漸減を発表したとき、米国の長期金利は急上昇(10年債券利回りは1.38%から3.05%に上昇)し、米ドルがほとんどの通貨に対して急騰するなか、金と銀は急落している。他通貨に対する米ドルの急騰は、米ドルベースでの金と銀の価格を急落させたからである。

まとめ

■株式市場が底打ちした可能性があります。

・売られたハイテク株を中心に買い戻す動きが継続している。

・インプライド・ボラティリティは下落傾向にあり、先物の出来高も売りのピークを過ぎた可能性はある。

・コモディティやビットコインの売りも一巡し、インプライド・ボラティリティが下落するなど安定化する兆候が見られる。

・元々株式のポジショニングがそれほど大きかったわけではない

■リスクシナリオとしては、以下が挙げられます。

・投機的な投資家が引き続きオプション市場に多く存在し、ブラックスワンとなり得る。

・ドルのショートポジションが歴史的な水準まで積みあがっており、何らかのきっかけで巻き戻しが起こった場合、ドル建ての全資産が暴落しかねない。

・上記を引き起こすきっかけとなる金融緩和期待の剥落が、良好な経済指標によって引き起こされる可能性がある。

相場予測noteを無料お試しできるキャンペーン!

- 相場当てまくりの相場予測noteを無料で読める!

- 秘密の爆益銘柄を無料でチェックできる!

- 紙書籍が郵送されてくる!

- 総額1万円相当を無料でプレゼント!

超豪華な特別キャンペーンをIG証券様が実現してくれました!

- 私の相場予測を無料で読める!

- 総額1万円相当のプレゼントを無料でゲットできる!

IG証券でしか取り扱っていない投資対象が山ほど存在するため、私のように幅広い投資対象へ投資するなら必須の口座ですね!私自身もIG証券を利用しています!

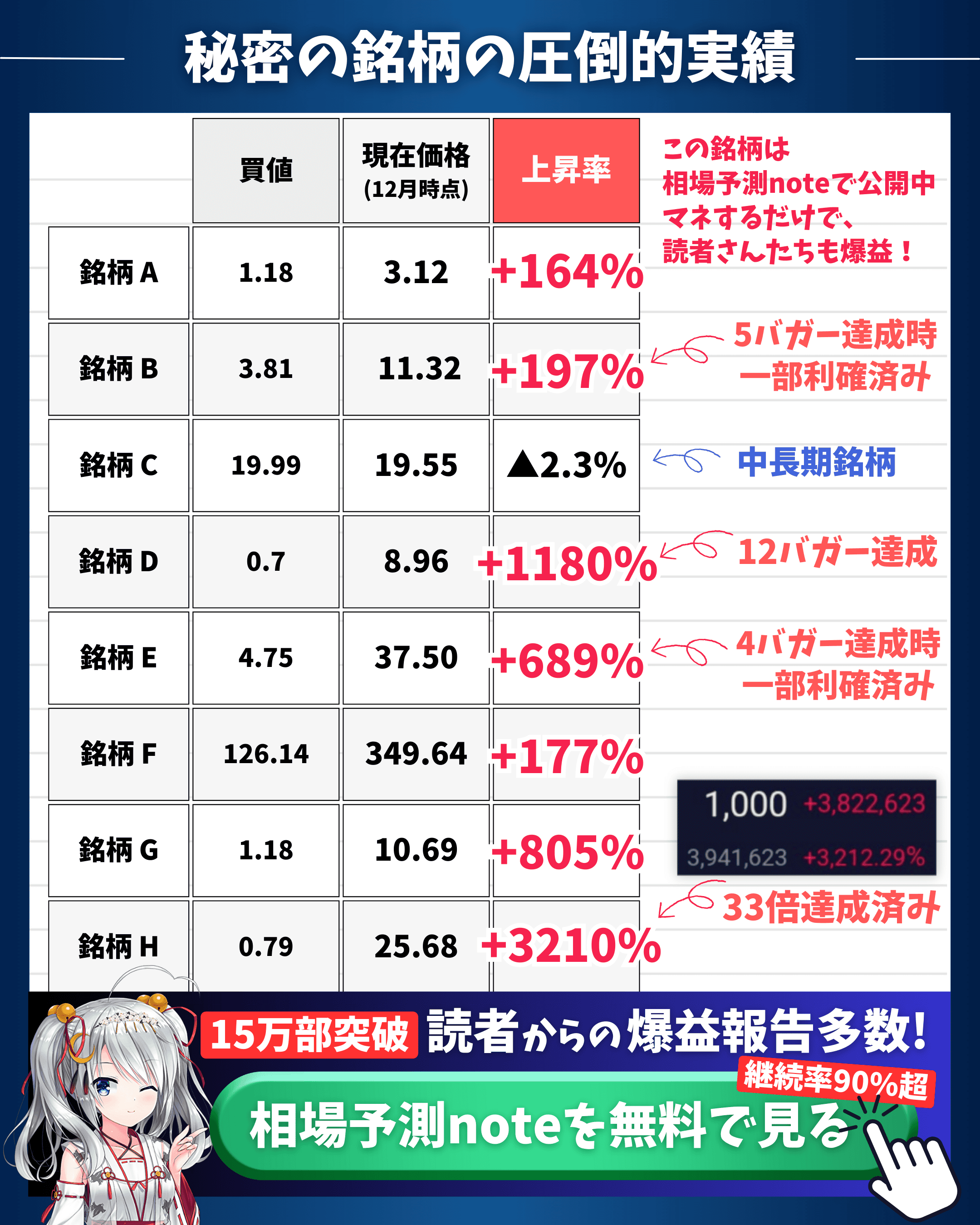

秘密の爆益銘柄がヤバい!

30倍超えの銘柄もある!

ブログの記事は全て無料で読めますが、相場予測noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ