東大ぱふぇっとです。

投資というのは非常に単純に捉えると『安いものを買って高いものを売る』ことです。

この単純なことが分かっていて、私の相場感を信じてくれた皆さんは直近の下落の被害を被ってないどころか爆益ですよね?

最近は○○○や○○や○のロング(買い)や○○○○○○のショート(売り)で爆益でしたよね。

上記でもショートと述べている通り、投資は買いだけではないのです。まあ、普通の株式投資だけをしていれば買い一辺倒になりがちだと思いますが()

割高な資産を売却して、割安な資産を購入することで収益機会は大きく増えるんですよね。

『今、最も割高な資産は何か?』

という観点にたって適切な投資戦略をお伝えしていこうと思います!

今現在最も割高な資産は米ドル

さて本題です。

最も割高な資産と東大ぱふぇっとが考えるのは米ドルです。

まず、大原則として資産の価格は需給で決まります。

需要が100しかないのに供給が200ある資産Aと、供給が50しかない資産Bではどちらが高い価格がつくでしょうか?

簡単ですね。当然資産Bの方が高い価値がつきます。

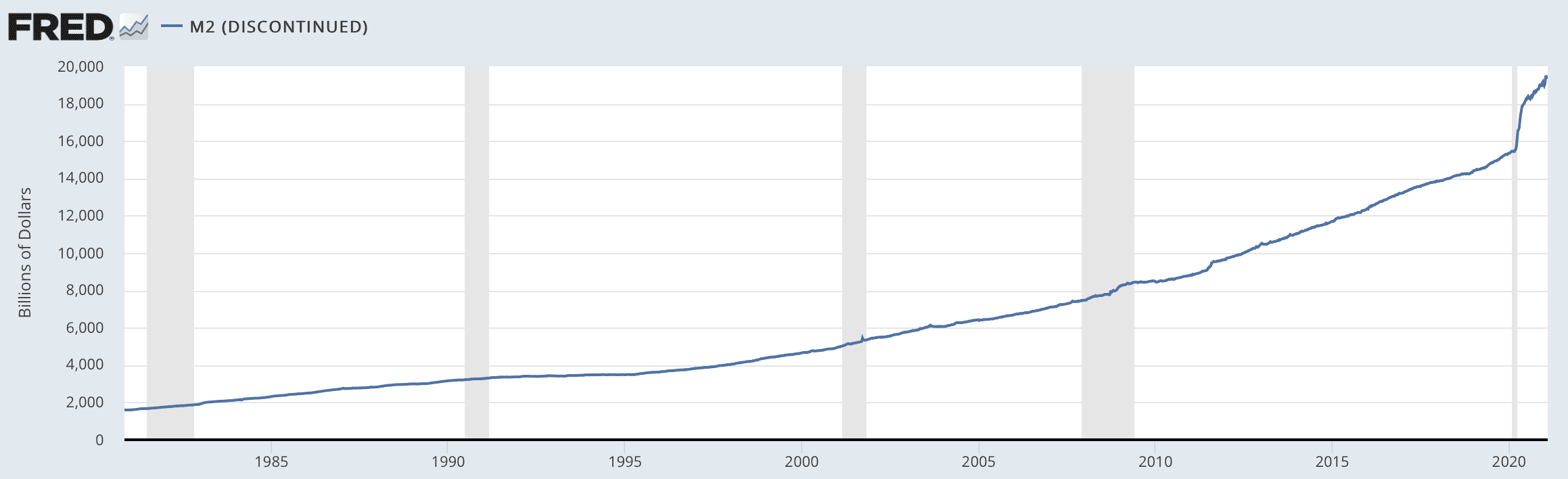

量が多いものは価値が希釈するというのは当然ですよね。では米ドルの供給量の推移をみてみましょう。米ドルの供給量は市場に流通している総量を示すM2を用います。

M2とは、マネーストックの一種で、市場全体に供給される通貨(マネー)の量を測る指標です。日本ではかつて、「マネーサプライ」と呼ばれていました。

マネーストックにはいくつかの種類があります。現金と預金通貨の合計は「M1」と呼ばれ、このM1に定期性預金や譲渡性預金(CD)を加えたものが「M2」です。

M2は、市場全体に流通している通貨の供給量を示す指標です。このため、M2の量が増加すれば、その国や地域の通貨には下落圧力が高まります。参照:IG証券

以下は米国のマネーサプライ(M2)です。

右肩上がりですね。ちなみに1981年1月の$1,600Bが2022年1月には$19,000Bに上昇しています。年率6.2%で成長しているということですね。

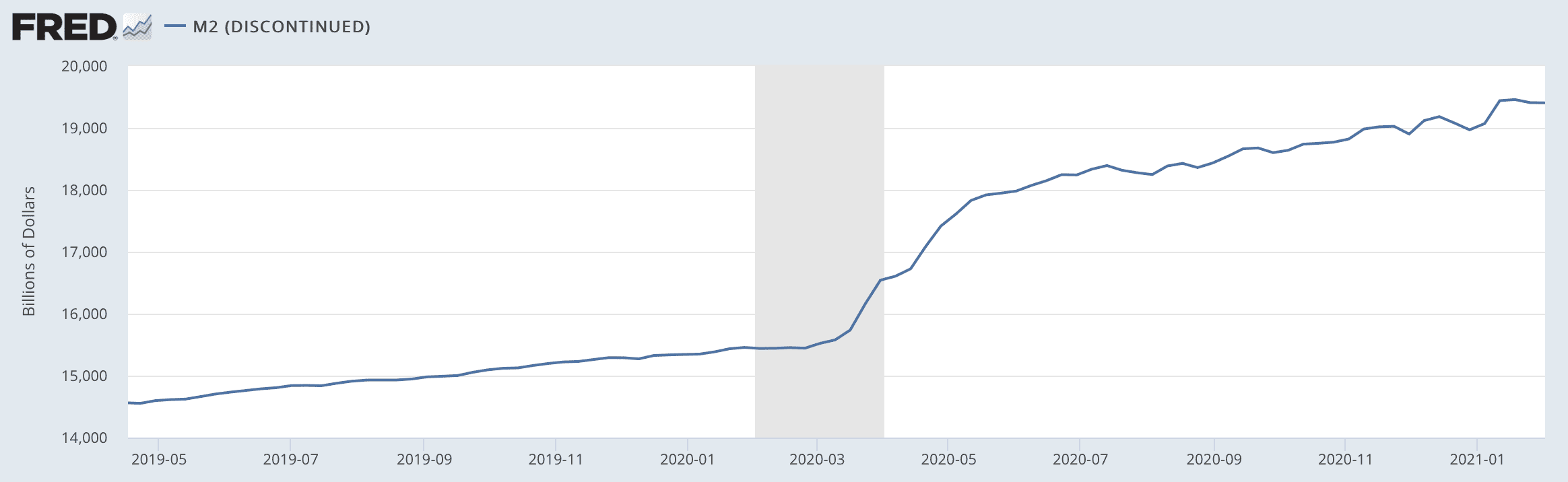

特にコロナショック以降の上げがもう昇竜拳です()拡大したものが以下です。

コロナショックを契機としてM2は1.3倍に急騰しています。マネーサプライが2年で1.3倍になるということは、年率だと約14%増加していることになります。

そうなんですよね。

供給が伸びても需要が同じだけ伸びていれば割高にはなりません。

通貨の需要を考える上で最も分かりやすいのがGDPです。GDPは三面等価の法則があります。GDPは支出つまり需要の総和とみることもできるのです。

過去の米国の年度ベースのGDP成長率は以下となります。

| 米国GDP成長率 | |

| 2015年 | 2.70% |

| 2016年 | 1.67% |

| 2017年 | 2.26% |

| 2018年 | 2.92% |

| 2019年 | 2.29% |

| 2020年 | ▲3.41% |

| 2021年 | 5.97% |

参照:IMF Database

2020年と2021年の2年間で2.3%しか成長していません。マネーサプライは30%増加しているのに。。。

ちなみに1981年からマネーサプライは年率6.2%で成長しているとお伝えしましたが、年率6%以上でGDPが成長したことは1980年以降殆どありません。

つまり、米ドルは需要に対して供給が増加し続けているのです。

ドルの価値は供給過多による価値の希釈ほど落ちていない

需給が供給過多になっているので当然ドルの価値が下落しているかと想起できます。

しかし、ドルインデックスは以下の通りSIN関数のようにうねっているだけでドルの価値は大きく毀損していません。

ドルインデックスは他の通貨に対する価値を表すものです。そのため、通貨全体の価値が落ちているという点を加味しないといけません。

つまり、全体として通貨の価値が落ちる中で、ドルは他の通貨に対しての価値を保っているということを示しています。とはいえ日本みたいにコロナの後、あまり財政をだしていない国の通貨である日本円よりも米ドルの方が価値が高まっているのは異常なんだけどね()

こういう場合はシンプルにインフレ率を見た方が良いでしょう。

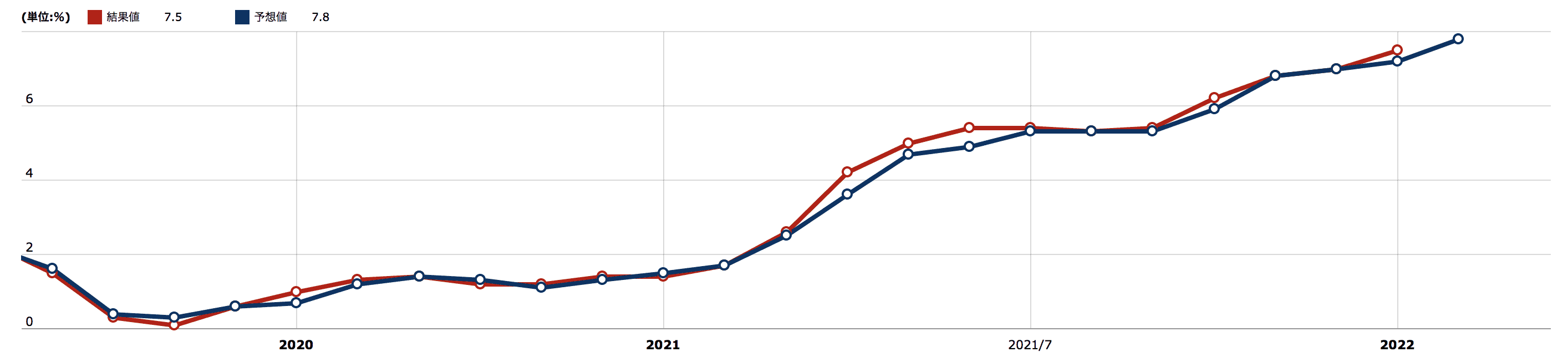

コロナショック以降インフレ率は増加していき、2022年1月には7.5%を記録しました。インフレというのはモノやサービスに対して現金の価値がいくら低下しているかを示す指標です。

インフレが発生しているということは通貨の価値が下落していて、デフレが発生しているということは通貨の価値が上昇していることを示します。極東の島国では長年現金の価値が高まり続けていますが()

2020年3月以降でならすと、まだ3~4%という水準ですね。

マネーサプライの増加率年率14%に全然たりないんですよね。

2年間で経済が殆ど成長していない中、ドルの供給は14%も増えているのに、通貨価値は年率3~4%程度しか希釈化していないのです。

つまり現金は明らかに割高に評価されているということになります。しかもこの傾向はこの2年に始まったことではありません。

毎年平均6%でマネーサプライは上昇しているのに、米国のインフレ率は長年1~2%だったことから累積的に割高度は増してきていると言えるでしょう。

割高な米ドルを売って資産を買おう!

米ドルが割高であると判明したのなら取るべき戦略は非常にシンプルです。

米ドルを売って資産を買えば良いのです。

簡単にいうと米ドルを売るということは米ドルで資産を買うことを意味します。

さらに割高に放置されていることが分かっているなら、米ドルを借りてきて資産を購入することも検討した方がよいでしょう。

つまりレバレッジをかけるということですね。当然ながらおすすめはGMOクリック証券ですね。

GMOクリック証券でゴールドに低レバレッジを掛けるだけで、『ドルを借りてきて売却し、ゴールドを買う』という取引が可能となりますね。

レバレッジをかけることで保有する米ドル価値の希釈から身を守るだけでなく、インフレにまけないアルファを出すことが出来るようになるのです!

まとめ

- 供給が多く需要が少ない資産の価格は下がる。

- 米ドルの供給量は継続的に上昇しておりコロナ以降急騰している。

- 一方、この2年間ならすと通貨の需要を示すGDPはほぼ横ばい。

- インフレは2年平均で3~4%発生しているがドルの供給増に比べると著しく小さい。

- 長期的にもドルの供給増加率がインフレ率を上回っており累積的にドルは割高な資産となっている。

- 割高な米ドルを売るということは資産を買うことを意味する。

- 米ドルが割高であると分かっているならレバレッジを掛けて割安な資産を買うことが合理的な選択肢となる。

今回は非常に示唆に富んだ無料記事だったと思います()

結論はGMOクリック証券で低レバレッジでゴールドを買うだけで良いんですがまあ()

有料の記事では更に実践的な内容、具体的な正しい米ドルの売り方について解説しています。

上記はあくまで長期投資戦略の指針です。短期から中期の戦略も東大ぱふぇっとは提案しています。

私は株ブログを運営していますが、何も購入する資産は株だけではありません。特に現在のように株式にとって厳しい局面では○○○や○○や○といった割安に放置されている資産を購入して爆益をだすことが可能です。

相場観を踏まえつつ、より実践的に取り組みたい方は、予言書noteがおすすめですね!

一緒に爆益の彼方へ!

相場予測noteとFX noteを無料お試しできるキャンペーン!

超豪華な特別キャンペーンをウィブル証券様が実現してくれました!

✅特定口座で時間外取引が可能(楽天SBIではできない)

✅取り扱っている銘柄がダントツで多い!(楽天SBIは少ない)

✅手数料が圧倒的に安い(楽天SBIは高い)

✅米国株のショートができる(楽天SBIではできない)

私のように投資するなら必須の口座ですね!私自身もウィブル証券を利用しています!

さらに・・・

ウィブル証券だけできる強み

✅外貨建てMMFでの自動運用がある

→待機資金を自動的に運用してくれて、米ドル金利をゲットできる。

特許出願中なので、他社には真似できない!!

→運用額が大きくて待機資金が大きい人ほど、ウィブル証券が有利になる。

そしてなんと、私のブログ限定コラボで相場予測noteとFX noteの無料クーポンをゲットできます!

ブログの記事は全て無料で読めますが、相場予測noteとFX noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ