【債務上限問題とは⁉️今後どうなる⁉️】

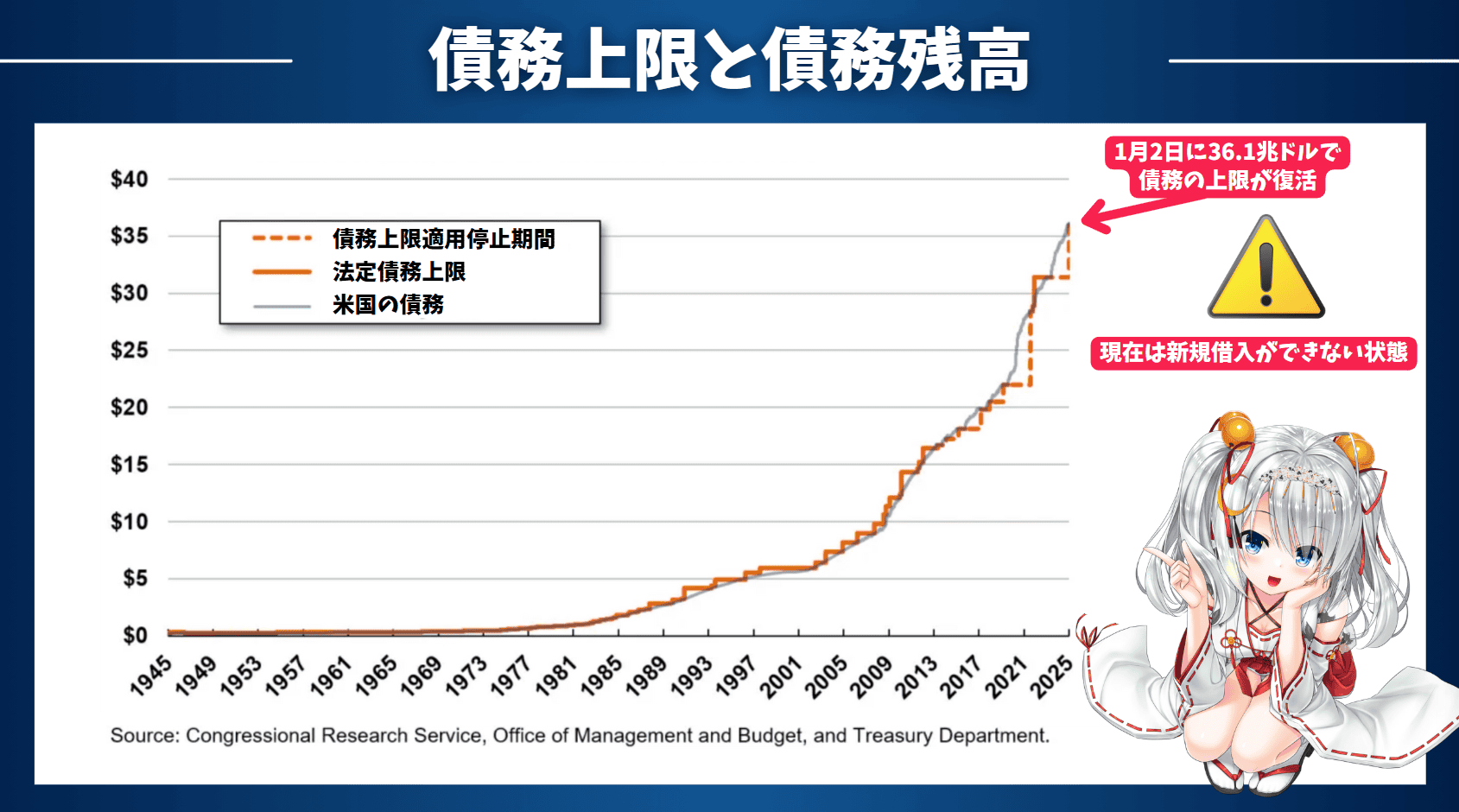

2025年の1月に債務上限の停止が終了し、年始に少し話題になりましたね。現在も債務上限が再適用されています。

その後、関税問題にフォーカスがあたり債務上限問題について話題にする人をすっかり見かけなくなりました。

しかし、今後債務上限問題について再び意識しなければいけない局面となっていきます。今回は債務上限問題について以下の点を中心に解説していきますね!

✅ 債務上限停止後どうなっているのか?

✅ 債務上限問題が今後どう展開していくのか?

✅ なぜ上院も下院も共和党が多数派なのに難航しているのか?

━━━━━━━━━━━

【そもそも債務上限問題とは?】

まず、「そもそも債務上限問題って何?」というところからおさらいしますね!

━━━━━━━━━━━

【債務上限停止後どうなっている?】

債務上限が復活した2025年1月2日以降、米国政府は新規の借入ができない状態に陥っています。

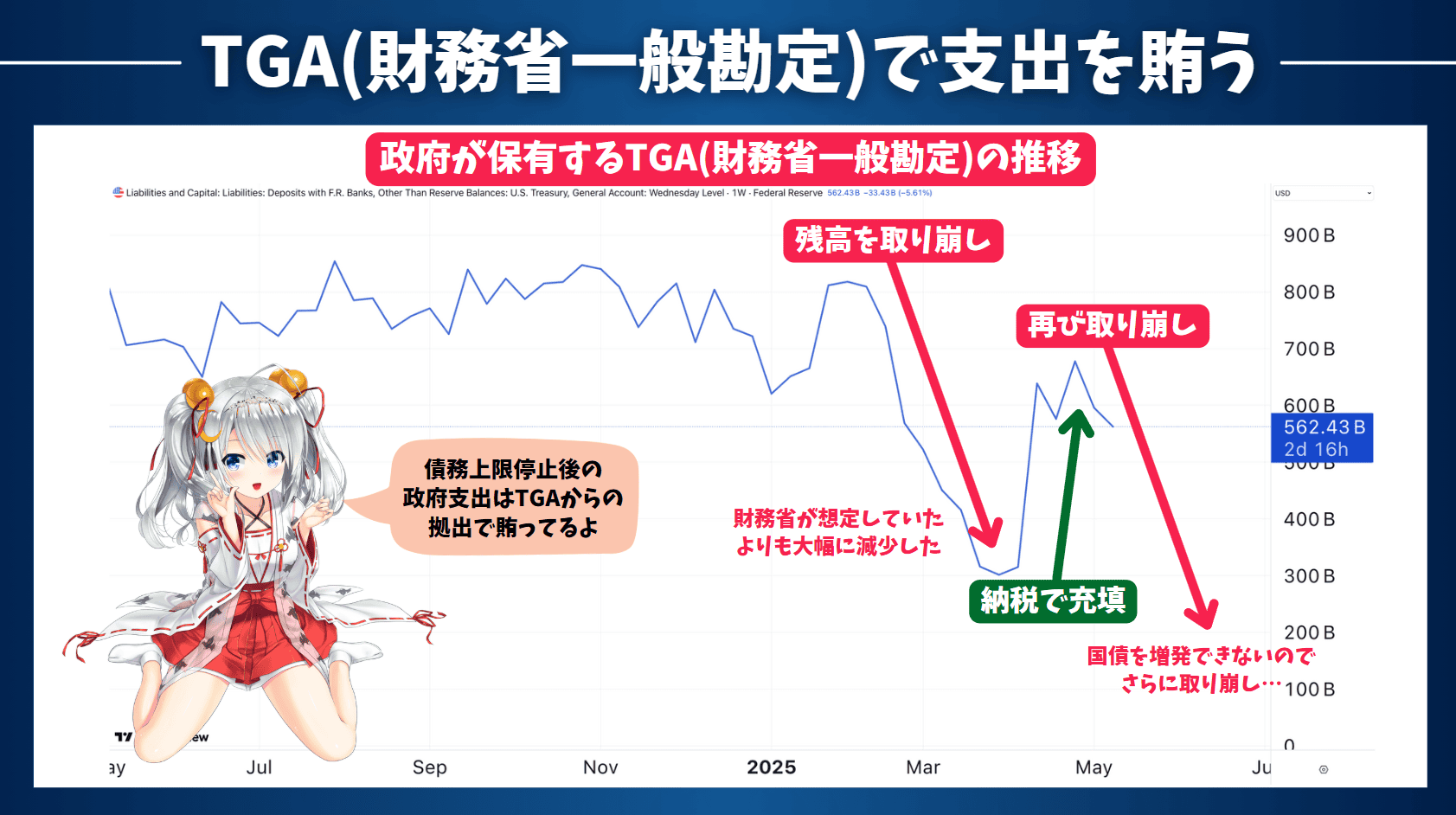

それ以降は政府が保有するTGA(財務省一般勘定)に蓄えられている現金を取り崩して政府支出等の支出に充当しています。

実際、2025年1~3月期に財務省が想定していたよりもTGA残高は大幅に減少しました。

このように債務上限が復活してからの政府支出は、増発できない国債の穴埋めをTGA頼みで賄っているのが現状です。4月は納税により残高が回復していますが再び取り崩しが始まっています。

✅ 債務上限停止後はTGA(財務省一般勘定)からの拠出で賄っている

ではTGAが尽きたらどうなるのでしょうか?

━━━━━━━━━━━

【TGAが枯渇したらどうなる?】

TGA残高が尽きると、財務省は既存の国債償還による借り換えを除いて政府の支払いを履行することが出来なくなります。いわるゆデフォルトという状態に陥るわけですね。

1960年以降、債務上限をめぐる攻防は幾度となく繰り広げられました。

過去に債務上限に絡んでデフォルトとなった事例はありませんが、デフォルト直前まで合意がもつれたケースは何度もあります。更に、米国債の格付け引き下げが絡んだのが2011年の債務上限問題です。

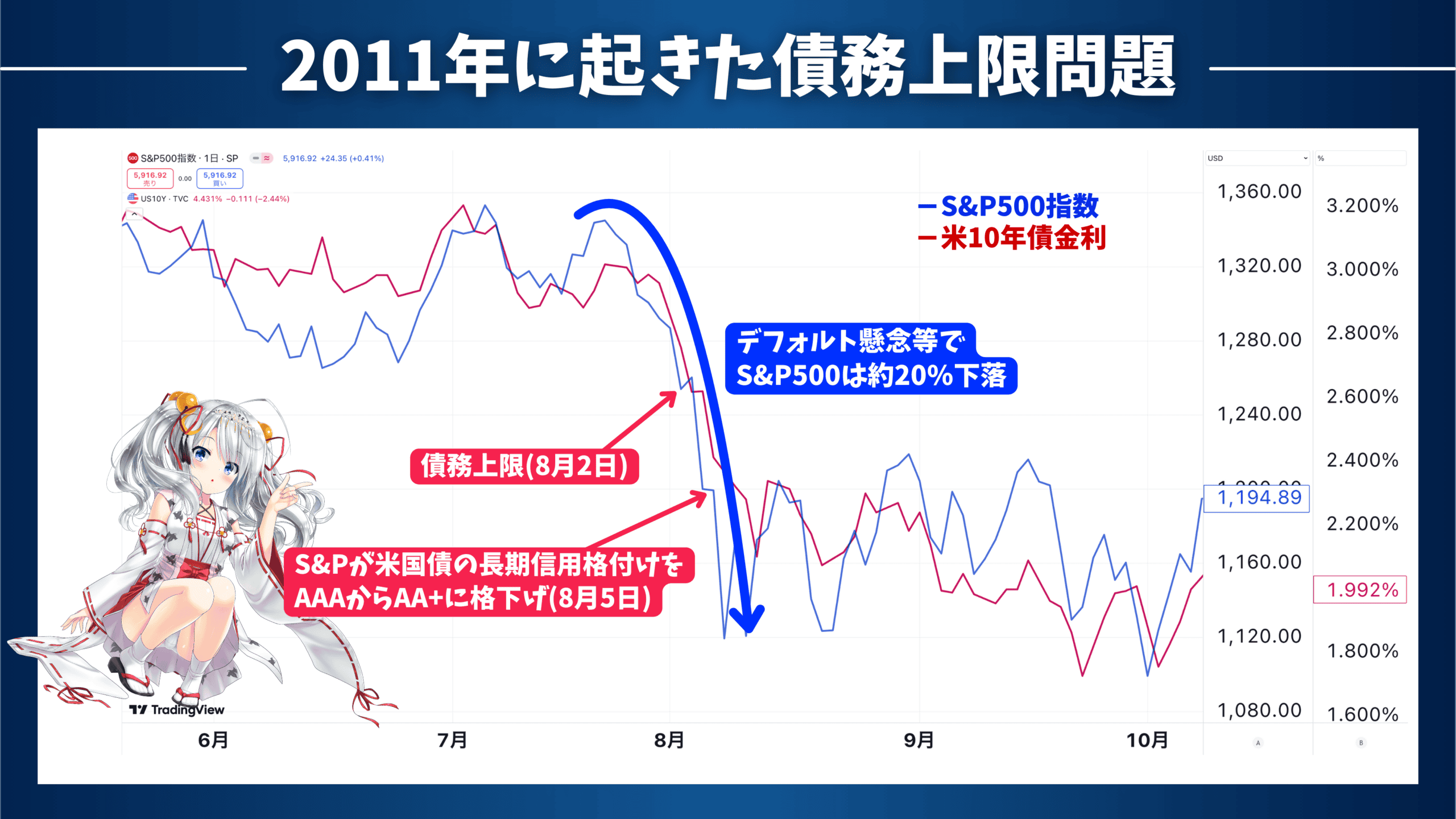

2011年には、政治的な対立が膠着状態に陥り期限直前の8月2日に合意に至りました。その後、S&Pが8月5日に米国債の長期信用格付けをAAAからAA+に引き下げました。

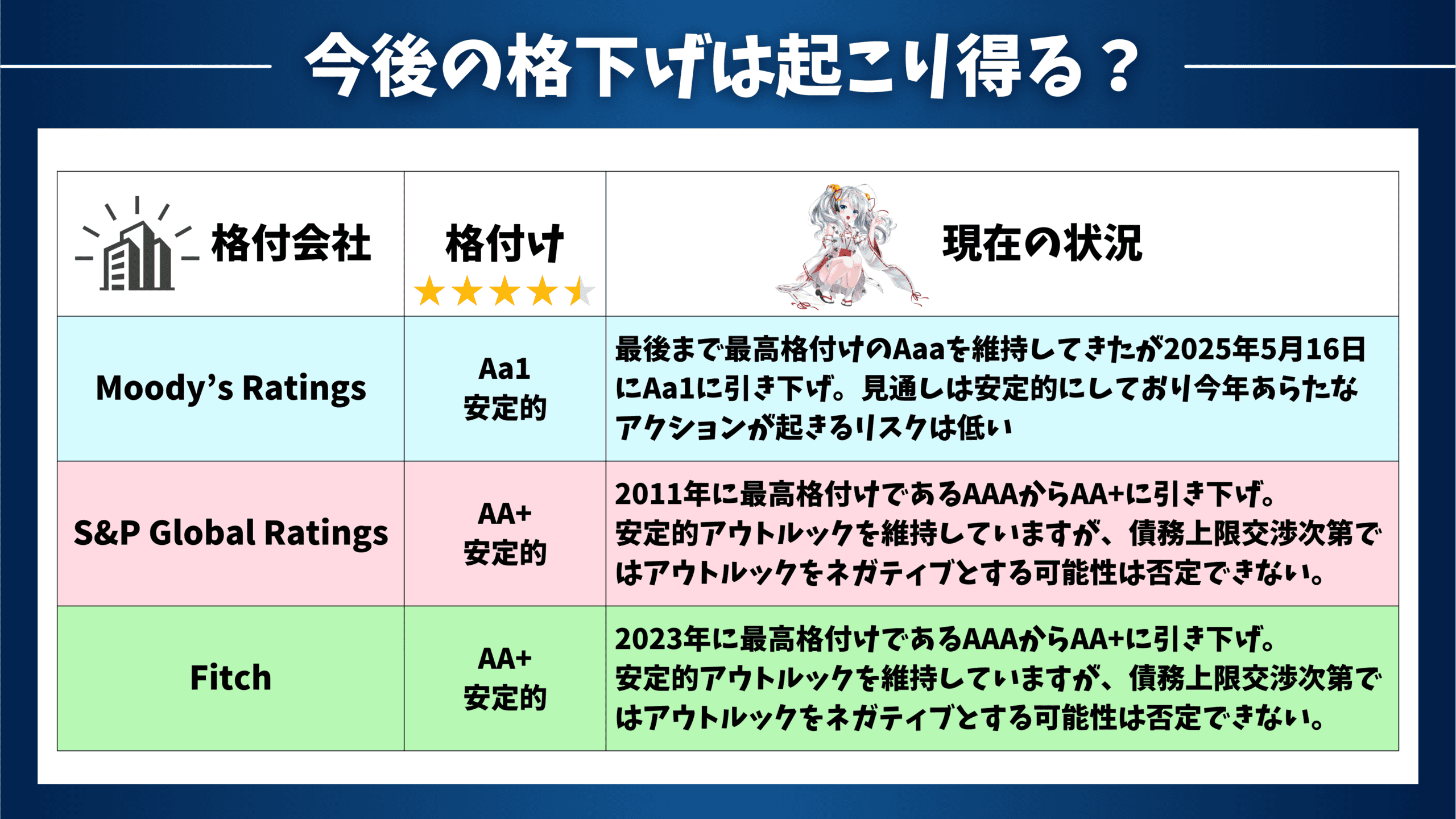

2025年5月にムーディーズが米国債の格下げを行い、最上位の「Aaa」から「Aa1」へと引き下げました。

ただ、既にS&Pが2011年に、Fitchが2023年に格下げを実施しており、大手3社で最高ランクの格付けを与えているのはムーディーズのみとなっていました。

当時のS&P Globalによる格下げは米国史上初であり、株式市場に大きな下落を引き起こしました。デフォルト懸念の下落から合わせて合計20%近い下落となっていますね。

ちなみに2011年の例では金利が下落、つまり債券が買われました。しかし今回もそうなるとは限りません。当時に比べて債務は増大していますし、利払いだけでGDPの3%の支払いが発生している状況です。(2011年時点では1.5%でした)

関税ショックの時も、株が下落する中で債券も売られてましたね。もはや米国債は安全資産とは言い切れない状況になっています。

そのため、当時と同じ状況となった場合は債券に資金が流入するとは限りません。現金化(MMF含む)または金に資金が流れる可能性も十分考えられるのです。

✅ 債務上限に格下げ問題が重なると株価は下落しやすい

✅ 2011年は債券に資金が逃避したが今年同様の状況となった場合に債券に流れるかは不透明

さて今後の格下げの可能性についてみていきましょう。

今回、ムーディーズが米国債の格下げを行いAaaからAa1としました。しかし、S&PとFitchが既に最高格付けからの格下げを実施しており市場への影響は現状大きくはなっていません。

S&PもFitchも今年格下げを行うリスクは低いですが、2025年中に見通しを安定的からネガティブに変更する可能性があります。タイミング的には債務上限問題と絡めてくる可能性は十分にあります。

見通しがネガティブになると最短なら数ヶ月、通常は半年~2年の間に格下げが実施されるか、維持されるかの決定がなされます。

ネガティブになることで2段階目の格下げが起こり得る事態になるので、大きなインパクトをもたらす可能性は否定できません。

もちろん、デフォルトとなった場合は更に株式にとって大きな逆風が吹き荒れることになりますが、前例はなくテールリスクなので今回は説明を省略します。

✅ ムーディーズが格下げするリスクが高まってきている

✅ 債務上限問題にかかる交渉が焦点となりやすい

━━━━━━━━━━━

【TGAが枯渇するX Dayはいつ頃?】

では実際にTGAの枯渇が見込まれる時期はいつになるでしょうか?

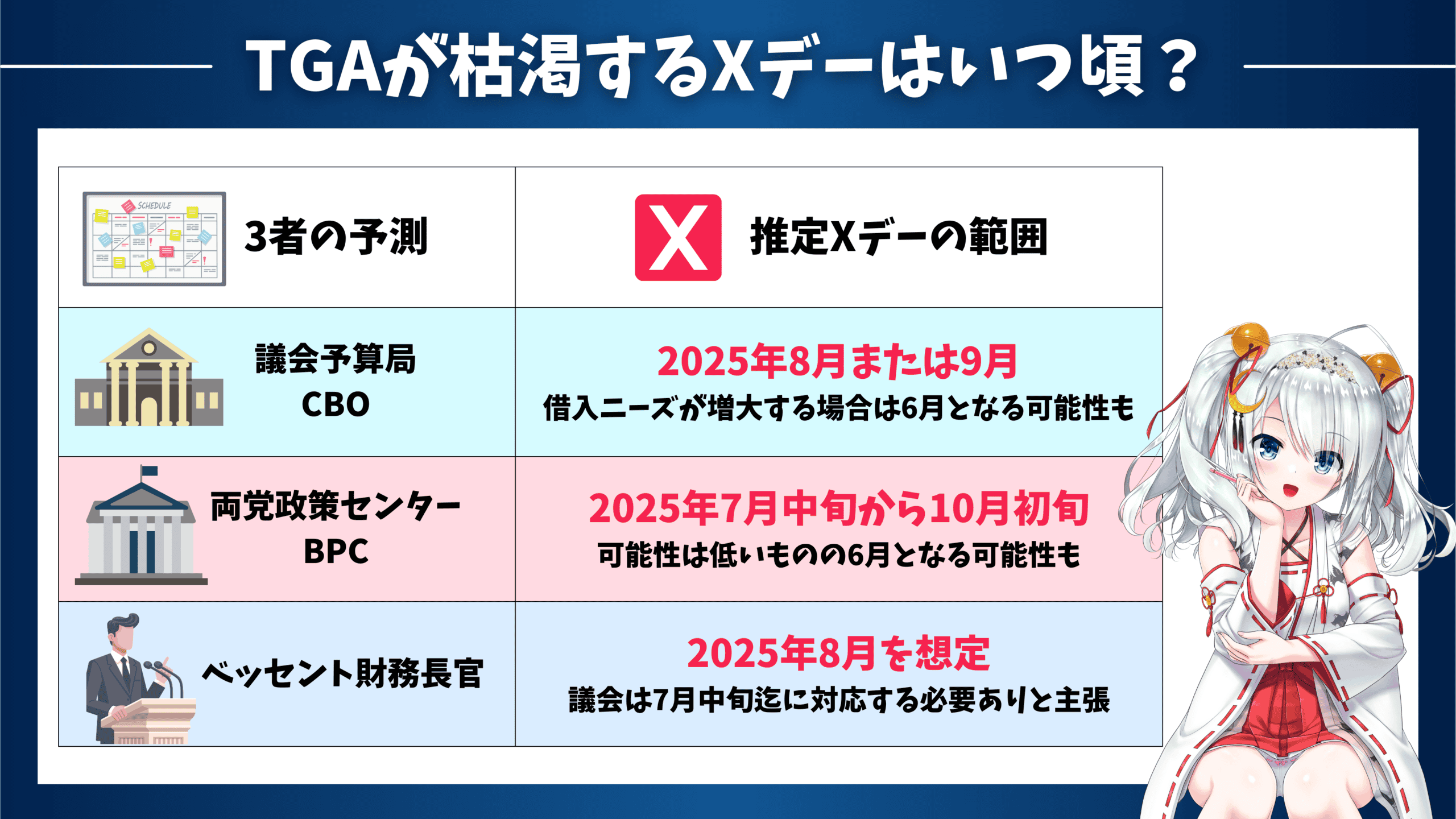

議会予算局、両党政策センター、ベッセント財務長官による予測をまとめたものが以下です。

想定通りであれば7月から8月、早ければ6月中にも枯渇する可能性があるということですね。ただ、4月の税収が堅調だったこともあり基本的にはベッセント財務長官が指摘している8月あたりがXデーの目処となりそうです。(あくまで現時点での話です。)

実際には2011年の例を見れば分かる通り、枯渇するのが見えてきた段階から不透明性の上昇により株価に下押し圧力がかかる可能性があります。

また、財務省は過去の教訓から「TGA残高は平時でも5日分の支出に相当する約7,000億ドル程度を確保しておく」という方針を掲げています。

そのため債務上限問題が解決した時には、一気に国債を増発してTGAを急速に再補充すると見込まれます。実際、2023年の債務上限問題でTGA残高が枯渇しかけた後に合意がなされた時も財務省はわずか数ヶ月でTGAを数千億ドル規模に戻しました。

この「危機後のTGAへの吸収」は市場の流動性を一時的に吸収してしまいます。そのため短期金融市場への影響も指摘されています。たとえ合意がなされたとしても債券市場の需給が逼迫し金利が急上昇するリスクが懸念されます。

流動性の枯渇が株式市場に波及する可能性も十分考えられます。

この点は少し話が難しくなるので今回は説明を省きますが債務上限前後には一波乱ある可能性もあるということですね。

✅ TGAが枯渇するX Dayは8月らへんと現時点では想定される

✅ 実際に枯渇が見えてくる状態から不透明性が増大してくる

✅ 債務上限の引き上げ合意後にも債券市場を中心に需給が逼迫する可能性がある

━━━━━━━━━━━

【なぜ債務上限の引き上げは難航しているのか?】

次に政治的背景を見てみます。

なぜ肝心の債務上限引き上げ交渉が難航しているのでしょうか?

米国の議会は上院も下院も共和党が多数派で、トランプ大統領も共和党です。日本の感覚でいうと、なぜ債務上限の引き上げがすんなり通らないのか不思議ですよね。

しかし、米国ではたとえ同じ党に属していても党が提出した法案に反対するケースがありえるのです。ここが日本の政党との大きな違いですね。

「One Big Beautiful Bill Act」と呼ばれる減税、歳出削減、および債務上限の引き上げを含む包括的な法案パッケージは通過しました。

しかし、上院で下院を通過した法案がそのまま可決する可能性は低いと見られています。上院で変更が加えられれば、再度下院での審議が必要となります。

ベッセント財務長官は7月4日の独立記念日までの成立を目標に掲げていますが、現実的には7月下旬から8月での可決になると想定されています。

しかし、Medicaid・SALT・エネルギー優遇の修正で保守派と穏健派が平行線の場合は更に時期が後にズレる可能性がありX dayに間に合わない可能性も当然あります。(さすがに何かしらの暫定措置をとるとは思います。)

✅ 共和党指導部は減税と債務上限をセットで通そうとしている

✅ 下院は通過したが上院の審議にも時間がかかる(再度、下院審議も必要になり得る)

✅ 現実的には7月末から8月の成立が想定されているが遅延リスクもある

今、市場から忘れさられている債務上限問題ですが共和党内で合意ができなかった場合、夏に向けて再び盛り上がってくることが想定されます。(もちろん、それまでに債務上限引き上げが成功すればノーイベントになります。)

以下のことが債務上限問題だけでも今後墳出してきます。

✅そもそも、債務上限問題で市場が揺れる状況が発生するのか?

✅格下げによって債務上限問題の火種が大きくなるのか?

✅実際に減税を伴った法案が可決された後、株価がどのような経路を辿るのか?

✅減税は先送りされ債務上限引き上げのみ可決された場合はどうなるのか?

私はアメリカの財政政策にも深い考察を行った上で、株式市場の分析を行い、相場予測をしています。

難しい内容を理解しようと頑張るより、こういった内容を理解している私に相場予測を丸投げするのが最適解です。

当然、債務上限問題が再び材料視される状況になってきた段階で、最適な対策についても相場予測noteの読者さんにはお伝えしていきますね!

相場予測noteとFX noteを無料お試しできるキャンペーン!

超豪華な特別キャンペーンをウィブル証券様が実現してくれました!

✅特定口座で時間外取引が可能(楽天SBIではできない)

✅取り扱っている銘柄がダントツで多い!(楽天SBIは少ない)

✅手数料が圧倒的に安い(楽天SBIは高い)

✅米国株のショートができる(楽天SBIではできない)

私のように投資するなら必須の口座ですね!私自身もウィブル証券を利用しています!

さらに・・・

ウィブル証券だけできる強み

✅外貨建てMMFでの自動運用がある

→待機資金を自動的に運用してくれて、米ドル金利をゲットできる。

特許出願中なので、他社には真似できない!!

→運用額が大きくて待機資金が大きい人ほど、ウィブル証券が有利になる。

そしてなんと、私のブログ限定コラボで相場予測noteとFX noteの無料クーポンをゲットできます!

ブログの記事は全て無料で読めますが、相場予測noteとFX noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ