相場予測noteを読んでいるみなさんは2024年も投資で爆益でしたね!🐰

「株式投資でガッツリ爆益したけど、確定申告ってどうすればいいの…?」と悩んでいませんか?

確定申告は2025年3月17日が期限となっています。

2025年に行う確定申告(2024年、令和6年分)の確定申告について、株式投資をするあなたが必ず押さえておきたい情報をまとめました!

株式投資している人が確定申告する際に必見の配当金・損益通算・税金対策のポイントをまとめてあります!

2025年の確定申告(2024年分)の重要ポイント!

株式投資をする人が知っておくべき変更点とは?

2024年分の確定申告期間は、2025年2月17日(月)~3月17日(月) までとなっています! 「まだ先の話でしょ?」なんて油断していると、あっという間に期限間際になってしまいますよね。まずは、主な変更点や最新情報をサクッと押さえておきましょう。

-

✅ 定額減税の実施

2024年分所得を対象に、一定条件を満たす場合は所得税や住民税がごっそり軽減されるんです! 株式投資で譲渡益や配当金がある方も対象になる可能性が高いので、申告書にしっかり記入してくださいね。 -

✅ 住宅ローン控除が拡充

若年夫婦世帯や子育て世帯などを対象に、借入限度額が引き上げられる特例が適用されるんです。株で利益を出しているときこそ、こういった住宅ローン控除を組み合わせると節税効果がドーンと大きくなるかもしれませんよ!

「得する税制改正を逃していた…!」なんて悲劇にならないよう、まずは早めに把握しちゃいましょうね。

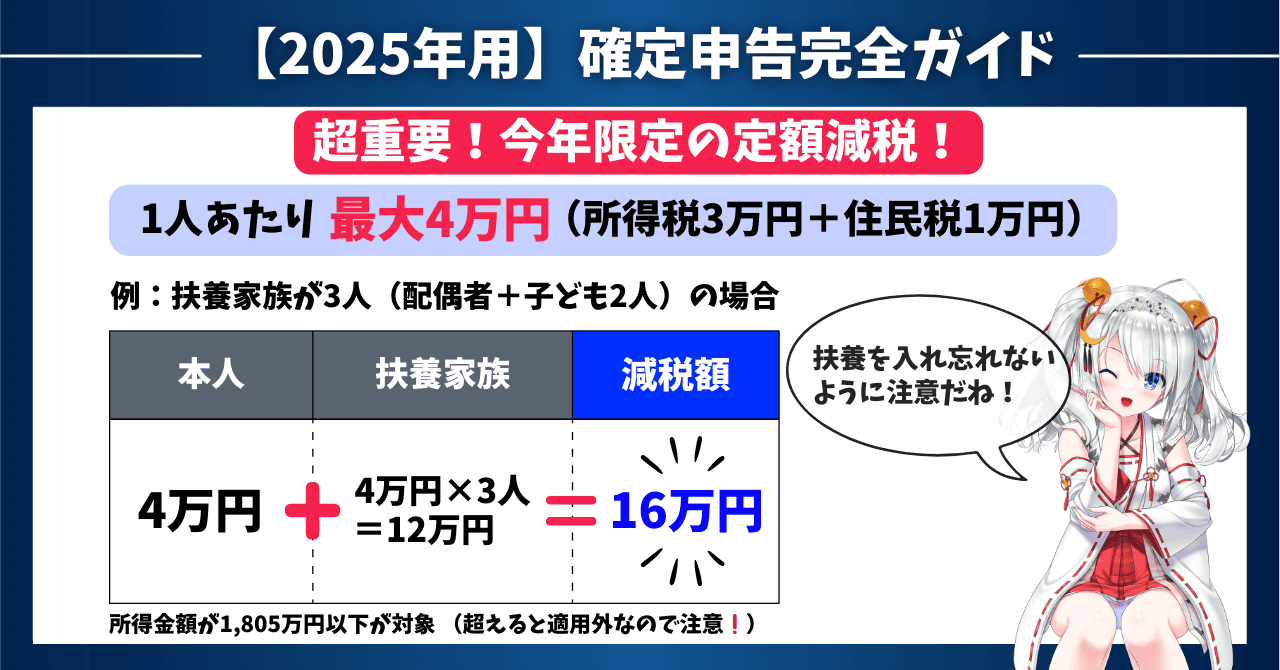

定額減税の概要!

今年限定の税額控除。対象者は 最大4万円(所得税3万円+住民税1万円) の減税が受けられます❗️

✅ 扶養親族1人につき4万円の減税 (例:配偶者+子ども2人なら合計16万円)

✅ 年収1805万円以下が対象 (超えると適用外なので注意❗️)

✅ 給与所得者は年末調整で調整済み の可能性大だが、状況によっては確定申告で精算が必要な場合があるので要確認❗️

~参考 定額減税の詳細は国税庁HPをチェック!~

出典:国税庁ホームページ(下記URL)

住宅ローン控除の拡充(子育て世帯・若年夫婦向け)の概要!

2024年に 住宅を新規取得 or リフォーム した 40歳未満の夫婦 or 19歳未満の子どもがいる家庭 は 借入限度額が引き上げ❗️

✅ 認定住宅なら最大5,000万円の借入まで控除可能(控除額は最大35万円)

✅ 一般住宅より有利な条件 なので、該当者は絶対に申告すべし❗️

✅ 特例対象個人(子育て世帯・若年夫婦)に該当するなら、確定申告書 第二表「特例適用条文等」欄に記入が必要

~参考 住宅借入金等特別控除を受けられる方へ(新築・購入用)~

出典:国税庁ホームページ(下記URL)

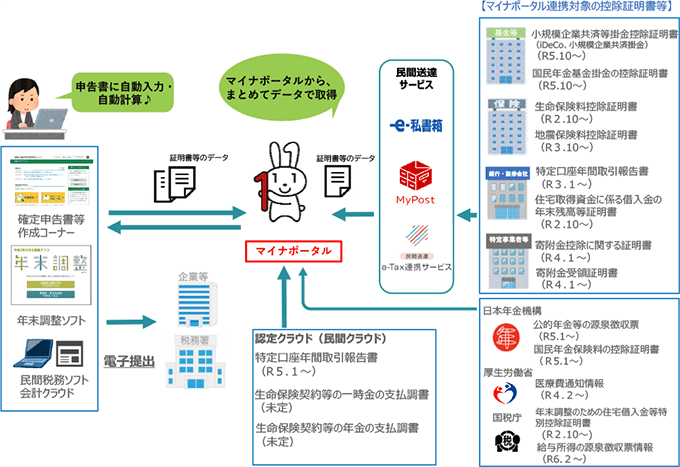

マイナポータル連携の拡充(eスマホ申告の進化)

医療費通知・生命保険料控除証明・源泉徴収票などのデータが自動取得可能 に❗️

✅ 紙の証明書を手入力する手間が削減❗️ 画面の案内に沿って申告できるのでラクに!

✅ UIも前年より改善され、スマホだけでの申告が よりスムーズ に❗️

✅ e-Taxとマイナポータルを連携するとログインが簡単になり、所得税・贈与税・個人消費税の申告書や納税証明書、源泉所得税、法定調書などを作成することができるよ!

マイナポータル連携の全体図

出典:国税庁ホームページ(下記URL)

~参考 動画で見る確定申告~

出典:国税庁ホームページ(下記URL)

会社員&投資家必見!

株式投資している人が確定申告が必要なケースは?

「自分は会社で年末調整を受けてるから、確定申告なんて関係ないでしょ?」と思ったあなた…本当にそれで大丈夫でしょうか?

次のケースに当てはまるなら、確定申告は必要になります!

- ✅年収2,000万円を超える

- ✅副業や仮想通貨で爆益など給与以外の所得が20万円超ある

- ✅特定口座(源泉徴収なし)や一般口座で株式投資をしている(※仮想通貨の取引がある人は要注意!)

- ✅医療費控除やふるさと納税など、年末調整でカバーできない控除を適用したい

とくに株の譲渡益や配当金って、うっかり申告漏れしやすいポイントなんです…。源泉徴収ありの特定口座を使っている場合も、損益通算や繰越控除を狙ってあえて確定申告するケースがあるんですよね。これはもう要チェック!

仮想通貨(暗号資産)で利益が出ているあなた!確定申告はどうする?

ビットコインをはじめとする仮想通貨(暗号資産)を売却又は使用することにより生じる利益については、原則として雑所得に区分され、所得税の確定申告が必要です!

国税庁の確定申告書等作成コーナーに詳しく書いてるから要チェック💡

~参考 仮想通貨の取引に係る収入がある場合~

出典:国税庁ホームページ(下記URL)

✅国内の仮想通貨取引所なら、所得計算のための年間取引報告書などをダウンロードできるので、年間取引報告書をまずは入手しましょう!

【ステップ1】給与所得と配当・譲渡所得の正しい申告方法

以下では確定申告のステップを解説していきますね。

株の譲渡益・譲渡損失を賢く計算!

株式投資の譲渡益は申告分離課税(約20.315%)の税率が基本です。

一方、複数の証券会社で利益と損失が発生しているなら、損益通算で課税所得をガッツリ圧縮できるってご存じですか? 「損失なんてムダ!」と思いきや、繰越控除と合わせれば翌年以降の利益とバッチリ相殺できるんです。

たとえばあるA証券会社の口座で40万円の利益、B証券会社の口座で10万円の損失があれば、申告時にそれらA口座とB口座の損益を相殺し、課税対象を30万円にできます!

また、損益通算してもなお控除しきれない損失の金額については、その年分の翌年以後3年間にわたり、確定申告することで株式投資等で得た所得(利益)から繰越控除することができます。

✅【ポイント1】翌年以降3年間は損失を繰り越せる(繰越控除)

もし今年マイナスでも、翌年以後3年間で利益が出たら相殺できる!

✅【ポイント2】特定口座を複数持っている人は、通算漏れがないか必ず確認してくださいね。

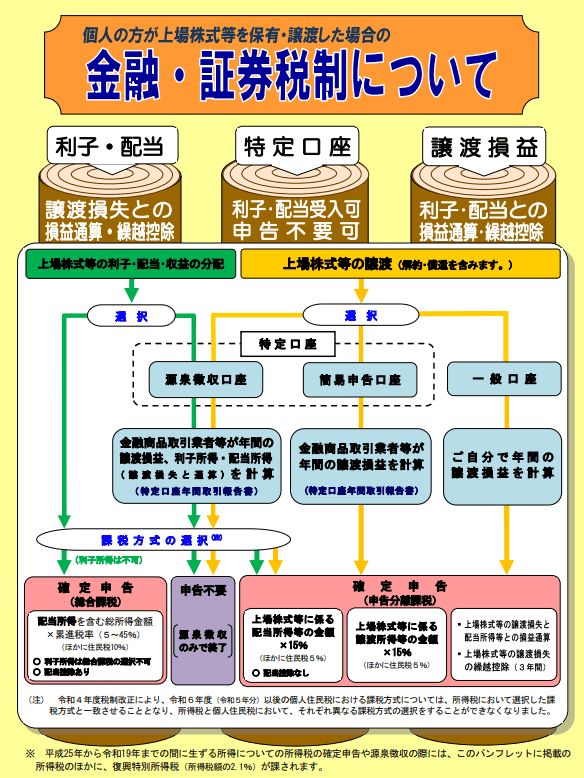

配当金は総合課税? 申告分離課税?

配当金の申告方法はざっくり3種類あります。

- 源泉分離課税(申告不要)

- 総合課税

- 申告分離課税

「どれを選んだらいいの…?」って思いますよね。

✅総合課税だと、給与などと合算して配当控除が受けられます。一方で所得が高い人は税率が跳ね上がる危険性も…。

✅申告分離課税なら株式譲渡損失と損益通算ができるので、マイナスを有効活用して税金をドカンと減らせますよ!

「どっちがお得なの?」は人それぞれですけど、配当金がドッサリある方はしっかり計算して比較するのが大事ですね。

【参考 国税庁 金融・証券税制について】

出典:国税庁ホームページ(下記URL) https://www.nta.go.jp/taxes/tetsuzuki/denshi-sonota/kabushikijoto/main.htm

「個人の方が上場株式等を保有・譲渡した場合の金融・証券税制について(令和6年2月)」(国税庁)(下記URL)を加工して作成

【ステップ2】株式投資の確定申告書作成手順~書き方と注意点~

e-Tax💻 スマホ申告📱 紙提出📄 …どれがベスト?

👉️ 今やe-Tax💻 を使う人がグッと増えています。自宅から24時間送信できるうえ、還付も早いって最高ですよね! ちなみに最近はスマホ申告📱 も大活躍です。

- 【⭕メリット】簡単操作&書類添付の省略OKで手間が減る

- 【❌️デメリット】事前準備(マイナンバーカードやID・パスワード取得)がちょっと面倒

従来の紙提出でも構いませんが、郵送なら消印日を確認、窓口なら混雑を覚悟…という感じですね。ラクに済ませたいなら、e-Taxやスマホ申告にチャレンジしてみましょう!

ふるさと納税・医療費控除の兼ね合いは?

✅ふるさと納税のワンストップ特例を使っていない場合は、寄附金受領証明書を添付して確定申告しましょう!

✅医療費控除も、明細書(もしくは医療費通知)をしっかり準備してくださいね。

株式投資と一緒にこれらの控除を絡めると、節税効果が爆上がりですね!

【Tips】まず集めるべき確定申告書類

・ 源泉徴収票(給与所得の金額や源泉徴収税額が記載された重要書類)

・ 各種控除証明書(生命保険料控除証明、地震保険料控除証明、社会保険料控除証明等)

・ ふるさと納税を行っていれば自治体から届く受領証明書

・ 株式譲渡益や配当がある場合は証券会社の「年間取引報告書」(特定口座年間取引報告)

株式投資の確定申告をラクにするツール&アプリ

「エクセルで手入力はもうゴメン…!」というあなたには、クラウド会計ソフトや国税庁の「確定申告書等作成コーナー」が強い味方になります!

✅ 国税庁「確定申告書等作成コーナー」

誰でも無料で使える公式ツールです。株式譲渡所得・配当所得の入力フォームもしっかり用意されていますね。

✅ クラウド会計ソフト

freeeやマネーフォワードなどを使えば、なんと証券会社の取引明細を自動取得できちゃうんですよ。仕訳や損益通算計算もサクサク!

スマホアプリもどんどん進化していて、マイナポータルとの連携で医療費などのデータを取り込んでくれることもあります。「申告めんどくさい!」という気持ちが和らぎますよね。

申告期限・スケジュールと納税の流れ

2025年は3月17日が締め切り! 余裕を持ちましょう!

- 確定申告受付期間: 2025年2月17日(月)~3月17日(月)

毎年3月15日が提出期限ですが、今年は土曜日なので3月17日(月)が期限ですね! - 期限を過ぎるとペナルティ…?

期限に間に合わないと無申告加算税や延滞税が発生するかも!? ぎりぎりまで放置すると痛い目を見ますよ!

それだけじゃありません。還付がある方は💻 e-Tax(電子申告)で早めに出した方が振り込みが断然早いんです。どうせ申告するなら「サッとやって、サクッとお金を受け取る」ほうがお得ですよね。

結論:ラクして早く終わらせるなら e-Tax 一択❗️

💻 e-Tax(電子申告)のメリット

✅ 還付が早い(紙提出は1.5ヶ月、e-Taxなら3週間ほど❗️)

✅ 添付書類不要(源泉徴収票・控除証明書など、原則提出不要❗️ただし自宅保管要。)

✅ 税務署に行かずに24時間提出OK

【参考】

📱 スマホ申告(マイナポータル連携でラクに❗️)

✅ 医療費控除・ふるさと納税・配当所得くらいならスマホで完結

✅ 会社員・投資家ならPCなしで申告可能

まとめ:早めの確定申告で株式投資の税金対策を万全にしよう!

株式投資って夢があるからこそ、爆益を目指しながらも税金をしっかり管理することが重要ですよね。「めんどくさい…」と思いがちな確定申告ですが、きちんとやれば損益通算で税金が減ることもあるんですから、「やらなきゃ損!」と言っても過言ではありません。

- 損益通算や配当控除の有無で最終的な税額が大きく変わる

- 定額減税や住宅ローン控除などの新制度も要チェック!

- e-Taxやスマホ申告なら操作が簡単&還付もスピーディー

注意点

・記事の内容については監修を受けていますが、私自身は税理士の資格を有していないため、記事の内容についての質問は一切お答えできません。

・本記事では可能な限り正確な情報を掲載するよう努めておりますが、情報が誤っている・情報が古くなっている可能性がございます。本記事に掲載された内容によって生じた損害等の一切の責任を負いかねますのでご了承ください。

【おまけ】節税テクニックを無料公開!

私の紙書籍「東大卒億り人が考案したロジカル株式投資」の中身をなんと完全無料でYouTubeにて公開中!

驚きの節税テクニックまで無料公開してるから、ぜひ見てみてね!

紙書籍を無料でゲットする方法

「動画を見るより、紙書籍を読みたい!」という人向けに、IG証券と特別なコラボを実施中で、紙書籍が無料で郵送されてきます!

しかも、大好評で15万部を突破している相場予測noteを初月無料で読むことも可能です!

キャンペーンの詳細はこちらをチェックしてね!

noteにも投稿してるよ!

相場予測noteとFX noteを無料お試しできるキャンペーン!

超豪華な特別キャンペーンをウィブル証券様が実現してくれました!

✅特定口座で時間外取引が可能(楽天SBIではできない)

✅取り扱っている銘柄がダントツで多い!(楽天SBIは少ない)

✅手数料が圧倒的に安い(楽天SBIは高い)

✅米国株のショートができる(楽天SBIではできない)

私のように投資するなら必須の口座ですね!私自身もウィブル証券を利用しています!

さらに・・・

ウィブル証券だけできる強み

✅外貨建てMMFでの自動運用がある

→待機資金を自動的に運用してくれて、米ドル金利をゲットできる。

特許出願中なので、他社には真似できない!!

→運用額が大きくて待機資金が大きい人ほど、ウィブル証券が有利になる。

そしてなんと、私のブログ限定コラボで相場予測noteとFX noteの無料クーポンをゲットできます!

ブログの記事は全て無料で読めますが、相場予測noteとFX noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ