【米国の超戦略!あまりにも精密に練られた今回の金融引き締めの実像とは!?】

~金融引き締めなのに、株価が上がる理由を解説!~

2022年の6月から、アメリカの中央銀行は量的引き締め(金融引き締め)を開始しました。

量的引き締めとは、アメリカの中央銀行が債券の売却を行うなどして、市場から資金を吸収することです。

量的引き締めによって市場の債券は増加し、供給過多になり、債券の価格が下がります。

債券の価格の下落は、アメリカの長期金利の上昇要因となり、株価の下落要因となります。

このようにして、量的引き締めは本来であれば株価の下落要因となります。

アメリカの中央銀行が引き締めに走ったことで、「将来的に株価は下落していく」と誰もが思ったことでしょう。

しかし株価は昨年10月から再び上昇し、直近でも史上最高値を更新し続けていますね。

歴史上、類を見ないほどの連続利上げ、量的引き締め、未だに続く逆イールドカーブの最中、なぜこれほどまで金融市場は未だ安定しているのでしょうか?

そこにはアメリカ政府の財務省とアメリカの中央銀行によって考え抜かれた金融政策の運営がありました。その実態を解説していきます。

今回も丁寧で長い解説になります。長い解説を読むのは面倒で諦めたくなる人もいますよね。そんな人向けに✅マークで要点をまとめています。✅マークだけでも読んでみてください!

今後の株価の先行きを見通す上で、金融政策の動向を想定することは最も重要です。

現在の金融政策を把握することは、今後の金融政策・今後の株式市場を考える上で必須事項なので最後までご覧くださいね🐰

━━━━━━━━━━━━━━━━━━━━━━

【FRBはどのように今回のQTを実行していったのか?】

FRB:アメリカの中央銀行

QT:量的引き締め(Quantitative Tightening)

2022年の5月から、FRBはバランスシートの縮小計画を公開し、6月から量的引き締め(QT)が開始しました。

2022年以降、QTという名前は耳にタコができるほど聞いたかと思います。

改めてQTとは何かを確認しましょう。QTとはQuantitative Tighteningの頭文字をとった略称です。

対義語は量的緩和(QE:Quantitative Easing)です。

QEにより拡大したFRBのバランスシートを段階的に圧縮させることがQTの目的です。

QTを行う際は2つの方法があります。FRBが保有する債券を売却する方法と、保有する債券の満期が到来した際に再投資をせずに償還する方法です。

前回のQTでは債券の売却が行われましたが、今回のQTでは「償還した債券を再投資しない方法」が採用されています。

「償還した債券を再投資しない方法」で行うQTのポイントは、FRBが償還した分の債券に見合う額を、どこかが引き受ける必要があるという点です。

2020年のパンデミックによる異次元すぎるバラ撒き(QE)や、驚異的な金利上昇の中でFRBはどのようにQTを行なってきたのか?

結論を先に言うと、FRBは今回のQTにおいて、対象となる先を分散させていたのです。

✅QTを行う際は2つの方法がある。

✅FRBが保有する債券を売却する方法。

✅保有する債券の満期が到来した際に再投資をせずに償還する方法。

✅「再投資をせずに償還する方法」の場合、FRBが償還した分の債券に見合う額を、どこかが引き受ける必要がある。

━━━━━━━━━━━━━━━━━━━━━━

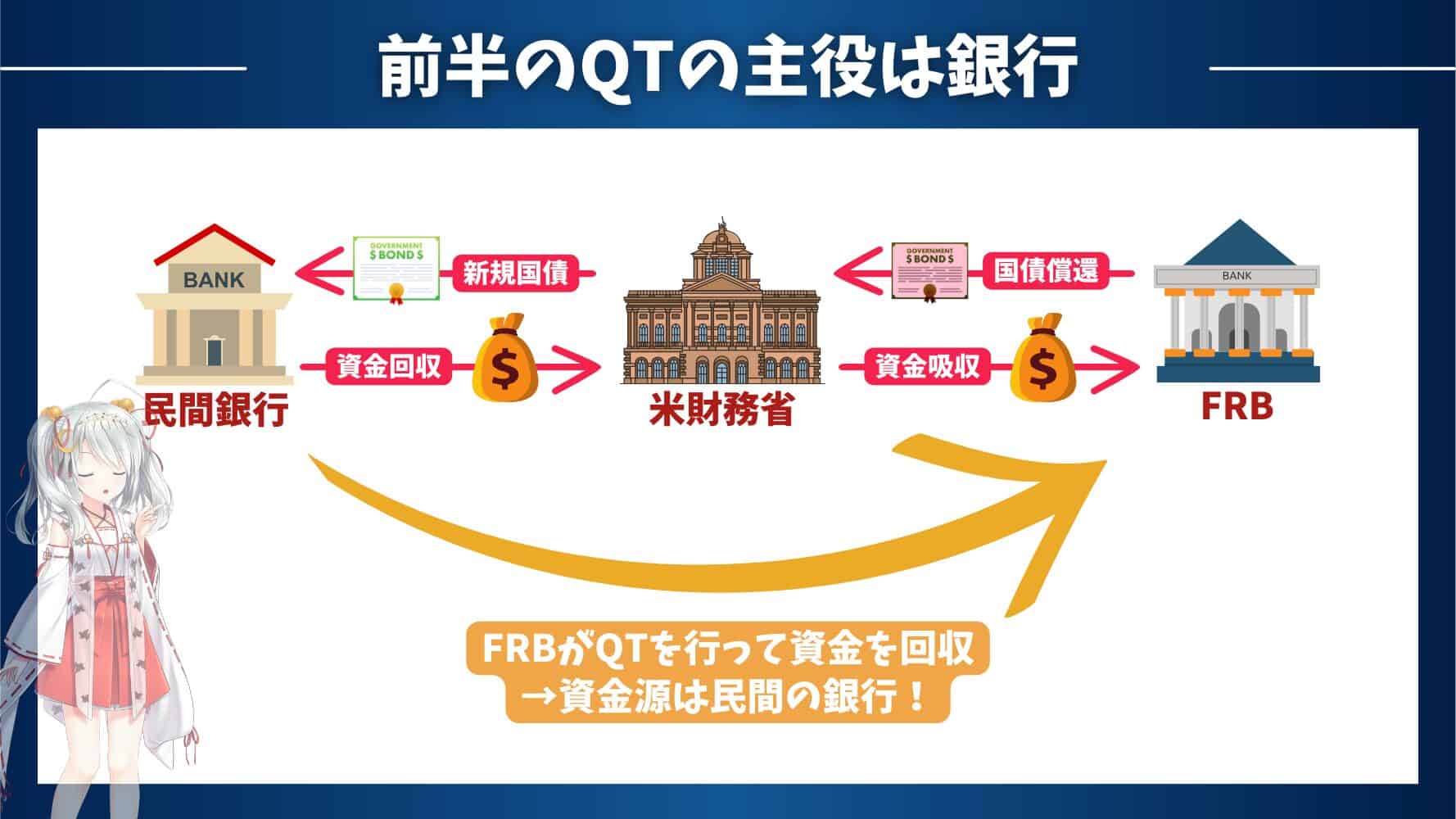

【前半のQTの主役は銀行】

前半のQTの主役は銀行です。

まず、QTが始まる直前の2022年4月に、銀行の準備預金が急激に下落しています。

これはQTが始まった後に、国債を償還するために必要な資金を、財務省口座に貯蓄しておくためです。(正確にいうと2021年末から充填し続けていました。)

つまり、QTで償還する分を工面するために、当面必要になる資金を事前に準備していたわけです。

QTが始まった後も、銀行の準備預金は2022年を通じて低下し続けました。

そして、2023年3月に地銀ショックが発生しました。

これにより銀行を主体としたQTが限界になりました。

FRBはBTFPプログラム(銀行を救済するためのバラマキ)を開始して、銀行救済に舵を切りました。

しかし、QTはまだ終わっていません。

FRBはどこから資金を吸収したのでしょうか?

この問題についてFRBは既に2021年から策を敷いていました。

✅前半のQTの主役は銀行。

━━━━━━━━━━━━━━━━━━━━━━

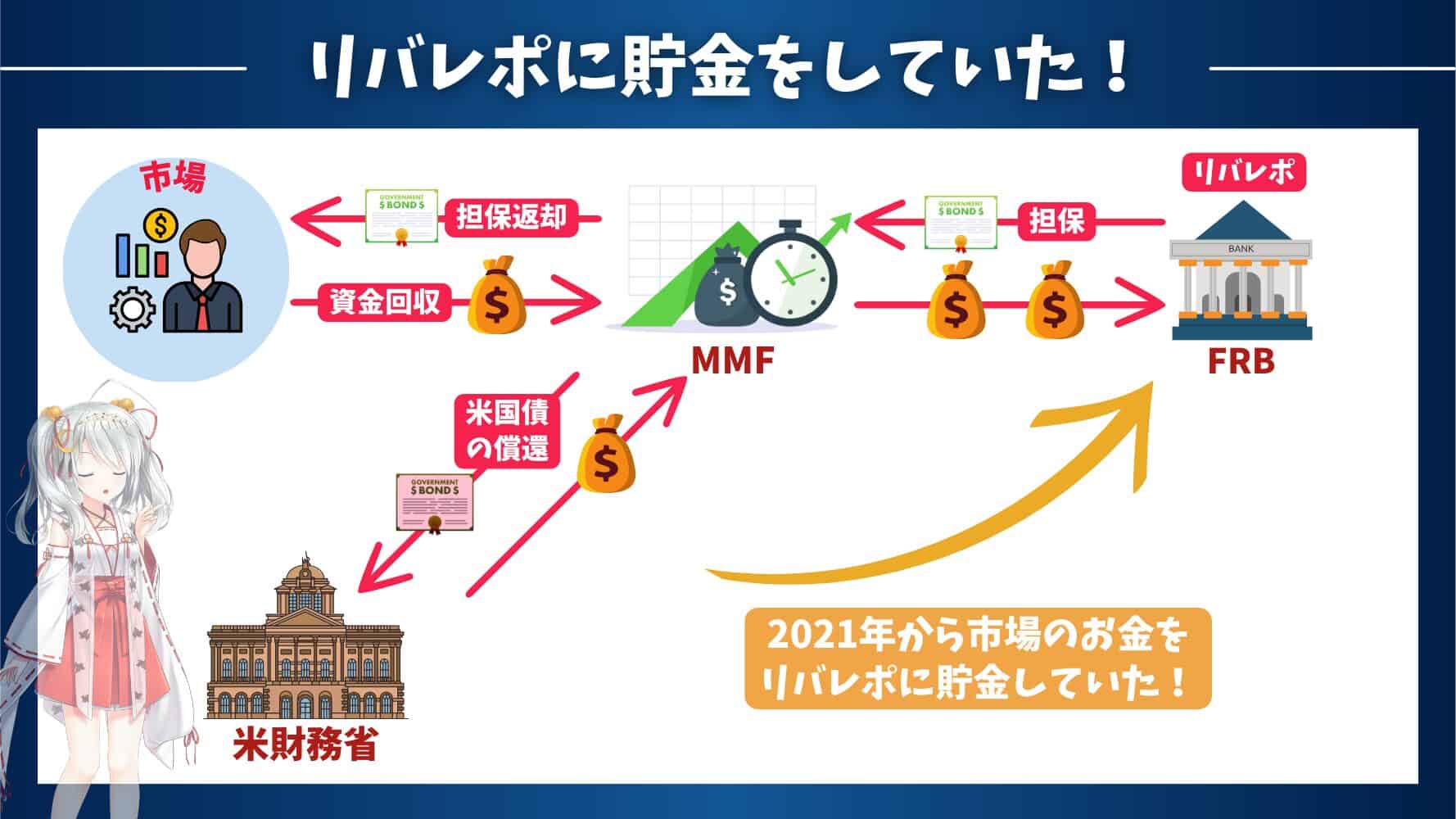

【QTの後半の主役はリバースレポ】

本来であればもっと複雑なのですが、敢えて簡略化して解説していきますね。

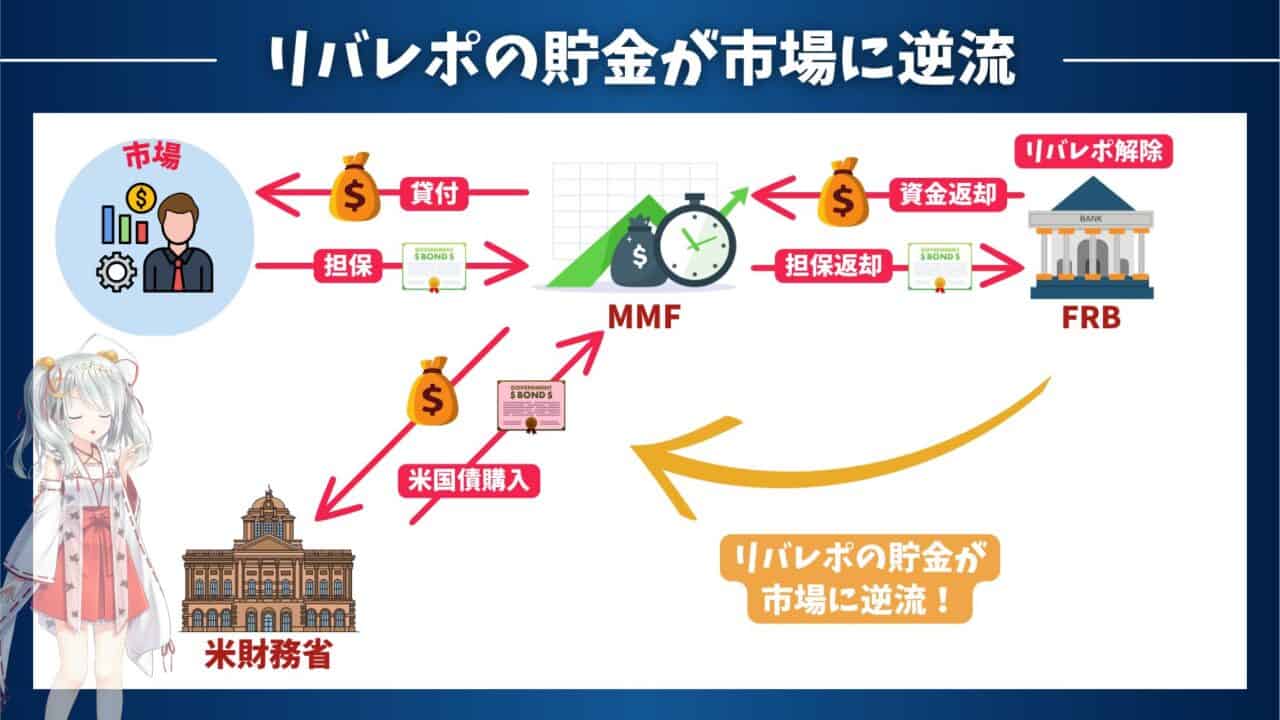

2023年3月からのQTの主役は、お馴染みのFRBのリバースレポです。

リバースレポはFRBが米国債を担保に民間からお金を借りる制度です。

実は、FRBは2021年からリバースレポに資金を集めていました。

2023年3月の地銀ショックにより、銀行主役のQTを続けると、銀行の負荷が市場にショックを与えかねません。

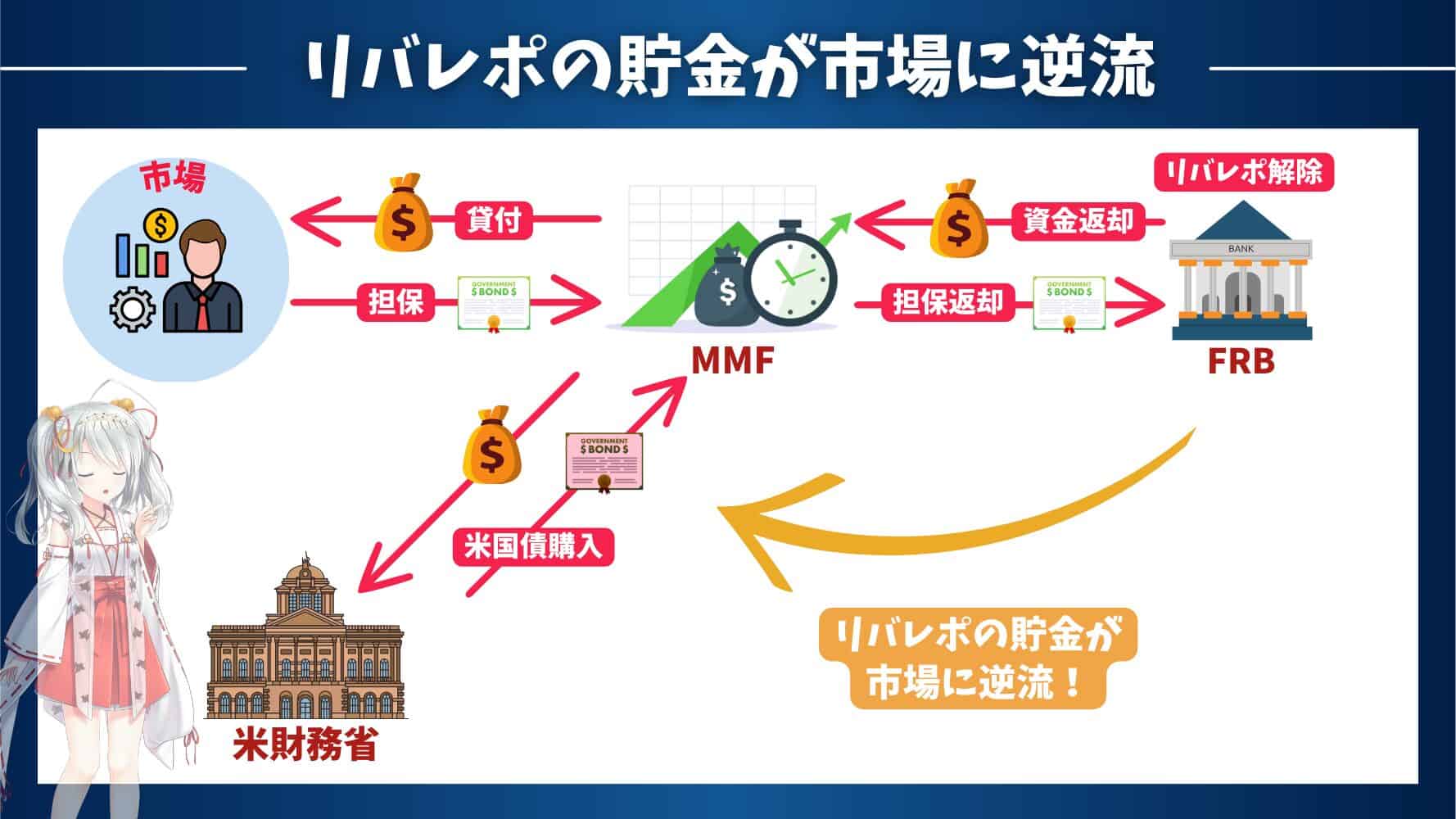

そのため、FRBはQTの主役をリバースレポに移しました。

QTを続けることで、最初に解説したように米国債などの利回りは上昇します。

その結果、リバースレポよりも米国債の利回りが上昇します。

するとリバースレポの資金は米国債へと還流していきます。

先に述べたように、FRBは2021年からリバースレポに資金を集めていました。

その準備によってリバースレポがQTを継続させる原動力となり、金融市場に混乱を起こすことなく、QTを継続させることができたのです。

2021年から周到な準備をしていることに背筋がぞくっとしますね。ここまでの絵を描いて実行してきた米国の金融政策立案者に脱帽です。

✅QTの後半の主役はリバースレポ。

✅2021年の段階から、リバースレポに貯金をしていた。

✅リバレポの貯金が市場に逆流して、金融市場に混乱を起こすことなく、QTを継続させることができた。

━━━━━━━━━━━━━━━━━━━━━

【QTは今後どうなっていくか?】

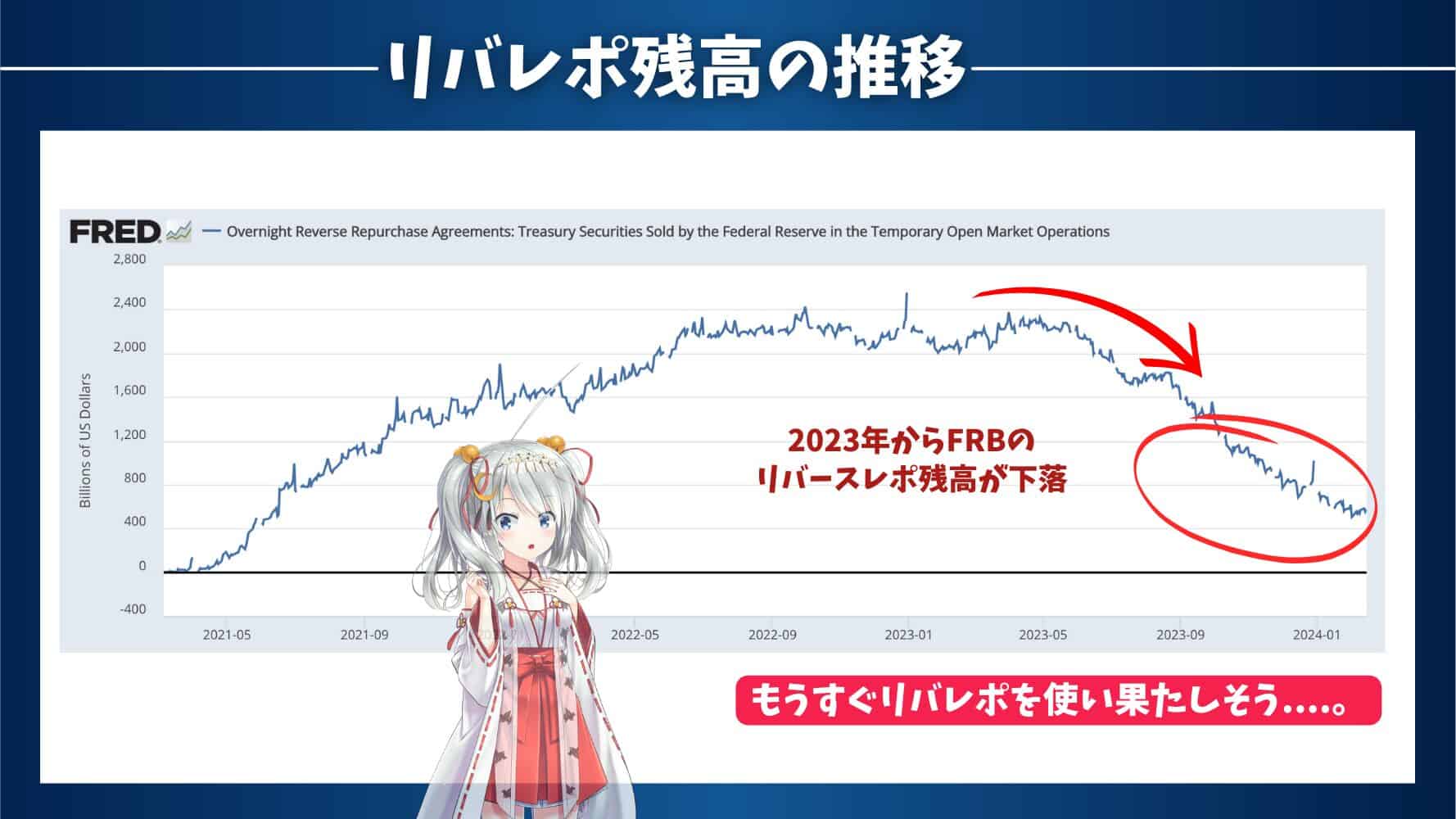

リバースレポの残高推移を見ても、2021年の年央から残高が増加し、2023年になってから一貫して減少しています。

赤字国債購入に利用されていたリバレポですが、残高が枯渇しかかっています。

リバレポが枯渇してしまったら、米国債を償還した分に加えて、新たな財政赤字分の国債を発行しても、その受け手がいなくなります。

現在のアメリカでは、以下のような問題が山積みになっています。

✅リバレポがそろそろ枯渇しそう。

✅リバレポが枯渇すると国債の受け手が居ないため、短期債金利は跳ね上がってしまう。

※実際に昨年末、年末要因があるとはいえ短期金利が跳ねています。

✅既に2023年3月の時点で限界を迎えているので、銀行はあてにならない。

✅短期金利が跳ね上がってしまうと、株式市場にも大きな混乱が訪れる。

ではどうすればいいでしょうか?

今後の金融政策の流れについても私は予測を行っています。

今回のこの解説のRT・いいねが多くて需要があるようなら、今後の金融政策の流れについても解説を作ってみようと思います。

【米国の超戦略!今回の金融引き締めの戦略がすごすぎる!?】

~金融引き締めなのに、株価が上がる理由を超解説!~

2022年の6月から、アメリカの中央銀行は量的引き締め(金融引き締め)を開始しました。… pic.twitter.com/pFGiJDdY3k

— 東大ぱふぇっと🐰20代で億り人達成❗ (@utbuffett) March 4, 2024

◯お願い

ここまでの解説が良かったと思ったら、RT・いいね・フォローをよろしくお願いします。 今後も情報発信を無料で続けていくモチベーションになります。

このような形で、私はアメリカの金融政策にも深い考察を行った上で、株式市場の分析を行い、相場予測をしています。

もちろん、金融政策だけでなく多面的に株式市場の分析を行うことで、圧倒的な精度の相場予測を提供しています。

先月も読者の方々から爆益報告が相次ぎました。

私が買っている秘密の爆益銘柄にイナゴすることで、新NISAで既に3バガーを達成している人もいます!

「無料解説ですら豪華なら、有料記事はもっとすごい」

と気付ける人は、ぜひ私の相場予測noteをチェックしてみてください!

⬇読者数7,000人超え!今すぐチェック⬇

相場予測noteとFX noteを無料お試しできるキャンペーン!

超豪華な特別キャンペーンをウィブル証券様が実現してくれました!

✅特定口座で時間外取引が可能(楽天SBIではできない)

✅取り扱っている銘柄がダントツで多い!(楽天SBIは少ない)

✅手数料が圧倒的に安い(楽天SBIは高い)

✅米国株のショートができる(楽天SBIではできない)

私のように投資するなら必須の口座ですね!私自身もウィブル証券を利用しています!

さらに・・・

ウィブル証券だけできる強み

✅外貨建てMMFでの自動運用がある

→待機資金を自動的に運用してくれて、米ドル金利をゲットできる。

特許出願中なので、他社には真似できない!!

→運用額が大きくて待機資金が大きい人ほど、ウィブル証券が有利になる。

そしてなんと、私のブログ限定コラボで相場予測noteとFX noteの無料クーポンをゲットできます!

ブログの記事は全て無料で読めますが、相場予測noteとFX noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ