日米の地方銀行株が急落していますね。それぞれの背景には商業用不動産ローンが関係しています。2023年3月に起きた銀行危機が再来するかもしれません。

今回は、商業用不動産ローンがどの様に金融危機をもたらすのかを共有したいと思います。あおぞら銀行やNYCBの株価がなぜ急落しているのか?またその要因は何か?正直分かってない方は、一読を強くお勧めします。

今回も丁寧に解説することを心がけているので長い解説になります。長文は読むのは面倒で諦めたくなる人もいますよね。 そんな人向けに✅マークで要点をまとめています。✅マークだけでも読んでみてください!

━━━━━━━━━━━

【商業用不動産の弊害】

ニューヨーク・コミュニティ・バンコープ(NYCB)は2023年4Q決算にて、純利益2億600万ドルの市場予想に対し、結果は2億5,200万ドルの純損失を計上。予想外の赤字により株価が急落しました。

その原因は貸倒引当金の計上予想の差異です。NYCBの貸倒引当金4,500万ドルの市場予想に対し、結果は5億5,200万ドル。予想の10倍以上の金額をNYCBは貸倒引当金として積み増ししていました。あおぞら銀行も同様の状態です。なぜそれほどまでに貸倒引当金の積み増しを余儀なくされたのでしょうか?その背景に商業用不動産ローンの弊害があります。

✅NYCBの純損失は貸倒引当金の計上予想の大幅な差異が原因。

✅背景は商業用不動産ローンの弊害によるもの。

━━━━━━━━━━━

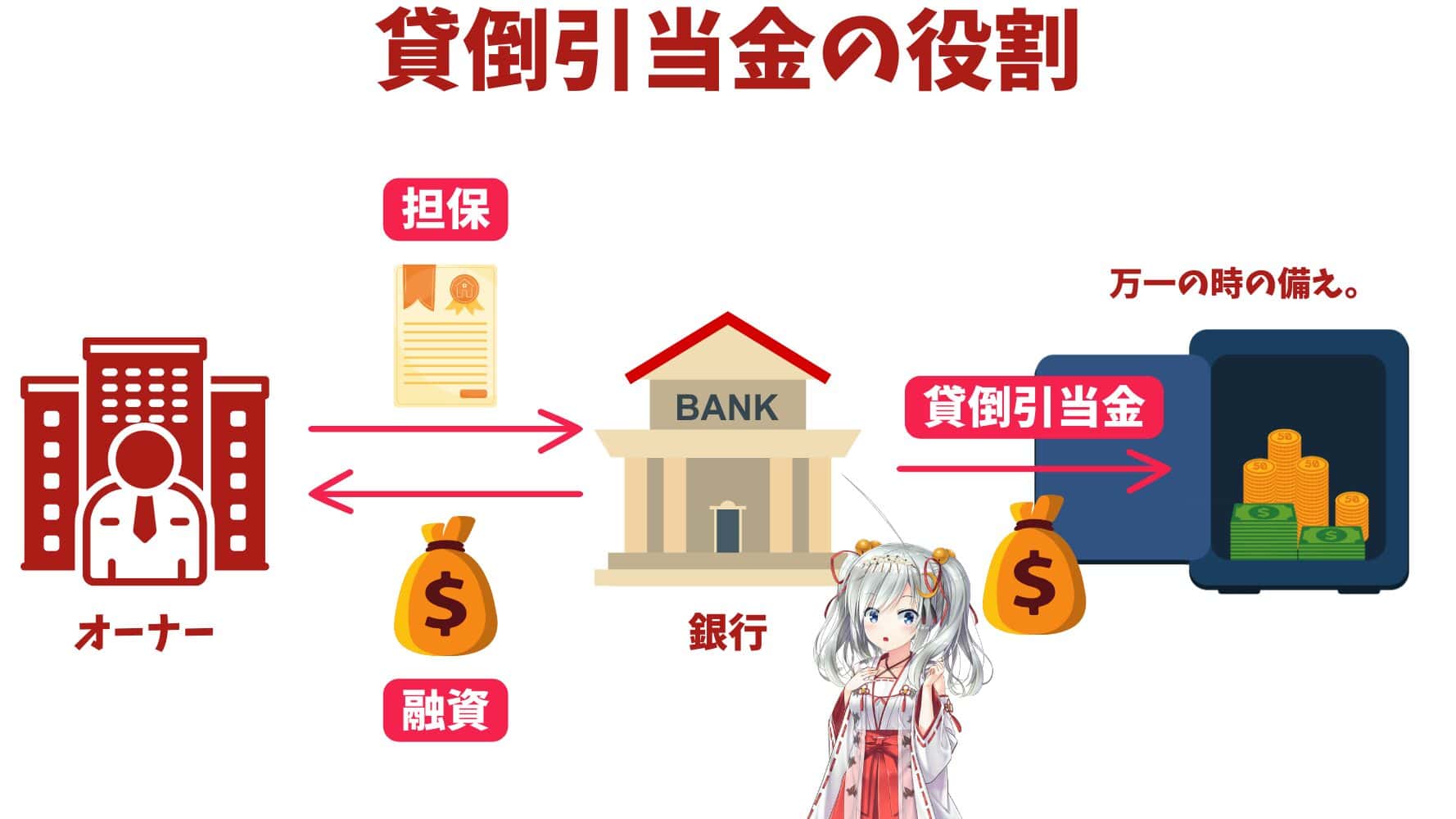

【そもそも貸倒引当金って何?】

さて、そもそも貸倒引当金はなんでしょうか?

不動産など資産価値が大きなものを購入する際、ほとんどは銀行から融資を受けて購入しますよね。この時、銀行は融資する物件を担保として預かるのですが、経営破綻などで借主から返済が滞った際に備えて、将来回収できないであろう金額をあらかじめ計上しリスクに備えます。これが貸倒引当金です。

担保として預かる物件の市場価値が下がったり、延滞率が上昇した時などに銀行は貸倒引当金を積み増します。

借主からの返済が今後も滞りなく行われる場合なら貸倒引当金は銀行の資産に引き戻しされて問題ないのですが、現在は貸倒引当金が増大している状況です。将来的に銀行は貸倒引当金を実損に使うことが予想されますね。

✅貸倒引当金は銀行が融資を行った際、将来回収できないであろう金額をあらかじめ計上してリスクに備えるための資金。

✅現在、貸倒引当金が増大している。将来的に銀行は貸倒引当金を実損に使うことが予想される。

━━━━━━━━━━━

【商業用不動産ローン借り換えが貸倒引当金増大の要因】

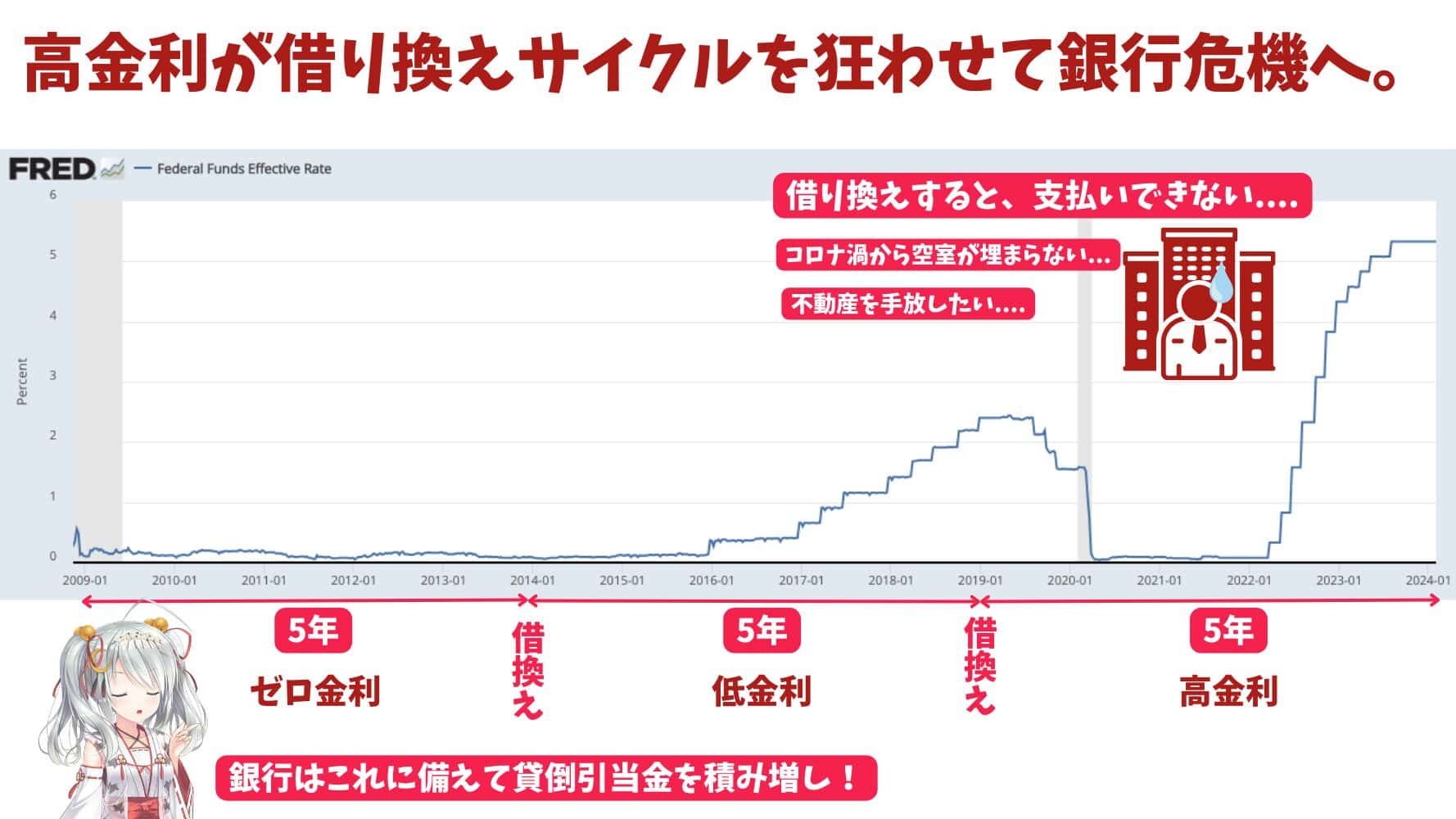

なぜ銀行は多額の貸倒引当金を積み増しする状況に陥ってしまったのでしょうか?理由は商業用不動産ローンの借り換えサイクルが大きく関係しています。

商業用不動産ローンの場合、融資の借入期間は原則5年で返済の種類は元金金等返済です。例えば、1億円の商業用不動産を毎月100万円返済の5年満期で借入した場合、借主は5年目に5,200万円を一括返済しなければなりません。これを避ける為に借主は銀行で新規融資として借り換えを行います。

今まではゼロ金利近い状況で借り換えサイクルが回っていたんですが、高金利になったことで借主は借り換えを行ってしまうと支払額が大きく上昇してしまいます。コロナ渦により商業用不動産の空室率が問題になっている中、空室が埋まらない不動産を高い金利を払って維持するよりは、手放してしまう借主が増えることが予想されるため、銀行の貸倒引当金は増大してしまいます。

借主が借り換えを諦めた場合、銀行は担保物件を売却時に時価と貸し倒れたローンの差額の資金を流出させるので準備預金が減少してしまい流動性の枯渇を招いてしまいます。

借主が借り換えを諦めた場合、銀行は担保物件を売却時に時価と貸し倒れたローンの差額の資金が銀行から失われます。そうなると銀行の余剰資金が低下し市場に供給できる資金の量が減少します。(難しいので簡略化して記載しています。)

市場に供給される資金の量が減少すると当然、株や債券などのリスク資産に向かう資金も減少します。そのため株は下落、債券も下落(金利は上昇)する方向の圧力がかかります。

仮に借り換えを行えたとしても、商業用不動産の担保価値が下落しているため、借主は他の資産を担保にするか他の資産を売却して資金を捻出しないといけなくなります。また銀行も債務者に対して貸し渋りを起こしかねません。そうなると株を始め不動産、債券に大きな売り圧力が加わります。

✅商業用不動産ローンは、融資期間が原則5年で返済は元金金等返済。5年目に支払いが多くなるので借主は借り換えをする。

✅高金利により、借り換えサイクルが狂い不良債権化するため、銀行は貸倒引当金の積み増しを余儀なくされる。

✅借り換えの有無に関係なくリスクアセットには強い売り圧力が加わる。

━━━━━━━━━━━

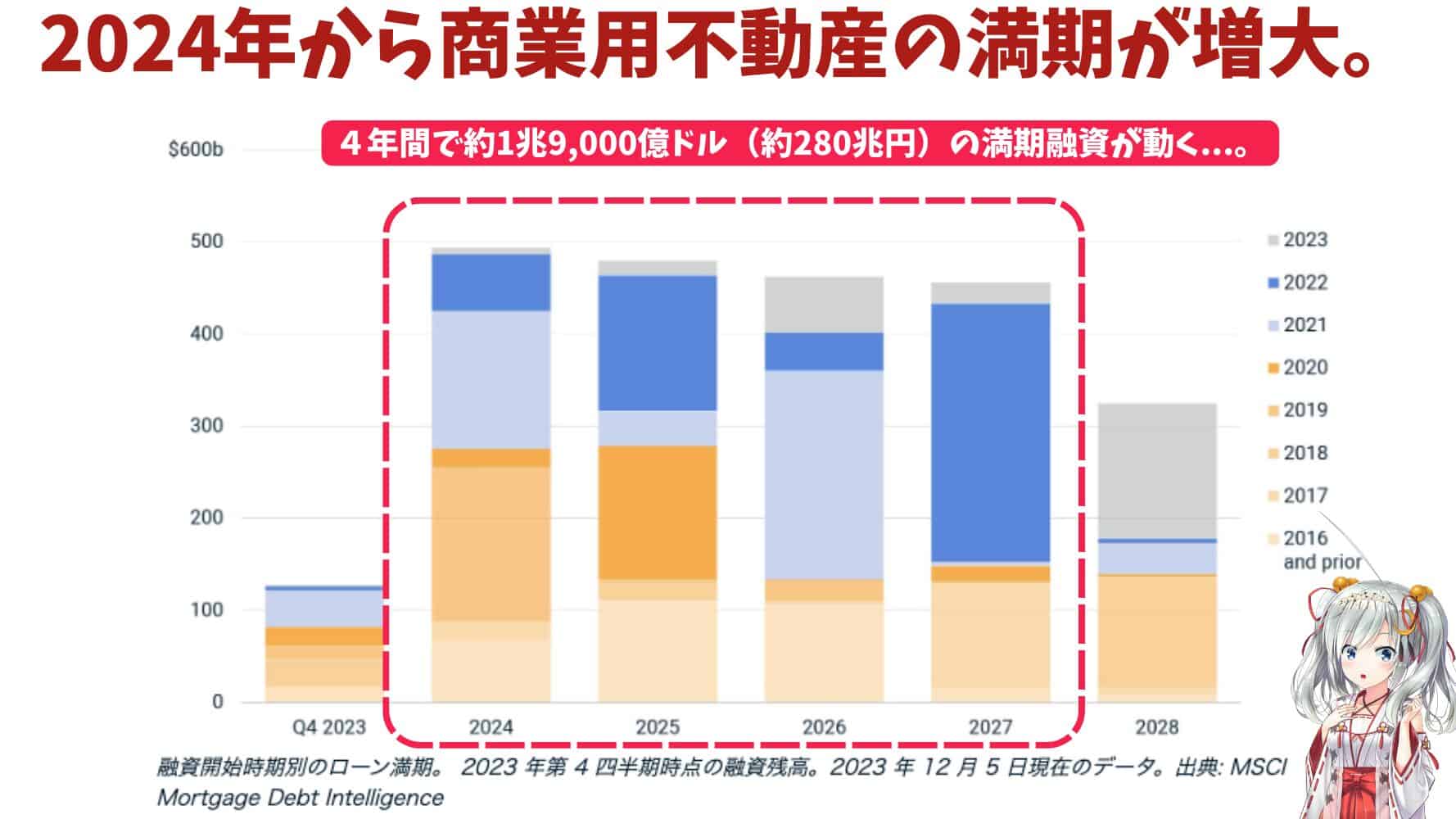

【2024年から迫りくる商業用不動産ローンの状況】

ニューヨークに本拠地を置くアメリカの金融サービス企業MSCIの調査によると、本年度から商業不動産の満期融資が一気に増大する予定です。低金利時代が終わった2022年の融資が終える2027年まで融資残高は大きなリスク懸念になりそうです。

直近のFOMCでも利下げに対して大きな動きは見られず、パウエル議長を始め、FRB当局者も利下げについて慎重な姿勢を見せてます。本年度も高金利が継続されることを予想すると、商業用不動産がもたらす負のスパイラルはリスクアセットに大きな売り圧力をもたらすかもしれません。

相場予測noteとFX noteを無料お試しできるキャンペーン!

超豪華な特別キャンペーンをウィブル証券様が実現してくれました!

✅特定口座で時間外取引が可能(楽天SBIではできない)

✅取り扱っている銘柄がダントツで多い!(楽天SBIは少ない)

✅手数料が圧倒的に安い(楽天SBIは高い)

✅米国株のショートができる(楽天SBIではできない)

私のように投資するなら必須の口座ですね!私自身もウィブル証券を利用しています!

さらに・・・

ウィブル証券だけできる強み

✅外貨建てMMFでの自動運用がある

→待機資金を自動的に運用してくれて、米ドル金利をゲットできる。

特許出願中なので、他社には真似できない!!

→運用額が大きくて待機資金が大きい人ほど、ウィブル証券が有利になる。

そしてなんと、私のブログ限定コラボで相場予測noteとFX noteの無料クーポンをゲットできます!

ブログの記事は全て無料で読めますが、相場予測noteとFX noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ