【為替はどうなる!?円安と円高どっちなのか!】

2022年から2023年に大きく円安が進みましたね。

「日本円は安全資産!」という幻想はもう古いものとなりつつあります。

円という通貨に対して不安な人も多いのではないでしょうか?

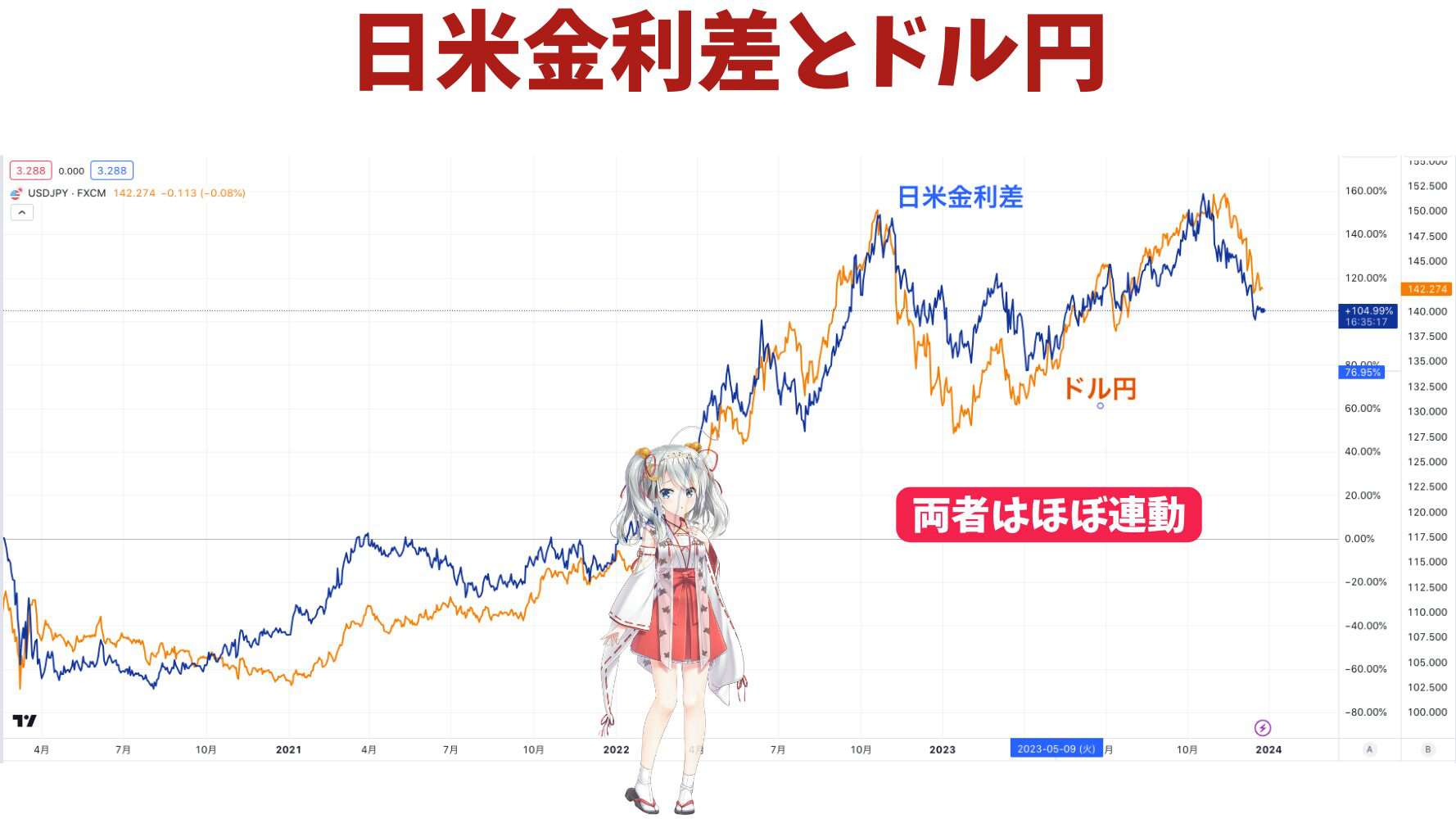

この2年の円安は何度も言及している通り、日米金利差でほぼほぼ説明がつきます。

以下の図の通り、相関が強いですよね🐰

つまり、ファンダメンタルに沿った動きをしていたのです。

ただし、為替の決定要因は金利差だけではありません。

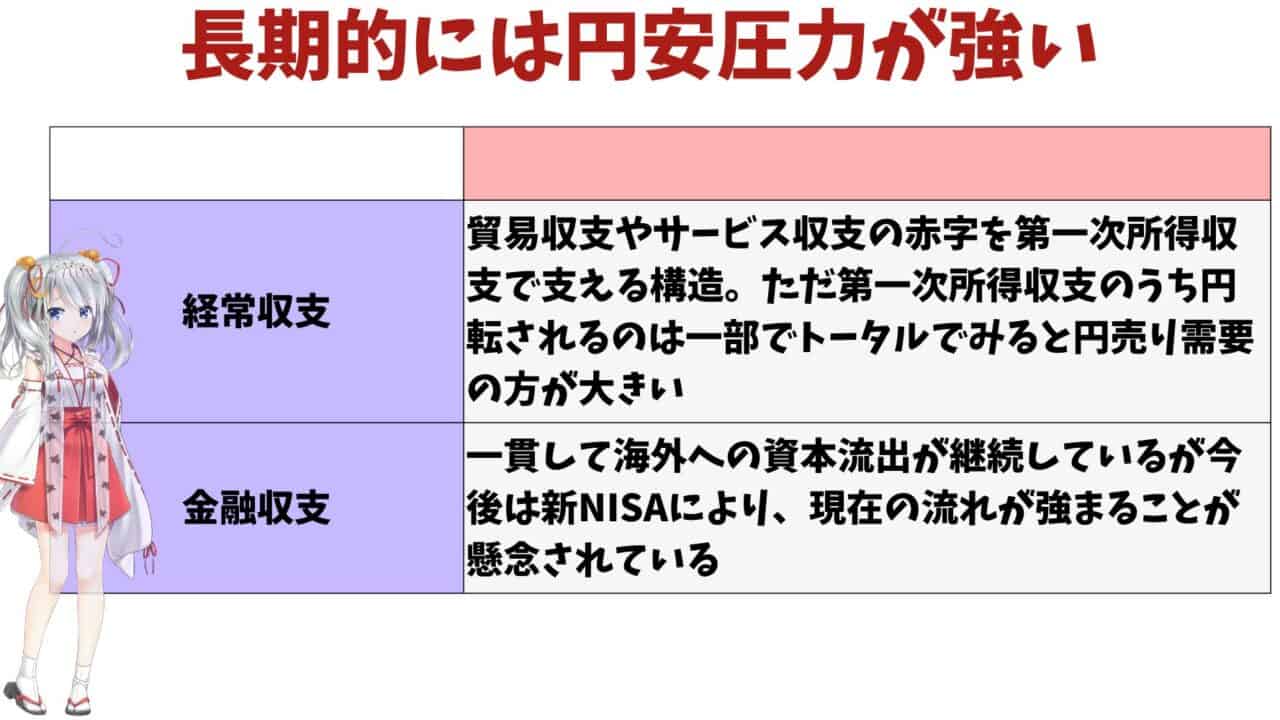

長期的にみると、経常収支や金融収支といった資本の動きが非常に重要になっていきます。

今回はこの動きについて深掘りして、長期的にドル円は円安方向と円高方向のどちらに動いていくのかを解説していきます🐰

━━━━━━━━━━━

【経常収支と円安・円高】

経常収支とは、ある国が一定期間に行った海外との経済取引のうち、財やサービスの貿易、配当・利子の受け払いなどを記録したものです。

✅海外への支払いのためには、円売り外貨買いを行うので円安圧力になります。

✅海外からの受け取りが多い場合には、外貨を国内で使うために円に変換するため、円買い需要が発生するので円高圧力になります。

つまり、単純に考えると、

✅経常収支が黒字であれば円高要因

✅経常収支が赤字であれば円安要因

ということです。

※あくまで「基本的には」の話です。(詳しくは後述)

━━━━━━━━━━━

【経常収支を見ると、円高方向に見える!?】

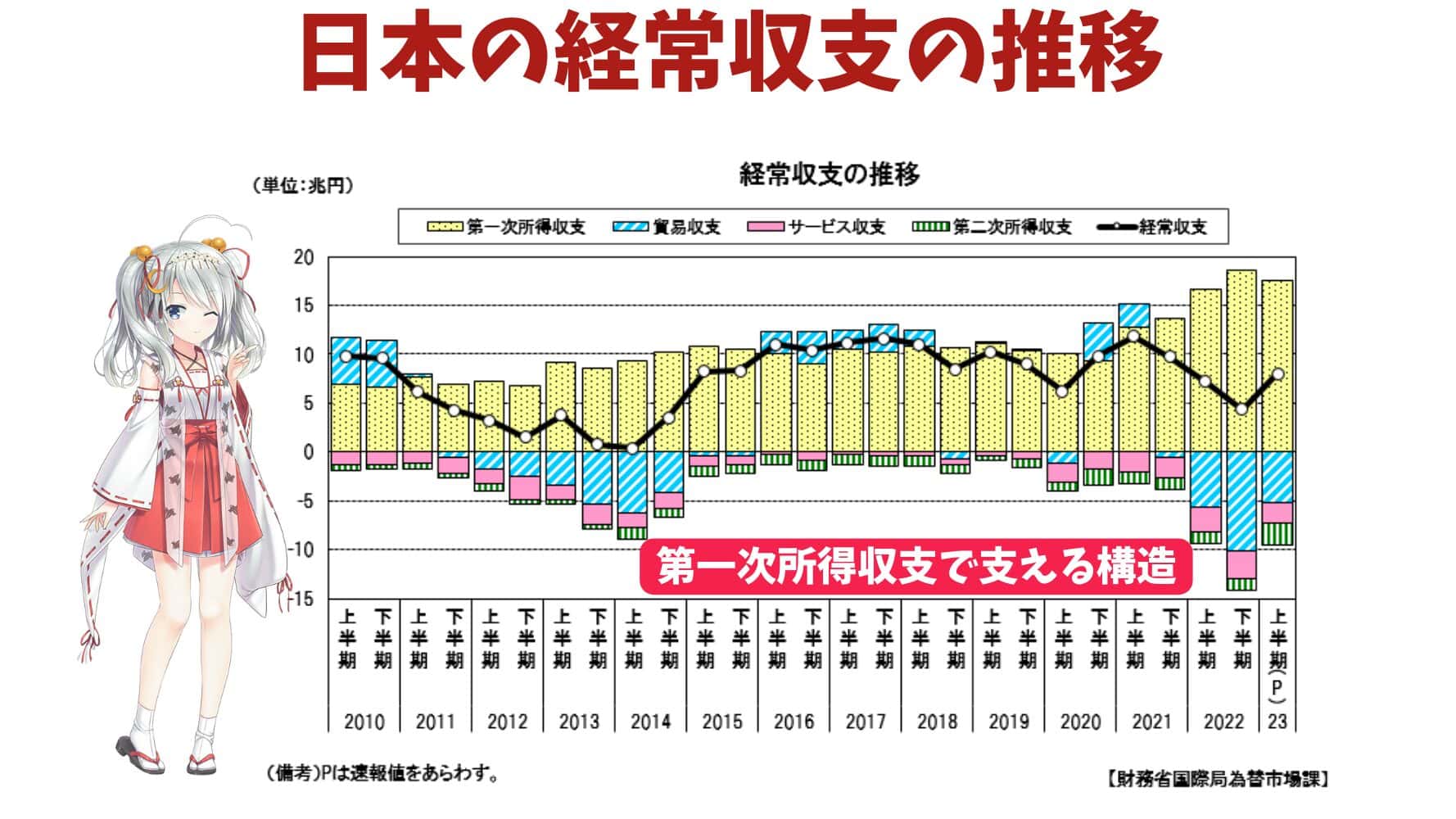

以下は日本の経常収支の推移です。

第一次収支で貿易収支やサービス収支の赤字を支えて、経常収支は黒字という状況が継続しています。

✅経常収支が黒字であれば円高要因となります。

第一次所得収支というのは海外への投資で受け取る利子配当から、海外へ払い出す利子・配当を差し引いた収支のことを指します。

つまり、日本国全体として投資でどれだけ利子や配当金を稼いできているかということですね🐰

日本は高度経済成長期に貿易収支などで稼いだ金額を官民で投資してきたことに加え、株式や債券が順調に上昇を続けたことで所得収支が増え続け、経常収支を支えるという状況になっています。

残念なことに工業生産力は落ち、食料やエネルギーを輸入に頼っているので貿易収支は近年は赤字となる年が多くなってしまっています。

またAWSやAzureなどのクラウドサービスなどを筆頭に海外のサービスを使う額が増加していることで、年々サービス収支の赤字は悪化していっています。

とはいえ所得収支が貿易収支を上回っていて経常収支は黒字なので、セオリー通りにいけば経常収支という観点では長期的に円高圧力になりそうですね。

しかし、ここには大きな落とし穴があります。

貿易収支やサービス収支の赤字は海外への支払いが発生するので、確実に円を売り外貨を調達する必要があります。

しかし、第一次所得収支は必ずしも円転されるとは限りません。

実際に2022年度は35兆円のうち円転されたのは僅か13.6兆円と算定されています。以下は東洋経済の記事の抜粋です。(軽く読み飛ばして頂いて大丈夫です。)

━━━━━<抜粋>━━━━━━

第1次所得収支(受け取り)の50兆円のうち、7割相当の約31.5兆円(18.5兆円+13兆円)が円転されていない恐れがある。裏を返せば、3割相当の約18.4兆円しか実際の円買いにつながっていない可能性が推測される。

これらは受け取りベースの議論なので、より正確を期すならば支払いベースでも同じ議論をして、収支の仕上がりを評価する必要がある。

支払いは約14.7兆円あり、このうち証券投資収益は約8.2兆円、直接投資収益は約4.4兆円、その他投資収益は約2.0兆円であった。上記の日本の例に準拠し、証券投資収益(8.2兆円)と直接投資収益の中の再投資収益(約1.7兆円)は外貨に転じられない(円のまま残る)とすると、支払いベースでは約4.8兆円の円売りになる。

以上をまとめると、2022年の第1次所得収支黒字における本当の円買い部分は約13.6兆円(18.4兆円-4.8兆円)というイメージになり、これがキャッシュフローベースの第1次所得収支黒字である。

参照:「円安一服の先」を大局的に捉えるデータの見方 (東洋経済)

━━━━━<抜粋>━━━━━━

つまり第一次所得収支のうち円高要因になるのは僅か13.6兆円だったということになります。

一方、その他の赤字は合計で23兆円にのぼるので、合計すると10兆円ほどの円売り需要となっていたのです。

ぱっと見だと、経常収支上は黒字で円高要因かと思いきや、中身を精査すると円安要因になっていたということですね。そして、この状況は今後も継続することが見込まれます。

サービス収支の赤字は今後も拡大していくでしょうし、今後エネルギー価格が上昇すればさらに貿易赤字は悪化します。

経常収支という側面からみると潜在的な円売り需要は根強く存在しつづけることになります。

━━━━━━━━━━━

【新NISAで本格化する円売り需要】

為替に影響するのは経常収支だけではありません。金融収支も重要な項目となってきます。

金融収支とは国内居住者と非居住者間の金融資産にかかる債権・債務の移動を伴う取引の収支状況を示す項目です。

つまり所得収支は配当金や利子部分つまり損益に関しての項目でしたが、金融収支は投資元本部分について取り上げた項目になります。

主に「直接投資収支」と「証券投資収支」で構成されています。その他にもありますが説明割愛します。

直接投資:

株式を取得することで、外国の企業に対して永続的な権益を取得することを目的に行われる投資。海外に事業所や工場を建設することで、事業を行うことを目的に行われる投資などを意味する。

証券投資:

直接投資以外の投資で収益を得るために行う金融商品の取引を意味する。

皆さんが米国株を購入するにはドル転する必要がありますよね。皆さんが米国株を購入するときは証券投資に分類されます。

金融収支が正であるということは円を売って海外通貨を購入して投資を行うので円安要因になります。

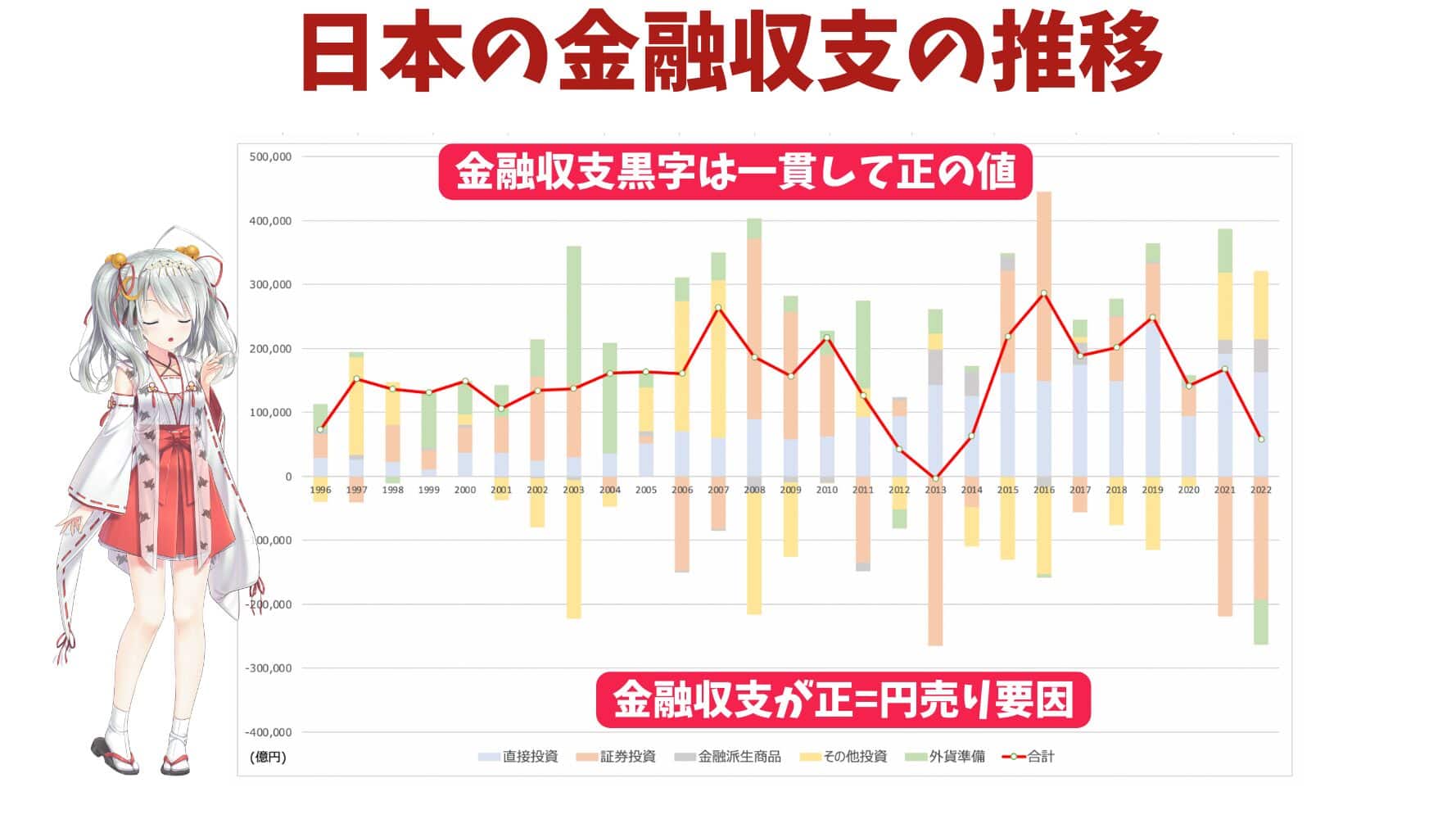

以下は直近の金融収支です。

一貫して金融収支は正の値を示しています。つまり、海外に投資を行なっているので継続して円売り圧力が生じていることになりますね。

今年の証券投資が負の値なのは円安による海外からの投資の増加に加え来年からの新NISAに向けた買い控えの影響もありそうですね。

そして、まさに重要なのは2024年から始まる新NISAの影響です。新NISAでS&P500や全世界株式に積立投資をする人が増えれば、当然大きな円売り圧力になります。

現在、日本の個人金融資産は2100兆円を超えており、この半分近くが現金として眠っています。

このうちの数%でも海外インデックス積立投資に向かったときの為替市場への影響は無視できないことになるかと思います。

既に金融収支は正の値ですが、来年からは海外インデックスへの証券投資が活発化することで更に資本流出は膨らんでいくことが想定されます。

━━━━━━━━━━━

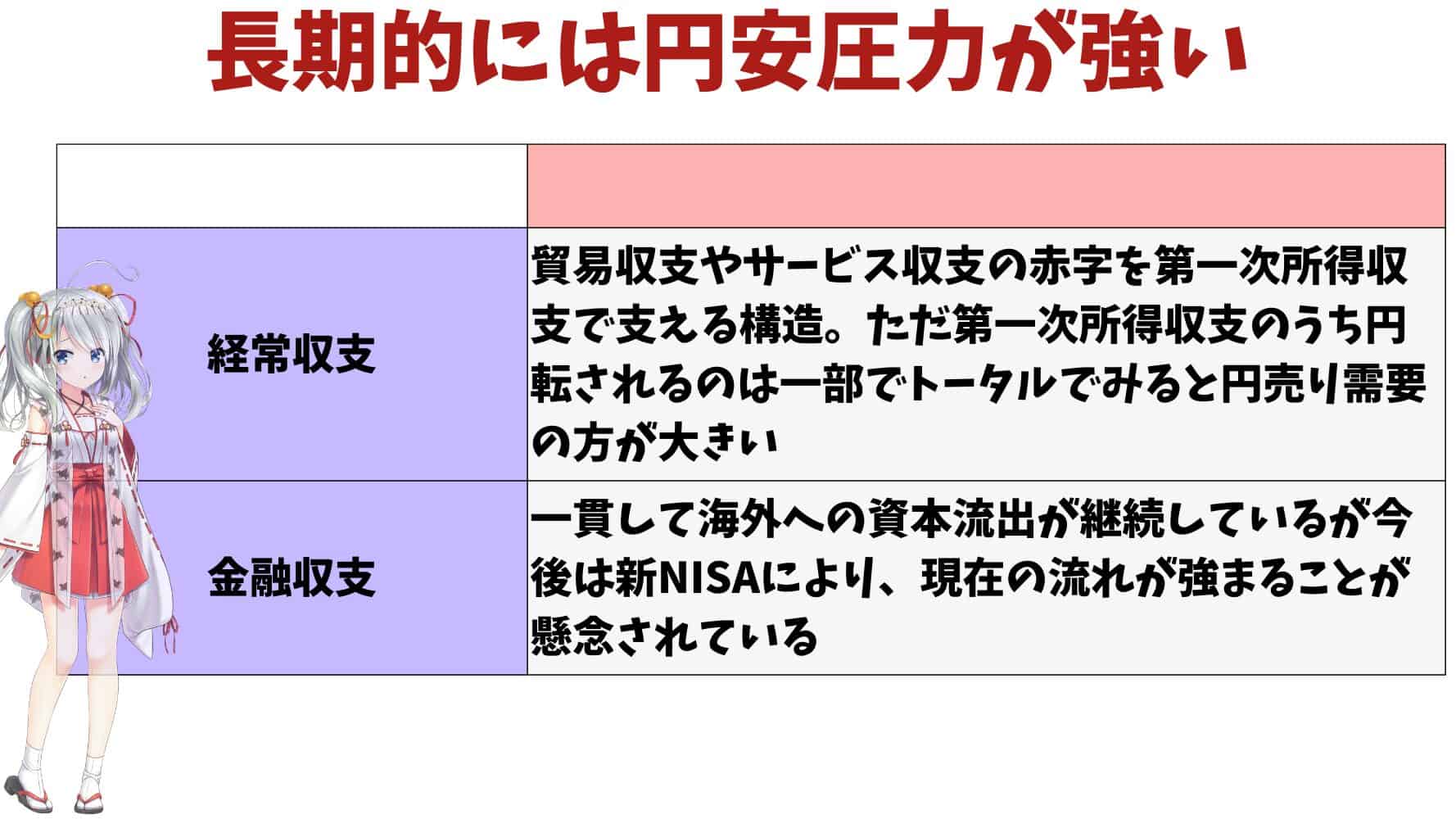

【長期的には円安要因の方が大きい】

今までの議論から以下の点が明らかになりましたね。

貿易収支で稼いできた時代からは明らかなパラダイムシフトが起こっており、100円を下回るような円高の時代はなかなか難しくなってきたのではないでしょうか?

私の相場予測noteでは株式だけでなく、為替、債券、商品、個別株と収益性が見込める取引全般について取り扱っています。

株式に限らず、その時に稼げる資産に投資をすれば良いですね!

正直言ってしまうと、今回の内容はかなり難解だったと思います。とはいえ、今後長期的な観点にたって投資で稼ぐためには必須の知識ですね!

ぶっちゃけた話、こうした難しい話を理解せずとも、簡単に投資で儲けたいなら、私の相場予測を読んでしまうのが簡単ですね。

相場予測noteとFX noteを無料お試しできるキャンペーン!

超豪華な特別キャンペーンをウィブル証券様が実現してくれました!

✅特定口座で時間外取引が可能(楽天SBIではできない)

✅取り扱っている銘柄がダントツで多い!(楽天SBIは少ない)

✅手数料が圧倒的に安い(楽天SBIは高い)

✅米国株のショートができる(楽天SBIではできない)

私のように投資するなら必須の口座ですね!私自身もウィブル証券を利用しています!

さらに・・・

ウィブル証券だけできる強み

✅外貨建てMMFでの自動運用がある

→待機資金を自動的に運用してくれて、米ドル金利をゲットできる。

特許出願中なので、他社には真似できない!!

→運用額が大きくて待機資金が大きい人ほど、ウィブル証券が有利になる。

そしてなんと、私のブログ限定コラボで相場予測noteとFX noteの無料クーポンをゲットできます!

ブログの記事は全て無料で読めますが、相場予測noteとFX noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ