暴落はいつ来るのか?ズバリ、皆さんが気になりますよね?インデックス投資家であれ、暴落は避けるに越したことはありません。

暴落が来る時期をズバリ言うと、「FRBの金融政策が限界を迎える時」ですね。

今回の記事では、現在の金融政策がいつまで持続可能なのかという点についてお伝えしていきます。

QT→量的引き締め。中央銀行が市中からお金を回収して引き締めを行うこと。

参考にしているのはFRBの記事ですが、難解なのでわかりやすく注釈を交えてお伝えしていきます。

FRBのバランスシートの正常化プロセスは進行中です。

現在の金融政策が限界を迎える時期については複合的な要因が絡んできますが、結論から書くと、正常化は2025年末から2026年初に完了することが見込まれています。

想定通りにいかないのが金融市場です。FEDが作ったモデルであっても必ずしも、そのパスを辿るとは限りません。

QTを停止または現在のペースを緩めなくてはいけない時期について、私はFEDの想定より早く訪れていると予測しています。

実際、その時期が近づいてきたら、相場予測noteで皆さんにお伝えしていきます。そこが金融市場の短期的な動乱で大きな仕込み時となるからです。

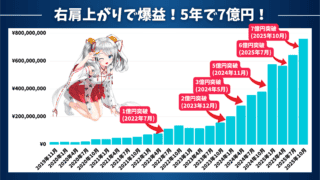

相場予測noteは有料記事でありながら、1111いいねも付いている大人気の記事です。

予測が的中しまくるため、数多くの方々から支持を得ています。実際の先出しトレードは以下のようになっています。

これだけの精度でありながら、現在は無料お試しキャンペーンを実施中です。相場予測noteの冒頭に詳細は書いてありますので、こちらをご覧くださいね。

相場予測noteの詳細や読者の方々の感想を読みたい方は、以下記事をご覧ください。

この記事の概要

FRBは、長期的には豊富または「十分」とみなされるのに見合った最小限の準備金を提供するつもりであると述べています。

この水準に対して2020年からの緩和が莫大な規模すぎて2022年からQTをおこなっても未だに過剰な規模となっています。

QT→量的引き締め。中央銀行が市中からお金を回収して引き締めを行うこと。

バランスシートの正常化→国債などの保有資産を減らしていき、金融引き締めを行うという意味と考えて差し支えありません。

QTにおいて重要な問題は、バランスシートを現状から更にどの程度削減できるかということです。 FRB はバランスシート正常化の原則と計画の中で、現在の金融政策実施に整合性のあるバランスシートを実現したいとの意向を表明しました。

この記事では、FRB が検討する可能性のあるバランスシートの推定値を考察した上で、いつその基準に到達するのかという点について考えていきたいと思います。

今回お伝えする内容は以下となります。

- そもそも現在の金融政策はどのように実施されてるかの復習

- なぜQTを行う必要があるのか?

- QTはどの水準を目指して遂行されているのか?

- なぜ2025年末〜2026年にQTの目標が達成されるのか?

豊富な準備預金(潤沢準備レジーム)

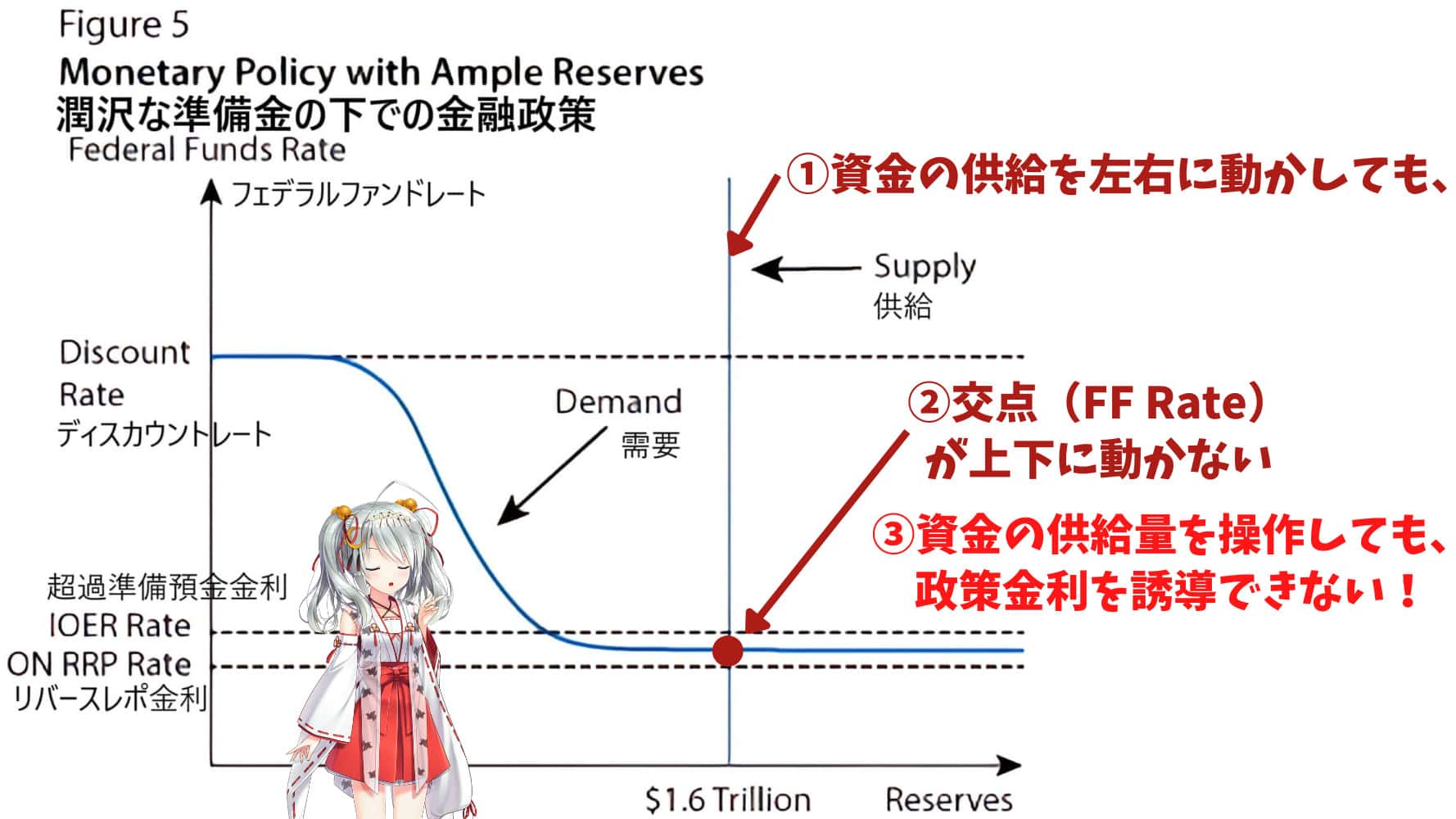

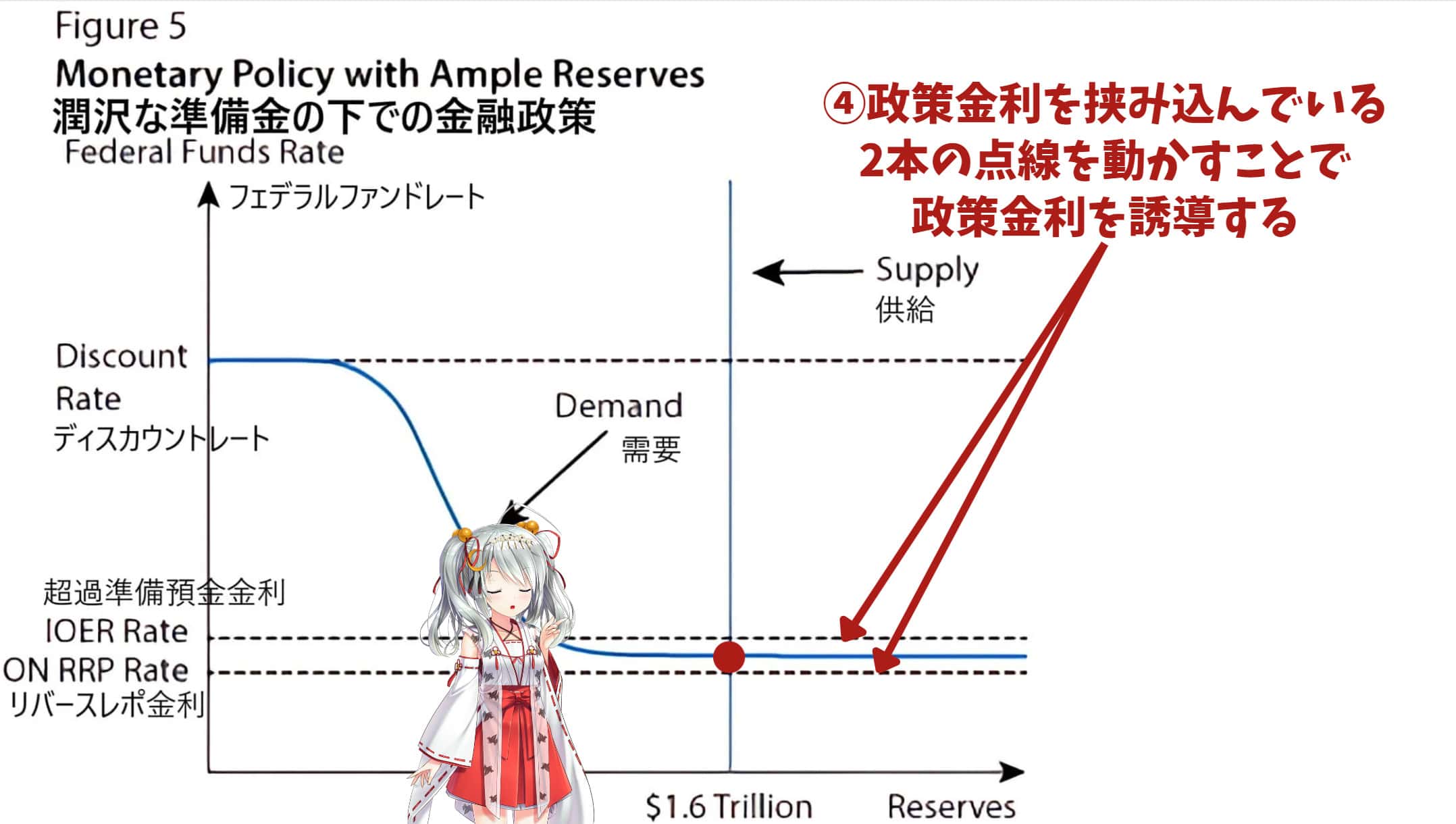

現在FRBは短期金利を制御するために短期資金市場に十分な資金を供給しています。

結果として短期資金市場は常に金余りの状態となっており、市中の銀行はFRBに預け入れる必要準備預金を常に用意できている状態となっています。

この状態を潤沢準備レジームといいます。資金の供給量を操作しても、政策金利を誘導できない状態ですね。

潤沢準備レジーム→短期資金市場が常に金余りの状態となっており、市中の銀行はFRBに預け入れる必要準備預金を常に用意できている状態のこと。

前回までの記事でお伝えしていますので、ここまでの内容が分からない方は以下の記事から復習してください。

上記の記事でも解説していますが、潤沢準備レジームでは銀行は必要な準備預金を賄うために銀行間で融資をする必要がなくなります。

※従来はこのOver nightの銀行間融資の利息がFF Rateでした。

準備預金に対する金利

そのため、FRBは潤沢準備レジームのもとで準備預金に対して利息を支払うことにしており、その利息の利回りがFF Rateとして適用されています。

※実際には準備預金に対する利払いを受けられない業者も活用できるリバースレポ金利が政策金利であるFF金利の下限になっています。

その結果、潤沢準備レジームの場合、FRBは準備預金に支払われる利子(法定通貨によって正確に調整可能)を動かすことによって、市場の短期金利の望ましい水準を目標にし、厳密に制御することができるようになりました。

これらの金利の変動は、一般的な資産市場から自動車ローンやクレジットカードローンなどの特定の消費者信用に至るまで、経済のさまざまな部分に影響を与えます。

金利目標は完全雇用と物価安定という目標を達成するためにFRBが決定し操作するアプローチとなっています。

FRBは「バランスシート正常化の原則と計画」の中で、「SOMAポートフォリオは効率的かつ効果的な政策実施に必要な以上の証券を保有しない」と宣言し、 FRBのバランスシートの負債側では十分な準備金の最低水準を目標とすることになります。

SOMAというのはFRBがQEやレポ取引などの市場で債券などの売買を管理する口座のことを意味します。つまり資産の上でも負債の上でも必要以上のバランスシートを抱えないということです。

バランスシートの縮小が必要な理由

前回バランスシートを縮小するべき理由についてはお伝えしています。

簡単にまとめると、十分な準備預金を抱える銀行に、利上げによる高金利の利息を付利すると、利払いにより市場に流通する資金が増加して、緩和的な効果をもたらしインフレを抑制できないという内容です。

その他にも、資本要件の側面からもバランスシートを縮小する必要があります。市中の中央銀行はリーマンショック以降、バーゼル規制という資本規制を課されています。

これは総資産に占める資本の割合を一定以上に保つようにというものです。ここでFRBに預けいれている準備預金は銀行にとっては資産ではありますが資本ではありません。つまり過剰すぎる準備預金は分母の資産を拡大してしまうのです。

そのため、分子の資本を拡大させるか、分母の資産を縮小させる必要があります。場合によっては準備預金の金額を下げるために銀行間融資を現在FF Rateの下限として採用されているリバースレポ金利以下の金利で実行するインセンティブが働きます。

すると、リバースレポ金利が政策金利であるFF Rateの下限として規定できなくなってしまうのです。そのため、FRBは十分ではあるが多すぎない準備金レベルとなるように市場に供給する資金を削減する必要がでてくるのです。

ここまでのまとめ

ここまでのポイントを一旦まとめると以下の通りになります。

- FEDのバランスシートが増大するということは銀行のFRBへの準備預金も増加することを意味する。

- 銀行の準備預金は銀行の資産ではあるが資本ではないので資本要件を満たす弊害になる。(資本/総資産が一定以上の比率を維持しないといけない銀行規制)。

- また大きすぎる準備預金に対する付利は市中に流動性を供給しつづけるためインフレ要因になるため準備預金の規模自体を潤沢準備レジームを維持するのに最低限の水準に落とす必要がある。

適切なバランスシート水準を予測するための要素

FRBは準備金の量がちょうど良いところまで達したと、どのような基準で判断するのでしょうか?

1つのアプローチでは、個々の民間銀行に最低レベルを尋ね、その回答を集計することが含まれていました。あるいは、FRBは最低水準の達成が近いことを示唆する市場のシグナルを待つこともできます。

実際、2019年半ば頃から市場金利のボラティリティが高まり始めたことで、FRBは準備金が基本的に適切な水準に達したと評価しQTを停止しました。 この記事では、潤沢な準備金の新たな最低レベルがどのような水準なのかという点について推測していきます。

米国経済は毎年成長し、通貨と外貨準備の需要も経済活動に連動して増加するため、今後の関連集計の進化を見積もる際には、こうした長期的な成長を考慮する必要があります。

必要最低限の準備預金の推移を推定するには、以下の複数の要因を考慮する必要があります。

✔︎時間の経過に伴う必要な準備預金の最低レベルの変化

✔︎FRBのバランスシート規模の縮小速度

✔︎FRBの負債総額の構成要素の予想される動き

これらの要因を考慮すると、QTによって準備預金のレベルがどのように減少すると予想され、いつその最低十分なレベルに達するかを計算できます。

また、FRBがいつバランスシート縮小を停止し、経済成長に伴う通貨と外貨準備の需要の高まりに対応する長期成長の新たな段階に移行する時期を見積もることもできます。

ステップ1: 十分な準備預金の最低レベルを概算する

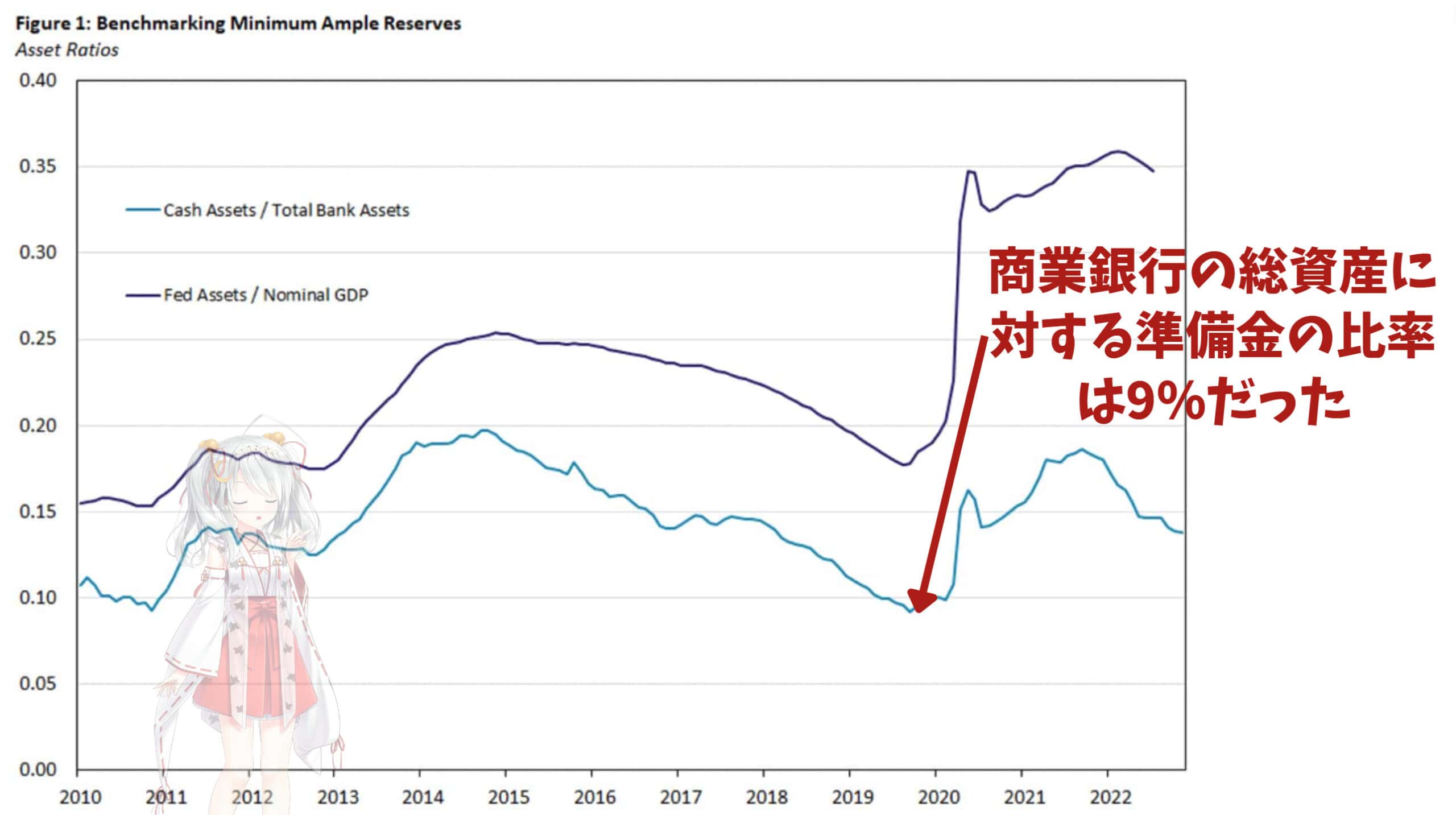

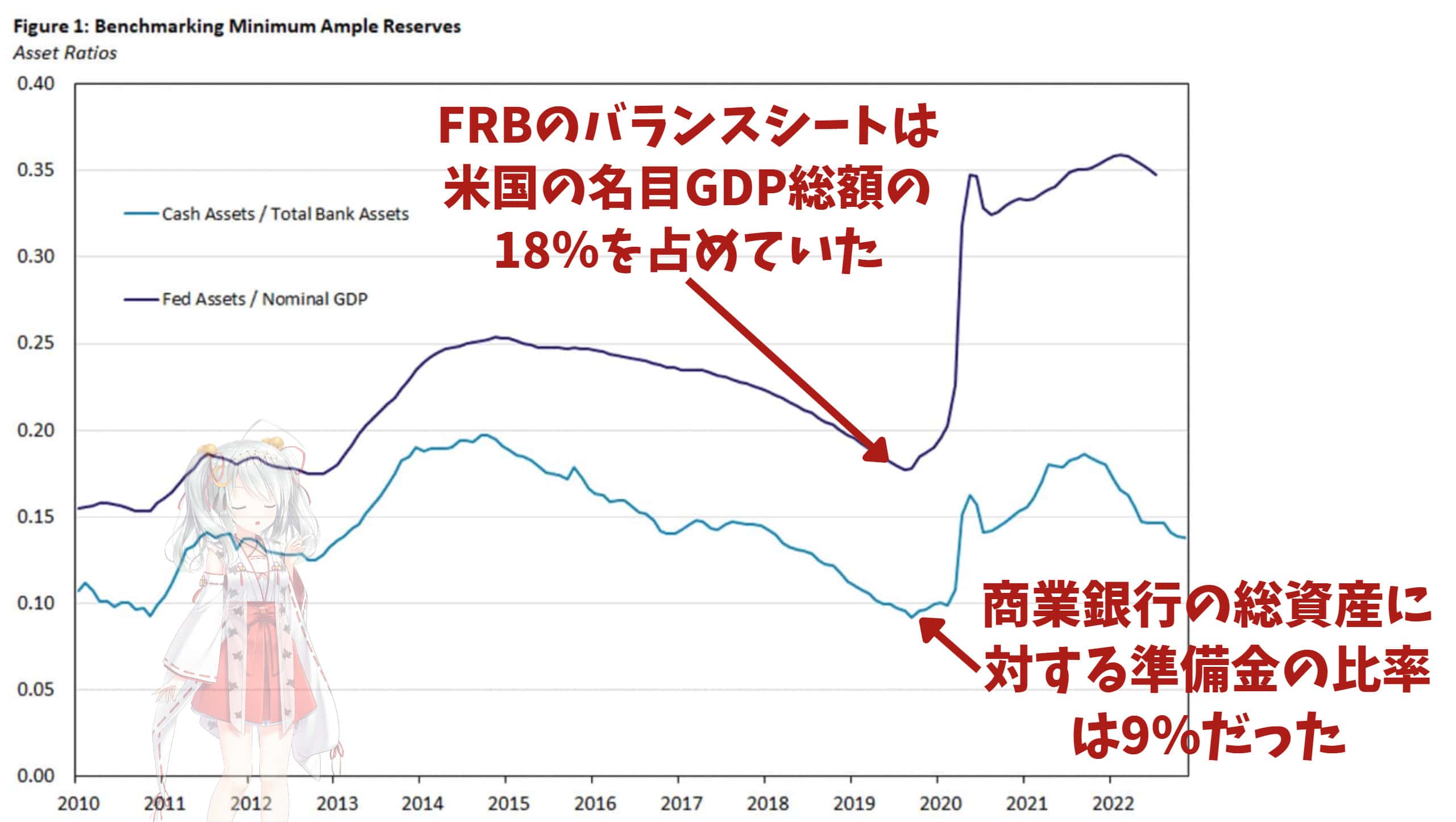

十分な準備金の最低レベルを推定するために、まず準備金が下限と一致する最低レベルに近づいた時期である、2019年半ばの銀行資産に対する準備金の割合を見てみましょう。

以下の図に示すように、当時、商業銀行の総資産に対する準備金の比率は0.09(=9%) でした。

よって、将来の銀行の総資産を算出して0.09を掛けることで臨界点の準備預金の金額を算出することができます。

将来の銀行の総資産は2010年から2019年の間に観察された成長率を使用して推定します。この期間の銀行資産の増加率はかなり安定していました。

パンデミック期間中の銀行総体の行動は非常に異例であり、今後の行動について参考になる可能性は低いと考えられるため、パンデミック期間は含めていません。

ただ、当時とは状況が異なります。例えば、FRBが2021年に導入した常設レポ制度(SRF)があげられます。この新しい制度によって、銀行が現金流動性をより容易に利用できるようになり、銀行が最低限十分と考える準備金の水準を下げるのに役立つ可能性があります。

ただし、ほとんどの銀行が常設レポ制度の利用に慣れるまでには時間がかかる可能性があり、準備預金需要に対する常設レポ制度の影響の大きさについては大きな不確実性があります。このため今回の計算では常設レポ制度は考慮しません。

他には、現在の金融政策のスタンスが当時とは大きく異なっていることも注意点としてあげられます。 国債市場やその他の短期資金調達市場の流動性は金利変動の影響を受けており、現金の流動性に対する需要もこうした状況の変化を反映していると考えられます。

別の観点

一部の専門家は代わりに、十分な準備金と一致するFRBの負債の最低水準を概算するための別の観点として、重要な時期の名目GDP総額に占めるFRBのバランスシートの規模に注目しています。もう一度先ほどの図をみてみましょう。

2019年8月時点で、FRBのバランスシートは米国の名目GDP総額の18%を占めていました。これら2つの要素を考えていきます。

ステップ2: FRBの資産取り崩しのスピードを測る

FRBのSOMA資産ポートフォリオ(FRBが保有する債券等を管理する口座)は主に米国債とMBS(Mortgage Backed Securities:不動産担保証券)で構成されています。

FRBは主にポートフォリオ内の証券から受け取る元金の再投資を制限することで、SOMAポートフォリオの規模を縮小しています。 FRBは米国債とMBS(不動産担保証券)の保有額を減らす速度に制限を設けています。

米国債の取り崩しの上限は600億ドルに設定されており、十分管理が可能であることが予想されています。一方、MBSの取り崩しの上限は350億ドルに設定されており、管理するのは難しい状態になっています。これにより、バランスシート削減の速度についてある程度の不確実性が生じます。

MBSの予想支払額は一貫して約200億ドルであるため、バランスシートが最小レベルに近づくまで、資産保有額は毎月800億ドル減少すると予想されます。

ステップ 3: FRB のバランスシート構成の推移を推定する

FRBのバランスシートの負債側の主な構成要素は次のとおりです。

- 流通通貨 (CC)

- 銀行準備金(R)

- オーバーナイトリバースレポ(ON RRP)

- 外部リポジトリプール (F RRP)

- 財務省一般会計 (TGA)

- その他の預金

- 資本(およびその他の負債)

※「その他の預金」には、準備金残高およびTGA以外の準備銀行への預金が含まれます。 これには、外国当局者、多国間機関、政府支援企業、金融市場公益事業者による定期預金や預金が含まれます。

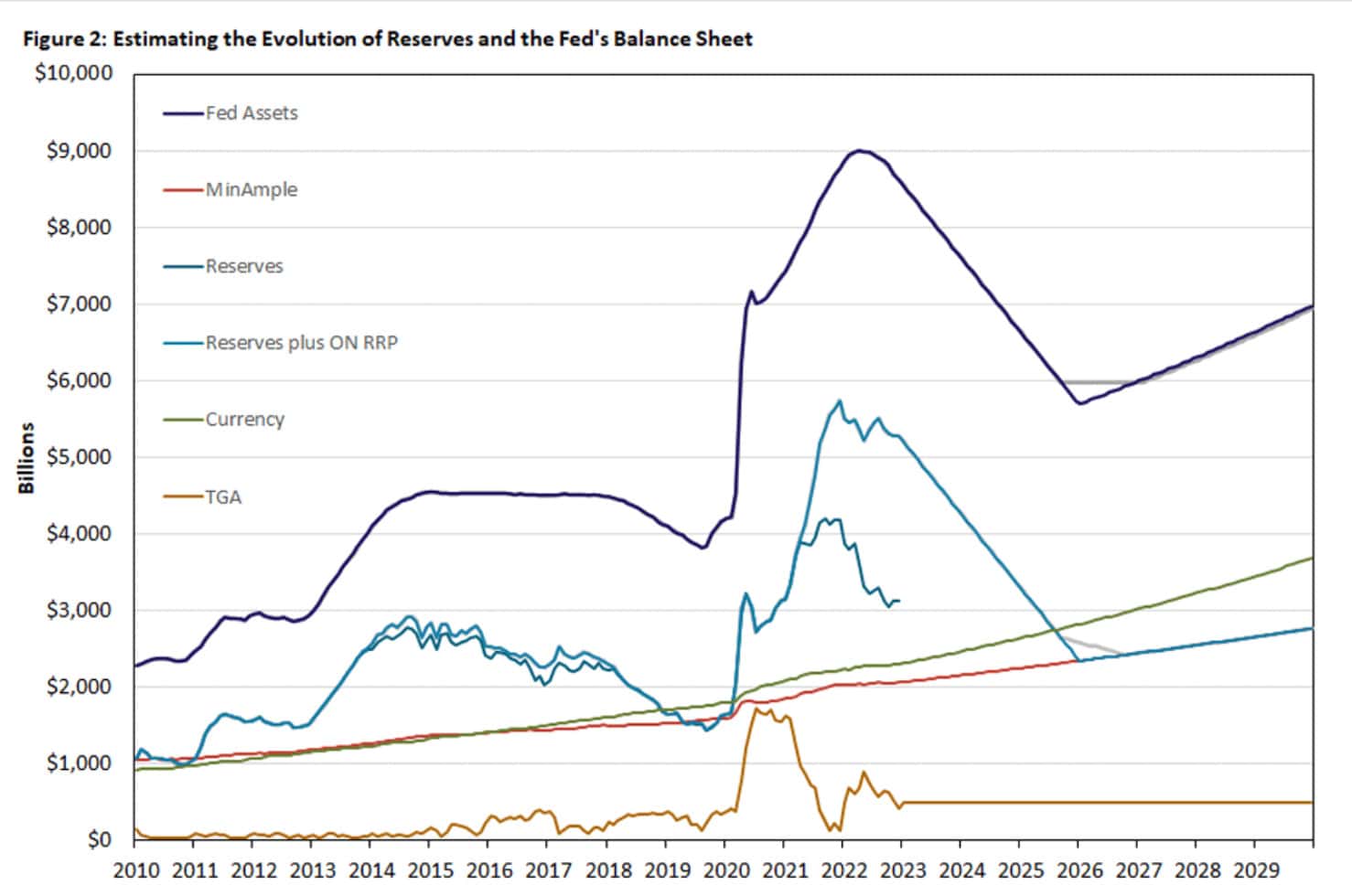

以下の図は、今後のそれぞれの要素の推移を推定した図です。

紫が全体の総和ですね。青色のReserve plus on RPPが準備預金の推移です。

準備預金は2025年末に向けて最低潤沢水準と一致する量に達すると考えられます。つまり先ほどみてきた2019年の臨界点である銀行資産の9%に達するということですね。

その時点で、流通通貨と準備金の長期的な増加に対応するためにFRBはQTを停止すると想定されます。

バランスシート正常化の原則と計画によれば、FRBは月ごとにバランスシートの規模を突然縮小または拡大することはありません。その代わりに、FRBは最終局面でしばらくバランスシートの規模を一定に保った上で再びQEに移行するとしています。

このアプローチに対応するために、上の図では準備預金が最低潤沢水準に達すると予想される3か月前にFRBがバランスシートの縮小を停止する代替経路 (灰色) を示しています。

興味深いことに上記の予測は、バランスシートの底値が約6兆ドルとなっており、準備金が 2025年後半までに最低レベルの2兆3,000億ドルに達すると示されています。これらの予測は、2022年12月の調査におけるニューヨーク連銀が実施した市場参加者の予想中央値と一致しています。

補足:先ほどの図の補足説明

仮定1(ON RRP 残高): ON RRP に投資された残高は、準備預金が最低十分レベルに達するまでにゼロになると仮定しました。 ただし、金融機関によっては分散化やその他の理由で ON RRP への投資を重視している可能性があるため、一部の残高が ON RRP に残る可能性があります。

仮定2(TGA 残高): 計算期間中、TGA の残高は 5,000 億ドルにとどまると仮定しました。 前に述べたように、TGA の中期的規模と長期的規模の両方については大きな不確実性があります。

仮定3(MBSの縮小ペース): MBSの縮小速度を月あたり 200 億ドルに設定。 ただし、このような数字にはいくつかの不確実性があります。全体的な金利上昇傾向を考慮すると、MBS の返済額がさらに減少する可能性があると思われます。 これにより、MBS の整理プロセスが遅くなる可能性があり、月あたりわずか 150 億ドルにとどまる可能性があります。

まとめ

今回のポイントをまとめると以下のようになります。

- FEDのバランスシートが増大するということは銀行のFRBへの準備預金も増加することを意味する。

- 銀行の準備預金は銀行の資産ではあるが資本ではないので資本要件を満たす弊害になる。(資本/総資産が一定以上の比率を維持しないといけない銀行規制)

- また大きすぎる準備預金に対する付利は市中に流動性を供給しつづけるためインフレ要因になるため準備預金の規模自体を潤沢準備レジームを維持するのに最低限の水準に落とす必要がある。

- QTの達成条件は銀行の準備預金が銀行の総資産の9%まで削減される、またはFEDのバランスシートが米国のGDPの18%まで削減されることである。

- 上記を満たすのに現在のQTのペースだと2025年末から2026年初になる。

前回の記事でお伝えしたとおり、私は独自に開発しているシステムによる予測にて、もっと近い未来に短期金融市場に混乱が訪れる局面が到来して、QTを辞める又はペースを落とす必要がでてくると想定しています🐰

上記のような混乱が訪れる時は絶好の買い時になります。私の相場予測noteでは急落前の警告と絶好の買い場について時期が来たらお伝えしていきます。

今ならIG証券の登録で無料で初月お試しできるので是非活用してみてくださいね!

相場予測noteとFX noteを無料お試しできるキャンペーン!

超豪華な特別キャンペーンをウィブル証券様が実現してくれました!

✅特定口座で時間外取引が可能(楽天SBIではできない)

✅取り扱っている銘柄がダントツで多い!(楽天SBIは少ない)

✅手数料が圧倒的に安い(楽天SBIは高い)

✅米国株のショートができる(楽天SBIではできない)

私のように投資するなら必須の口座ですね!私自身もウィブル証券を利用しています!

さらに・・・

ウィブル証券だけできる強み

✅外貨建てMMFでの自動運用がある

→待機資金を自動的に運用してくれて、米ドル金利をゲットできる。

特許出願中なので、他社には真似できない!!

→運用額が大きくて待機資金が大きい人ほど、ウィブル証券が有利になる。

そしてなんと、私のブログ限定コラボで相場予測noteとFX noteの無料クーポンをゲットできます!

ブログの記事は全て無料で読めますが、相場予測noteとFX noteに関しては有料記事となっています。

さらに、私の実績が上場企業であるnote社に認められ、同社が提供する金融専門プラットフォームであるnoteマネーでは金融・投資情報の専門家として選出されています。

予言書とか言われちゃうレベル!?

驚異の的中率!爆益銘柄の公開!

別格すぎる相場予測を公開中!

☆相場予測note☆

☆相場予測note☆ 評判や口コミまとめ!

評判や口コミまとめ!

モモの株式投資

モモの株式投資

やすチャンネル

やすチャンネル

バンガードS&P500ETF(VOO)に投資するりんりのブログ

バンガードS&P500ETF(VOO)に投資するりんりのブログ